激光雷达正处于第一波规模上车期。

高工智能汽车研究院监测数据显示,2022年中国市场(不含进出口)乘用车前装标配搭载激光雷达12.99万台,配套车辆11.18万辆,同比分别增长1544.30%和2626.82%。此外,提供选装的车型,激光雷达潜在交付规模也达到1.38万台。

本文以高工智能汽车研究院监测数据为基础,结合对部分业内人士的调研,对激光雷达的发展现状进行系统性梳理,并对行业发展的一些关键性问题,进行探讨。

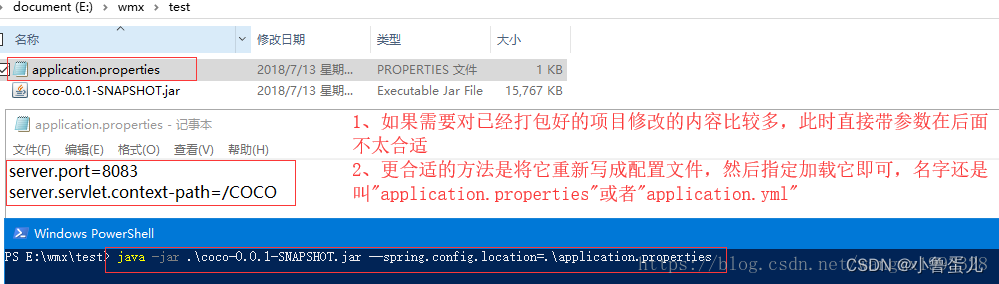

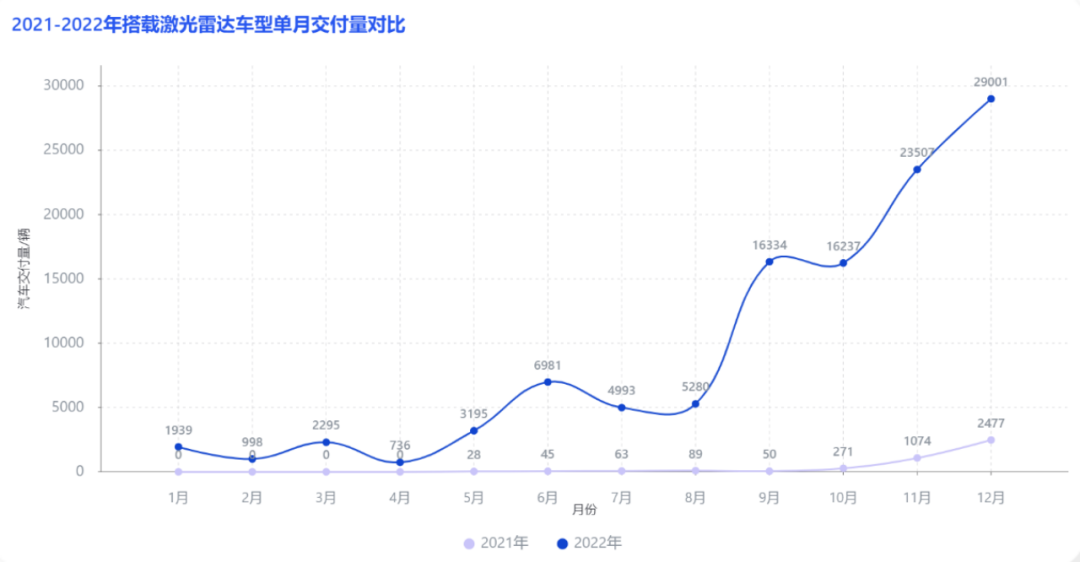

问题1:单月搭载交付数据看趋势

从2022年年中开始,激光雷达上车量开始逐月快速拉升。

● 蔚来ET7于2022年3月开启交付,随后实现逐月销量爬升,ES7于2022年8月开启交付,随后实现销量逐月爬升,ET5于2022年9月开启交付,随后实现销量逐月爬升;

● 理想L9于2022年8月开启交付,随后实现逐月销量爬升,L8于2022年11月开启交付,随后实现销量逐月爬升;

● 来自小鹏P5、G9的交付;

相比而言,来自北汽极狐、广汽埃安、阿维塔、高合、合众(哪吒)、一汽大众(奥迪)、上汽(飞凡、智己)的激光雷达车型,尚未实现明显放量。

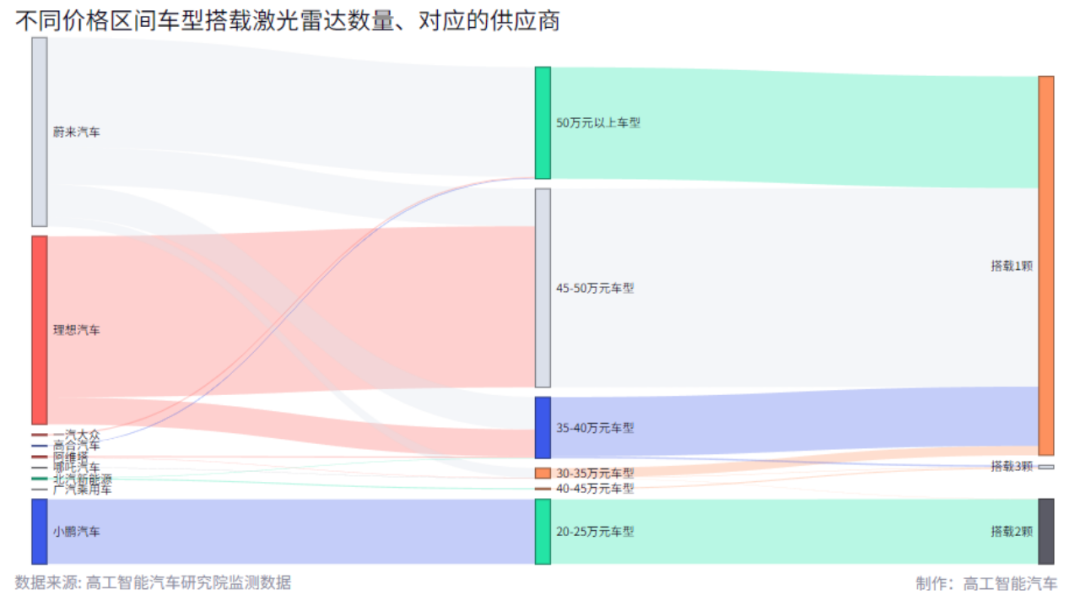

问题2:激光雷达,主要在哪个价格区间的车型上搭载放量?

高工智能汽车研究院监测数据显示,2022年激光雷达搭载车型主要集中在45-50万元、50万元以上的价格区间,搭载激光雷达车型均价约44万元。

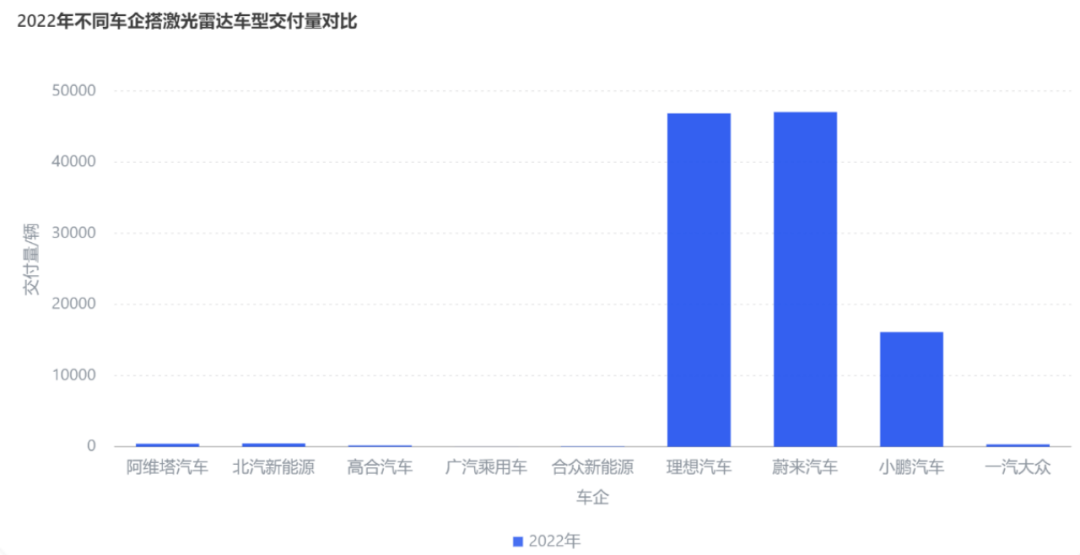

问题3:搭载激光雷达并前装标配交付的,主要是哪些车企?

问题4:市场搭载的主要为哪些供应商的激光雷达?

问题5:不同价格区间的车型,选择搭载几颗激光雷达?

问题6:1550nm/905nm激光雷达分布

问题7:2023年激光雷达市场走向

高工智能汽车研究院预测,2023年国内乘用车前装标配激光雷达交付将冲刺40-50万颗规模。

进一步来看,高工智能汽车研究院监测数据显示,2022年中国市场(不含进出口)乘用车前装标配搭载NOA前装标配搭载交付达到21.22万辆,首次突破20万辆大关(前装搭载率为1.06%);其中激光雷达配置比在50%左右。

预计到2025年,NOA(含城区)前装标配搭载量将超过380万辆,前装搭载率将超过17%。其中,激光雷达年交付在300万台规模。

问题8:当前激光雷达处于哪个发展阶段?竞争态势?

整体来看,技术端,技术路线还没完全确认;市场端,车规产品第一次大规模交付。

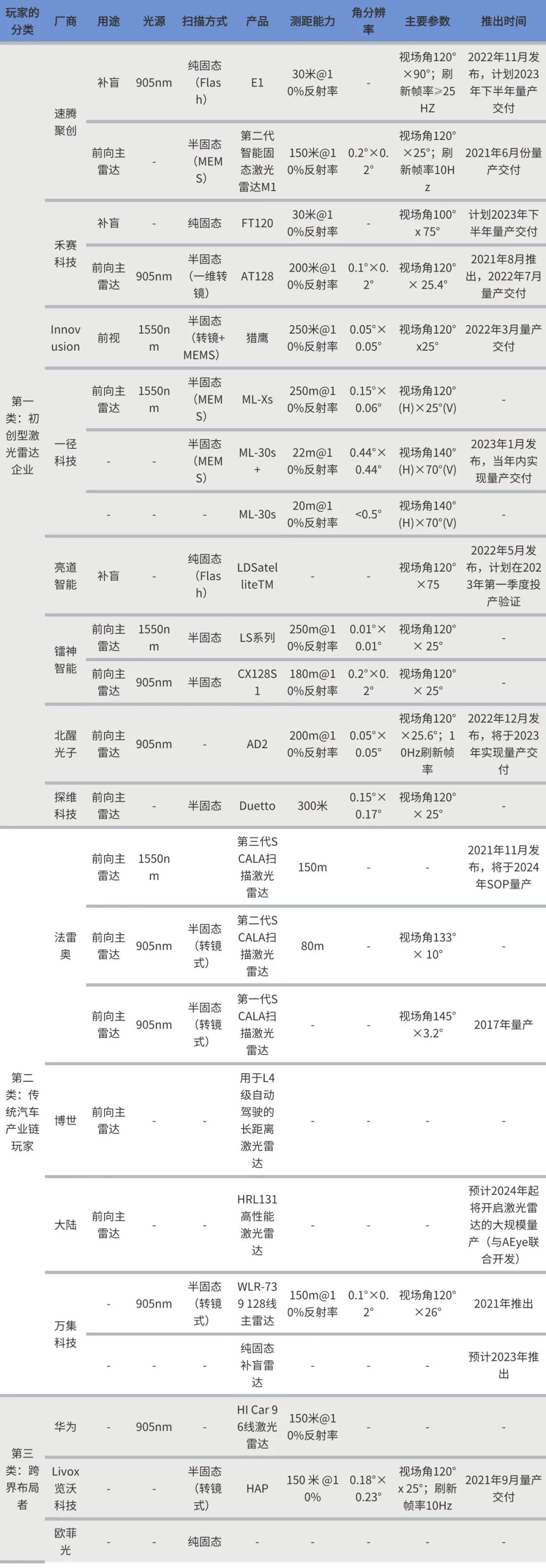

具体来看,激光雷达早期技术路线较多,百家争鸣。测距方式上,有TOF、FMCW;光源选择上,有905nm、1550nm;激光器驱动方式上,有EEL、VCSEL、光纤激光器;扫描方式上,有半固态(mems、转镜、棱镜)、固态(flash、OPA);探测器上,有APD、SPAD、SiPM。

不同市场玩家各有选择,在其技术路径上探索至今,一些路线脱颖而出。

根据调研中获取的信息,较多观点认为,相比于更高的性能,当前阶段,车规、成本是更重要的权衡因素(下文详述)。半固态主雷达、Flash固态补盲雷达,是率先放量的突破口。

同时,通过规模化放量降本、技术优化压榨出更高性能。FMCW、OPA等处于并行探索和技术储备阶段。905nm、1550nm则各有玩家,各有市场判断和竞争策略(下文详述)。

舆论普遍在谈“激光雷达将迎大规模爆发”,但有一些问题尤为值得注意。

其一,拉长时间线,2022年下半年至今逐步上车的车型,基本是在2021年年中至年底定点,当时车企掀起智能驾驶硬件的军备竞赛,激光雷达上车是竞争的焦点。

更早的时间,各头部车企还给出过非常乐观的智驾落地时间表,普遍预期2023-2024年实现L3乃至L4,2025年均演进至L4。

事实如何?

目前来看,产业内或低估了L3落地的难度,头部车企一直在推迟时间点,产业内在奋力攻坚corner case、高精地图等问题,但仍处于迷雾之中,责任划分、法律法规亦是需要较长周期解决的问题。

及至近期(2022年11月、2023年1月),博世XC事业部中国区总裁李胤、导远电子创始人兼CEO李荣熙在沟通中,均认为跨越L3需要较长的周期。这意味着,激光雷达的市场需求释放也增加了不确定性。

真正做好基本的智驾功能,也被提起。

比如,AEB的高误触率、自动泊车的高失败率,当L0-L2的基本智驾功能尚不好用,高阶智驾要普及某种程度上是空中楼阁。

因而有部分业内人士的观点为,激光雷达要真正走入大规模放量,需要:①L0-L2的基本智驾功能要真正做好,被消费者普遍接纳;②激光雷达产业趋于成熟。

其二,上车的激光雷达,并没有非常好地用起来。激光雷达的当下上车,有前期主机厂在智驾硬件上内卷的因素,当时激光雷达要怎么用,很多主机厂并未想清楚,乃至有业内人士称,主机厂上激光雷达,属“有病乱投医”。

不过,大多业内人士的观点是,主机厂对激光雷达的认知,也在快速的迭代当中,产业发展是相互促进的过程,伴随规模化上车,如何用好激光雷达的问题,必然会随之解决。

问题9:要性能,还是要成本?

先说一下,业内某种程度上的共识:激光雷达的产业发展,某种程度上会类似摄像头、毫米波雷达的发展进程,一边在市场端使用,一边进行规模化降本,以及技术演进升级。

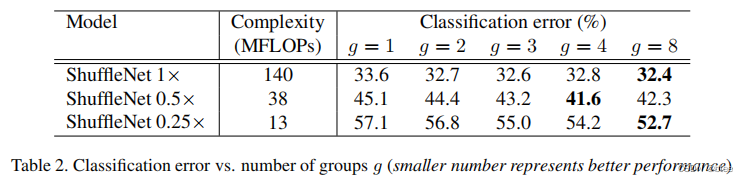

但这里,在前向主激光雷达上,以10%标准反射率下的探测距离250米为界限,分为两派:

有来自905nm的激光雷达厂商技术负责人在沟通中表示,当下阶段,10%标准反射率下150-200米的探测距离已经够用(此处不探讨角分辨率等其它参数的影响),后续可以边放量边进行技术优化、提高性能。当下提至250米走产业链相对不足够成熟的1550nm路线,成本要急剧拉升,可能并不是最优解。

另有905nm激光雷达厂商的内部人士在沟通中表示,相对于车规和成本,其实目前主机厂对于性能没有非常敏感,标准反射率下,100多米的探测距离也已经够用。

(注:根据高工智能汽车系统梳理,当前905nm路线的玩家,前向主雷达10%标准反射率下探测距离,基本为150-200米,1550nm路线的玩家,基本可达250米。详细表格见文末)

1550nm的部分玩家显然不同意这种观点。

比如,对车辆制动安全而言,前向主激光雷达的探测距离达到250米是“及格线”,低于250米看不到小的物体,尤其是对于高速行车,非常危险。“这是目前唯一能实现的满足前视需求的技术路线”。

对于不同玩家的市场策略,如:是更考虑成本来做规模,还是更注重性能从高端车型开始下探。上述人士认为,“所有人的生命都是宝贵的,如果是涉及到人命的事情,没有高低端之分”。

从厂商的“用脚投票”的情况看,当前走905nm路线的玩家为大多数,不过1550nm玩家亦属于重要角色。

问题10:激光雷达厂商,短期竞争重点是什么?中长期护城河是什么?

2022年年底,禾赛科技CEO李一帆抛出观点:激光雷达短期竞争壁垒在制造,中长期竞争壁垒在芯片,颇为引发关注。

对短期、中长期竞争重点的问题,日前在沟通中,不同的厂商人士基本都部分认同李一帆的说法,但具体的侧重点不同。

从大家的共识来看,由于市场正从比设计、比参数的第一阶段,过渡到规模量产阶段的第二阶段,开始比车规、比交付、比价格,工程化落地能力被普遍重视。

在中长期,有的强调芯片化能力;

有的则强调数据能力,认为激光雷达只是产生数据的传感器之一。在终局上看,最重要的是采集了什么样的高质量且有效的数据,产生了什么样的价值。

问题11:未来激光雷达产业会怎么演进?

主(前向)方面,有头部玩家认为,半固态激光雷达依然会是未来10年中远距离激光雷达的首选。也有厂商的技术负责人认为,这个周期可能会是5-6年,并逐步向纯固态过渡。

补盲(角)方面,Flash纯固态被看好在“短距、大视场角”场景的应用。

另外,上述头部玩家认为,大多数905nm激光雷达厂家的新产品都会采用VCSEL作为光源,使用EEL的老产品尚有5年左右的生命周期。

芯片化,亦被认为是大趋势。

有激光雷达厂商的技术负责人表示,整个激光雷达内部,有模拟芯片、数字芯片、光电芯片,前两者符合摩尔定律,第三者则有其自身特性,并不遵从。

芯片化确实是长期发展的大方向,但有些零部件短期内并不适合集成,因而会先局部性地集成,然后慢慢走向整体的芯片化。

问题12:何时激光雷达会进入大众车型市场?

当前主(前向)激光雷达处于500-1000美元左右售价(有激光雷达厂商负责人在沟通中称,为了抢单,现在市场上都是亏着卖,“放血式销售”,先行透支规模化降本的预期)。

有观点认为,前向主雷达要降至100-300美元时,才真正会在平价车型市场迎来爆发。平价车型对于成本的控制极为严格,要降到100美元左右,才有机会支撑8-15万元区间平价车型放量,这还有很长的路要走。

激光雷达真正要更大规模放量,必然需要一定的时间周期。且要满足一些条件,包括,其一,激光雷达产业链已经足够成熟;其二,主机厂真正做好L0-L2的基本智驾功能,获得消费者广泛认可。

问题13:传统tier1巨头,为何节奏慢?

传统海外tier1的布局节奏,往往跟随欧美头部主机厂的需求,这些车企落地NOA等相对高阶的智驾,普遍要较为滞后,态度也更为谨慎/保守。目前,这些车企搭载激光雷达的车型要落后自主品牌1-3年时间(奔驰、沃尔沃相对激进)。

同时,这些企业在决策上更为保守,往往采取前期观望,做技术积累,待市场方向确定后再大举进攻;不过,他们的优势是拥有大量的资源,以及与现有业务的协同效应。后续,也不排除通过并购等方式,快速进入市场。

问题14:激光雷达的竞争格局

问题15:各类玩家的产品进展