作者 | 艺馨 豆乳拿铁

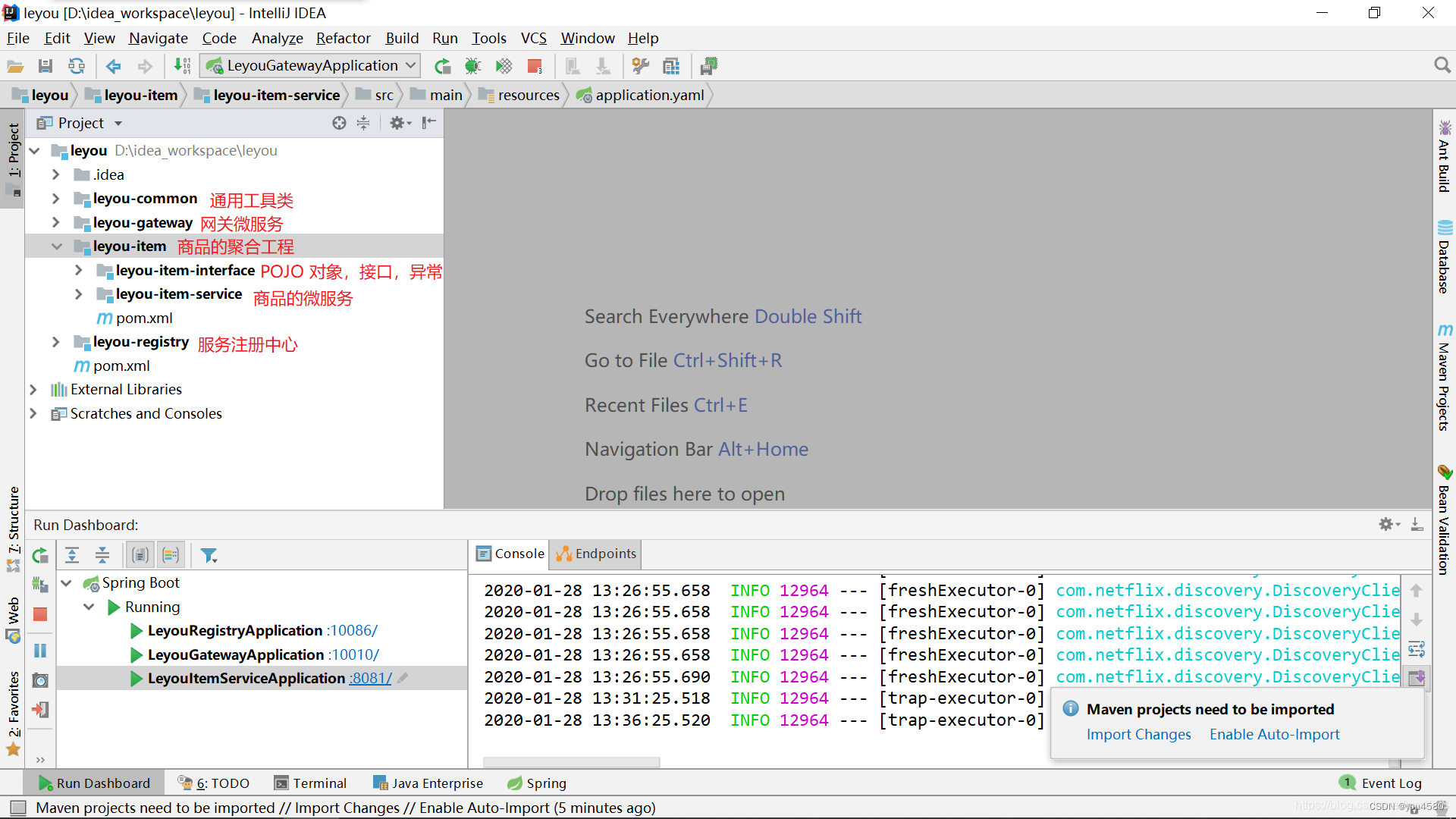

排版 | Cathy

监制 | Yoda

出品 | 不二研究

新增长难寻,新故事难讲。泡泡玛特(06682.HK)业绩增长承压的困局,都写在最新的半年报里。

曾经潮玩领域的王者、“潮玩第一股”泡泡玛特,主题城市乐园于9月26日在北京朝阳公园开园。

根据泡泡玛特此前公布的2023年半年报中,其会员留存率创下上市以来新低。

▲图源:泡泡玛特官微

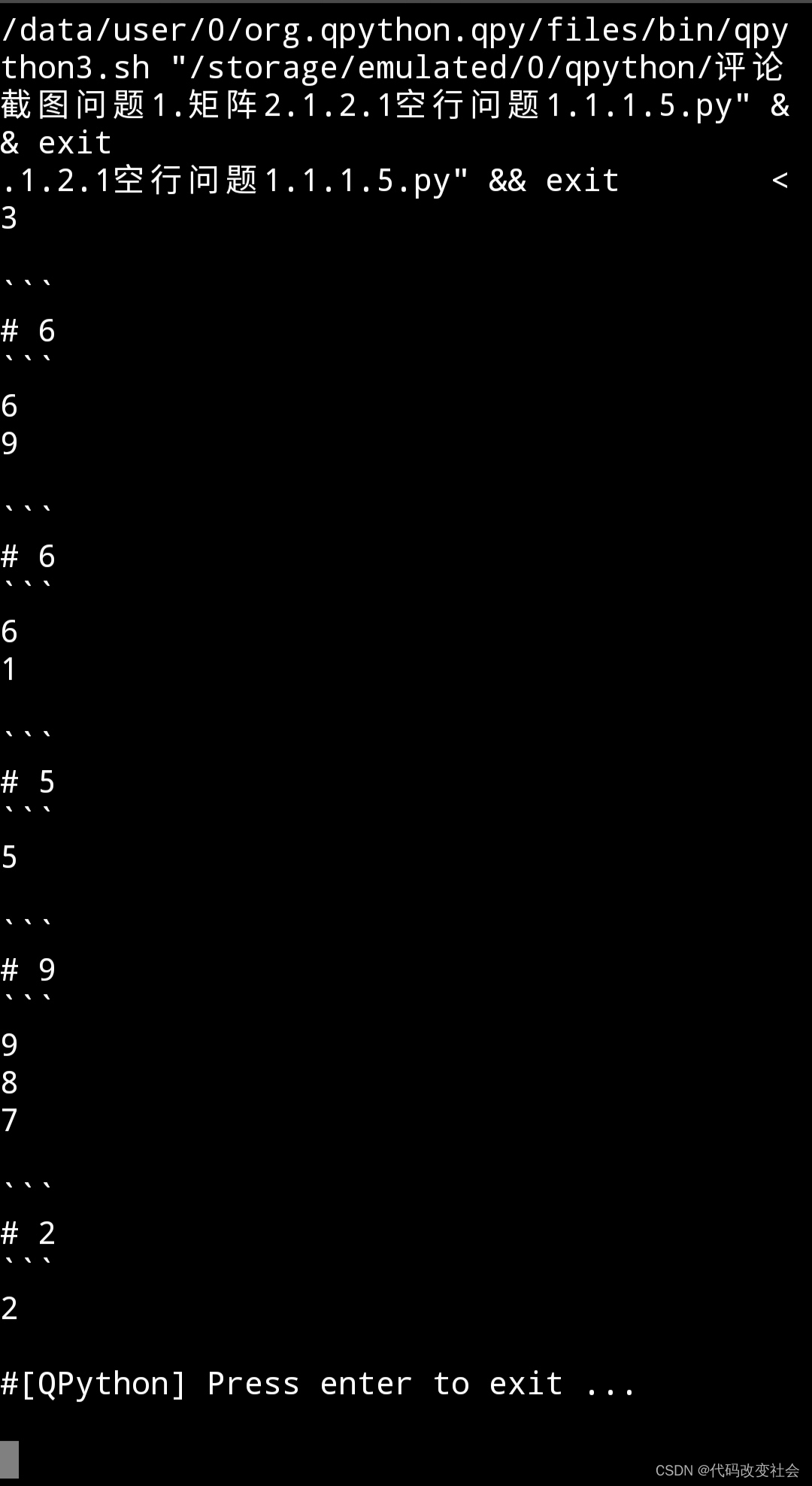

「不二研究」据泡泡玛特半年报发现:在会员复购率这一关键指标上,泡泡玛特在上半年的会员复购率从去年同期的47.9%下滑至44.5%。目前,泡泡玛特主要面临会员复购率下滑、核心IP影响力难持续等问题,在「不二研究」看来,泡泡玛特的产品主要以形象IP为主,然而这些IP背后并没有故事支撑;在内容丰富与形象丰满的IP中,其产品难免显得单薄,且新IP的培育和孵化能力尚未显现。

泡泡玛特是一家以盲盒出圈的潮玩公司,专注于围绕全球艺术家挖掘、IP孵化运营、消费者触达、潮玩文化推广、创新业务孵化与投资等五个领域。

截至10月10日港股收盘,泡泡玛特报收23.60港元/股,对应市值318.9亿港元(约折合人民币297.35亿元);对比2021年6月的市值高点1447亿港元,市值已缩水77.96%。

「不二研究」据其半年报发现:今年上半年,泡泡玛特营收28.14亿元,同比增加19.3%;同期,经调整后净利润为5.35亿元,同比增长42.3%。

今年上半年,泡泡玛特的前三大核心IP—SKULLPANDA、MOLLY、DIMOO的销售收入分别占总收入的18.7%、14.6%、12.9%;销售收入同比增速分别为13.99%、1.75%、21.30%;相较去年同期同比下降分别为138.31%、96.55%、24.30%。

泡泡玛特核心IP收入增速的大幅下跌,也能反映其IP影响力难持续的问题。此种状况下,泡泡玛特仍需找到下一个“财富密码”。

此前8月的一篇旧文中(《“潮玩热”退潮,泡泡玛特市值缩水千亿》),我们聚焦于头顶“潮玩第一股”光环的泡泡玛特,上市一年后,市值下跌百亿港元;随着“潮玩热”逐渐退去,盲盒告别野蛮增长。

时至今日,泡泡玛特不仅面临会员复购率降低、核心IP吸难持续的问题未解,且仍要直面其对于新IP创造能力的存疑。

在多元化布局下,泡泡玛特押注“IP+乐园”,其能否借助乐园讲好IP新故事?由此,「不二研究」更新了8月旧文的部分数据和图表,以下Enjoy:

“潮玩第一股”泡泡玛特不潮了?

泡泡玛特于7月19日公布了正面盈利预告显示:预计上半年收入增长不低于18%,净利润同比增长不低于40%。根据泡泡玛特此前公布的2022年报,其2022年净利为4.76亿元,同比下滑超4成。

据泡泡玛特年报显示,2020-2022年,泡泡玛特的毛利率逐年下滑,分别为63.4%、61.4%、57.5%。在「不二研究」看来,这主要是由于泡泡玛特为了防止用户流失,提高原材料、模具和设计及授权等成本费用上涨所导致;2020年,泡泡玛特的销售成本为9.19亿元,而2022年已上涨至19.6亿元。

▲图源:泡泡玛特官微

泡泡玛特是以盲盒出圈的潮玩公司,于2020年12月登陆港股。「不二研究」发现,虽然上市后两个月内股价涨超50%,随后市值几乎腰斩,次年3月最低点仅为46.47港元/股,市值从高点的1505.92亿港元一路跌落,跌幅超过850亿港元。

2021年上半年,泡泡玛特股价略有上升,创下近3个月的新高让市值重回千万级,但好景不长,泡泡玛特的股价始终处于下行区间。

这是否意味着泡泡玛特的泡沫将要破灭?在老牌玩具厂商和互联网巨头加速入局的“后潮玩时代”,泡泡玛特的优势又在哪里?

褪去王者光环,隐忧渐显

泡泡玛特的创业故事符合大多数年少成名的幻想。

2008年,还是大学生的王宁创办了一家格子铺,2010年专营潮流百货的“泡泡玛特”品牌正式诞生。

在经历了2年的门可罗雀后,王宁拿到了当时知名天使投资人麦刚200万元的投资,随后在年轻人的市场迅速崛起。

2015年,潮流百货行业下行,王宁转攻潮玩赛道,推出了Molly、Pucky两大爆款IP,并于2020年12月在港股上市。

从天使轮到上市的8年时间里,泡泡玛特估值涨超一万倍,而此时的王宁只有33岁。同时,为Z世代所追捧的泡泡玛特也受到资本市场的宠爱,港股挂牌首日股价暴涨79%,总市值最高达1472亿港元,市盈率高达280倍。

这似乎已是泡泡玛特最高光的时刻,随着一系列负面新闻的发酵,冷静下来的市场开始回归理性。

「不二研究」据其半年报发现:今年上半年,泡泡玛特营收28.14亿元,同比增长19.3%;同期的毛利为16.98亿元,同比增长23.94%。

据历年财报显示,2018-2020年泡泡玛特营收处于高速增长中,同比增长225.49%、227.19%、49.32%,但2022年营收增速仅为2.81%,远低于前两年的49.3%和78.7%。

同时毛利的增长也明显趋缓,从2018-2021年的296.03%、265.85%、46.2%、73.09%,下降到2022年的-3.77%。

从毛利率来看,泡泡玛特2018-2022年毛利率逐年下滑,分别为57.9%、64.8%、63.4%、61.4%、57.5%,而今年上半年,泡泡玛特的毛利率为60.4%。

「不二研究」认为,为了防止用户流失,泡泡玛特不得不提高工艺质量,由于拆件数量增加、原材料价格上涨等方面影响进而导致毛利率下滑。

2021年4月,泡泡玛特提高了新品价格,由原本的59元涨到69元,引发消费者大规模“质疑潮”。

泡泡玛特回应,涨价是为了应对原材料PVC(聚氯乙烯)的价格上涨。「不二研究」发现,2020年四季度PVC价格一度达到十年高点,也进一步摊薄了泡泡玛特的毛利率。

「不二研究」认为,产品涨价的根本原因是泡泡玛特业绩增长受阻。

此次涨价不涉及核心IP,显然是泡泡玛特对消费者价格敏感性的试水。涨价虽然有利于业绩的提升,但长期来看无异于杀鸡取卵。单品上涨10元,整盒12个就上涨了120元,调价幅度对不少反复购买的深度玩家并不友好,受到情绪反弹也是意料之中。

跟风效应下,潮玩赛道入局者增多,52Toys、IP小站、IPSTAR潮玩星球等品牌分走了不少关注,用户可选项增加,泡泡玛特已丧失新鲜感。

虽然泡泡玛特仍以8.5%的市占率排名第一,但若为了维持业绩而主动放弃价格优势,更多用户将转投竞品怀抱;加上品控不佳、售后不及时等负面新闻,“潮玩第一股”的光环正在褪去。

泡泡玛特所要面对的不仅是自身萎靡的业绩,还有外部前所未有的激烈竞争。

Molly蒙尘,难寻接档爆款

泡泡玛特通过较为平价的盲盒公仔,实现了潮玩的大众化普及。除了六七十元一个的盲盒外,泡泡玛特还有其他较高端的产品线,比如手办、BJD和其他衍生品。

IP是泡泡玛特业务的核心,2023年上半年的营收主要依靠自有IP和独家IP,占比达到76.9%。其中,SKULLPANDA、MOLLY、DIMOO三个核心IP,销售收入分别占总收入的18.7%、14.6%、12.9%。

单一IP依赖性过高会对营收产生较大影响,其中老牌爆款MOLLY2023上半年表现乏力,销售额为4.11亿元,收入占比为14.6%,同比增加1.8%。

截至2023年6月30日,泡泡玛特的自有IP和独家IP贡献了76.9%的营收,其余15.0%来源于授权IP。

「不二研究」认为,由于不少独家IP仅有1-2年的合作时长且有使用权限的限制,独家和授权IP贡献营收占比过高将潜藏盈利不稳定的风险。曾经被视为第二大独家IP的PUCKY,在旧有IP到期后,新IP的培育和孵化能力尚未显现。此种状况下,泡泡玛特急需找到下一个“财富密码”。

在「不二研究」看来,不同于迪士尼先有故事后有形象的开发IP方式,泡泡玛特的IP背后并没有故事支撑,仅依靠精美的外表来俘获芳心。虽然这种方式看似效率更高,但在各内容丰富形象丰满的IP衬托下难免显得单薄。

「不二研究」认为,泡泡玛特的IP远没有达到统治市场的程度。

一方面,新入局的Dreams、MedicomToy、52Toys、十二栋文化等潮玩公司和网易、阿里等互联网巨头,不是拥有阴阳师等知名IP,就是积极与HelloKitty等大IP合作,在一旁对泡泡玛特虎视眈眈。

另一方面,与国内销售量前十的其他IP如长草颜文字、吾皇万睡、littleamber、罗小黑、阿狸等相比,泡泡玛特没有故事也没有历史,未免会有用户流失的担忧。

泡泡玛特刚创立之际,王宁就格外重视线下店铺布局,但2022年受疫情影响,线下渠道的零售店和机器人店的开店速度大幅放缓。2023年上半年线下渠道的零售店和机器人店分别新增19家、118家,共实现营收14.5亿元,线上渠道实现营收8.17亿元,同比下降16.4%。

线下渠道扩张使得用人成本高企,雇员福利开支从2022年上半年的2.06亿元增至2.15亿元,同比增长4.3%,拖累营收增长节奏。

或由于国内业务增长遇阻,泡泡玛特开始押注海外市场。今年上半年,其海外市场收入同比增长139.8%。

截止2023年6月30日,泡泡玛特港澳台及海外门店达到55家,机器人商店达到143台,跨境电商平台站点数达到28个,并于上半年在法国、马来西亚开设了首家线下门店。

潮玩领域在全产业链主要有5个竞争壁垒,「不二研究」认为泡泡玛特具有先发企业的优势,但领先幅度不大。

比如在渠道壁垒方面,截止今年上半年,泡泡玛特布局线下340家零售店、2185家机器人店,而IP小站也已拥有超过900家无人售卖机,名创优品推出的TOPTOY以及在国内拥有300多家门店的酷乐潮玩。

在IP运营方面,各家目前都以联名、购入外部IP为主,自有IP的生产能力或将是未来行业格局定调的重要指标。

核心IP吸引力下降,新IP创造能力存疑,领先优势并不明显,下一个爆款“Molly”在哪里,存在诸多不确定性,泡泡玛特正在失去上市之初的劲头,陷入增长滞缓的新常态中。

盲盒退潮,未来去往何处?

盲盒的玩法其实很简单,同系列玩偶分为常规款以及隐藏款,隐藏款抽中概率约0.69%,在二手市场上具有几十到上千不等的溢价,吸引玩家不断重复购买盲盒,提高获取隐藏款的概率。

王宁认为,泡泡玛特不是一家盲盒公司,盲盒只是一种形式。但不可否认盲盒在潮玩出圈的路上至关重要。

中国盲盒行业研究报告指出,95后最“烧钱”的爱好中盲盒手办排在第一位。天猫发布的《95后玩家剁手力榜单》也显示,每年有20万硬核玩家在盲盒上花费超过2万元。

除了几十块钱的盲盒玩偶之外,泡泡玛特还尝试走高端路线,挖掘更大的客单价。泡泡玛特想要打造“年轻人的第一件收藏品”,推出高端产品线MEGA珍藏系列,每一款全球限量发售3000套,单价为4999元,卖点是限量款的收藏价值。

▲图源:泡泡玛特官微

不过高价产品曾被不少消费者指责为“智商税”,认为高价建立在营销炒作的泡沫上,热度并不具备可续性。伴随疫情三年的持续影响,消费分级加剧,年轻客群已很难为“有一定赌性”的盲盒产品连续下单。

尽管泡泡玛特乐园的限量款手办仍被炒到250元以上,很多泡泡玛特的高端珍藏系列,却已经出现了“有价无市”的情况。“很难有人再为动辄数千元的手办产品买单。”

目前,盲盒市场正面临着前所未有的外部利空。今年6月,针对盲盒市场出现的各种乱象,市场监管总局印发《盲盒经营行为规范指引(试行)》,为盲盒经营划出红线,推动盲盒经营者加强合规治理。

中国消费者协会也曾发文提醒消费者不能以投机或博彩的心理购买盲盒,新华社也认为盲盒是给劣质商品提供便利,加上宠物盲盒等不当创新引发的口诛笔伐,整个盲盒体系遭受质疑。

「不二研究」认为,盲盒的商业空间是靠稀缺性和重复决策的成瘾性打造的,并不能仅靠复制IP,如果没有实质内容也很难有持续的生产力。

虽然对于泡泡玛特来说,商业底盘就是销售IP产品,从上游的IP设计,到中游的零售,再到下游的二手交易和玩偶改装,产业链已趋于成熟,但是高毛利的盲盒产业已经随着更多入局者的到来开始内卷,泡泡玛特显然感受到了生存危机,在盲盒这种形式之外,泡泡玛特有必要进行新的探索。

▲图源:泡泡玛特官微

近年来,泡泡玛特积极跨界联名,与肯德基、梦龙雪糕、奈雪的茶、CLOT 、Champion等品牌进行过合作。在近期,泡泡玛特还跨界到了汽车领域,与雷克萨斯推出限定款联名产品。

今年5月,泡泡玛特公布旗下首款游戏《梦想家园》的PV,并计划今年上线,其融合了泡泡玛特旗下的热门IP。不过看起来也是试图依靠手游聚集用户、促进交流来填补社交空缺。

除了手游,城市乐园是泡泡玛特涉足的新领域。

9月26日,位于北京朝阳公园的泡泡玛特城市乐园正式营业。开业当日,乐园吸引了大量游客,成为潮流爱好者的打卡圣地。

潮玩是情绪消费,核心价值是“陪伴”。作为线下的IP陪伴场景,泡泡玛特乐园从选址设计到运营,甚至包括乐园中的演出,都力求为粉丝提供一种情绪价值的环境。

不难看出,泡泡玛特希望通过乐园等多种方式,让IP沉淀出更多的故事,以此加深与会员的情感链接,进一步吸引年轻人。然而,要达到这个目的,仅仅依靠一个乐园还远远不够。

泡泡玛特的主力用户画像接近78%集中在18-35岁人群,为了留住用户,泡泡玛特进行全渠道会员运营,2023年上半年累计注册会员总数3038.8万人,新增注册会员438.4万人,会员贡献销售额占比92.2%。

新会员的加入摊薄了单个会员的付费,且需要较长时间才能成长为深度用户。在此之前,泡泡玛特已经面临着用户复购率下降的问题,会员复购率为44.5%,这一指标为上市以来新低。

潮玩第一股还能走多远,取决于泡泡玛特能否戳破盲盒经济中的泡沫,回归产品和服务本身。

城市乐园难救市

“创造潮流,传递美好”,这是泡泡玛特的品牌口号。虽然王宁在港交所敲锣的时候说,潮玩这条赛道是由泡泡玛特开创的,但目前泡泡玛特维持第一的压力高企。

时至今日,泡泡玛特不仅面临会员复购率降低、核心IP吸难持续的问题未解,且仍要直面其对于新IP创造能力的存疑。「不二研究」认为,泡泡玛特的产品主要以形象IP为主,然而这些IP背后并没有故事支撑;在内容丰富与形象丰满的IP中,其产品难免显得单薄,且新IP的培育和孵化能力尚未显现。

在多元化布局下,泡泡玛特押注“IP+乐园”,泡泡玛特能否借助城市乐园讲出IP新故事,还有待时间考验。

1.《市值暴跌500亿 泡泡玛特的烦恼不止是涨价》,猎云网

2.《拆开泡泡玛特估值的“盲盒”》,BT财经

3.《泡泡玛特市值缩水八成,盲盒告别“野蛮生长”》,零售商业财经

4.《盲盒退潮,乐园救场?|氪金 · 大事件 》,36氪财经

![2023年中国医学影像信息系统市场规模、竞争格局及行业趋势分析[图]](https://img-blog.csdnimg.cn/img_convert/9f501667599b3c205a2af1891e2b6b00.png)

![[读博随笔] 系统安全和论文写作的那些事——不忘初心,江湖再见](https://img-blog.csdnimg.cn/5e583568830047c7a9c42db1ed0a4f3c.png#pic_center)

![2023年中国牙线市场规模、竞争现状及行业需求前景分析[图]](https://img-blog.csdnimg.cn/img_convert/d50069e5f05ac7235fdbe2ec5af73484.png)