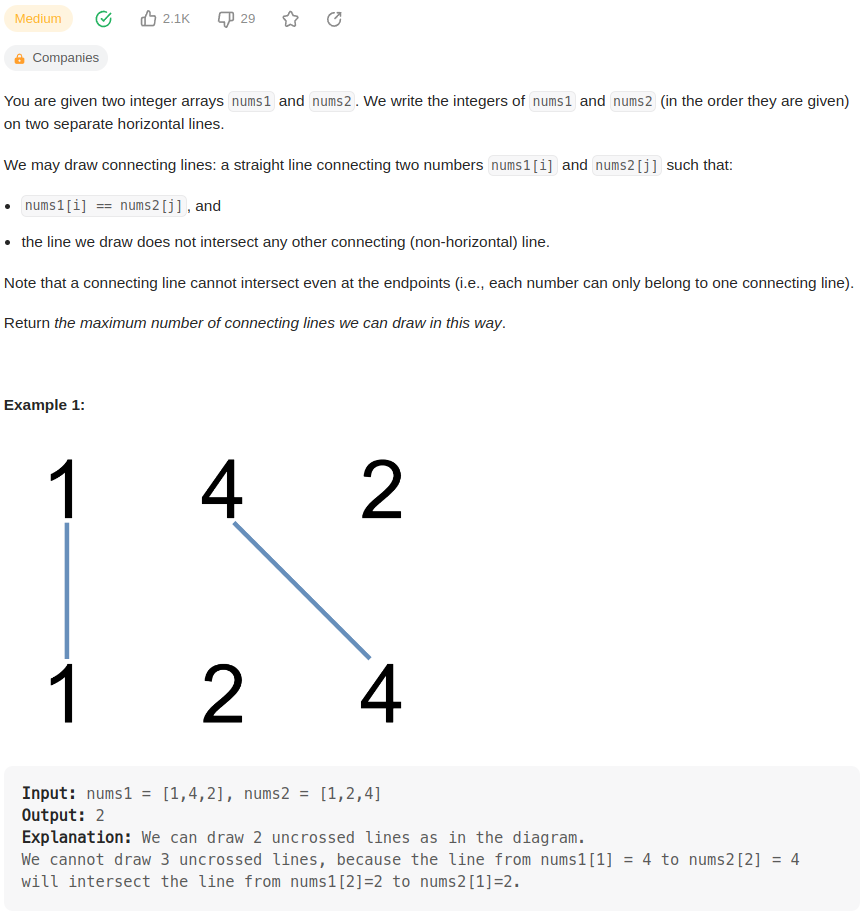

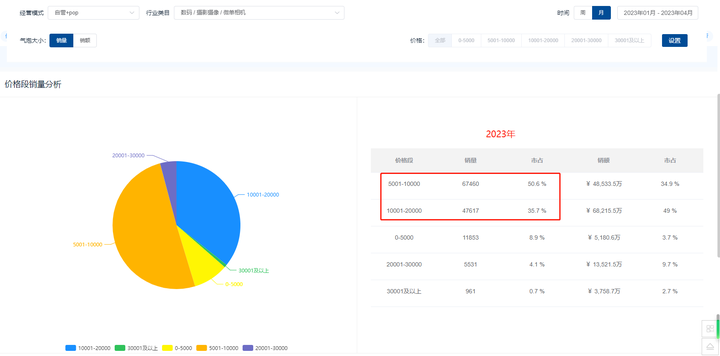

5月11日,在腾讯金融云国产化战略峰会上,腾讯云发布金融国产化战略:腾讯云将持续加大技术投入打造新一代国产化精品产品,并依托产品构建全栈领先的国产数字化基座。同时,腾讯云还将携手伙伴,共同构建国产数字化解决方案生态。

同时,基于多年在国有大行、股份制银行、城商行、省农信联社等20余家金融机构的落地实践,腾讯云首次联合神州信息、长亮科技、中电金信等头部ISV发布《腾讯云银行核心系统分布式转型白皮书》(以下简称“白皮书”),为金融行业提供了核心系统转型到分布式架构的设计思路与实践方法论。

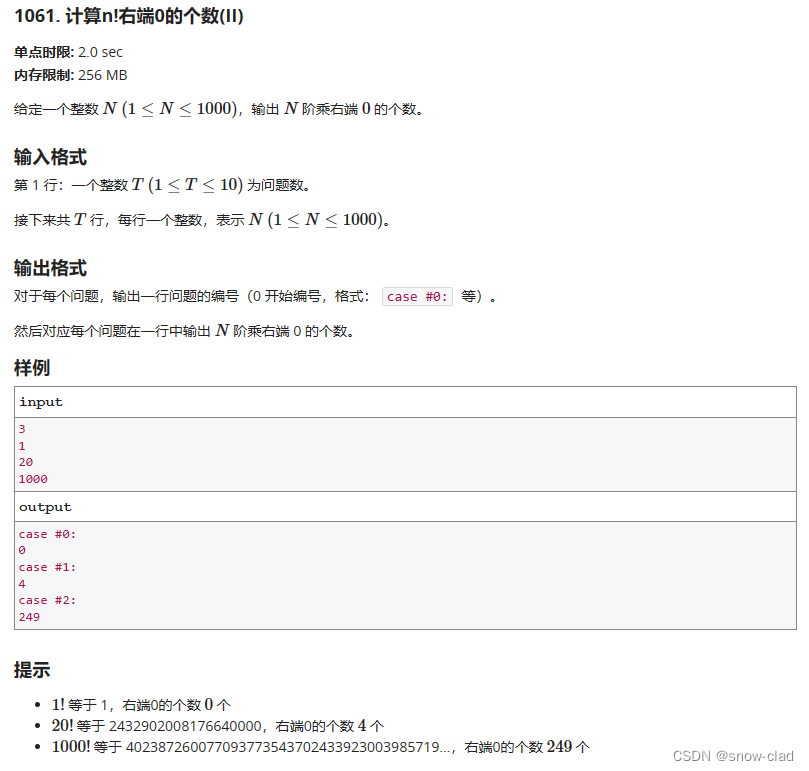

(《腾讯云银行核心系统分布式转型白皮书》发布启动仪式)

(《腾讯云银行核心系统分布式转型白皮书》发布启动仪式)

金融科技作为金融创新的技术驱动,已逐步成为增强金融服务实体经济的重要引擎。2023年政府工作报告指出,要增强科技创新引领作用,依靠科技创新推动实体经济高质量发展。此前,央行与金融监督管理局也发布金融科技发展指引,强调在关键产品技术上的自主可控。

腾讯高级执行副总裁、云与智慧产业事业群CEO汤道生表示,“金融是国民经济的血脉,自主创新是金融安全和长远发展的基石。未来,我们将持续开放腾讯云的产品和技术能力,与行业合作伙伴、客户携手,激活数字要素潜能,共同推动金融行业自主创新和稳健发展。”

中国金电副总经理、北京金融科技产业联盟常务副理事长潘润红认为,金融科技自主可控建设在提速;中国信通院云计算与大数据研究所所长何宝宏表示,当前金融核心业务系统改造已步入深水区和攻坚期。

持续加大国产化技术投入、构建领先的国产化数字基座

在本次峰会上,腾讯云副总裁胡利明发布金融国产化战略:腾讯云将继续加大自研产品投入,联合金融行业合作伙伴共同完善国产化生态,形成自主可控的金融国产化解决方案,争做国产化落地实践的排头兵。

据了解,腾讯金融云全栈国产化产品供给能力已实现全国领先,底层基础产品已经完成了与众多芯片厂商的国产化适配。截至目前,共有15款产品通过21项工信部质量测试,与合作伙伴完成700余项自主创新互认证。

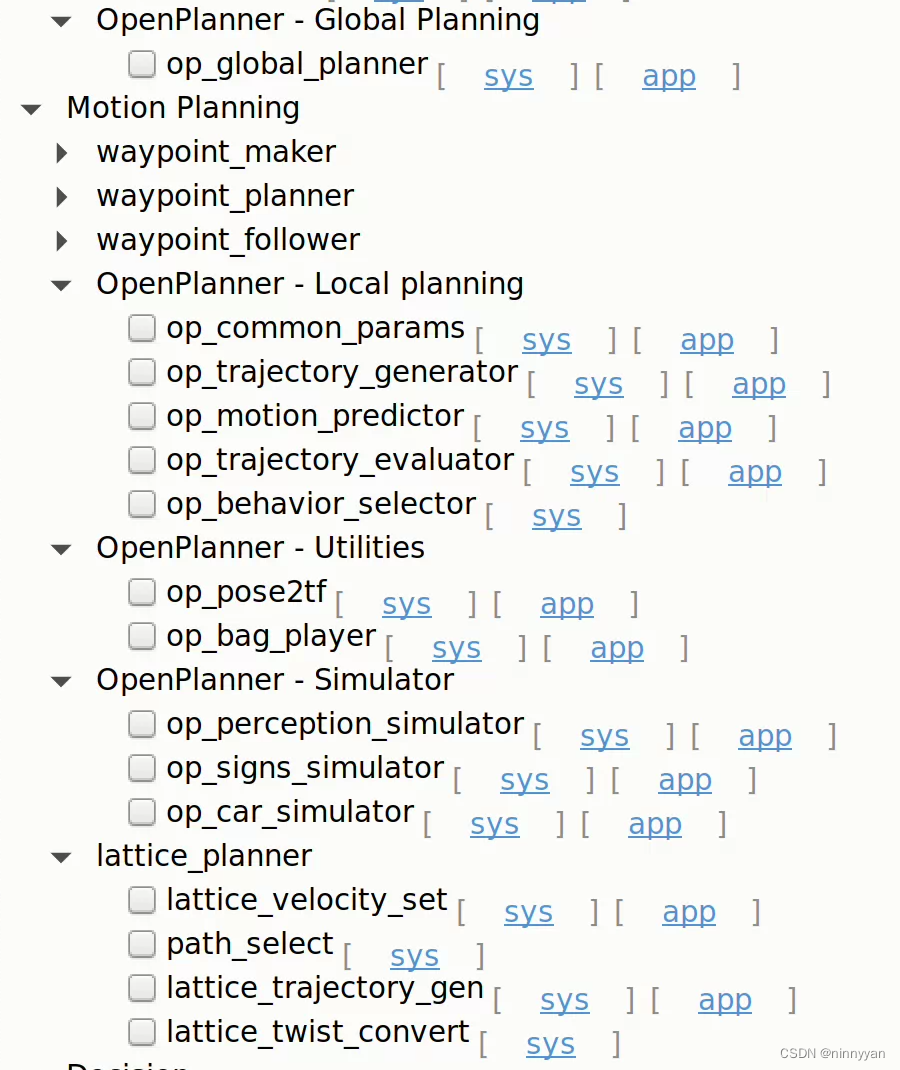

在技术底座上,腾讯云提供包括:腾讯专有云TCE、金融原生云TCS、腾讯云数据库TDSQL、TDMQ分布式消息队列、CRedis分布式缓存、Coding研发效能平台等产品,全面覆盖了银行分布式核心系统所需的技术底座,并已在国有大行、股份制银行、城商行、省农信联社等数十家银行核心系统建设中成功交付,成熟稳定。

其中,腾讯专有云TCE构建了一云多芯国产技术底座。基于腾讯专有云TCE,金融机构能快速搭建出一个符合国家标准的金融级生态云平台。

腾讯云数据库TDSQL产品能力不断突破,提供业界领先的高可用、存算分离、企业级安全等能力。今年3月,腾讯云数据库TDSQL以每分钟8.14亿笔交易的性能数据,打破了TPC-C世界纪录。

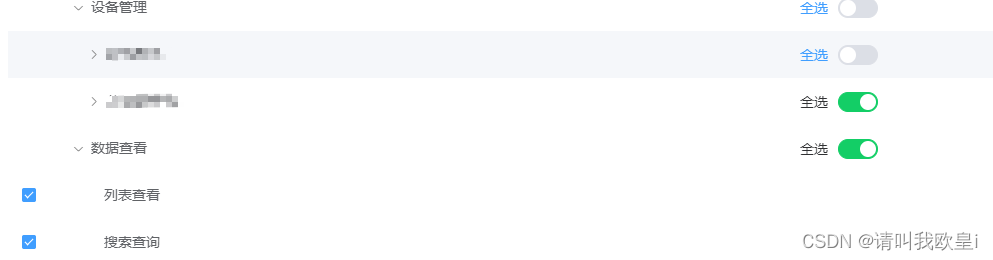

在SaaS层,腾讯云提供了包括企业微信、腾讯会议、腾讯文档在内的SaaS服务平台,全面覆盖金融客户复杂场景,提供全连接、创新营销的能力。

据统计,五年来,腾讯累计研发开支已经超2000亿元。这些长期投入夯实了腾讯自主创新底层能力,为长期可持续高质量增长贡献了持续动能。截至去年12月,腾讯在全球主要国家和地区专利申请公开总数超过6.2万件,专利授权数量超过3万件。

助力中国银行、招商银行、中信建投等金融机构加速国产化进程

在分布式转型过程中,腾讯云还与长亮科技、神州信息、中电金信等生态内ISV厂商,共同探索灵活多元、深度融合的银行核心系统分布式转型方案,支撑银行机构加速数字化转型。

中国银行软件中心副主任工程师李小平表示,新一代技术基础的构建不仅仅是产品“替代”,还涉及应用架构转型升级、技术能力释放。对于一般业务系统及关键业务系统转型的迫切需求,中行按照“技术架构转型与产品替代战略并行”策略,共同推进。在推进分布式架构转型、应用产品规模上云的同时,中行也积极开展关键核心技术的研发攻关,提升自主研发能力,从而为业务转型发展提供更有力的支撑。

招商银行云数据库中心总经理杜志明表示,招行云包括原生云(ACS)和金融交易云(FTC),这两朵云是招行面向未来的数字化新基建。原生云平台(ACS)紧跟先进公有云技术特征,将传统开放系统能力打造为云服务,支持招行在云时代快速创新;金融交易云平台(FTC)用成熟稳定的分布式架构替代传统主机架构,解决海量交易、数据性能容量及主机不可持续升级等问题。

中信建投证券信息科技部总监李剑戈介绍,中信建投证券自2020年开始启动国产化改造相关工作,逐年扩大改造范围。到2023年,预计完成50余个系统的国产化改造。中信建投证券充分利用国产化数据库、大数据平台、中间件及操作系统,加速推进业务系统全面国产化的进程。

太保寿险科技开发部副总经理杨建良分享了太保寿险国产化历程:太保寿险核心系统架构,从原先的单体应用架构阶段朝着云原生分布式架构不断演进。利用腾讯云微服务架构设计,太保寿险逐步进行核心系统解耦及重构,关键服务响应时间缩短30%以上,资源利用率提升了超过80%,在整个寿险核心分布式国产化改造进程中迈出了坚实的一步。

资料显示,腾讯云已经与中国人民银行,以及六大国有行建立了合作关系;头部商业银行中90%客户在数字化转型中均采用腾讯云的方案,其中7成应用在核心或关键业务领域。头部前十的券商全部选择腾讯云服务,其中私有云平台合作行业领先。十二大保险集团中7家,选择与腾讯云深度合作。

实践方法论《腾讯云商业银行核心系统分布式转型白皮书》正式发布

会上,腾讯云首次联合神州信息、长亮科技、中电金信等业内头部应用系统厂商联合重磅发布《腾讯云商业银行核心系统分布式转型白皮书》。

白皮书基于腾讯金融云多年来在国有大行、股份制银行、城商行和省农信联社等二十余家银行机构的分布式转型实践,进行了全面系统性总结沉淀,为金融行业提供了核心系统转型到分布式架构的设计思路与实践方法论。

随着金融科技的高速发展,近年来银行业务呈跨越式发展态势。然而传统银行集中式架构的核心系统普遍面临产品迭代创新速度慢、自主掌握能力不足、应对海量高并发能力不足,边际扩容成本高,硬件供应存在风险等挑战。从“集中式”往“分布式”转型,则成为解决应对的必然路径。

技术架构层面,集中式架构是技术上“把鸡蛋都放在一个篮子里”。银行核心分布式转型是敦促银行,一方面从“胖核心”转到“瘦核心”转型,另一方面,实现交易“微服务化”,功能模块独立化。

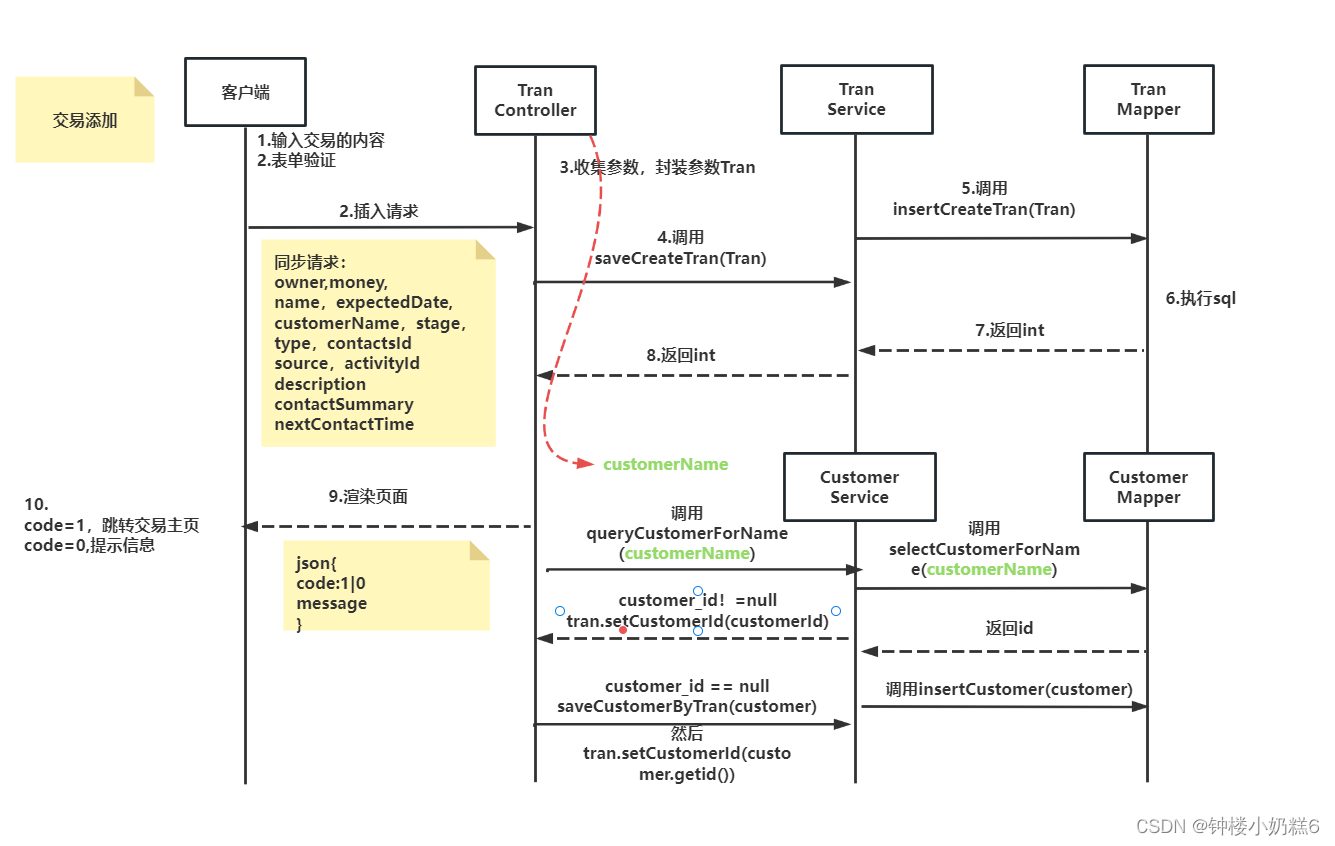

白皮书指出,在技术架构设计方面,腾讯金融云调研了多家银行的分布式核心系统架构,归纳提炼成六个主要设计要点,即:数据切分策略、技术架构策略、服务模型策略、业务连续性、研发效能、分布式运维。

基于此,腾讯云形成新一代银行分布式核心系统的整体架构,并推出两种分布式核心架构技术路线:即微服务模式以及单元化架构模式。

其中,微服务架构注重利用微服务的设计理念来解耦应用,以及利用微服务技术手段来重建应用间的互通和治理模式。而单元化架构更侧重整体性规划,更偏向顶层治理。

两种结构并不存在冲突,因为单元化是微服务架构在宏观架构层面的增强,而微服务是单元化架构在微观机制层面的支撑。两者通过数据切分、扩容与路由、交易处理机制、灰度实现机制等方面的差异化设计,更好地做到技术多元性、开放性、标准化,可以为国有大行、股份制银行、城商行等不同体量银行提供精准、成熟、稳定的解决方案,全方位满足各类银行在新形势下的业务及模式变革需求。

未来,腾讯金融云将持续深耕国产化赛道,提高产品核心竞争力,同生态合作伙伴一起,助力金融行业数字化转型走出深水区。