一直在思考一个问题,卖期权到底是怎么回事?卖实值期权、平值期权、虚值期权背后的本质有什么区别?卖近期的和远期的期权背后的本质又是什么?我们用沪深300指数期权来研究一下。

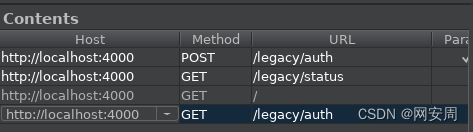

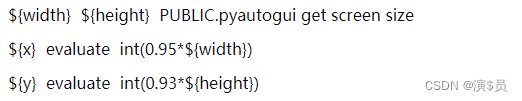

我们先从数据上来直观感受一下。上面这个表格是2020-12-09日这一天期权的情况。这里列了四类期权(都是看跌),分别代表实值期权(5400行权价),平值期权(5000行权价),虚值期权(4800行权价)和深度虚值期权(4400行权价)。

我们先来看时间维度,也就是theta*close。我们知道,theta是期权价格相对于时间的偏导,所以我们乘上期权价格(close列),就可以认为是单位时间获得的一个期权费的绝对值。

从这一角度来看,越平值,越近月,那么时间价值流逝最快。这里,5400行权价是因为这里的数据是用沪深300现货的价格作为underlying asset的价格,所以会出现时间价值为正的情况。看起来,如果我们卖出期权为了获得时间价值,那么就应该空近月平值的期权。

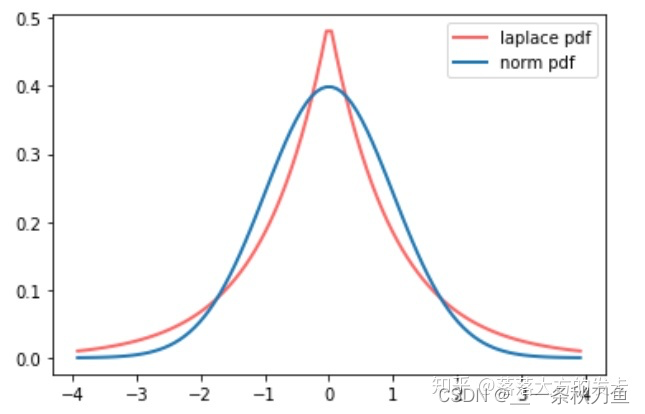

那么,我们在不同虚度的期权的组内来看一下期权时间价值流逝的速度。我们可以看到,平值期权内部,最邻近的期权价值流逝的最快;在虚值组,虚度越大,那么越是远月,流逝的越快。譬如IO2109-P-4400单位时间的流失金额为24块钱,可以看到,居然大于行权价为4800的近月合约的期权了。我们可以学习一下下面这张图,当然,我们要知道,乘上期权的价格才是真正获得的时间价值。

看起来,如果我们单纯为了收取保费的话,近月平值期权很有诱惑力。但是,平值期权的delta理论值为0.5;同时,近月平值期权的gamma值大于平值期权的其他月份的期权。

gamma是个啥?就是赚钱的加速度。如果我们是卖期权,那么gamma值越大的合约,意味着对方赚钱的加速度越快。

那么,看起来远月的虚值期权不错,比空近月不那么虚的还要好。但是,我们注意到,越是远月的期权,他的vega值很大。Vega大家都知道就是波动率的敞口。

说到这里,我们可以抽象出点东西来了。

卖期权这件事情,本质上就是向市场暴露4个敞口,然后获得时间价值的市场认为公允的等价交换。这一等价交换就体现为时间价值的衰退。

这四个敞口分别是:

delta:未来标的资产绝对价格变动的敞口

gamma:标的资产价格变动引起的亏钱速度变快的敞口

vega:未来标的资产波动率的上升

rho:无风险利率的变化,这里我们忽略不计

所以,我们卖期权的背后,其实是对delta、gamma、vega这三个风险因素暴露的组合。

所以,举几个例子:

在情绪短期高点,内心想做空的时候,但是对于波动率没有把握,觉得波动率可能继续上行的时候,可以选择实值看跌,卖出。这个的背后就是承担了delta风险来获取时间价值;

在波动率高点(某种意义上说,波动率是存在均值回复的,相对delta更加容易把控),而对方向毫无判断,且不愿意暴露敞口的时候,为了获取时间价值可以卖出远期深度虚值的期权。

市场经历过了升波阶段,同时也觉得市场高估,短期存在确定性回调,那么就应该空平值的近月期权 。这样可以获得最大的时间价值decay,但是暴露了不少的delta、不少的gamma、不少的vega,相对来说需要有更高的把握,或者对风险因子有暴露敞口的意愿。

从上面的表格中还可以看出来gamma和vega的区别:如果短期买跨式,本质上是long gamma;买长期的跨式,本质上是long vega。