趋势策略

- 趋势策略

- 日内策略

- Hilbert 策略

- R-Braker 策略

- Dual Thrust 策略

- 菲阿里四价策略

- 空中花园策略

- 日间策略

- 移动平均线

- MACD 策略

- Aberration 策略

- ATR 策略

- 动量策略

- 肯特纳通道

- 自动识别趋势的追涨交易策略

趋势策略

市场只有两种状态:震荡和单边。

而两种市场状态只有对应的操作手法才能赚钱,震荡市高抛低吸,单边市追涨杀跌。

策略大致可分为两类:

- 趋势策略:适合单边市(价格上涨或者下跌,仍然能够延续一段时间)

- 套利策略:适合震荡市(价格大部分时候比较平稳,有明显的常规波动区间)

套利策略是,成功率较高,但大多数都是小盈。

趋势策略是,亏小赚大。

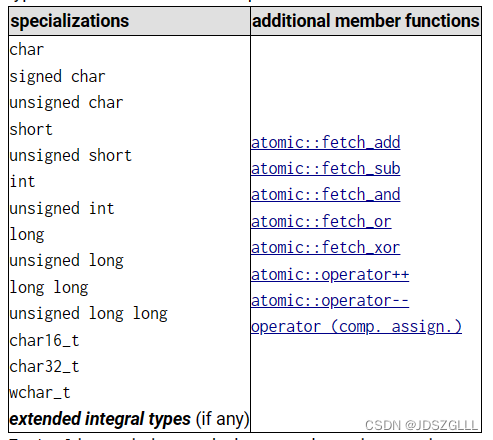

趋势策略分为:

- 日内策略,在夜晚波动前全部出手,不过夜

- 日间策略可能持有一天到几天(短线策略),几天到几周(中线策略),甚至更长(长线策略)的时间

日内策略

Hilbert 策略

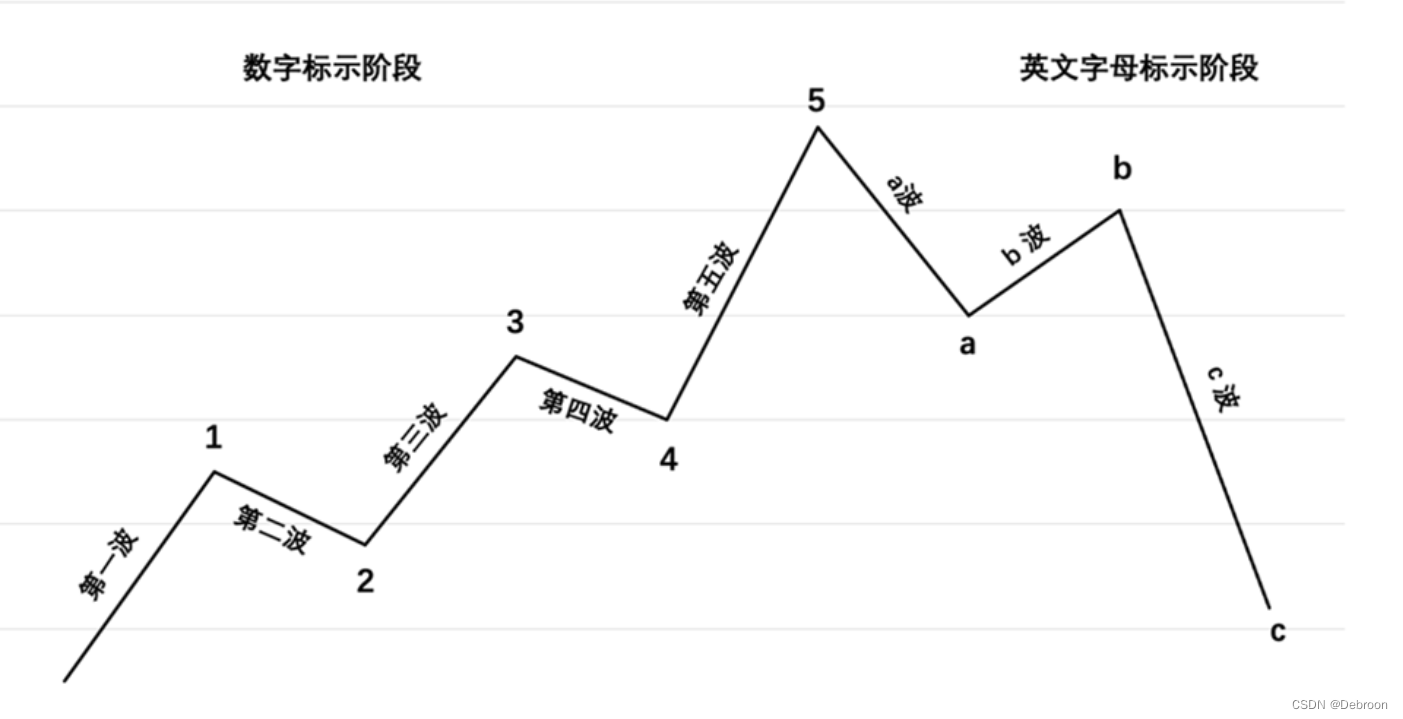

通过分析历史数据,市场一个完整周期划分为五升三降,市场总是在几个波段的周期中重复。

1 - 5 过程为主升浪,a - c 过程为主跌浪。

那我们有什么策略能捕捉当前趋势,是主升浪,还是主跌浪。

安利 Hilbert 策略。

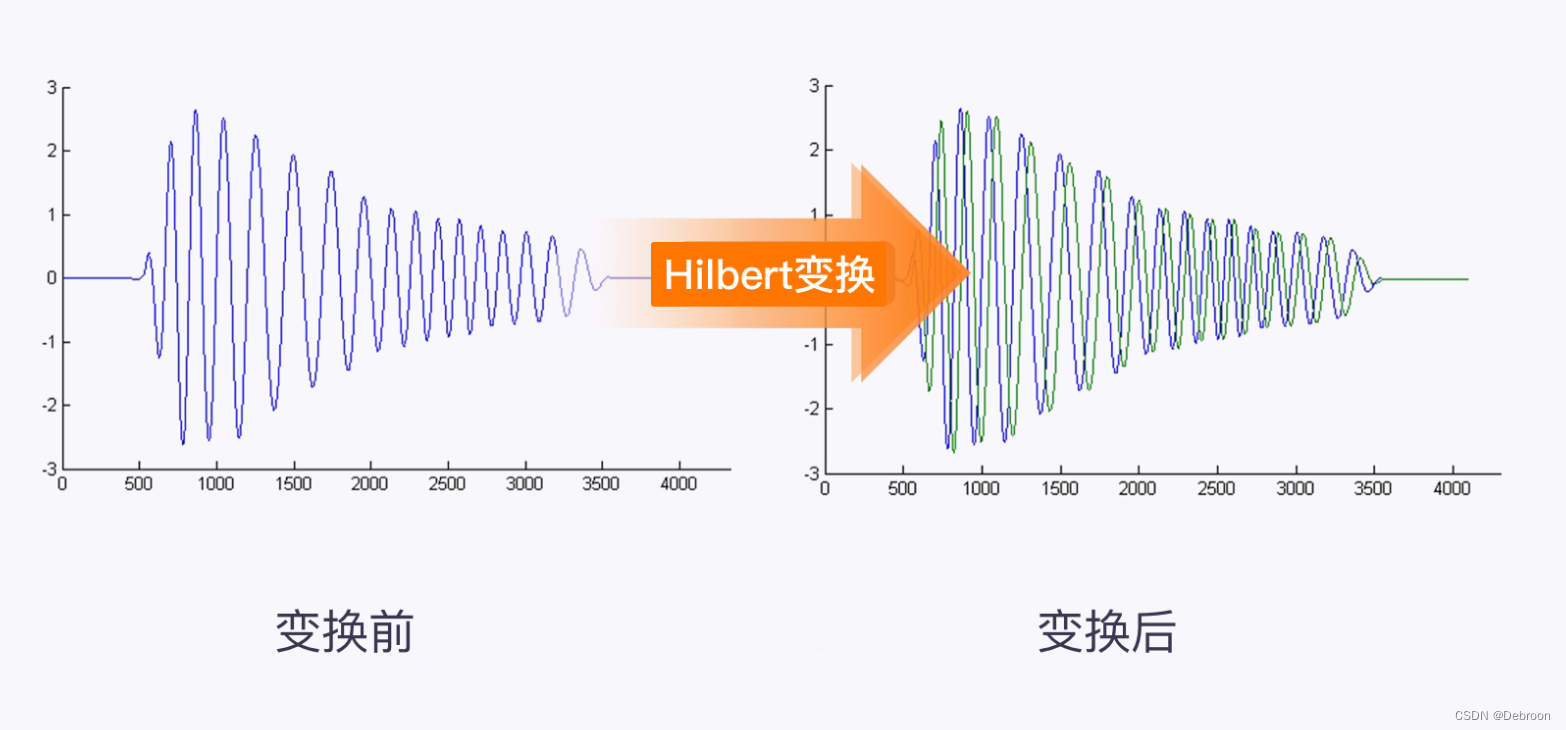

Hilbert 策略的核心是希尔伯特变换,TA是信号分析的方法,能有效地提取复杂信号的瞬时参数。

市场价格其实也是信号,可以对帮助对价格进行分析,产生一个瞬时趋势线。

类似于常用的移动均线,但延迟更低,对市场价格的变化更为迅速。

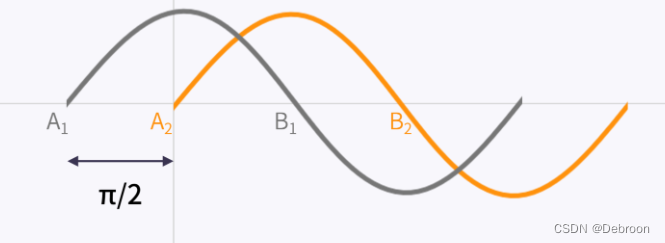

希尔伯特变换,可以把信号的所有频率分量的相位推迟 90 度。

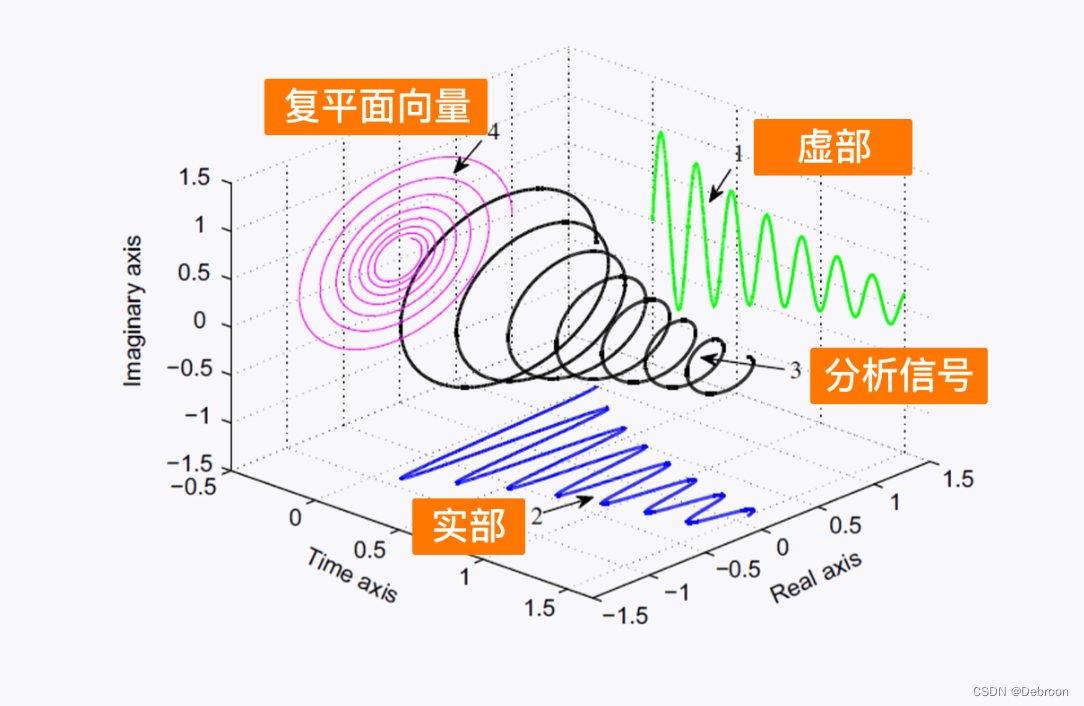

相位滞后只是表象,俩者真正的联系在于都是“复平面国”里的分析信号的投影。

- 实国小X 是我们看见的信号

- 虚国小Y 是我们看见的信号,相位推迟 90 度

- 其实小X、小Y都是小A的投影

只不过大家在不同的维度:

- 小X在实国,伸缩的正弦

- 小Y在虚国,伸缩的余弦

小A在复平面国,是伸缩的园,因为比小X、小Y更高一维,是更高维度表达。

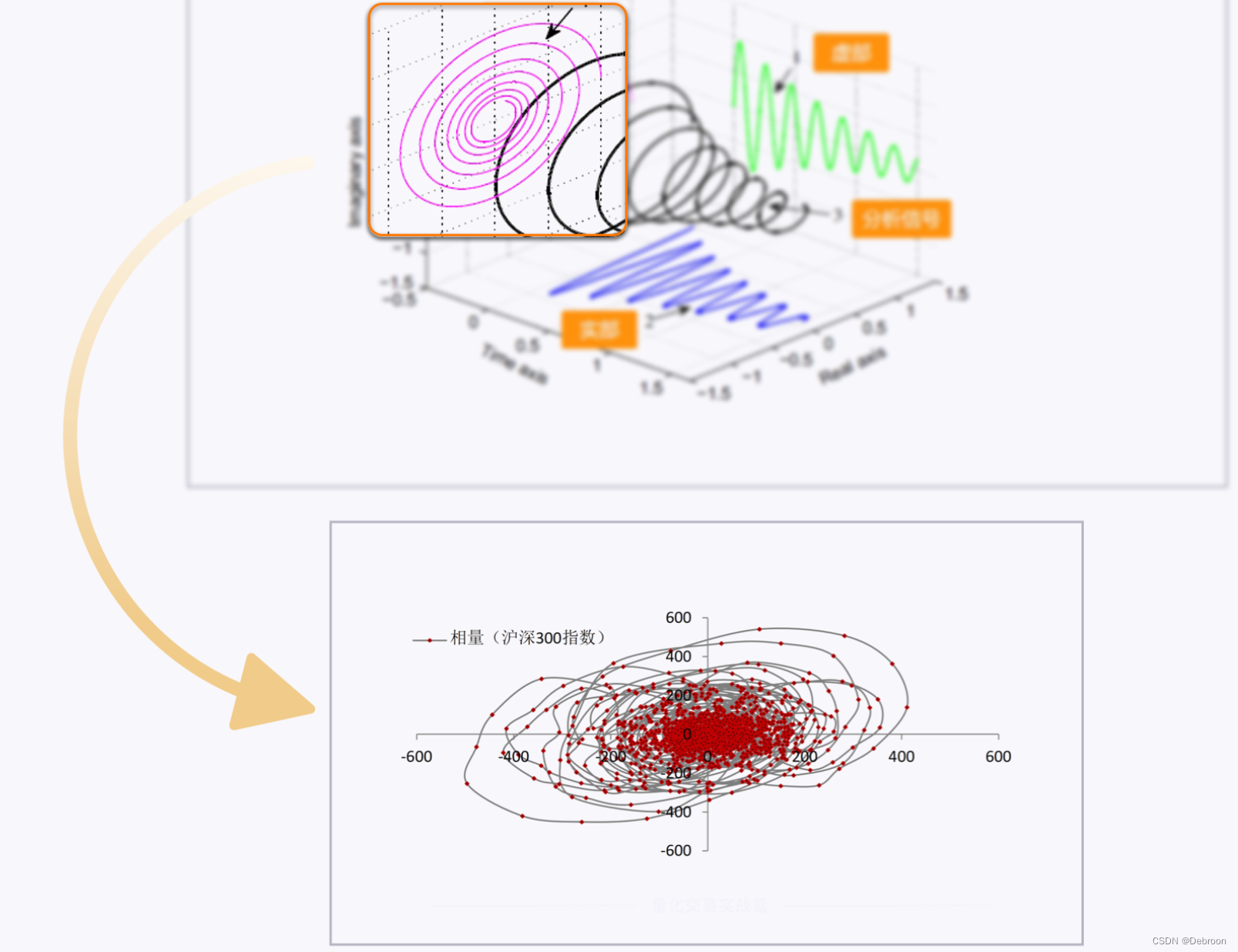

图示:

- 请猛击我 查看上图的动图演示 来源MR.看海

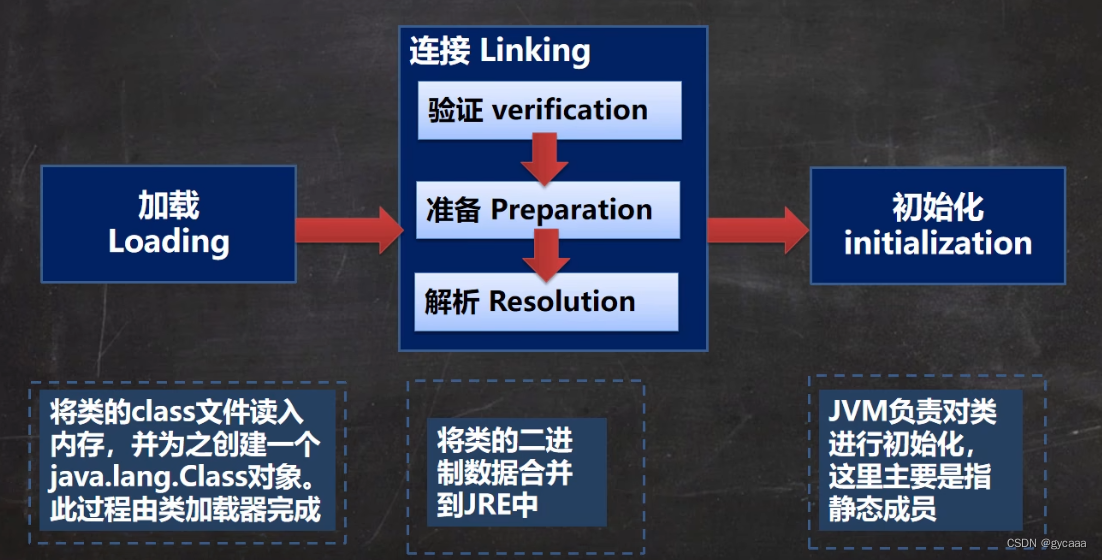

我们把市场价格波动视为一种实部信号(叫小X),经过 Hilbert 变换后,可以得到一个相位推迟 π/2 的虚部信号(叫小Y)。

在信号处理的坐标系,横轴上的点均为实数,用 a 表示,纵轴上的点均为复数,用 bj 表示。

通过添加时间轴,可以构建信号 c(t)=a(t)+b(t)*j:

c(t):实部信号和虚部信号组合成分析信号(上图的黑色)a(t):时间轴和实轴构成的平面上放置实部信号(上图的蓝紫)b(t)*j:时间轴和虚轴构成的平面上放置虚部信号(上图的绿色)a+bj:价格波动在同相正交空间中的运动轨迹(粉红色线)

因为小A(复平面)是小X、小Y更高维度表达,所以可以用小 A 的瞬时频率代表小 X 的瞬时频率。

由于小A的运动轨迹是弧线,那可以求出小A的瞬时变化,此时单位是“弧度/秒”,再除以2π就是瞬时频率了。

hilbert 变换后,股价运动轨迹:

图中的任意一点都能找到与其对应的价格点,该价格点存在于某一个瞬时周期。

通过比较两个瞬时周期的差值,我们可以判断市场处于主升趋势还是主跌趋势:

- 差值 > 0,市场处于主升趋势

- 差值 < 0,市场处于主跌趋势

比如:

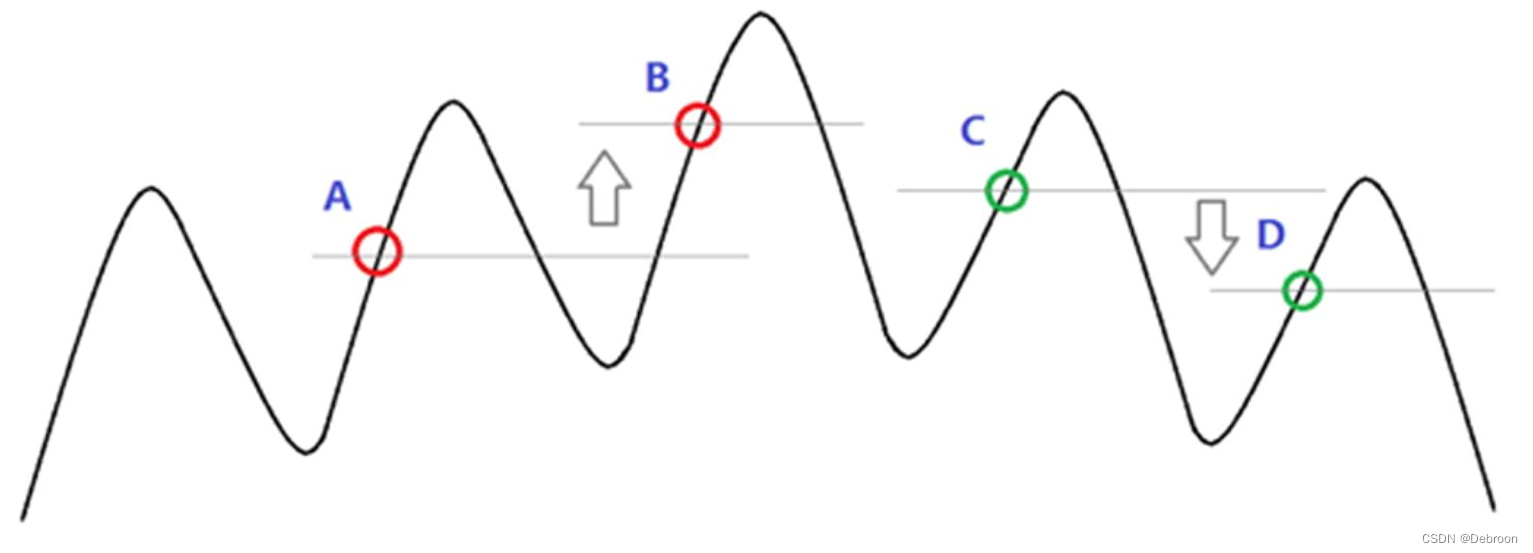

A,B,C,D 分别处在所属波段上升阶段中的同一位置。

B 和 A 之间存在一定的高度差,并且 B 点高于 A 点,即 差值 大于 0,我们就说 B 点位于主升浪,后市看涨。

Hilbert 策略将市场中的价格波动作为实部,变换后的输出作为虚部,得到价格波动在同相正交空间中的运动轨迹,进而计算出瞬时周期以及差值,对市场的趋势进行判断。

当采用日收盘价数据进行建模时,日收盘价数据是长期趋势、短期波动和噪声三者的叠加。

所以,需要先降噪、消除长期趋势,再计算瞬时周期、计算差值。

- 降噪:采用移动平均线,数据变得平滑

- 消除长期趋势:采用局部差分,其他如小波分析、DFA 方法、滑动去趋势波动分析也行

- 计算瞬时周期、差值

R-Braker 策略

短线交易策略,在指数波动较大时,该策略的表现越好。

Dual Thrust 策略

短线交易策略

菲阿里四价策略

空中花园策略

日间策略

移动平均线

中期和长期移动平均线持续上行或者下行代表着上行趋势或者下行趋势。

记录在:https://blog.csdn.net/qq_41739364/article/details/124071828

MACD 策略

当快线持续保持在慢线以上,认为行情处在上升趋势中;反之,则认为行情处在下行趋势中。

Aberration 策略

长线交易策略,一般能同时交易 8 种不同的品种,可以对资金进行组合管理,因此适用于资金量庞大,有长期且多样化投资意愿的人群。

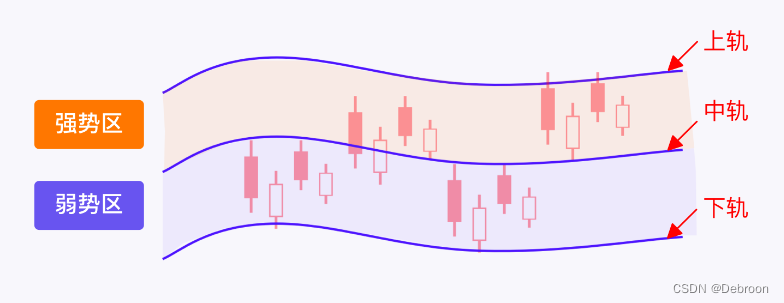

Aberration 策略是通道策略。

- 中轨:周期 N 日的移动平均线

- 上轨:中轨 + 俩倍的标准差

- 下轨:中轨 - 俩倍的标准差

开仓:

- K线上穿上轨,开多仓

- K线下穿下轨,开空仓

平仓:

- 最新价低于中线,多头清仓离场

- 最新价高于中轨,空头清仓离场

ATR 策略

平均真实波幅(ATR)的值,可以通过计算真实波幅(TR),再计算真实波幅一段时间的平均值得到。

当日真实波幅:

计算平均真实波幅:

- (前N-1天的真实波幅 + 当天的真实波幅) / N

通道:

- 中轨 = 用 N(20)日的最高价、最低价、收盘价的平均值

- 上轨 = 中轨加上 N 日真实波幅 × M倍

- 下轨 = 中轨减去 N 日真实波幅 × M倍

M 变量越大,通道的宽度越大,也意味着市场越不稳定

当价格突破了上轨则做多,当价格突破了下轨则做空。

动量策略

肯特纳通道

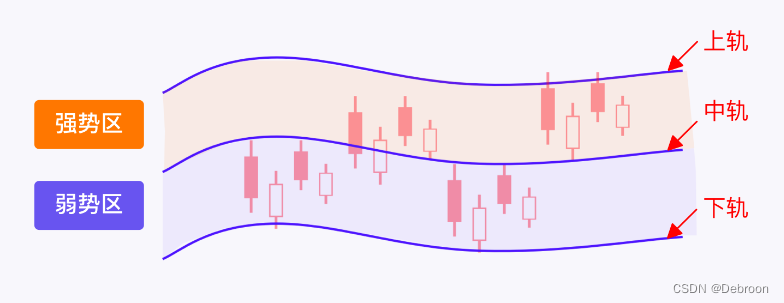

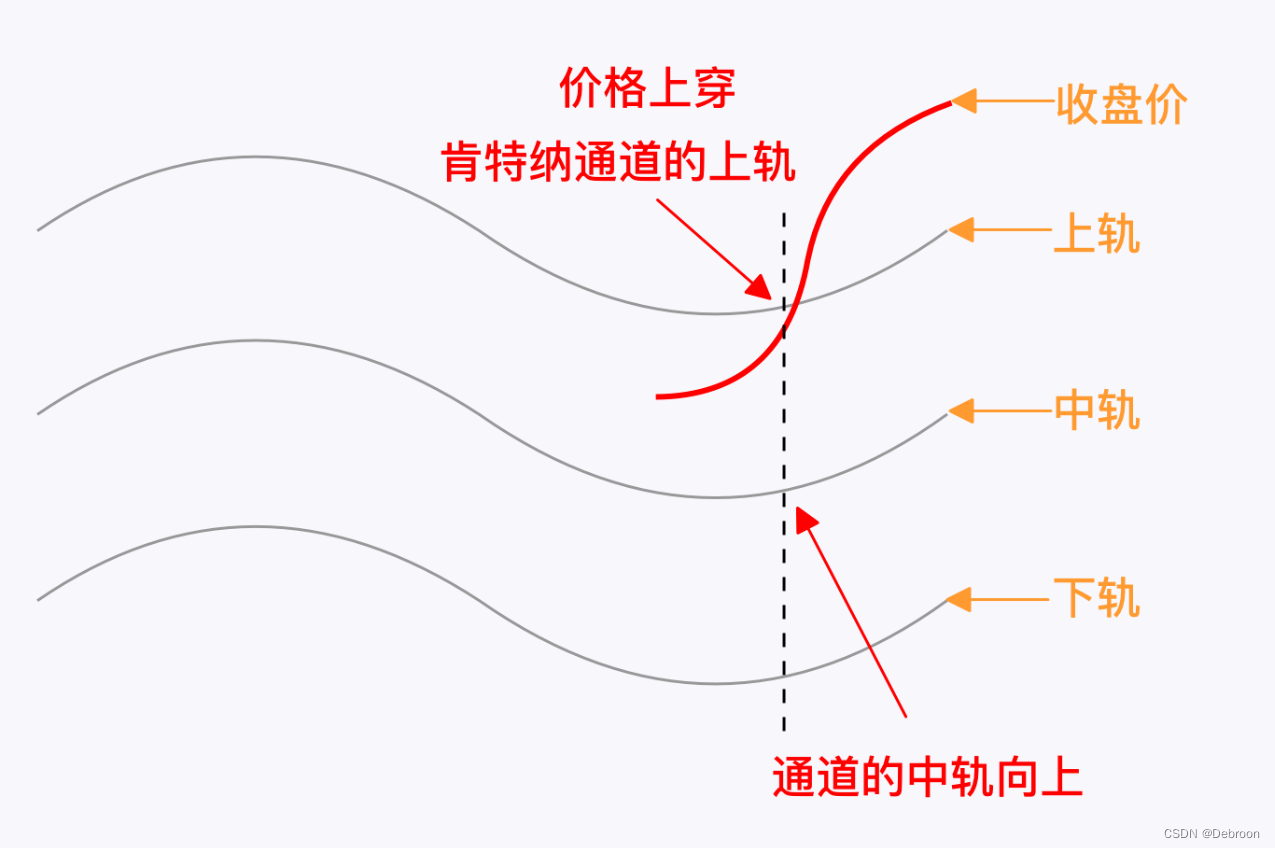

肯特纳策略是一个通道策略。

- 通道策略:根据确认的价格中枢,以及计算得到的波动范围,确定一个通道的上下轨,一般价格突破上下轨则确认为趋势,可以进行交易。

肯特纳通道的中轨为最高价、最低价、收盘价的移动平均线,而通道的上下轨由中轨叠加平均真实波幅所构成。

- 中轨 = 用 N(20)日的最高价、最低价、收盘价的平均值

- 上轨 = 中轨加上 N 日真实波幅 × M倍

- 下轨 = 中轨减去 N 日真实波幅 × M倍

M 变量越大,通道的宽度越大,也意味着市场越不稳定

当日真实波幅:

计算平均真实波幅:

- (前19天的真实波幅 + 当天的真实波幅) / 20

当日的中轨值大于前一日的中轨值,且市场价格突破上轨,表示市场价格强势,上涨趋势将延续一段时间,此时可以做多。

当日的中轨值小于前一日的中轨值,且市场价格突破下轨,表示市场价格将继续下跌一段时间,此时可以做空。

肯特纳通道策略的关键参数有两个:周期参数、倍数参数,不宜太大或太小。

肯特纳指标计算不需要太长的历史周期,肯特纳的通道倍数可以适当减小,以增加交易机会。