2022年被称为高阶智能驾驶元年的背后,新的产业链正在悄然发展。

车规级高精定位便是其中之一。2022年10月,主业聚焦于动力总成测试的上海华依科技集团股份有限公司(以下简称“华依科技”,688071.SH),发布公告称获得了车企在IMU(惯性测量单元)方面的定点,尝试开辟新业务。

就当前市场来看,车规级高精定位在高阶智能驾驶中拥有重要地位,“GNSS(卫星导航定位系统,包含中国的北斗、美国的GPS、俄罗斯的GLONASS、欧盟的Galileo)+RTK(RTK载波相位差分技术,为地基增强系统的关键技术,需要在地面建设参考基准站)+IMU”被认为是主流方案。在此基础上,再结合高精地图、多种车端传感器数据,共同为自动驾驶的决策提供依据。

试图在车规级高精定位这一新兴市场获取蛋糕的,除华依科技等汽车零部件供应商跨界者,还包括“白手起家”的创业者,以及来自传统的高精定位企业。

“导远电子目前已量产交付30万套产品就是一个例子,且需求仍在快速增长”,广州导远电子科技有限公司(以下简称“导远电子”)相关负责人日前告诉高工智能汽车,高精组合定位(简称“P-Box”,一般包括GNSS、IMU、RTK)正逐渐迎来发展机遇期。

另外,在与高工智能汽车沟通时,北京觉非科技有限公司(以下简称“觉非科技”)创始人刘斌认为,“GNSS+RTK+IMU”解决方案需要用软件能力融合车端传感器的感知数据,才能更好地让城市领航辅助驾驶安全落地。

不过,高工智能汽车研究院注意到,车规级高精定位仍处于行业发展的早期杰阶段,“GNSS+RTK+IMU”解决方案,未来会由谁来主导提供?车企在迈向域控制器E/E架构下,GNSS、RTK、IMU供应商们最终会扮演什么样的角色?一些答案仍待市场给出。

入局

高工智能汽车研究院注意到,在高阶智能驾驶(NOA)量产上车系统中,车规级高精定位基本上属于“标配”。

除特斯拉走纯视觉方案之外,要实现高阶的智能驾驶,以目前正在尝试落地的高速/城市领航辅助驾驶为例(小鹏的NGP、长城NOH、极狐NCA),采用均为多传感器融合方案,在该方案中,车规级高精定位占有不可或缺的位置。

对于高阶智能驾驶而言,通俗来说需要解决的问题是:“我在哪儿”“我去哪儿”“怎么走”,其中车规级高精定位解决的便是“我在哪儿”的问题,需要把定位误差降低到厘米级,为实现行车安全提供客观条件。

从技术原理上来说,高精度定位分为绝对定位、相对定位,绝对定位是指在基于统一的定位坐标体系下的位置,目前是采用GNSS定位手段,相对定位提供的是区域内的相对位置信息,其中包括IMU惯性传感器。

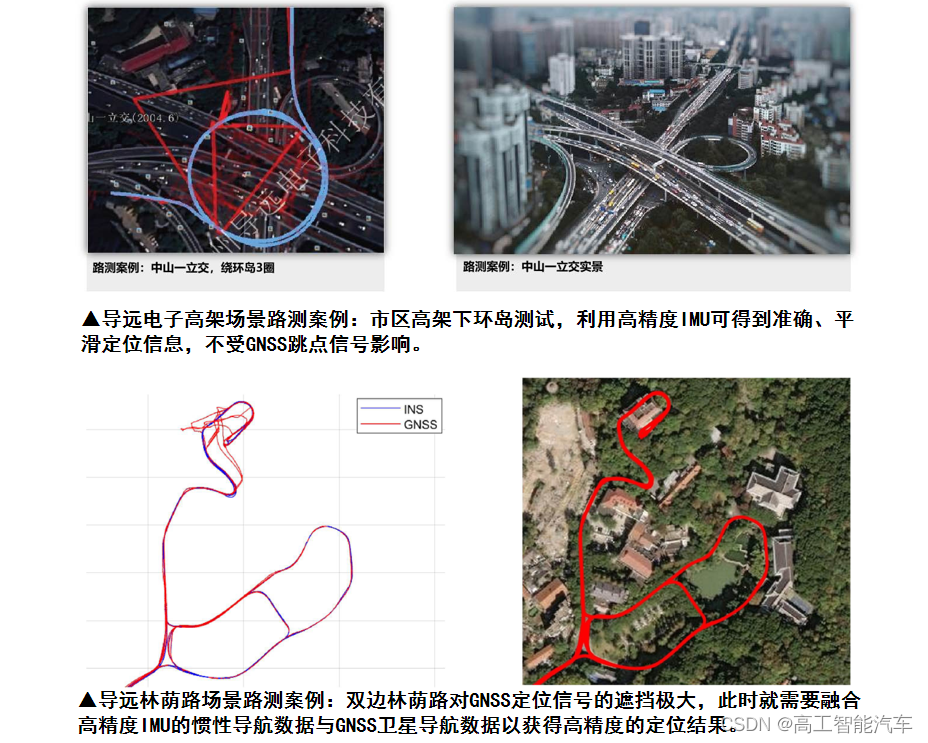

目前,GNSS的特点为,其受到轨道误差、卫星钟差等影响,定位精度只能达到米级,“GNSS+RTK”可以达到动态厘米级定位,但是,在林荫道、高架下道路、隧道等非开阔场景下,会出现信号丢失现象。

IMU不受外界环境影响,能够依靠航向算法准确定位,不过累计误差随时长递增,且需要得到一个比较准确的初始位置才可进行推算。因此,业内当前多使用“GNSS+RTK+IMU”的组合定位方案。

高阶智能驾驶的确定性趋势,吸引着各方势力入局车规级高精定位。

新兴的赛道往往不乏创业者。以车规级IMU、P-Box供应商导远电子为例,其创始人李荣熙因看好车规级高精定位发展,2014年放弃科研机构的稳定工作,毅然踏上创业之路,并于2015年All in智能驾驶应用领域的导航定位研究,最终在2018年率先实现车规级商业化落地。

导远电子相关负责人日前向高工智能汽车表示,公司截至目前已累计量产交付30万套产品,合作车企包括小鹏、理想、长安等。

图说:导远电子高架场景路测案例、林荫路场景路测案例(导远电子提供,INS为惯性导航系统,包括IMU和算法)

觉非科技则尝试以核心的软件和数据能力,为车企提供包括车规级高精定位在内的服务,核心技术路线为多传感器融合计算。值得一提的是,据介绍,2022年11月9日,觉非科技完成新一轮战略融资,规模近亿元。

传统的高精定位产业链厂商,亦争相攻入车规级高精定位领域。

华测导航为国内高精定位龙头,长期深耕于高精定位软硬件的研、产、销,具体产品包括GNSS接收机等。根据2022年4月披露的信息,其在2021年在乘用车自动驾驶业务板块实现突破,卫惯导航产品已成为哪吒、吉利路特斯、比亚迪等自动驾驶位置单元业务定点供应商,正谋划布局车规级GNSS SOC芯片、高精度车规级IMU芯片。

中海达方面,作为全产品线高精定位技术产品和解决方案厂商,其已在2021年完成多款智能汽车车载高精度产品的量产和定点化测试工作,2021年6月,中海达在北京设立研究中心,专职从事智能驾驶车载高精度定位算法等相关领域的研发,目前产品包括车载高精度组合导航模块、GNSS接收机。

传统的汽车零部件供应商方面,积极布局者包括华依科技、四维图新等。

华依科技原主营业务为动力总成测试,2020年入局IMU领域,成立IMU小组,意欲借力现有的汽车厂商客户资源,进行IMU产品的渗透和推广,根据2022年11月披露的信息,其IMU产品研制工作已完成,产品可进入量产阶段,当前其正推动定增,项目中就包括IMU的研发及生产。

四维图新原深耕于车载导航,后在移动互联浪潮下受免费手机导航冲击,2018年孵化六分科技。2022年2月,六分科技宣布完成6.2亿元B轮融资,加快布局车规级高精度定位完整解决方案。根据对外披露的信息,截至2022年3月,其已完成组建约2800个地基增强基站。

混战

高工智能汽车注意到,车规级高精定位的头部玩家们,都在尝试提供自己的一套解决方案,并谋求在行业早期构建市场门槛。

整体来看,业内的GNSS厂商提供的P-Box,选择外购IMU,自研GNSS以及耦合算法;IMU厂商提供的P-Box,选择外购GNSS和耦合算法;非GNSS、IMU厂商,采取全外购做系统层面集成的策略。

具体来看,华测导航依托组合导航算法核心技术优势,能够为自动驾驶乘用车提供高精度组合导航模组、组合导航板卡等产品;中海达也提供车载高精度传感器、组合定位模块/天线/算法、组合导航集成方案等,车载高精度传感器已实现规模化出货,已完成多款智能汽车车载高精度产品的量产和定点化测试工作。

那么,P-Box会是车规级高精定位的一种过渡方案吗?

有业内人士表示,P-Box体积较大、价格偏高,伴随后续车规级高精定位产品在市场上的大规模量产,尤其是在中低端车型上搭载的时候,车企受成本管控的需求,产业链必然走向整合,这个整合者可能是车企,也可能是GNSS、IMU、RTK厂商。

导远电子方面在与高工智能汽车沟通时,更强调P-Box对当下市场的适用性,“从原理上看,P-Box 具备一体化精密仪表的属性,是当下和未来几年内最符合市场需求的产品”,“有很多客户也正为它们下一代技术平台的开发,找我们定制下一代性能更强的P-Box”。

那么对于车企日渐注重拥有软件能力、迈步域控制器E/E架构,车规级高精定位供应商们的角色会如何变化呢?

导远电子方面认为,从产业链分工上分析,主机厂更专注于上层功能应用的实现,比如高速领航辅助驾驶、自主泊车等功能的实现和体验。

从专业度和工艺投资等方面考虑,主机厂参与底层硬件和基础功能领域,不易做出性价比高的产品,因此主机厂大多选择软件部分的开发。对于底层关键技术要求高的硬件和基础功能,主机厂会选择专业的供应商来合作提供解决方案。

相对于硬件,觉非科技更注重于用软件融合车端传感器的能力,去帮助主机厂快速落地城市领航智能驾驶。

觉非科技联合创始人刘斌认为,无论是松耦合、紧耦合还是深耦合,利用“GNSS+RTK+IMU”的高精度定位拥有天花板,且这个难度并不高,尤其对于城市场景的领航辅助驾驶,由于路况复杂,遮蔽物大量增加,将会出现很多的Corner Case,需要更多依靠摄像头、毫米波雷达、超声波雷达、激光雷达等车端传感器能力。

无论如何,车规级高精定位作为高阶智能驾驶的“标配”,正成为一个迅速发展的细分市场赛道。高工智能汽车研究院监测数据显示,2022年1-10月中国市场(不含进出口)乘用车前装标配搭载NOA交付上险为16.44万辆,同比增长116.32%,继续保持高增速。

同时,包括吉利、长城、长安、广汽等一线传统自主品牌尝试落地高速/城市领航辅助驾驶,高阶智能驾驶元年来临,未来数年车规级高精定位产品无疑将快速放量。规模化之下,车规级高精定位产品的成本和价格也将快速下降。

当前,蜂拥而来的入局者们,依据自身的既有优势和对产业的发展预判,意欲在这个新兴赛道争得一席之地,但各自的技术路线、商业模式是否可行,究竟谁会占据主导权,伴随未来数年车规级定位产品的快速放量,市场也会给出答案。

![【前端】从 0 到 1 实现一个网站框架(一、注册 [1] )](https://img-blog.csdnimg.cn/680299260a6247d880c4fb06a48f0c19.png)