财政政策与货币政策 – 潘登同学的宏观经济学笔记

文章目录

- 财政政策与货币政策 -- 潘登同学的宏观经济学笔记

- 中国财政状况

- 中国的财政盈余

- 乘数效应还是李嘉图等价

- “乘数效应”还是“挤出效应”(crowding out)——“破窗理论”的启示

- 货币政策

- 中国货币的状况

- 用拉姆齐模型分析货币

- 灵活价格下的货币经济

- 古典二分法

- 最优货币数量

- 粘性价格下的货币经济

- 总供给曲线

- 总供给曲线斜率与价格粘性

- 菲利普斯曲线的消失

- 货币政策的“动态不一致”

中国财政状况

税收可以粗略地分为两大类

- 直接税:直接向企业和个人征的税

- 所得税

- 财产税

- 间接税:对商品和服务征的税

- 增值税

- 关税

相比直接税来说,间接税比较容易征收;所以在发展中国家,间接税在整个税收中的比重较大。但是间接税是一种累退的税制,因而不利于调节收入分配。在发达国家,一般直接税是大头;

不过,公共财政口径并未涵盖中国所有政府活动。在公共财政之外,中国政府还有政府性基金(包括土地出让金)、社会保险基金、国有资本经营这几个账本对应的收支活动。

-

政府性基金:《中华人民共和国预算法》规定:“政府性基金预算是对依照法律、行政法规的规定在一定期限内向特定对象征收、收取或者以其他方式筹集的资金,专项用于特定公共事业发展的收支预算。”依据这一规定理解,政府性基金就是按照法律法规向特定对象收取,专项用于特定公共事业的收费。举例来说,三峡水库库区基金、彩票公益金、文化事业建设费都属于政府性基金。

- 政府性基金中的最大项收人是土地出让收人。按照中国现行的土地制度,城镇建设用地全部归国家所有,农村土地则归村集体所有。但是,法律又规定,只有在城镇建设用地上才能加盖商品房。农村土地如果要变为城镇建设用地,必须经过“征地”这个过程被卖给政府后,由政府对土地性质加以“变性”才行。

-

社会保险基金:根据《中华人民共和国社会保险法》的规定,社会保险基金包括基本养老保险基金、基本医疗保险基金、工伤保险基金、失业保险基金和生育保险基金。《全国社保障基金条例》规定:“全国社会保障基金是国家社会保障储备基金”,社会保险基金的收人主要来自我国职工的缴纳。2016年,社会保险基金的总收人占我国 GDP 的比重为6.5%。

-

国有资本经营收入:从它的名字就能知道该项是运营国有资本所创造的收人。国有资本经营收人主要包括国有企业上缴的利润,国有股份的红利、股息收人以及国有资本产权转让收人。2016年,政府从国有资本经营中获得的总收人约为2609亿无,占当年中国 GDP 的0.4%。

中国的财政盈余

财政自动稳定器: 经济好时,税收多,财政盈余,财政支出少;在经济低迷时,失业补贴增加、税收减少,财政赤字,财政支出多;

乘数效应还是李嘉图等价

凯恩斯的“乘数效应”

- 财政乘数(fiscal multiplier):全社会总需求变化与财政支出变化的比例

- 政府财政开支扩张,让失业的工人有了工作和收入;这些人把他们的收入再花出去,可以让更多人有工作和收入……

- 政府1块钱的财政支出能够带动全社会超过1块钱的需求扩张——乘数效应

- 税收乘数(tax multiplier):全社会总需求变化与税收变化的比例

- 政府减税增加了居民的可支配收入,因而会提升居民的开支;居民开支的增加能增加更多人的收入……

- 府1块钱的减税可能带动全社会超过1块钱的需求扩张——乘数效应

“财政部可以用旧瓶装满钞票,然后把这些旧瓶,选择适宜深度,埋于废弃不用的煤矿中,再用垃圾把煤矿塞满,然后把产钞区域开采权租与私人,让私人企业把这些钞票再挖出来——如果能够这样办,失业问题就没有了;

而且影响所及,社会之实际所得与资本财富,大概要比现在大许多。当然,大兴土木要比这合理些。但如果有政治上或实际上的困难,使政府不能从事于此,则以上所提对策,也聊胜于无。”

—— 约翰 · 梅纳德 · 凯恩斯,《通论》,10(VI) 1936年

李嘉图等价(Ricardian Equivalence)

- 政府的预算约束

- 单期预算约束:政府当期支出 = 政府当期收入 + 政府发债

- 多期预算约束(政府债务不违约):政府支出贴现和 = 政府收入贴现和

- 政府减税(发债为支出融资)的后果

- 给定财政支出的贴现和不变,政府当期的减税必然会带来未来的加税(以保证政府收入的贴现和不变)

- 居民会预期到,尽管当期居民收入会因为减税而增加,但未来的收入会因为加税而减少

- 所以居民会把减税所增加的收入储蓄起来,以支付未来税收的增加

- 减税对总需求的带动作用为0(税收乘数为0)——李嘉图等价

要判断到底是凯恩斯的乘数效应还是李嘉图等价,最直接的方法是去估计现实中的财政乘数。现实的研究中财政乘数估计值都显著地不为0,而且有相当多的估计结果超过1;这表明李嘉图等价在现实中普遍不成立;

但是这个结果也不意味着凯恩斯的理论无懈可击。在凯恩斯的乘数理论中,决定财政乘数的关键是消费者的边际消费倾向 c 1 c_1 c1,但是理性预期革命之后,特别是弗里德曼提出了恒久性收入的概念;

不过,也不能仅仅因为理论不牢靠就拒绝凯恩斯的观点。索洛曾说过一段名言

我记得曾经读到,人们现在仍然不完全明了长颈鹿是怎样把足够多的血液一路向上输送到它的头部的。但是,很难想象有人会因此得到结论说长颈鹿没有长脖子。至少那些去过动物园的人不会这么想。

“乘数效应”还是“挤出效应”(crowding out)——“破窗理论”的启示

- 经济处在产能过剩(需求不足)的状态,财政支出具有乘数效应(财政乘数大于0)

- 经济处在产能充分运用的状态,财政支出挤出民间支出(财政乘数为0)

导致李嘉图等价不成立的原因

- 居民未必会因为当前的减税而增加对未来税收的预期

- 居民面临流动性约束——减税放松了居民的流动性约束

货币政策

在此之前,我们的分析都围绕着真实经济变量展开。也就是说,在前面介绍的模型中,没有货币,也没有以货币计价的名义价格(但有以消费品计价的真实价格)。在没有引人货币的情况下,我们已经可以分析经济增长、经济结构、消费与储蓄决策、财政政策等一系列很有价值的问题。而在无货币的模型中讨论这些问题,更能够让我们绕开货币的干扰,看到这些问题的实质。比如,有人在现实中看到居民储蓄都是以银行存款、现金等形式存在的,因而错误地认为决定储蓄多寡的是货币政策。这就是没有认识到储蓄的本质–储蓄是通过牺牲当前的消费而换取未来的消费–所犯的错误。在无货币的模型中先把储蓄的本质讲清楚,就能够避免犯这样的错误。

中国货币的状况

三个口径的货币总量

- M0 = 流通中现金

- 狭义货币:M1 = M0 + 企业活期存款

- 广义货币:M2 = M1 + 企业定期存款 + 居民活期定期存款

交易方程式

M

V

=

P

Y

MV = PY

MV=PY

P

Y

PY

PY理解为名义GDP,

M

M

M就是M2(或M1)。这样一来,货币流通速度的倒数

1

V

\frac{1}{V}

V1就等于

M

2

G

D

P

\frac{M2}{GDP}

GDPM2。 我们能观察到中国的

M

2

G

D

P

\frac{M2}{GDP}

GDPM2比例持续升高;

用拉姆齐模型分析货币

之前居民跨期优化的欧拉条件为

u

′

(

c

1

)

=

δ

u

′

(

c

2

)

(

1

+

r

2

i

)

u'(c_1) = \delta u'(c_2)(1+r_2^i)

u′(c1)=δu′(c2)(1+r2i)

r

2

i

r_2^i

r2i表示第i种资产第2期的回报率。上式应该对所有资产,包括货币都成立。所以在均衡时,所有资产的回报率都相等。但是货币的回报率为1,严格低于资本的回报率,所以理性的居民应该不持有货币才对。这说明,货币作为一种资产,一定还有一些别的好处,所以会让人愿意忍受其较低的回报率而持有它。

这种好处自然就是货币带来的便捷性。在以物易物的原始社会,交易的发生需要需求的二重耦合( double coincidence of wants )交易双方恰好都需要对方手里的货物。显然,这是很难碰上的。后来,大家慢慢发现,有些货物大家都会需要。因此,哪怕自己不需要,也最好把手里的东西先换成这些货物。因为以后看到自己需要的东西时,可以很方便地用这些货物来做交换。这些大家都需要的货物就是货币的前身,并逐步演化成了现代社会中的纸币。在宏观经济模型中,通常会使用 CIA 或 MIU 两种建模技法来在模型中体现货币的这种便捷性。

- 现金先行( CIA )

所谓现金先行( cash in advance ,简称 CIA ),就是要求消费者在购买商品(通常是购买消费品)时,需要用货币来支付。因此,消费者的消费品购买总额受其货币持有量的约束

P c ≤ M Pc\leq M Pc≤M

其中, c 是消费的真实量, P 是消费品的价格, M 是货币持有量。当在模型中引人了货币之后,惯例是用小写字母表示真实变量( real variables ,用消费品为计量单位的变量),用大写字母表示名义变量( nominal variables ,用货币为计量单位的变量)。加人了 CIA 约束后,消费者自然有动力积累货币。 - 货币进人效用函数( MIU )

另一种更为常用的方法是让货币直接进人效用函数( money in the utility ,简称 MIU ),即假设货币持有量能够直接带来效用。效用函数中的货币持有量是用名义价格缩减后的真实货币存量。相应地,消费者的效用函数可以写为

u ( c , M P ) u(c,\frac{M}{P}) u(c,PM)

在前面讲经济学方法论时,我们曾经说过理性是经济分析的基石。效用函数代表了理性人的偏好,自然直接决定了经济分析的结果。因此,经济分析一般都不会改动效用函数,而只会用儿种常用形式。原因很简单,只要选用了不同的效用函数,我们便能解释我们想解释的一切。但这实际上什么也解释不了。所以,凡是要更改效用函数的形式,都必须有非常合理的解释。自然, MIU 背后也有一个很合理的故事。

MIU 可以用“货币就是时间”来解释。通常我们设消费者既偏好消费品,又偏好闲暇。在没有货币时,消费者只能以物易物,交易起来非常不方便只有发生需求的二重耦合时,以物易物的交易才能发生。而持有了货币就能降低搜寻交易的时间,从而相应增加消费者的闲暇,进而提升其效用。这样,货币的持有就能产生效用了。 MIU 由于处理起来比较简单,因此在宏观模型中被广为使用。我们接下来也将用 MIU 来在模型中引人货币。

灵活价格下的货币经济

模型假设

- 私有经济模型(企业由居民所有),名义变量以大写表示,实际变量以小写表示;

- 居民除了有劳动力与资本存量外,还持有货币 M 0 M_0 M0,在第一期生产结束后,居民需要想政府交税 T 1 T_1 T1,同时选择购买政府发行的名义债券 B 1 B_1 B1(以第2期的名义利率 R b 2 R_{b2} Rb2)

- 在第1期期末,政府投放货币供给,增加社会中的总货币存量。政府增发货币所得的收入叫做铸币税。铸币税与税收、政府债券一道,是政府的收入来源,用来支持政府的财政支出。

- 在第1期期末政府增发的货币并不进入第1期消费者的效用函数中

对居民的最优化问题,其效用函数为

U

=

u

(

c

1

,

M

0

P

)

+

δ

u

(

c

2

,

M

1

d

P

)

U = u(c_1,\frac{M_0}{P}) + \delta u(c_2,\frac{M_1^d}{P})

U=u(c1,PM0)+δu(c2,PM1d)

其中,

M

1

d

P

\frac{M_1^d}{P}

PM1d表示居民的货币需求。 为了分析的便捷,我们任我效用函数可以拆分为各自的函数

U

=

u

(

c

1

)

+

v

(

M

0

P

)

+

δ

[

u

(

c

2

)

+

v

(

M

1

d

P

)

]

U = u(c_1) + v(\frac{M_0}{P}) + \delta [u(c_2) + v(\frac{M_1^d}{P})]

U=u(c1)+v(PM0)+δ[u(c2)+v(PM1d)]

居民第1期和第2期的预算约束为

P

1

c

1

+

P

1

k

1

+

T

1

+

B

1

+

M

1

d

≤

M

0

+

P

1

k

0

+

R

1

k

0

+

W

1

l

P

2

c

2

+

T

2

≤

M

1

d

+

P

2

k

1

+

R

2

k

1

+

W

2

l

+

(

1

+

R

b

2

)

B

1

P_1c_1 + P_1k_1 + T_1 + B_1 + M_1^d \leq M_0 + P_1k_0 + R_1k_0 + W_1 l \\ P_2c_2 + T_2 \leq M_1^d + P_2k_1 + R_2k_1 + W_2 l + (1+R_{b2})B_1

P1c1+P1k1+T1+B1+M1d≤M0+P1k0+R1k0+W1lP2c2+T2≤M1d+P2k1+R2k1+W2l+(1+Rb2)B1

不等式左边是居民一期内的名义总支出,右边是居民一期的名义总收入。将第一期预算约束两边除以

P

1

P_1

P1

c

1

+

k

1

+

t

1

+

b

1

+

M

1

d

P

1

≤

m

0

+

k

0

+

r

1

k

0

+

w

1

l

c_1 + k_1 + t_1 + b_1 + \frac{M_1^d}{P_1} \leq m_0 + k_0 + r_1k_0 + w_1 l \\

c1+k1+t1+b1+P1M1d≤m0+k0+r1k0+w1l

由于当期的货币总量是在上一期确定的,但又是在当期进入效用函数的,所有货币持有量的时间下标与价格水平的时间下标会错一期。因此,第2期的缩减货币持有量应该被定义为

m

1

d

≜

M

1

d

P

2

m_1^d \triangleq \frac{M_1^d}{P_2}

m1d≜P2M1d。同时定义第1期到第2期的通货膨胀率为

π

2

\pi_2

π2则有

M

1

d

P

1

=

M

1

d

P

2

⋅

P

2

P

1

=

(

1

+

π

2

)

m

1

d

\frac{M_1^d}{P_1} = \frac{M_1^d}{P_2} \cdot \frac{P_2}{P_1} = (1+\pi_2)m_1^d

P1M1d=P2M1d⋅P1P2=(1+π2)m1d

这样,消费者第1期的预算约束还可以进一步化为

c

1

+

k

1

+

t

1

+

b

1

+

(

1

+

π

2

)

m

1

d

≤

m

0

+

k

0

+

r

1

k

0

+

w

1

l

c_1 + k_1 + t_1 + b_1 + (1+\pi_2)m_1^d \leq m_0 + k_0 + r_1k_0 + w_1 l \\

c1+k1+t1+b1+(1+π2)m1d≤m0+k0+r1k0+w1l

类似地,可以将第2期的预算约束化为以消费品计价的形式

c

2

+

t

2

≤

m

1

d

+

k

1

+

r

2

k

1

+

w

2

l

+

1

+

R

b

2

1

+

π

2

b

1

c_2 + t_2 \leq m_1^d + k_1 + r_2k_1 + w_2l + \frac{1+R_{b2}}{1+\pi_2}b_1

c2+t2≤m1d+k1+r2k1+w2l+1+π21+Rb2b1

设定拉格朗日函数

L

=

u

(

c

1

)

+

v

(

M

0

P

)

+

δ

[

u

(

c

2

)

+

v

(

M

1

d

P

)

]

+

λ

1

[

m

0

+

k

0

+

r

1

k

0

+

w

1

l

−

c

1

−

k

1

−

t

1

−

b

1

−

(

1

+

π

2

)

m

1

d

]

+

λ

2

[

m

1

d

+

k

1

+

r

2

k

1

+

w

2

l

+

1

+

R

b

2

1

+

π

2

b

1

−

c

2

−

t

2

]

F

O

C

:

{

∂

L

∂

c

1

=

0

⇒

u

′

(

c

1

)

=

λ

1

∂

L

∂

c

2

=

0

⇒

δ

u

′

(

c

2

)

=

λ

2

∂

L

∂

m

1

d

=

0

⇒

δ

v

′

(

m

1

d

)

=

λ

1

(

1

+

π

2

)

−

λ

2

∂

L

∂

k

1

=

0

⇒

λ

1

=

λ

2

(

1

+

r

2

)

∂

L

∂

b

1

=

0

⇒

λ

1

=

λ

2

1

+

R

b

2

1

+

π

2

⇒

{

u

′

(

c

1

)

=

1

1

+

π

2

δ

[

u

′

(

c

2

)

+

v

′

(

m

1

d

)

]

u

′

(

c

1

)

=

δ

u

′

(

c

2

)

(

1

+

r

2

)

(

1

)

u

′

(

c

1

)

=

δ

u

′

(

c

2

)

1

+

R

b

2

1

+

π

2

(

2

)

\begin{aligned} L &= u(c_1) + v(\frac{M_0}{P}) + \delta [u(c_2) + v(\frac{M_1^d}{P})] \\ &+ \lambda_1[m_0 + k_0 + r_1k_0 + w_1 l - c_1 - k_1 - t_1 - b_1 - (1+\pi_2)m_1^d] \\ &+ \lambda_2[m_1^d + k_1 + r_2k_1 + w_2l + \frac{1+R_{b2}}{1+\pi_2}b_1-c_2 - t_2 ] \\ FOC:& \begin{cases} \frac{\partial{L}}{\partial{c_1}} = 0 \Rightarrow u'(c_1) = \lambda_1 \\ \frac{\partial{L}}{\partial{c_2}} = 0 \Rightarrow \delta u'(c_2) = \lambda_2 \\ \frac{\partial{L}}{\partial{m_1^d}} = 0 \Rightarrow \delta v'(m_1^d) = \lambda_1(1+\pi_2) - \lambda_2 \\ \frac{\partial{L}}{\partial{k_1}} = 0 \Rightarrow \lambda_1 = \lambda_2(1+r_2)\\ \frac{\partial{L}}{\partial{b_1}} = 0 \Rightarrow \lambda_1 = \lambda_2\frac{1+R_{b2}}{1+\pi_2}\\ \end{cases} \Rightarrow \begin{cases} u'(c_1) = \frac{1}{1+\pi_2}\delta[u'(c_2) + v'(m_1^d)] \\ u'(c_1) = \delta u'(c_2)(1+r_2) &(1)\\ u'(c_1) = \delta u'(c_2)\frac{1+R_{b2}}{1+\pi_2} &(2)\\ \end{cases} \end{aligned}

LFOC:=u(c1)+v(PM0)+δ[u(c2)+v(PM1d)]+λ1[m0+k0+r1k0+w1l−c1−k1−t1−b1−(1+π2)m1d]+λ2[m1d+k1+r2k1+w2l+1+π21+Rb2b1−c2−t2]⎩⎪⎪⎪⎪⎪⎪⎨⎪⎪⎪⎪⎪⎪⎧∂c1∂L=0⇒u′(c1)=λ1∂c2∂L=0⇒δu′(c2)=λ2∂m1d∂L=0⇒δv′(m1d)=λ1(1+π2)−λ2∂k1∂L=0⇒λ1=λ2(1+r2)∂b1∂L=0⇒λ1=λ21+π21+Rb2⇒⎩⎪⎨⎪⎧u′(c1)=1+π21δ[u′(c2)+v′(m1d)]u′(c1)=δu′(c2)(1+r2)u′(c1)=δu′(c2)1+π21+Rb2(1)(2)

结合(1)(2)可知

1

+

r

2

=

1

+

R

b

2

1

+

π

2

1+r_2 = \frac{1+R_{b2}}{1+\pi_2}

1+r2=1+π21+Rb2

这便是费雪方程式,说明名义利率等于实际利率加上通货膨胀率;

对企业的最优化问题,因为企业完全为居民所有,企业的行为等价于每期都清算,企业最大化目标为名义利润

max

k

t

d

,

l

t

d

P

t

A

F

(

k

t

d

,

l

t

d

)

−

R

t

k

t

d

−

W

t

l

t

d

⇔

max

k

t

d

,

l

t

d

A

F

(

k

t

d

,

l

t

d

)

−

r

t

k

t

d

−

w

t

l

t

d

F

O

C

:

{

A

F

1

(

k

t

d

,

l

t

d

)

=

r

t

A

F

2

(

k

t

d

,

l

t

d

)

=

w

t

\begin{aligned} \max_{k_t^d,l_t^d} \quad & P_t AF(k_t^d,l_t^d) - R_t k_t^d - W_tl_t^d \\ \Leftrightarrow \max_{k_t^d,l_t^d} \quad & AF(k_t^d,l_t^d) - r_t k_t^d - w_tl_t^d \\ FOC: & \begin{cases} AF_1(k_t^d,l_t^d) = r_t \\ AF_2(k_t^d,l_t^d) = w_t \\ \end{cases} \end{aligned}

ktd,ltdmax⇔ktd,ltdmaxFOC:PtAF(ktd,ltd)−Rtktd−WtltdAF(ktd,ltd)−rtktd−wtltd{AF1(ktd,ltd)=rtAF2(ktd,ltd)=wt

模型中的政府拥有财政政策和货币政策两大宏观政策工具。货币政策由政府所选的货币增长速率

μ

\mu

μ决定。因此,第1期期末的货币供给为

M

1

s

=

(

1

+

μ

)

M

0

M_1^s = (1+\mu)M_0

M1s=(1+μ)M0

通过增发货币,政府可以获得

μ

M

0

\mu M_0

μM0的铸币税收入。

政府两期的名义支出额为

G

1

和

G

2

G_1和G_2

G1和G2,现在可通过征税、发债以及铸币税三种方式来支持其指出。

G

1

=

T

1

+

B

1

+

μ

M

0

G

2

+

(

1

+

R

b

2

)

B

1

=

T

2

G_1 = T_1 + B_1 + \mu M_0\\ G_2 + (1+R_{b2})B_1 = T_2

G1=T1+B1+μM0G2+(1+Rb2)B1=T2

两边同时除以价格水平

g

1

=

t

1

+

b

1

+

μ

m

0

g

2

+

1

+

R

b

2

1

+

π

2

b

1

=

t

2

g_1 = t_1 + b_1 + \mu m_0 \\ g_2 + \frac{1+R_{b2}}{1+\pi_2} b_1 = t_2

g1=t1+b1+μm0g2+1+π21+Rb2b1=t2

也将货币供给两边除以价格水平

M

1

s

P

1

=

(

1

+

μ

)

M

0

P

1

⇒

M

1

s

P

2

P

2

P

1

=

(

1

+

μ

)

M

0

P

1

⇒

(

1

+

π

2

)

m

1

s

=

(

1

+

μ

)

m

0

\frac{M_1^s}{P_1} = (1+\mu)\frac{M_0}{P_1} \Rightarrow \frac{M_1^s}{P_2}\frac{P_2}{P_1} = (1+\mu)\frac{M_0}{P_1} \\ \Rightarrow (1+\pi_2)m_1^s = (1+\mu)m_0

P1M1s=(1+μ)P1M0⇒P2M1sP1P2=(1+μ)P1M0⇒(1+π2)m1s=(1+μ)m0

其中,

m

1

s

≜

M

1

s

P

2

m_1^s\triangleq \frac{M_1^s}{P_2}

m1s≜P2M1s

根据市场出清

{

l

1

d

+

l

2

d

=

l

k

1

d

=

k

0

k

2

d

=

k

1

m

1

s

=

m

1

d

=

m

1

\begin{cases} l_1^d + l_2^d = l \\ k_1^d = k_0 \\ k_2^d = k_1 \\ m_1^s = m_1^d = m_1 \end{cases}

⎩⎪⎪⎪⎨⎪⎪⎪⎧l1d+l2d=lk1d=k0k2d=k1m1s=m1d=m1

则有

{

A

F

1

(

k

0

,

L

)

=

r

1

,

A

F

2

(

k

0

,

L

)

=

w

1

A

F

1

(

k

1

,

L

)

=

r

2

,

A

F

2

(

k

1

,

L

)

=

w

2

\begin{cases} AF_1(k_{0},L) = r_1 , AF_2(k_{0},L) = w_1 \\ AF_1(k_{1},L) = r_2 , AF_2(k_{1},L) = w_2 \\ \end{cases}

{AF1(k0,L)=r1,AF2(k0,L)=w1AF1(k1,L)=r2,AF2(k1,L)=w2

则居民的跨期优化欧拉方程为

u

′

(

c

1

)

=

δ

u

′

(

c

2

)

(

1

+

A

F

1

(

k

0

,

L

)

)

(

3

)

u'(c_1) = \delta u'(c_2)(1+AF_1(k_{0},L)) \quad (3)

u′(c1)=δu′(c2)(1+AF1(k0,L))(3)

居民部门第1期的预算约束改写为

c

1

+

k

1

+

t

1

+

b

1

+

(

1

+

π

2

)

m

1

=

m

0

+

k

0

+

A

F

(

k

0

,

L

)

c_1 + k_1 + t_1 + b_1 + (1+\pi_2)m_1 = m_0 + k_0 + AF(k_{0},L) \\

c1+k1+t1+b1+(1+π2)m1=m0+k0+AF(k0,L)

将政府第1期预算约束代入上式,消去

t

1

与

b

1

t_1与b_1

t1与b1

c

1

+

k

1

+

g

1

+

(

1

+

π

2

)

m

1

=

(

1

+

μ

)

m

0

+

k

0

+

A

F

(

k

0

,

L

)

c_1 + k_1 + g_1 + (1+\pi_2)m_1 = (1+\mu)m_0 + k_0 + AF(k_{0},L) \\

c1+k1+g1+(1+π2)m1=(1+μ)m0+k0+AF(k0,L)

又根据真实货币存量的变动方程

(

1

+

π

2

)

m

1

=

(

1

+

μ

)

m

0

(1+\pi_2)m_1 = (1+\mu)m_0

(1+π2)m1=(1+μ)m0,可知

c

1

+

k

1

+

g

1

=

k

0

+

A

F

(

k

0

,

L

)

(

4

)

c_1 + k_1 + g_1 = k_0 + AF(k_{0},L) \quad (4)\\

c1+k1+g1=k0+AF(k0,L)(4)

接着推导居民部门第2期的资源约束,利用企业的优化条件以及费雪方程式

{

c

2

+

t

2

=

m

1

+

k

1

+

r

2

k

1

+

w

2

l

+

1

+

R

b

2

1

+

π

2

b

1

A

F

(

k

1

,

L

)

=

r

2

k

1

+

w

2

l

1

+

r

2

=

1

+

R

b

2

1

+

π

2

⇒

c

2

+

t

2

=

m

1

+

k

1

+

A

F

(

k

1

,

L

)

+

(

1

+

r

2

)

b

1

\begin{cases} c_2 + t_2 = m_1 + k_1 + r_2k_1 + w_2l + \frac{1+R_{b2}}{1+\pi_2}b_1 \\ AF(k_{1},L) = r_2k_1 + w_2l \\ 1+r_2 = \frac{1+R_{b2}}{1+\pi_2}\\ \end{cases} \Rightarrow c_2 + t_2 = m_1 + k_1 + AF(k_{1},L) + (1+r_2)b_1 \\

⎩⎪⎨⎪⎧c2+t2=m1+k1+r2k1+w2l+1+π21+Rb2b1AF(k1,L)=r2k1+w2l1+r2=1+π21+Rb2⇒c2+t2=m1+k1+AF(k1,L)+(1+r2)b1

由于现在我们是分析均衡的状况,在讨论经济中的总体资源约束,所以货币的持有并不会带来消费的增加,因此可以将

m

1

m_1

m1从上式的右侧去掉。 再将政府第2期的预算约束

g

2

+

(

1

+

r

2

)

b

1

=

t

2

g_2 +(1+r_2) b_1 = t_2

g2+(1+r2)b1=t2

c

2

+

g

2

=

k

1

+

A

F

(

k

1

,

L

)

(

5

)

c_2 + g_2 = k_1 + AF(k_{1},L) \quad (5) \\

c2+g2=k1+AF(k1,L)(5)

结合(3)(4)(5)式,可以解出

c

1

,

c

2

与

k

1

c_1,c_2与k_1

c1,c2与k1三个未知数,这样一来,模型中的内生实际变量就能确定下来。(可以将

g

g

g看成

c

c

c),就与未引入货币之前的经济一样;

在均衡时,

(

1

+

π

2

)

m

1

s

=

(

1

+

μ

)

m

0

(1+\pi_2)m_1^s = (1+\mu)m_0

(1+π2)m1s=(1+μ)m0可以化为

(

1

+

π

2

)

m

1

=

(

1

+

μ

)

m

0

(1+\pi_2)m_1 = (1+\mu)m_0

(1+π2)m1=(1+μ)m0

可以看出,货币总量的增长率

μ

\mu

μ会影响到通货膨胀率和真实货币存量。

注意:

- 其中的关键一步是我们从不等式的右边去掉了真实货币持有量 m 1 m_1 m1。之所以能够这么做,是因为这里我们分析的是经济均衡的状况。而在讨论均衡时,我们也就是站在全社会的角度在考虑问题。在家户的微观的预算约束中,在第2期期初多持有一些货币 m 1 m_1 m1,就可以多买到些消费品。因为家户在第2期期末会从真实货币的持有中获得效用,所以第2期的货币也有价值,居民也有持有的动力。所以在微观层面家户的第2期预算约束中,需要包含货币持有量 m 1 m_1 m1。

- 但是,微观层面用货币来购买消费品,只会带来消费品在居民间分布的变化,并不会凭空增加消费品的总量。因此,当我们站在全社会的角度来思考均衡时,我们在意的是全社会的消费品预算约束,此时的预算约束中就不应该包含货币存量 m 1 m_1 m1了。所以,删掉 m 1 m_1 m1前后的式子看上去都是第2期的预算约束,但前者是微观层面居民的预算约束,后者是宏观层面消费品总量的约束式,是站在不同层面考虑的不同问题,故前者包含 m 1 m_1 m1 ,而后者不包含。

古典二分法

将前面推导的方程写出

{

u

′

(

c

1

)

=

δ

u

′

(

c

2

)

(

1

+

A

F

1

(

k

0

,

L

)

)

c

1

+

k

1

+

g

1

=

k

0

+

A

F

(

k

0

,

L

)

c

2

+

g

2

=

k

1

+

A

F

(

k

1

,

L

)

(

1

+

π

2

)

m

1

=

(

1

+

μ

)

m

0

\begin{cases} u'(c_1) = \delta u'(c_2)(1+AF_1(k_{0},L)) \\ c_1 + k_1 + g_1 = k_0 + AF(k_{0},L) \\ c_2 + g_2 = k_1 + AF(k_{1},L) \\ \end{cases} \\ (1+\pi_2)m_1 = (1+\mu)m_0

⎩⎪⎨⎪⎧u′(c1)=δu′(c2)(1+AF1(k0,L))c1+k1+g1=k0+AF(k0,L)c2+g2=k1+AF(k1,L)(1+π2)m1=(1+μ)m0

这四个方程可以被分成两部分。前三个方程中只包含真实变量,靠它们可以完全确定模型中的真实内生变量。最后一个方程包含货币增长率,但它只影响名义变量。所以在这个模型,可以将实体经济(真实变量)与货币经济(名义变量)分开来分析。在宏观经济学中,这叫做古典两分法( classical dichotomy )。许多古典经济学家就持这种观点,认为货币只不过是蒙在实体经济上的一层帷幕,不影响实体经济的活动,因而相信实体经济和货币经济可以分开来分析。

而在前面这个模型中,经济中的真实变量无一受到货币存量以及货币增长率的影响。货币存量不影响实体经济变量的特性叫做货币中性( neutrality of money )。货币增长率不影响实体经济变量的特性叫做货币超中性( super neutrality of money )。

前面的模型之所以呈现出这种古典两分法的特性,或者说货币呈中性及超中性,是因为模型中名义价格是灵活变化的,因而货市总量的变化只反映在名义价格上,而不影晌真实变量。但如果价格是黏性的(存在名义刚性),或者经济中有其他摩擦,这一结论就未必成立。可以这样形象地思考,把货币想象成水,在实体经济中流动。如果货币与实体经济之间没有摩擦力的作用,货币之水的流动就不会影响实体经济的运行。相反,如果二者之间存在摩擦力,那么货币之水就会带动实体经济。

最优货币数量

既然政府可以通过改变货币增长率来调控货币总量,我们自然会想知道多少货币总量才算最好。跟以前一样,这里对好与不好的评价标准是居民的福利。这是由弗里德曼提出的最优货币数量( optimum quantity of money )问题。由于通货膨胀率与货币增长率相关,所以这个问题等价于问最优的通货膨胀率是多少。又由于通货膨胀率加上真实利率等于名义利率,而真实利率又是由实体经济所决定的,与货币无关,所以最优货币数量问题还等价于问最优的名义利率是多少。

对这个问题,弗里德曼有一个非常精妙的答案。人们为了获得持有货币而带来的好处,宁可接受货币的0回报,而不去获得持有金融资产带来的名义利率。所以弗里德曼说,名义利率就衡量了货币带给人的边际收益(这种收益不是以货币形式呈现的)。经济学的最基本直觉是只有边际成本等于边际收益时才是最优的。在纸币体系下,货币的生产成本可以被视为0。既然货币的边际成本是0,那么最优的货币数量就应该让货币的边际收益也是0,即名义利率也是0。

所以,最优的货币数量就是让名义利率为0的货币量。由于真实利率由资本的边际回报率决定,一般都是正的,所以名义利率为0就意味着通货膨胀率需要是负的,自然也就意味着货币增长率应该是负的。因此,如果政府要实现最优货币数量,就需要不断回收货币,让物价负增长。

用模型来验证一下:

{

u

′

(

c

1

)

=

1

1

+

π

2

δ

[

u

′

(

c

2

)

+

v

′

(

m

1

d

)

]

u

′

(

c

1

)

=

δ

u

′

(

c

2

)

1

+

R

b

2

1

+

π

2

(

1

+

π

2

)

m

1

=

(

1

+

μ

)

m

0

\begin{cases} u'(c_1) = \frac{1}{1+\pi_2}\delta[u'(c_2) + v'(m_1^d)] \\ u'(c_1) = \delta u'(c_2)\frac{1+R_{b2}}{1+\pi_2} \\ (1+\pi_2)m_1 = (1+\mu)m_0 \end{cases}

⎩⎪⎨⎪⎧u′(c1)=1+π21δ[u′(c2)+v′(m1d)]u′(c1)=δu′(c2)1+π21+Rb2(1+π2)m1=(1+μ)m0

将两期拓展到多期依然成立,在一个无线延续的经济到达稳态的时候,也满足上面的关系,在稳态中,消费和真实货币存量都是常数,以上标

s

s

ss

ss表示稳态

(

1

+

π

)

m

s

s

=

(

1

+

μ

)

m

s

s

⇒

π

=

μ

u

′

(

c

s

s

)

=

1

1

+

π

δ

[

u

′

(

c

s

s

)

+

v

′

(

m

s

s

)

]

⇒

δ

1

+

π

v

′

(

m

s

s

)

=

(

1

−

δ

1

+

π

)

u

′

(

c

s

s

)

(1+\pi)m^{ss} = (1+\mu)m^{ss} \Rightarrow \pi = \mu \\ u'(c^{ss}) = \frac{1}{1+\pi}\delta[u'(c^{ss}) + v'(m^{ss})] \\ \Rightarrow \frac{\delta}{1+\pi}v'(m^{ss}) = (1-\frac{\delta}{1+\pi})u'(c^{ss})

(1+π)mss=(1+μ)mss⇒π=μu′(css)=1+π1δ[u′(css)+v′(mss)]⇒1+πδv′(mss)=(1−1+πδ)u′(css)

达到最优货币量时应有的真实货币存量带来的边际效用等于0,即

v

′

(

m

s

s

)

=

0

v'(m^{ss})=0

v′(mss)=0。从上式看出,这只可能在

π

=

δ

−

1

\pi = \delta - 1

π=δ−1时才有可能。 由于

δ

\delta

δ介于0和1之间,所以通货膨胀率

π

<

0

\pi<0

π<0

在稳态时还有

u

′

(

c

s

s

)

=

δ

u

′

(

c

s

s

)

1

+

R

1

+

π

⇒

R

=

δ

1

+

π

−

1

=

0

u'(c^{ss}) = \delta u'(c^{ss})\frac{1+R}{1+\pi} \Rightarrow R = \frac{\delta}{1+\pi} - 1 = 0

u′(css)=δu′(css)1+π1+R⇒R=1+πδ−1=0

对弗里德曼的最优货币数量我们要做两点评论

- 它告诉我们真正重要的是真实货币存量,而不是名义货币存量。在政府制造通货紧缩而将名义利率压到 0 的时候,真实货币存量是无穷大的(货币存量带来的边际效用是0)。也就是说,名义货币总量在减少时,真实货币存量反而在增加这是因为价格下降得比货币减少得更快。因此,研究货币时不要被名义货币蒙骗而产生幻觉,而要看到用价格缩减后的真实货币存量才是需要关注的关键。

- 弗里德曼的最优货币数量在真实世界中不可行。这与我们后面会讲到的名义刚性有关。在整体物价水平上升的通货膨胀环境中,价格变动是比较灵活的。但在价格下降的通货紧缩状况中,价格则比较难调整。举例来说,在整体物价上涨5%的环境中,企业主给工人加薪3%是比较容易的,尽管这时工人的真实收人其实是下降了。但在整体物价下降5%的背景下,要给工人降薪3%则很困难,尽管降薪后工人的真实收人反而上升了。真实世界中这种价格调整的非对称性,使得经济一旦陷人迪货紧缩就很难通过自发的调整走出来。此外,债务通常以名义货币单位计价。在通货紧缩的环境中,债务的真实价格会上升,从而加重借债人的债务负担。为了偿还价值量越来越大的债务,借债人只能不断减少自己的支出,节衣缩食来还债。当有许多借债人都陷人这样的情况时,就会导致经济陷人债务通货紧缩引发的长期萧条。政府不愿意制造通货紧缩的原因还能举出很多(比如名义利率的 0 下限等)。因此,真实世界中没有任何一个国家以最优货币数量为货币政策调控目标。

粘性价格下的货币经济

总供给曲线

微观层面的供给曲线与宏观层面的供给曲线或需求曲线不是一回事

- 微观的横轴为数量,纵轴为价格,而这个价格是以货币为计价的商品价格,如果我们讨论的是真实经济,没有引入货币,那么价格表示的就是以其他商品为计价的相对价格

- 如果在宏观层面,只是简单的将所有微观供给曲线加总的话,那么价格的加总就难以实现,因为相对价格难以统一到一个可比的度量,当都以黄金计价的时候,黄金自己本身的相对价格就是1; 而宏观总供给曲线的价格是以货币计价的“总体价格水平”,而非商品间的“相对价格”

在古典二分法中,货币完全不影响经济中各个真实变量,只影响价格水平。

而在真实世界中,通过观察GDP真实增速与通货膨胀率水平的变化,可以看出总供给曲线显然不是垂直的

总供给曲线斜率与价格粘性

总供给曲线垂直与否,意味着货币冲击对真实经济是否有影响

- 垂直的总供给曲线:价格如果是灵活变化的,货币数量的变化被价格变化完全吸收,因而对真实经济没有影响

- 古典两分法(Classical Dichotomy):货币对真实经济完全无影响

- “货币只是蒙在真实经济上的一层面纱”

- 货币中性(neutrality of money),货币超中性(super-neutrality of money)

- 不受干扰的话,经济会自然地运行在“自然产出水平”(natural level of output)——又叫做“潜在产出水平”(potential output)

- 古典两分法(Classical Dichotomy):货币对真实经济完全无影响

- 倾斜的总供给曲线:如果存在名义刚性(nominal rigidity),价格不能灵活变化来完全吸收货币的冲击,货币将对真实经济产生影响

- 粘性价格(sticky price):调价周期,菜单成本(menu cost)

- 粘性工资(sticky wage):凯恩斯的想法

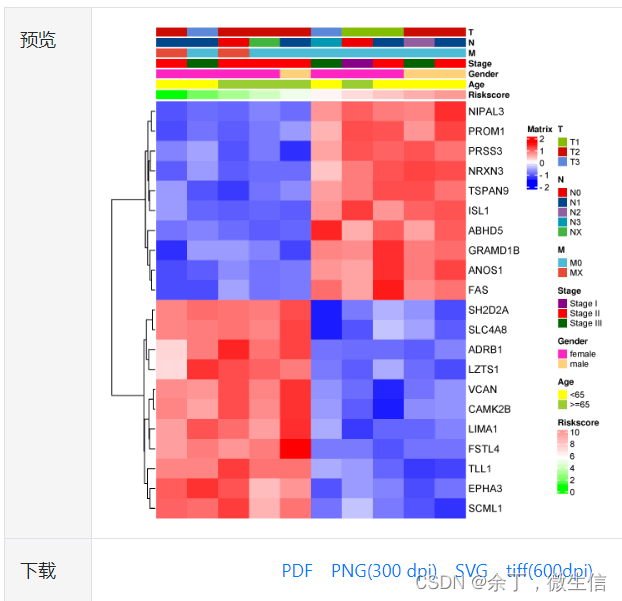

菲利普斯曲线的消失

总供给曲线是一种形式的菲利普斯曲线

将产出缺口转换为失业率,得到菲利普斯曲线

菲利普斯曲线消失的原因

- 在政府没意识到能通过调高通胀来压低失业率的时候,当社会中的总体物价水平上升,表明社会需求旺盛,企业扩张,失业率水平自然下降,此时菲利普斯曲线倾斜向下;

- 而当政府有意识通过调高通胀来压低失业的时候,一方面政府人为调高通胀的动作会导致通胀,企业扩张也会导致通胀,这就导致了更高水平的通胀,使得菲利普斯曲线上移;当政府尝试降低通胀的时候,随着需求放缓,企业降低产出,物价水平回落,失业率升高,通胀进一步下降,菲利普斯曲线又下移;

表示在图中就是

从菲利普斯曲线的消失,可以看到两个非常重要的结论

- 预期在经济运行中起着非常重要的作用。

- 货币政策只在短期内能影响实体经济,短期有多长,就取决于货币政策能够“愚弄”大众多长时间;货币之所以对实体经济有影响,是因为民间对货币状况的预期与实际货币政策操作之间有差距,换言之,货币政策对于实体经济的影响来自于“超预期”。

用总供给曲线的语言来说,总供给曲线在短期是向上倾斜的,但在长期是垂直的;

只有超预期的货币冲击才对真实经济有影响(被预期到的货币冲击对真实经济无影响)

- 货币对真实经济的影响取决于通胀预期

- 存在价格粘性时,厂商基于对未来价格的预期(通胀预期)设定当前的价格——因为当前设定的价格会在未来保持一段时间

- 被预期到的货币冲击会被价格完全吸收,因而不会影响真实经济

- 通胀预期受当前的通胀状况和货币政策预期影响

- 货币政策对真实经济的影响只存在于“短期”(短期并不长)

- 只有超预期的货币冲击会影响真实经济

- 通胀预期会根据货币政策的操作而调整——更多的货币发行会推升通胀预期

- “短期”也就是几个季度——一个货币冲击发生之后,几个季度内预期和价格都会调整到位,从而吸收掉货币的冲击

- 货币政策如果想持续刺激真实经济增长,货币增长需要持续超过预期——必然会带来货币发行和通胀的加速上升直至失控

货币政策是调控预期的艺术

“他的第二个进球展现了预期在现代货币理论中的力量。马拉多纳从后半场开始带球跑了60码,晃过了5个防守队员,最终把球射入了英国队的大门。最神奇的地方是,马拉多纳几乎跑了一条直线。你怎么能跑一条直线来晃过5个防守队员呢?答案是英国防守队员在按照他们对马拉多纳下一步行动的预期做反应。由于他们预期马拉多纳会向左或向右移动,所以马拉多纳可以跑直线突破他们……货币政策有着类似的效果。市场利率根据央行下一步预期要做的行动来做反应。”

——默文·金,2005年

货币政策的“动态不一致”

货币政策双重目标会带来动态不一致问题

- 政府的双重目标:促进经济增长(就业)与实现较低通胀

- 在民众通胀预期形成之前:政府有动力让民众形成低通胀预期

- 民众通胀预期形成之后:政府有动力偏离之前的承诺,而通过制造超预期的通胀来促进经济增长

- 民众会预期到政府会偏离自己承诺,因而一开始就形成高通胀

- 于是,经济增长并未被刺激,通胀却无谓地处在高位

如果政府能可信地承诺低通胀,并坚持下去,经济增长虽未被刺激,通胀也会处在低位,好于处于动态不一致状态时的情形

克服货币政策动态不一致的办法

- 实行通货膨胀目标制(inflation targeting)

- 增加中央银行独立性(central bank independence)——注意与货币主导区分开来

- 选择有厌恶通胀声誉(reputation)的央行行长

![[计算机毕业设计]聚类分析算法](https://img-blog.csdnimg.cn/632f16aceeee4be6a8443d20fb0be8d8.png)