随着汽车行业迈进电动化、智能化周期,动力电池(满足动力)和芯片(满足算力)两个核心赛道陆续刮起「中国」旋风。

其中,中国动力电池厂商无论是在中国还是全球,市场份额逐步赶超日韩,并实现超过50%的占比;而在核心算力芯片市场,中国企业也在加速。

比如,在智能座舱赛道,包括芯驰科技、芯擎科技、杰发科技、华为海思在内的中国本土厂商陆续实现前装量产上车。

而在门槛更高的智能驾驶赛道,2021年5月,随着理想ONE改款的交付,两颗地平线征程3芯片替代此前的Mobileye方案,让理想汽车成为首家基于国产AI芯片实现NOA导航辅助驾驶全栈自研的车企。

目前,地平线的征程2、征程3、征程5三款芯片均已经在中国乘用车市场实现前装量产交付。不过,对于车企来说,对于供应链的选择,从来不限于一家公司。

今年,一家名叫爱芯元智的中国本土AI芯片公司宣布正式入局车载芯片市场,并快速实现前装量产突破。同时,该公司也已完成对浙江华图微芯的收购。

爱芯元智成立于2019年5月,致力于打造世界领先的人工智能芯片,拥有爱芯通元混合精度NPU和爱芯智眸AI-ISP两大自研核心技术。目前已成功研发并量产了四代多颗端侧、边缘侧AI芯片,具有丰富的产品开发与量产经验。

目前,在车规级市场,爱芯元智已经完成M55、M76系列芯片的研发,分别应用于CMS、ADAS一体机、单SOC行泊一体并行全时域控等领域,产品除高性能、低功耗等优势之外,还具有方案系统成本优异的特点,且都支持被动散热,满足行业发展趋势和需求。

其中,爱芯元智正式量产上车的M55,适配基本的L2级智能驾驶需求,也能应用在CMS、DMS和OMS的场景中。预计,到今年年底M55的出货量将达到10万片左右。

另外一款采用了多核异构NPU V3架构的M76,其未来的主要产品形态为打造单SoC全时行泊一体的域控制器,不仅能够支持BEV算法和Transformer算法,同时在功耗以及散热层面都很有优势。

需要指出的是,目前除了英伟达之外,很少有国产智驾芯片厂商的产品能够真正很好地支撑起Transformer算法,因此M76的诞生或将有机会改变现有的行业格局。此外,面向城区NOA的M77系列也在同步开发中。

商业落地方面,从今年二季度开始,已陆续有合作车企的乘用车量产,今年实现批量化交付,明年实现规模化交付。此外,加上对浙江华图微芯的收购,爱芯元智的市场份额快速攀升。

此外,在去年,还有另一家中国本土芯片公司实现前装上车。2022年5月,定位为“高阶智能驾驶纯电轿车”的极狐阿尔法S全新HI版上市,首发搭载华为MDC610智驾域控制器。

而MDC610就搭载了来自华为海思的昇腾系列AI芯片和鲲鹏系列CPU。此后,不同系列的芯片及控制器又陆续在阿维塔、问界、哪吒、埃安等品牌实现上车。

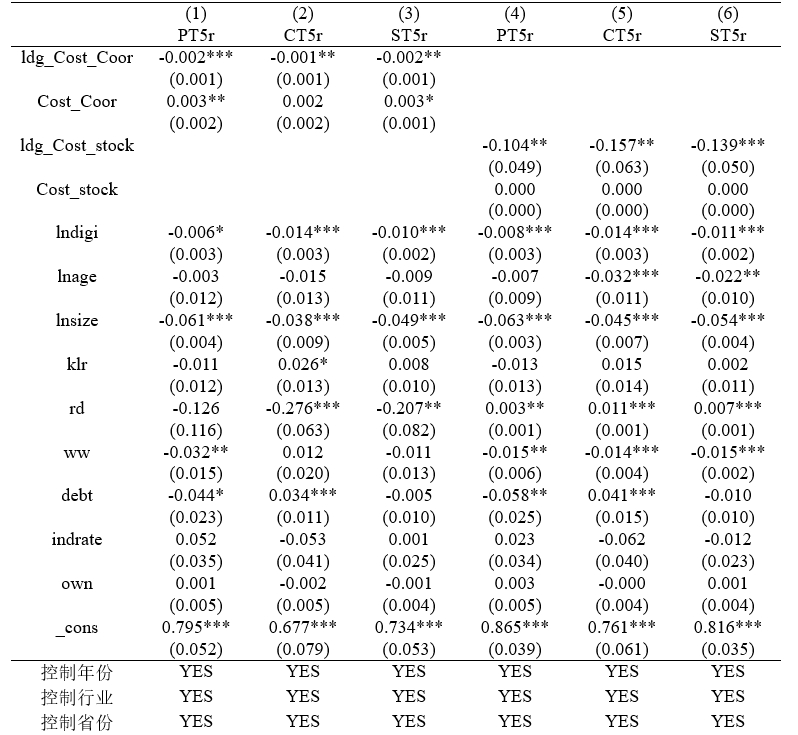

目前,在中国乘用车市场,英伟达仍然在高端细分市场占据绝对优势。不过,随着30万元及以上价位车型的智驾搭载率进入高位,加上汽车行业进入降本增效的大周期,变化因素在增多。

比如,作为基于英伟达Orin平台的智驾域控制器出货量头部供应商,该公司也公开表示,轻量级智能驾驶域控制器IPU02已推出更多新方案,适配国内车市的中低至中高价位区间车型这一最大的细分市场公司。

而针对IPU02的定位,德赛西威有不同解决方案产品,同时也在考虑国产芯片替代方案,主攻行泊一体的高低速自动驾驶辅助功能融合解决方案。

这也凸显市场对于芯片「降本增效」的明确需求。

高工智能汽车研究院监测数据显示,2023年1-8月中国市场(不含进出口)乘用车L2级(含以上)标配搭载率为35.56%,其中,15万元及以下车型标配搭载率低于平均线。

不过,15万元及以下价位的新车交付占比(占整体新车市场)最高,达到45.59%,也将是辅助驾驶规模化上车的关键细分市场;同时,对于智能化的成本敏感度也最高。

这些车企普遍选择的是第三方供应商的1V、1V1R等一体机低成本方案为主(基本上以入门级L2级为主,属于满足未来法规基本要求的门槛),同时部分厂商开始尝试低阶行泊一体方案。

但,即便是智能前视一体机方案,市场需求也在升级。尤其是,如何在低阶传感器配置的前提下,同样可以帮助车企实现数据闭环驱动迭代。

比如,作为爱芯元智率先量产交付的高性能低功耗M55H,就是行业内首个完整支持数据闭环的国产ADAS芯片,具备4K/30fps强劲编解码,同时支持国密算法以及硬件脱敏打码等必备功能。

此外,对于处于追赶阶段的国产芯片来说,如何平衡投入产出也至关重要。事实上,不管是英伟达,还是高通,都在依靠非汽车业务的规模化来平衡汽车业务的高投入。

比如,爱芯元智就制定了 “智慧城市+智能驾驶”一体两翼的战略布局,车载芯片实际上得益于其在智慧城市产品线的大规模出货。

“我们通过有效的供应链管理,使相关成本控制在合理范围。同时,不同产品线之间实现研发协同,形成良好的协同效应,降低整体研发投入。”在爱芯元智创始人、董事长兼CEO仇肖莘看来,这决定整体解决方案的竞争力具备明显优势。

这意味着,从整体产品布局来看,爱芯元智拥有完整链条,同时,一体两翼的战略布局,相比同行业的其他公司,拥有更加稳健的商业模式,更能长期稳定的服务汽车前装市场。

按照高工智能汽车研究院对外发布的数据显示,目前,20万元及以上车型的L2级辅助驾驶搭载率已经超过50%,增量空间正在大幅减少。相比而言,20万元以下尤其是15万元以下市场潜在增量巨大。

而由此带来的机会窗口,将对整个智驾产业链产生重大的影响。从芯片、传感器、域控制器、软件算法到车企,都需要为「降本增效」做好准备。

同时,随着中国本土智驾Tier1逐步开始进入前装量产交付周期,对于国产芯片方案来说,也是一大利好。而外资Tier1为了更好地实现本地化降本增效,也在陆续与中国芯片方案提供商建立合作。

以今年1-6月的数据为例,自主品牌标配L2(含L2+)级辅助驾驶交付新车155.34万辆,其中,搭载中国本土智能驾驶解决方案提供商(含车企自研)系统占比首次突破30%,达到31.43%。

预测数据显示,到2023年底,自主品牌车型搭载中国本土智能驾驶解决方案提供商(含车企自研)系统占比将有机会突破50%,同时,合资品牌的市场渗透也将进入新周期。

上述多方面因素都将对中国本土芯片方案市场产生巨大利好。“我认为三到五年之后,中国的芯片公司或能占据国内智能驾驶市场的主力份额。”仇肖莘表示。