外管局2019年开始发文推行跨境投资便利化政策,2023年商务部等17部门又发文支持贸易外汇收支便利化政策,从一个小范围试点政策,到各部委大力推广支持,银行业内重点推广,这3年间外汇业务便利化经历了什么?

从近三年中国的外汇政策来看,在当前国际贸易背景下,外管局开始放松部分外汇管制政策,并开始发力企业营商环境的改善,为企业跨境投融资提供针对性的政策,推动企业资金的流动以及融通。在深化“放管服”改革的背景下,企业也因疫情影响,逐渐习惯线上化工作方式。在这样的背景下,外汇便利化政策的推行便具备了广泛的市场以及群众基础。

从开展经常项下的便利化到全面推广资本项下的便利化,便利化政策已经成为外管局未来的工作重心,外管局《外汇这十年:持续推进贸易外汇便利化 服务构建新发展格局》指出外管局将以服务实体为着力点,加大外汇便利化政策供给。同时,外汇便利化政策也受到企业以及银行的热烈欢迎,银行通过开展外汇便利化业务,提升了业务办理效率,提高了客户对银行外汇业务办理的满意度。企业客户也提升了资金的融通效率,以往一笔收汇需经过单证准备、盖章、递交材料银行审核等环节,往往需花费一天以上的时间,而现在只需要几分钟。

外汇客户收支风险管理系统助力银行识别诚信 客户以及合规交易

但是银行想开展便利化业务也并非易事,按照外管局政策要求,银行需满足“近三年银行外汇业务合规与审慎经营评估原则上均在B+(含)以上”的基础条件,同时要求银行需要有完善的风险管控系统,识别诚信的客户以及合规的交易,实现“越诚信,越自主,越合规,越便利”。从中电金信贸易金融事业部对银行以及企业的调研来看,便利化办理之后有部分交易按照外管要求需进行事后抽查,如果业务办理中未发现风险,事后抽查发现需要企业补录资料,对于银行来说,存在业务已经办理完成客户配合度不高的情况;对于企业来说,收付汇确实便利,但频繁的抽查导致收付汇后还需继续提交资料配合审查,业务办理时间跟以往没有什么差别!

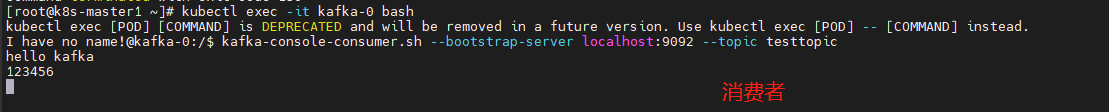

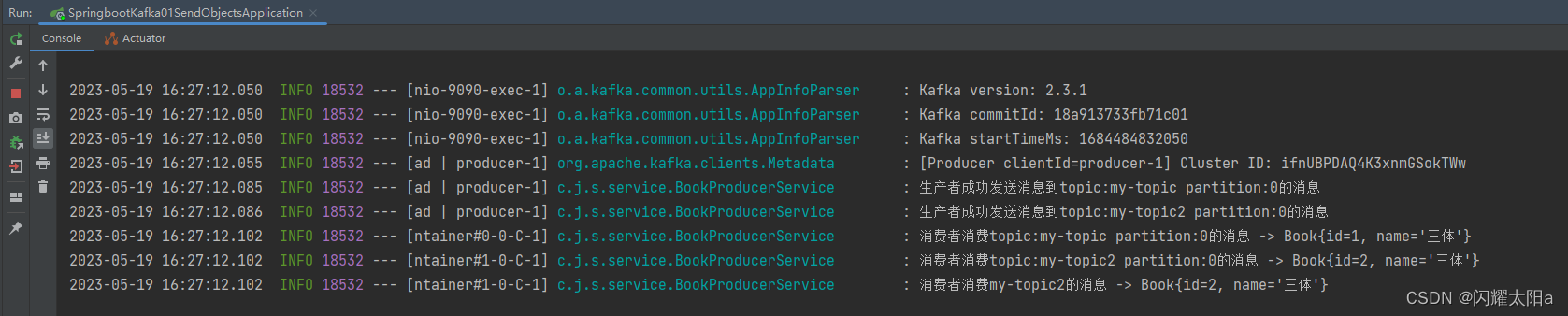

银行要满足便利化办理的要求,提升外汇业务办理水平以及加强风险控制,在办理中识别外汇业务风险,避免事后的抽查降低企业体验,关键是要建设外汇客户收支风险管理系统。以此实现诚信客户以及风险交易的识别,同时满足政策要求,在事后抽查部分交易以及报送相关数据。中电金信依托20余年外汇业务的积累,结合监管风险领域专家的实践经验,在现有落地项目中进行系统的迭代优化,率先推出外汇客户收支风险管理系统,来满足各银行外汇风险管理、便利化业务办理的诉求。

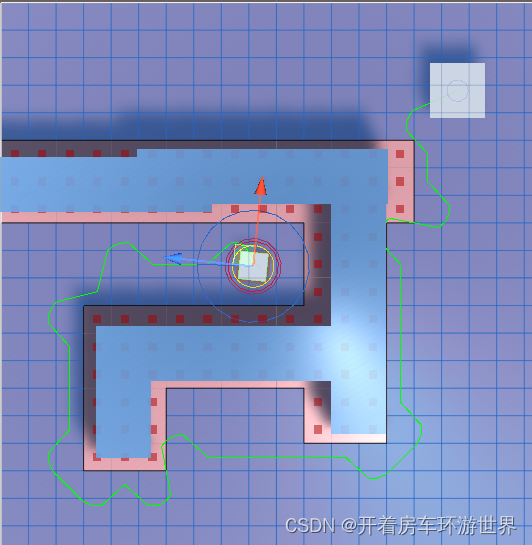

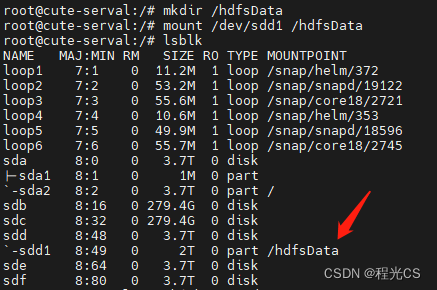

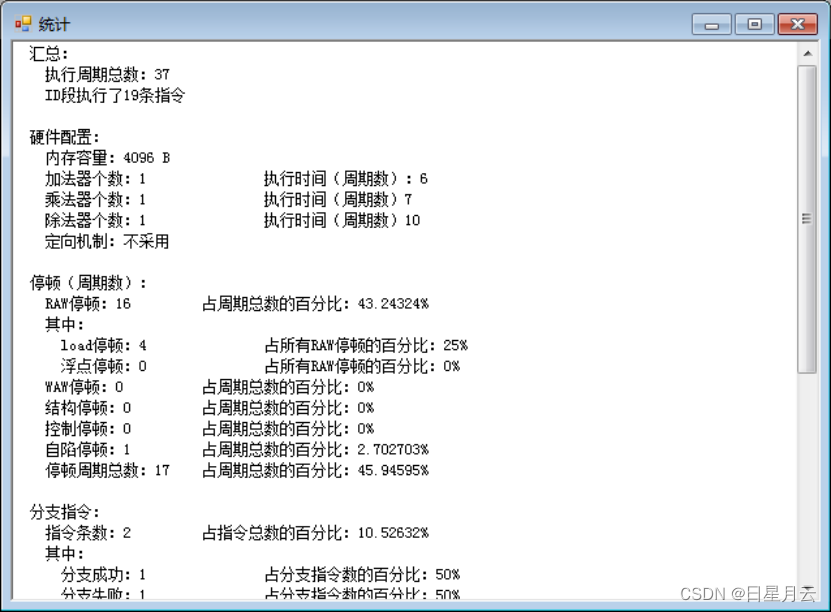

产品截图

客户模型+风险模型打造“评估+监测”双驱动循环的风险管理系统

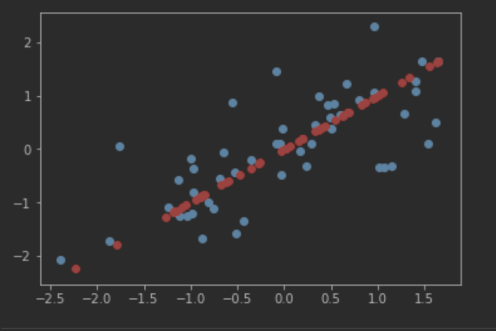

系统通过客户风险模型来识别诚信客户,对行内客户数据以及外部采购数据源进行分析,在通过AHP法以及一致性矩阵构建的风险模型的基础上,调整构建出符合行内数据情况的客户风险模型,支持从信用声誉、资本情况、经营情况等6大维度,40余个细项构建客户风险评分模型,满足动态调整以及在对接数据源后实时计算客户风险评分的需求。

系统通过交易风险模型来识别合规交易,从客户本身、交易本身、交易对手三大维度,交易金额、交易频次、常见交易对手、交易对手国别等14余个交易风险因子维度构建交易风险模型,通过不同的风险因子组合成风险规则,并通过规则配置器实现风险因子的执行流程以及触发,实现风险交易识别,能满足除便利化需求外的外汇风险控制。

中电金信推出的外汇客户收支风险管理系统,是在市场上率先实现事前评估准入、事中风险控制、事后抽查监测的全流程体系化的外汇客户收支风险管理系统,已在部分银行客户落地。在实施过程中电金信能为银行提供专业的咨询服务、本地的实施支持、信创适配以及相关系统的培训,保障项目成功落地,助力银行快速开展外汇便利化业务以及加强外汇风险的管控。

未来,中电金信将继续在外汇监管风险领域耕耘,不断推出符合政策要求,满足客户需求的监管报送、监管风险产品。