深陷亏损的AI公司第四范式,四闯IPO!

4月24日,决策类AI独角兽北京第四范式智能技术股份有限公司(下称“第四范式”)再次更新招股书,继续向港交所发起上市冲击。

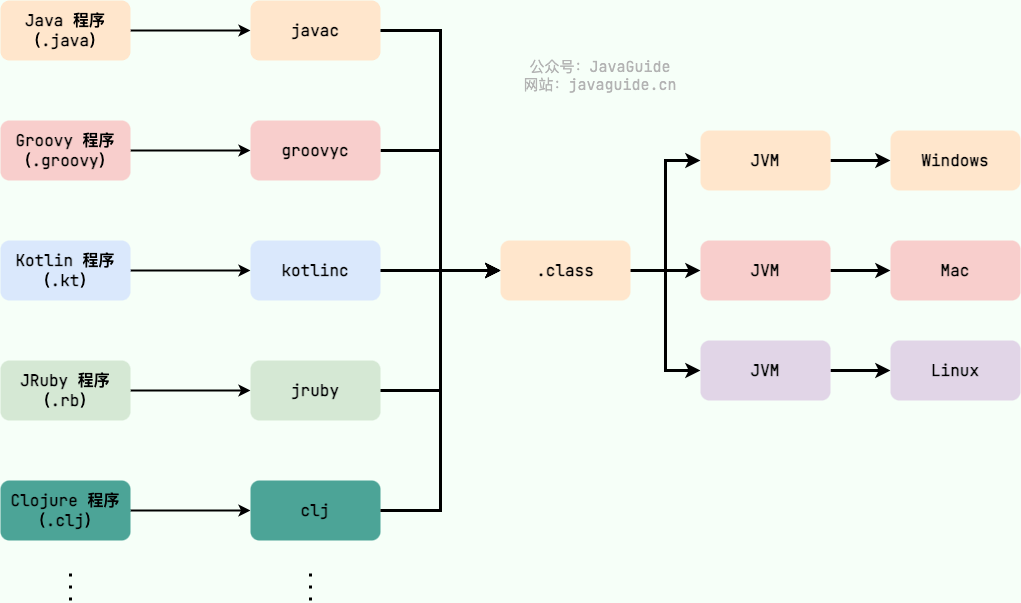

第四范式是一家专注于提供以平台为中心的人工智能软件公司。在新版招股书援引灼识谘询报告,以2022年收入计,第四范式在中国以平台为中心的决策类人工智能市场排名第一,市场份额为22.6%。

▲图源:freepik

「不二研究」据第四范式新版招股书中发现:2022年,其营收为30.83亿元,同比增加52.78%;同期的净亏损为16.53亿元,同比收窄8.27%。

在2020-2022年,第四范式的营收和毛利逐年上升,但增速已明显放缓。2020年,第四范式营收同比增长104.78%,而2022年,其营收增速放缓到52.78%。与此同时,第四范式未能摆脱增收不增利“怪圈”,其四年累亏达49.23亿元。

去年9月的一篇旧文(《第四范式上市,戴文渊亏钱》)中,我们聚焦于坐拥五大银行背书的第四范式三闯IPO,在AI行业共同的亏损难题之外,第四范式仍面临BAT等综合互联网公司的竞争与挤压。

▲图源:《攻壳机动队》剧照

时至今日,当AI行业再次掀起热潮,第四范式依然无法打破亏损“魔咒”,其能否借ChatGPT“风口”成功闯关港股IPO?由此,「不二研究」更新了9月旧文的部分数据和图表,以下Enjoy:

又一家AI独角兽流血冲刺IPO。

据招股书显示,2019年-2022年,第四范式在四年累积亏损49.23亿元,其同时在招股书中明示:可能无法实现或随后维持盈利。

聚焦于决策类AI的垂直细分赛道,在AI行业共同的亏损难题之外,第四范式面临BAT等综合互联网公司的竞争与挤压。

打破AI亏损魔咒不易,打败互联网巨头更难!IPO只是一个新开始,在互联网巨头的挤压下,第四范式如何盈利“起势”呢?

天才科学家,"流血"独角兽

第四范式创始人戴文渊是一位年仅39岁的天才科学家,曾获得ACM国际大学生程序设计竞赛世界冠军。阴差阳错选择了AI技术方向,结识了AI领域的顶尖华人学者——计算机系教授、华人界首位国际AI协会院士杨强。

学有所成的戴文渊,没有选择深耕学术界,持续登顶学术高峰,走上了创业的道路,于2015年创立了第四范式。

▲图源:第四范式官网-第四范式创始人:戴文渊

起初,第四范式试图做高效的工具级产品,但最终因客户需求分散,不了了之。

随后,团队便进行了思路的转变,2016年7月开发了一个能够让非专业人士使用的机器学习平台——先知。用戴文渊的话说,就是一个完全不懂技术的小白,通过运用此数据架构平台,大概经历2周的时间,就可以成为一个AI专家。

在AI行业,第四范式聚焦于决策类AI垂直赛道。据企查查数据显示,今年2月,其获得腾讯等战略投资,融资金额超十亿美元;由此,第四范式估值近30亿美元,被视作决策类AI独角兽。

据招股书显示,截至目前,第四范式已累计完成11轮融资,投资股东可谓明星阵容:中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行五大国有银行;此外,还有红杉中国、创新工场等。

2019年-2022年,其营收分别为4.60亿元、9.42亿元、20.18亿元、30.83亿元;同期的毛利分别为2.00亿元、4.30亿元、9.53亿元、14.87亿元。

营收与毛利双增长的背后,第四范式依然“增收不增利”、难逃AI亏损“魔咒”:2019年-2022年,分别产生亏损净额7.18亿、7.50亿、18.02亿及16.53亿,四年累计亏损49.23亿元。

同期,第四范式经营亏损分别为5.51亿元、5.60亿元、11.73亿元及10.26亿元;经调整后的经营亏损,分别为3.18亿元、3.86亿元、5.69亿元及5.48亿元。

值得关注的是,第四范式的亏损状况逐年累加,2021年上半年实现2倍营收增速,但亏损净额超2020年全年。

「不二研究」认为,尽管决策类AI被资本市场看好,第四范式坐拥五大行背书,却依旧不能回避亏损流血的现状。

研发近6成,"先知"难回血

伴随营收翻倍增长,亏损也呈扩大之势,为何第四范式难逃“增收不增利”的怪圈?

在「不二研究」看来,销售及营销开支、一般及行政开支和研发开支,或在侵蚀第四范式的利润;三者相加,远远高出同期营业收入。

在2019年-2022年,销售及营销开支分别为1.36亿元、2.48亿元、4.55亿元、4.12亿元;一般及行政开支分别为2.24亿元、2.46亿元、5.42亿元、5.28亿元。

在研发费用投入上,2019年-2022年第四范式研发费用分别为4.16亿元、5.66亿元、12.49亿元、16.50亿元,占同期收入的比例分别为90.6%、60.0%、61.9%、53.5%。

作为技术密集型行业,研发投入是第四范式的“必修课”,但研发投入具有不确定性,如何落地为商业成果依然待考。

第四范式在招股书中坦承,预计研发费用将持续增加(以绝对金额计);且研发成果商业化时可能会面临实际操作上的困难,在研发方面投入的大量开支未必会产生相应效益。

在2021年上半年,第四范式研发费攀升到8.44亿元,总收入占比高达62.8%;此外,第四范式并购了广州健新、上海伊飒海,及增资理想科技,总金额高达3.98亿元。

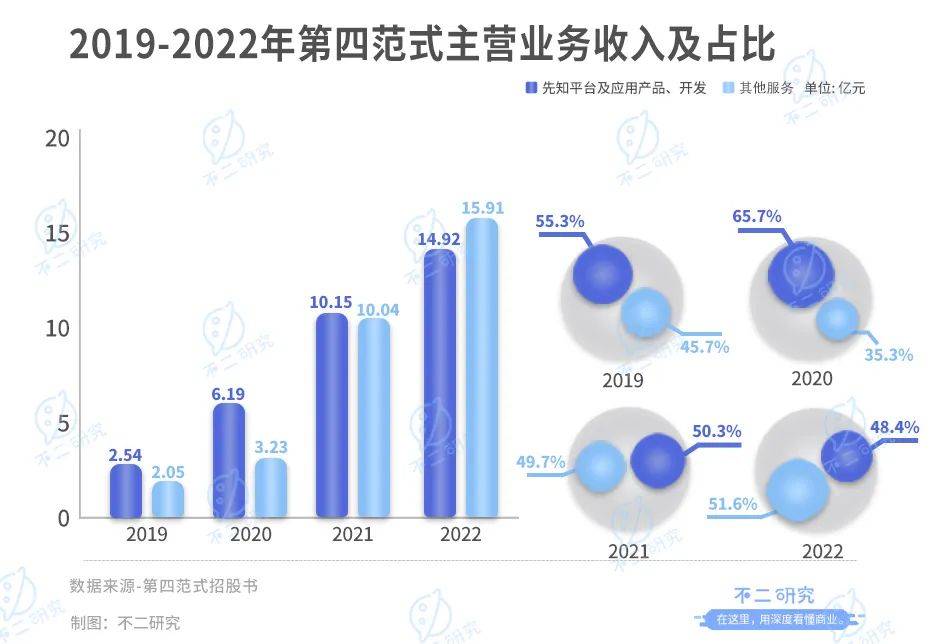

「不二研究」发现,目前,第四范式的营收来源分为先知平台及应用产品、应用开发及其他服务两大块。

2019年-2022年,其先知平台及产品收入分别为分别为2.54亿元、6.19亿元、10.15亿元和14.92亿元,占总收入的55.3%、65.7%、50.3%和48.4%。

同期,第四范式分別服务32名、47名、75名及104名标杆用戶;标杆用户收入分別贡献总收入的58%、61%、51%及60%。四年内,标杆用户的营收占比过半。

招股书中,第四范式将财富世界500强企业及上市公司定义为标杆客户。来自每个标杆用户的平均收入,由2019年的830万元增加至2021年的1370万元,并于2022年进一步增加至1790万元。

「不二研究」认为,决策类AI仍处于早期阶段,尽管先知平台带来一定收入,但作为技术密集型产品,其需要保持一定强度的研发投入;短期内,第四范式难觅盈利曙光。

决策AI蓝海?垂直竞争激烈!

根据灼识谘询报告,2021年,中国人工智能支出达到1987亿元,预计于2027年将增长至6910亿元,年均复合增长率为25.1%。

按照应用领域,人工智能大致分为四大类別:决策类人工智能、视觉人工智能、语音及语义人工智能和人工智能机器人。

不同于大众熟知的“AI四小龙”,第四范式选择了更垂直细分的决策类AI,其典型应用包括但不限于智慧营销、风险管理及供应链管理优化。

灼识谘询报告显示,2021年,中国决策类人工智能市场的支出规达到471亿元,预计2027年将增长至2104亿元,年均复合增长率为31.7%;高于视觉类、语音类和机器人的年复合增长率预期,后三者分别为21.9%、25.2%和22.3%。决策类AI垂直细分市场虽是增长蓝海,但潜力市场的竞争同样激烈。据灼识谘询报告,若以2022年收入计,第四范式以22.6%市场份额成为国内最大的决策类AI提供商;但其面临综合型互联网公司的竞争。

第四范式也在招股书中坦承:在已涉足的各行业垂直领域,与公司同台竞技的参与者,有若干领先技术公司、非人工智能解决方案提供者等。

「不二研究」发现,以BAT等互联网传统巨头及华为等为代表,综合性科技公司正在争相入局决策类AI赛道。

尽管第四范式雅具有一定先发优势,但相较于互联网巨头,其在知名度、覆盖率、用户群、资金储备等并不具备优势。加之迟迟未见盈利曙光,当众多巨头携大势倾轧下,第四范式在决策类AI垂直领域的话语权岌岌可危。

第四范式也在招股书中坦言,竞争加剧或会使销售额下降、价格下降、利润率下降及市场份额流失。

此外,人工智能方案并非不可替代,除互联网巨头之外,金融、电商等细分行业也有其它AI创业公司虎视眈眈。

▲图源:pinterest

在招股书中,第四范式特别提及《数据安全法》潜在影响。其强调目前已采取多项措施以确保法律合规;然而,有关隐私及数据保护的法律法规通常复杂且不断变化,存在不确定因素。

在「不二研究」看来,中国AI正处于发展早期,任何“风吹草动”都会牵扯到行业神经;决策类AI垂直赛道虽然蓝海广阔,但其所面临的行业竞争尤胜其它AI领域。

于综合性互联网公司而言,人工智能解决方案只是其多元业务的一部分;但于第四范式而言,决策类AI是其攸关生死存亡的根基、不容有失。

不只AI亏损魔咒…

继“AI四小龙”之后,第四范式也堪称AI行业的一匹黑马:坐拥五大行+明星机构的投资背书、决策类AI独角兽光环……

但是,第四范式同样难逃AI行业增收不增利、亏损逐年扩大等“魔咒”。

相比行业共同的亏损难题,其面临的更大考验可能在于:BAT等传统互联网巨头的竞争。

不同于AI四小龙,第四范式根植于决策类AI垂直赛道;这个预期年均复合增长率47.1%的的蓝海,已经吸引众多竞争者入局,包括许多成熟的互联网公司。仅就市值体量而言,其与后来者并不在同一量级,竞争也相对更加残酷。

即使顺利开启IPO大门,第四范式的行业战争也才刚刚开始。它首先需要回答:如何从互联网巨头的挤压下突围,在决策类AI赛道真正“起势”。

本文部分参考资料:

1.《第四范式赴港IPO文件解读:主攻决策类AI,上半年营收超7.8亿元》,智东西

2.《第四范式赴港上市,三年亏损30亿,三大“吞金兽”中研发投入只是“冰山一角”》, 博望财经

3.《AI独角兽第四范式冲刺港股,坐拥五大行投资却亏30亿该咋看?》,江瀚视野观察

4.《第四范式三年半烧掉30个亿,BAT竞争是更大的考验》,雷达财经

作者 | 艺馨 秀一

排版 | Cathy

监制 | Yoda

出品 | 不二研究