目录

-

【个股230303中泰证券_李子园】李子园:甜牛奶行业龙头,全国化加速推进中 -

【行业230303中国银河】医药月报23or02:集采持续推进,控费仍是政策主基调 -

【行业230303国联证券】银行行业专题研究:财富管理月报:新发公募回暖,理财破净缓释 -

【个股230303财通证券_天顺风能】深耕风塔十余载,快意雄风海上来 -

【个股230303财通证券_东方雨虹】东方渐晓,春耕已至 -

【个股230303信达证券_中国铝业】公司深度报告:衔枚疾进,一体发展

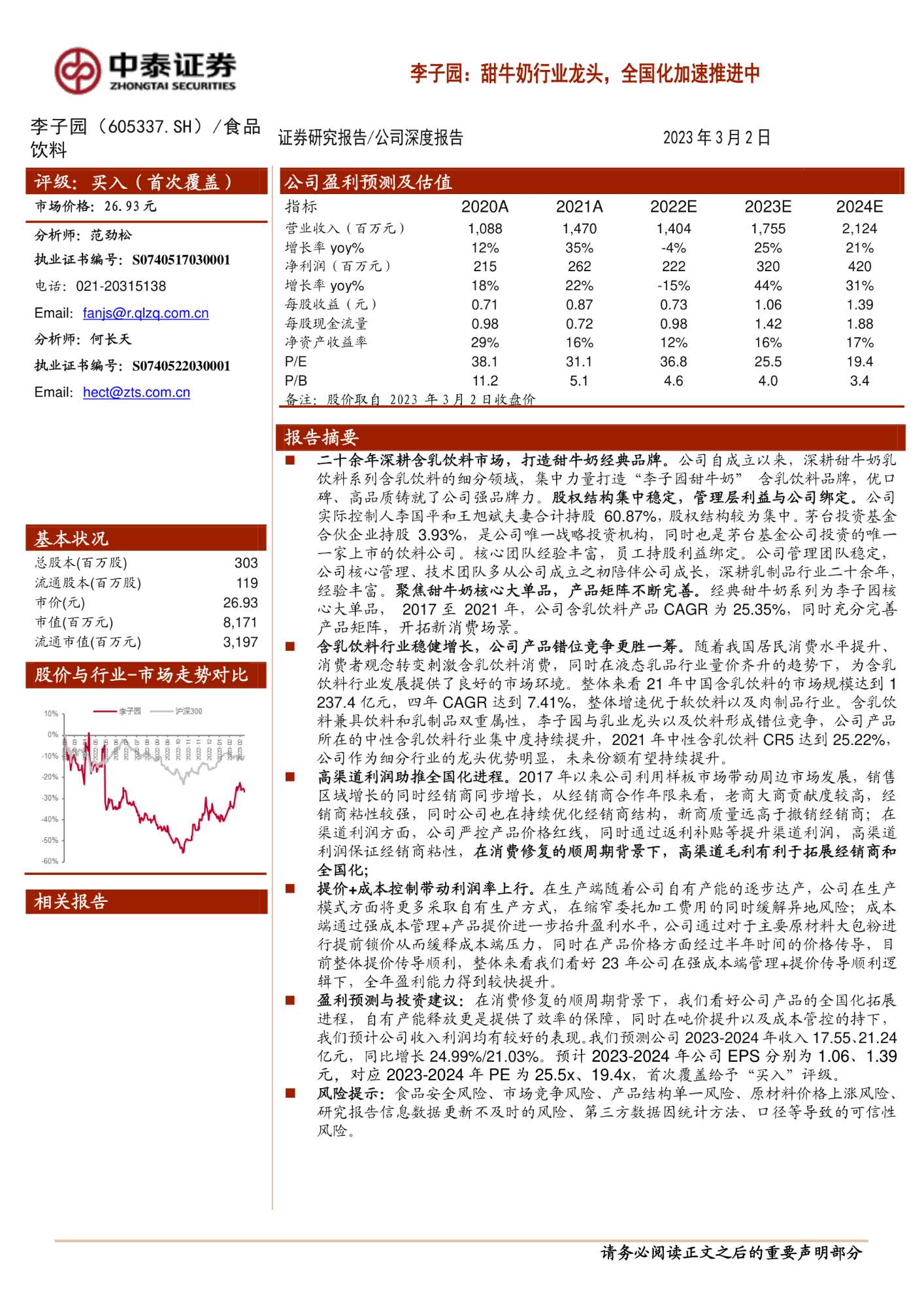

【个股230303中泰证券_李子园】李子园:甜牛奶行业龙头,全国化加速推进中

李子园(605337)

二十余年深耕含乳饮料市场,打造甜牛奶经典品牌。公司自成立以来,深耕甜牛奶乳饮料系列含乳饮料的细分领域,集中力量打造“李子园甜牛奶”含乳饮料品牌,优口碑、高品质铸就了公司强品牌力。股权结构集中稳定,管理层利益与公司绑定。公司实际控制人李国平和王旭斌夫妻合计持股60.87%,股权结构较为集中。茅台投资基金合伙企业持股3.93%,是公司唯一战略投资机构,同时也是茅台基金公司投资的唯一一家上市的饮料公司。核心团队经验丰富,员工持股利益绑定。公司管理团队稳定,公司核心管理、技术团队多从公司成立之初陪伴公司成长,深耕乳制品行业二十余年,经验丰富。聚焦甜牛奶核心大单品,产品矩阵不断完善。经典甜牛奶系列为李子园核心大单品,2017至2021年,公司含乳饮料产品CAGR为25.35%,同时充分完善产品矩阵,开拓新消费场景。

含乳饮料行业稳健增长,公司产品错位竞争更胜一筹。随着我国居民消费水平提升、消费者观念转变刺激含乳饮料消费,同时在液态乳品行业量价齐升的趋势下,为含乳饮料行业发展提供了良好的市场环境。整体来看21年中国含乳饮料的市场规模达到1237.4亿元,四年CAGR达到7.41%,整体增速优于软饮料以及肉制品行业。含乳饮料兼具饮料和乳制品双重属性,李子园与乳业龙头以及饮料形成错位竞争,公司产品所在的中性含乳饮料行业集中度持续提升,2021年中性含乳饮料CR5达到25.22%,公司作为细分行业的龙头优势明显,未来份额有望持续提升。

高渠道利润助推全国化进程。2017年以来公司利用样板市场带动周边市场发展,销售区域增长的同时经销商同步增长,从经销商合作年限来看,老商大商贡献度较高,经销商粘性较强,同时公司也在持续优化经销商结构,新商质量远高于撤销经销商;在渠道利润方面,公司严控产品价格红线,同时通过返利补贴等提升渠道利润,高渠道利润保证经销商粘性,在消费修复的顺周期背景下,高渠道毛利有利于拓展经销商和全国化;

提价+成本控制带动利润率上行。在生产端随着公司自有产能的逐步达产,公司在生产模式方面将更多采取自有生产方式,在缩窄委托加工费用的同时缓解异地风险;成本端通过强成本管理+产品提价进一步抬升盈利水平,公司通过对于主要原材料大包粉进行提前锁价从而缓释成本端压力,同时在产品价格方面经过半年时间的价格传导,目前整体提价传导顺利,整体来看我们看好23年公司在强成本端管理+提价传导顺利逻辑下,全年盈利能力得到较快提升。

盈利预测与投资建议:在消费修复的顺周期背景下,我们看好公司产品的全国化拓展进程,自有产能释放更是提供了效率的保障,同时在吨价提升以及成本管控的持下,我们预计公司收入利润均有较好的表现。我们预测公司2023-2024年收入17.55、21.24亿元,同比增长24.99%/21.03%。预计2023-2024年公司EPS分别为1.06、1.39元,对应2023-2024年PE为25.5x、19.4x,首次覆盖给予“买入”评级。

风险提示:食品安全风险、市场竞争风险、产品结构单一风险、原材料价格上涨风险、研究报告信息数据更新不及时的风险、第三方数据因统计方法、口径等导致的可信性风险。

【行业230303中国银河】医药月报23or02:集采持续推进,控费仍是政策主基调

核心观点

第八次集采品种公布,竞争或更为激烈。上海阳光医药采购网于2月17日正式公布了第八次国家集采涉及药品品类,本次集采涉及41个品种,181个品规,覆盖抗感染、肝素类、抗血栓、高血压等用药范围,肝素类产品为首次被纳入国采。纳入集采的品种在公立医疗机构终端2021年的销售额超过600亿元,其中多达22个品种年销售规模超10亿元。本次集采品种涉及厂商基本不少于5家,其中有11个品种竞争企业或达10家以上,这意味着本轮降价幅度或大于历次集采。

IVD编码规则出台,或用于招标和集采。IVD实现统一编码后,首先可以实现同一厂家产品全国价格趋于统一,编码也可用于耗材、试剂的招标、采购和支付等环节。统一编码或预示IVD耗材招标控费箭在弦上。对于方法学较为简单,开放式仪器配套的试剂及不依赖仪器的试剂,如生化、PCR核酸、胶体金等,最可能开展带量采购;封闭式仪器配套的试剂,即使不开展带量采购,也可以先实现阳光采购,通过全国价格联动带动其他地区价格下降。若终端价格下降,则对IVD渠道端影响最大,渠道利润会大幅压缩;制造端价格视集采降幅可能也会有所降价;对ICL服务端影响相对中性。

国产新药P-CAB抑制剂获批,或成为抑酸药物大品种。2023年2月15日,由复星医药和柯菲平医药合作的一类创新药盐酸凯普拉生片获批,是第三个国内获批的P-CAB药物,有望成为抑酸药物大品种。P-CAB药物代替PPI药物是消化道酸相关性疾病治疗大趋势,市场潜力巨大。目前抑酸药物市场仍由PPI类药物主导,市场规模高达百亿级别,P-CAB替代空间巨大。

投资建议:

医药工业品集采持续推进,仿制药集采对行业的影响或已接近尾声。国家医保局目标是实现国家和省级集采药品数合计达450个,前七批国采已经近三百个品种,加上各省集采、省际联盟等,预计第八批国采后尚未集采的仿制药品种已所剩不多,集采对仿制药的冲击基本结束。我们当前看好医药板块如下主线:1)医疗服务修复,如金域医学、美年健康、爱尔眼科、通策医疗等;2)新基建带来的器械装备,如迈瑞医疗等;3)非新冠疫苗疫后恢复,如康泰生物、欧林生物等;3)中药消费品,如太极集团、昆药集团等;4)医药商业中具有特色业务的公司,如上海医药、百洋医药。

风险提示:

疫情反复影响医疗需求的风险;集采降价压力超预期的风险;关键环节产业链的地缘政治风险等。

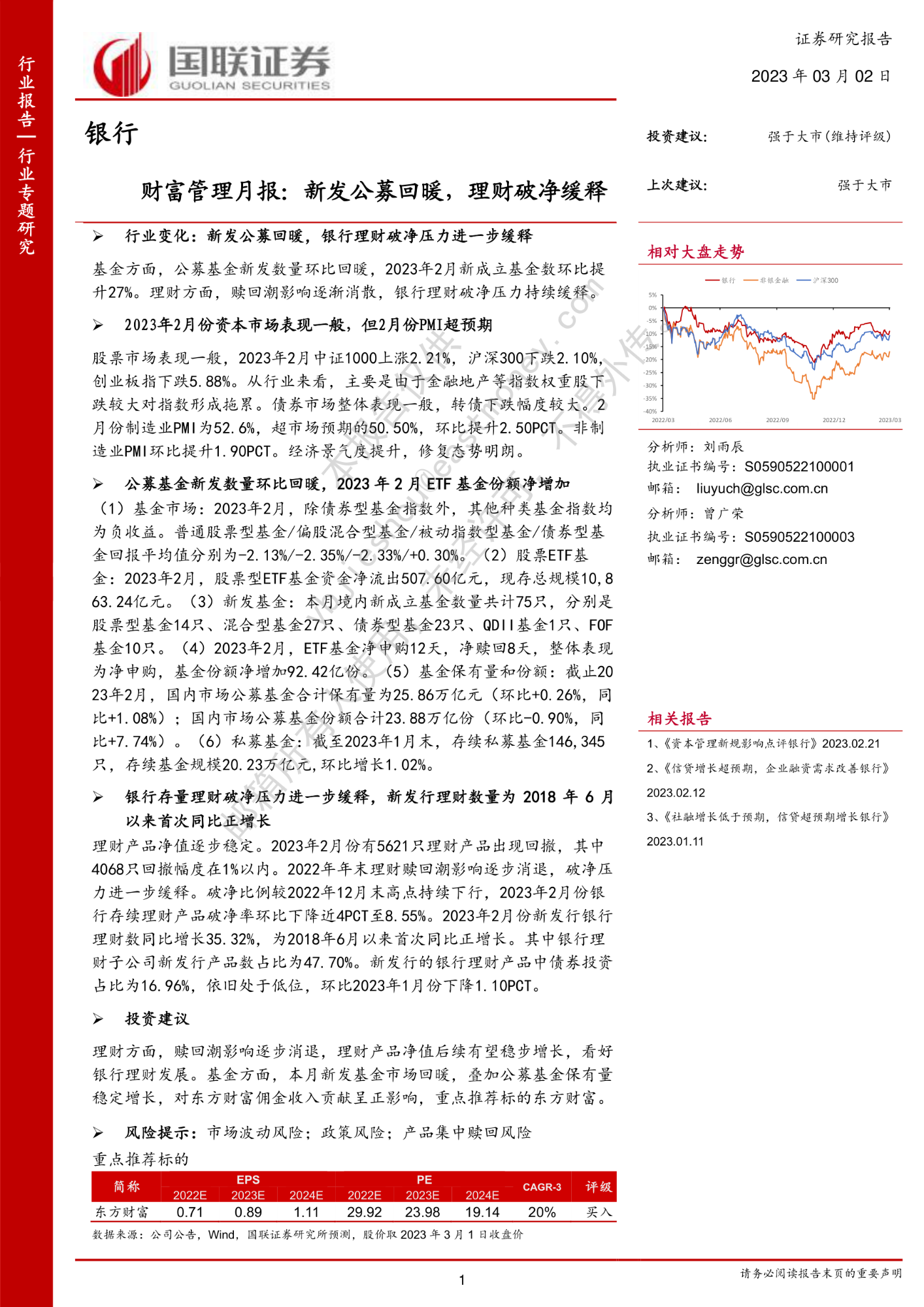

【行业230303国联证券】银行行业专题研究:财富管理月报:新发公募回暖,理财破净缓释

行业变化:新发公募回暖,银行理财破净压力进一步缓释

基金方面,公募基金新发数量环比回暖,2023年2月新成立基金数环比提升27%。理财方面,赎回潮影响逐渐消散,银行理财破净压力持续缓释。

2023年2月份资本市场表现一般,但2月份PMI超预期

股票市场表现一般,2023年2月中证1000上涨2.21%,沪深300下跌2.10%,创业板指下跌5.88%。从行业来看,主要是由于金融地产等指数权重股下跌较大对指数形成拖累。债券市场整体表现一般,转债下跌幅度较大。2月份制造业PMI为52.6%,超市场预期的50.50%,环比提升2.50PCT。非制造业PMI环比提升1.90PCT。经济景气度提升,修复态势明朗。

公募基金新发数量环比回暖,2023年2月ETF基金份额净增加

(1)基金市场:2023年2月,除债券型基金指数外,其他种类基金指数均为负收益。普通股票型基金/偏股混合型基金/被动指数型基金/债券型基金回报平均值分别为-2.13%/-2.35%/-2.33%/+0.30%。(2)股票ETF基金:2023年2月,股票型ETF基金资金净流出507.60亿元,现存总规模10,863.24亿元。(3)新发基金:本月境内新成立基金数量共计75只,分别是股票型基金14只、混合型基金27只、债券型基金23只、QDII基金1只、FOF基金10只。(4)2023年2月,ETF基金净申购12天,净赎回8天,整体表现为净申购,基金份额净增加92.42亿份。(5)基金保有量和份额:截止2023年2月,国内市场公募基金合计保有量为25.86万亿元(环比+0.26%,同比+1.08%);国内市场公募基金份额合计23.88万亿份(环比-0.90%,同比+7.74%)。(6)私募基金:截至2023年1月末,存续私募基金146,345只,存续基金规模20.23万亿元,环比增长1.02%。

银行存量理财破净压力进一步缓释,新发行理财数量为2018年6月以来首次同比正增长

理财产品净值逐步稳定。2023年2月份有5621只理财产品出现回撤,其中4068只回撤幅度在1%以内。2022年年末理财赎回潮影响逐步消退,破净压力进一步缓释。破净比例较2022年12月末高点持续下行,2023年2月份银行存续理财产品破净率环比下降近4PCT至8.55%。2023年2月份新发行银行理财数同比增长35.32%,为2018年6月以来首次同比正增长。其中银行理财子公司新发行产品数占比为47.70%。新发行的银行理财产品中债券投资占比为16.96%,依旧处于低位,环比2023年1月份下降1.10PCT。

投资建议

理财方面,赎回潮影响逐步消退,理财产品净值后续有望稳步增长,看好银行理财发展。基金方面,本月新发基金市场回暖,叠加公募基金保有量稳定增长,对东方财富佣金收入贡献呈正影响,重点推荐标的东方财富。

风险提示:市场波动风险;政策风险;产品集中赎回风险

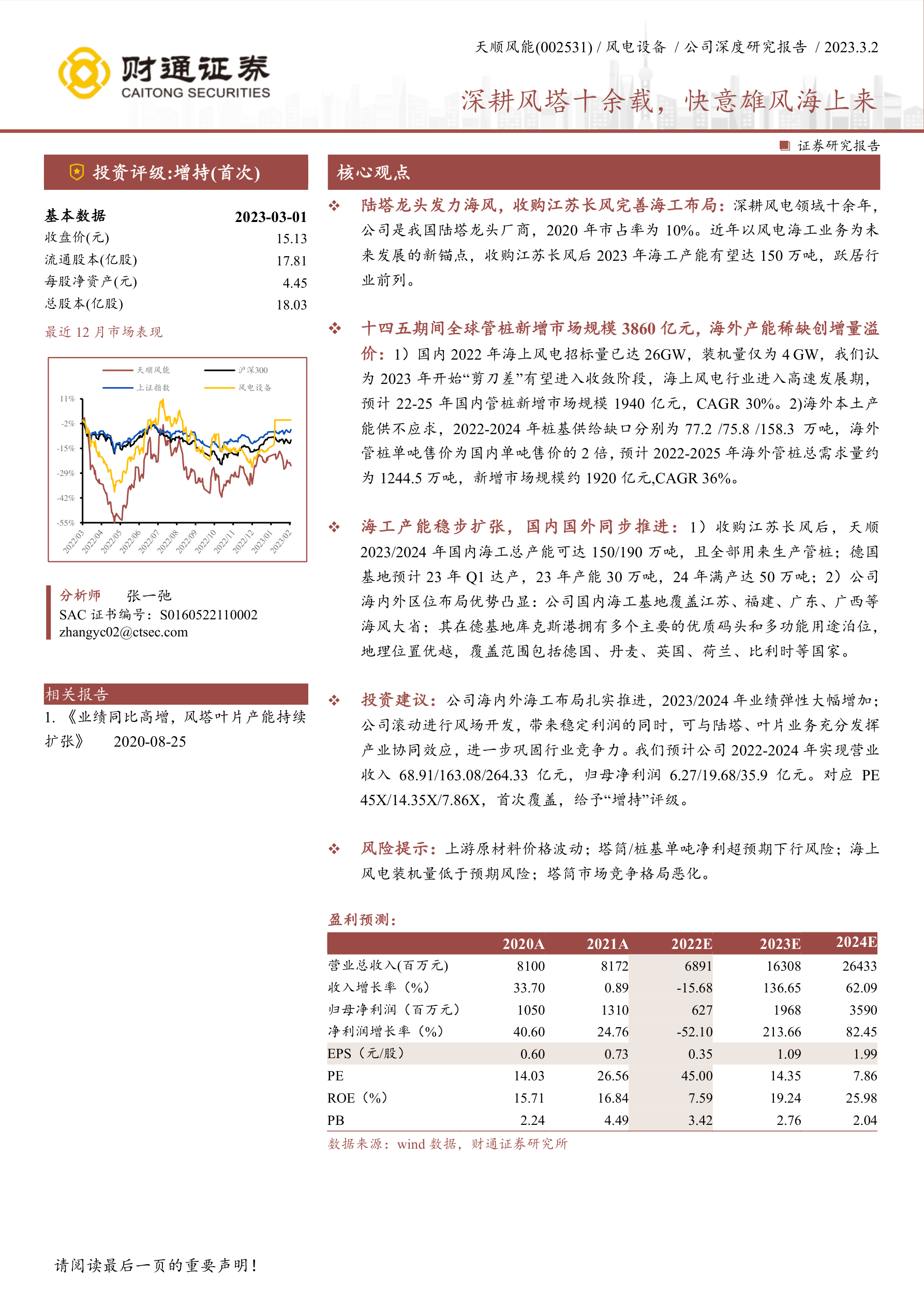

【个股230303财通证券_天顺风能】深耕风塔十余载,快意雄风海上来

天顺风能(002531)

陆塔龙头发力海风,收购江苏长风完善海工布局:深耕风电领域十余年,公司是我国陆塔龙头厂商,2020年市占率为10%。近年以风电海工业务为未来发展的新锚点,收购江苏长风后2023年海工产能有望达150万吨,跃居行业前列。

十四五期间全球管桩新增市场规模3860亿元,海外产能稀缺创增量溢价:1)国内2022年海上风电招标量已达26GW,装机量仅为4GW,我们认为2023年开始“剪刀差”有望进入收敛阶段,海上风电行业进入高速发展期,预计22-25年国内管桩新增市场规模1940亿元,CAGR30%。2)海外本土产能供不应求,2022-2024年桩基供给缺口分别为77.2/75.8/158.3万吨,海外管桩单吨售价为国内单吨售价的2倍,预计2022-2025年海外管桩总需求量约为1244.5万吨,新增市场规模约1920亿元,CAGR36%。

海工产能稳步扩张,国内国外同步推进:1)收购江苏长风后,天顺2023/2024年国内海工总产能可达150/190万吨,且全部用来生产管桩;德国基地预计23年Q1达产,23年产能30万吨,24年满产达50万吨;2)公司海内外区位布局优势凸显:公司国内海工基地覆盖江苏、福建、广东、广西等海风大省;其在德基地库克斯港拥有多个主要的优质码头和多功能用途泊位,地理位置优越,覆盖范围包括德国、丹麦、英国、荷兰、比利时等国家。

投资建议:公司海内外海工布局扎实推进,2023/2024年业绩弹性大幅增加;公司滚动进行风场开发,带来稳定利润的同时,可与陆塔、叶片业务充分发挥产业协同效应,进一步巩固行业竞争力。我们预计公司2022-2024年实现营业收入68.91/163.08/264.33亿元,归母净利润6.27/19.68/35.9亿元。对应PE45X/14.35X/7.86X,首次覆盖,给予“增持”评级。

风险提示:上游原材料价格波动;塔筒/桩基单吨净利超预期下行风险;海上风电装机量低于预期风险;塔筒市场竞争格局恶化。

【个股230303财通证券_东方雨虹】东方渐晓,春耕已至

东方雨虹(002271)

防水行业领航者,展望新征程。公司成立于1995年,早期扎根基建,树立品牌基础;2011年起地产蓬勃发展,公司焦点转移大B,享受精装房红利;2021年来地产增速趋缓,公司大力发展民建集团,零售对冲地产下行,同时合伙人也持续开拓小B渠道,构筑新增长点。发展过程中公司展现出强大的行业前瞻能力、快速的策略制定能力和优异的管理能力。

新规下防水行业扩容约51%,集中度提升大势所趋。2022年10月《建筑与市政工程防水通用规范》正式版本出台,新规对行业影响主要包括两个部分:(1)行业扩容:新规下屋面、室内、外墙防水层数均有所增加,2026年防水市场规模有望较2021年增长51%,其中住宅/工商业/市政基建防水市场规模分别为2346/299/125亿元;(2)龙头集中度提升:防水材料工作年限延长且质量监管趋严,低价中标现象将改善,尾部企业或逐步出清,市场份额有望进一步向头部集中。若考虑中小规模防水企业,目前公司实际市占率约10-15%,对比海外知名屋顶防水供应商Sika在欧洲52%的市占率,仍有较大提升空间。

渠道是核心,管理筑壁垒,展望新征程。公司亮点在于能够快速掌握渠道变革趋势,并制定应对策略。在当前地产增速趋缓的背景下,公司工程端聚焦下沉市场小B渠道、零售端聚焦品类拓宽客单价提升。

①工程端合伙人制度打造核心优势:公司早期深耕B端奠定品牌基础,2020年下设一体化公司主要开展非房业务并进行属地专营,提升管理效率。公司通过合伙人制度绑定经销商,优质的工程代理商及直销人员能够成为合伙人,享受价格、授信等方面的优惠政策和高分红激励,提升经销商粘性同时建立排他性。同时公司将发力中小微合伙人,实现渠道下沉、承接碎片化需求。

②零售端多品类提升客单价,“虹哥汇”锁定下沉渠道:公司发力C端,民建集团涵盖防水涂料、防水卷材及维修类产品、瓷砖铺贴、美缝剂、墙面辅材、胶类、管材等7大产品线,拓宽品类提升客单价。同时通过“虹哥汇”平台提供强激励锁定工长,拓展下沉渠道,截至2022H1“虹哥汇”会员数量已达170余万人,分销网点15万余家。2022H1民建集团实现收入32.55亿元同增83%,占总收入21.3%。

产能充分布局,奠定长期发展。公司拥有47家生产基地,为行业最多产能。规模优势下公司能够深耕生产基地运输半径内销售渠道,覆盖范围行业最广;同时也能够提升运输效率,24小时及时服务;此外单位生产及运输成本从2017年1.9元/平方稳定降至2021年1.3元/平方。

投资建议:短期关注地产政策松绑后防水板块的估值修复以及成本回落下业绩弹性释放,中长期来看公司兼具β与α逻辑,新规下防水行业扩容、龙头集中度提升,公司B+C端渠道齐头并进,零售持续贡献业绩增量。我们预计公司2022-2024年归母净利润为21.65/40.11/53.24亿元,同比增速为-48.5%/+85.3%/+32.7%,对应EPS分别为0.86/1.59/2.11元/股,最新收盘价对应PE为42.0x/22.7x/17.1x,维持“增持”评级。

风险提示:宏观环境波动风险、行业竞争加剧、应收账款风险。

【个股230303信达证券_中国铝业】公司深度报告:衔枚疾进,一体发展

中国铝业(601600)

全球行业龙头,重视一体化发展。公司成立于2001年,同年分别于纽交所及香港联交所成功上市,并于2007年于主板上市。上市以来,公司剥离铝加工及高成本资产、推进公司内部资产重组及产业升级,使公司逐步发展为集铝土矿—氧化铝—电解铝产业链一体化的电解铝头部企业。综合规模位居全球铝行业前列,一体化带来的规模效应或将逐步显现。

降本增利效果显著,公司竞争力快速提升。公司当前拥有探明+控制铝土矿资源2.13亿吨,氧化铝产能2086万吨/年,产能全球第一;电解铝产能445.6万吨/年,产能居前。当前公司铝土矿的自给率为64%,单吨氧化铝生产成本较市场平均生产成本低125-312元/吨,伴随几内亚Boffa项目铝土矿产量的提升,以及广西教美铝土矿项目建成投产,公司铝土矿自给率有望提升至70%-75%,氧化铝生产成本或将进一步下降。电解铝方面,公司电解铝氧化铝及预焙阳极自给率为100%,产业链一体化优势使公司电解铝生产成本较行业平均生产成本有1000元/吨的成本优势。除一体化带来的成本优势,子公司华云新材料新建42万吨/年电解铝产能项目加快推进、贵州华仁新材料于2023年2月通过公开转让承接南山铝业10万吨/年电解铝指标,新增产能投产后,公司电解铝产能将增长近11.7%至497.6万吨/年。此外,公司于2022年7月收购云铝股份19%股权,并成为云铝股份第一大股东,此次股权并购后,公司水电铝投资收益有望增加。

行业深度变革,供需结构改善。供给侧改革和能源变革对电解铝行业供需两端带来深远影响。供给端短期来看,受西南地区水库蓄水量持续低位叠加区域内用电需求增长影响,云南及贵州等地电解铝或将继续面临限电压力;欧洲能源供给紧张背景下,欧洲前期减产产能较难快速复产,2023年全年电解铝产量增量或将有限。中长期来看,受中国电解铝产能天花板影响,国内很快触及产能上限,海外电解铝新增产能进展缓慢,全球电解铝供给弹性减弱,预计2023-2025年全球原铝供给年均增速或将稳定在2%。需求端方面,传统需求有望在稳增长扩内需的政策推动下出现边际改善,新能源领域新能源汽车以及光伏用铝量或将贡献新的增量。在全球绿色低碳发展的大背景下,电解铝需求仍有韧性,预计2023-2025年全球原铝需求年均增速约为2.4%。供需缺口或将继续扩大,铝价中长期或将继续维持上行趋势。

盈利预测与投资评级。我们预计2022-2024年公司EPS分别为0.30、0.65、0.78元/股,对应当前股价的PE分别为18.81x、8.78x、7.30x。考虑公司竞争力和盈利能力快速提升,行业迎来上行周期,给予公司“买入”评级。

风险因素:新增产能不及预期,新能源及地产需求增长不及预期。

关注@水母公社,后台留言"研报+日期"获取当日全部研报🗂️请注意当日研报集合需次日生成

本文由 mdnice 多平台发布

![Invalid <url-pattern> [sso.action] in filter mapping](https://img-blog.csdnimg.cn/14175c24fe9545a4b210d73d52f6c0f0.png)