农信机构立足地方“三农”,普遍规模较小,高地域集中度在县域和农村地区,容易受到地方农村经济脆弱性的影响。

农信机构由于信贷项目要求多,单笔贷款业务批复的额度相对较小,在信用档案登记环节,造成业务量和工作量相对较多。同时,信用信息采集不够精确,不能全面且合理地评定农民信用等级,最终结果就是贷款主题的信用评级被高估,部分贷款主题获得超出实际所需额度的贷款,不能予以偿还,提高了农信系统的不良率。

农信社信贷普遍面临担保条件难以落实、营销运营成本高、人员操作道德风险大、客户授信主观化、办理速度慢等问题。

数字化转型是一场科技革命,能够精准解决农村普惠金融推进过程中的痛点。农信社以数字综合治理为契机,加强数据全周期管理,建立数据治理长效机制,提升农信社核心竞争力,为数字化转型奠定基础。多举措提升创新研发和数字应用能力。

河南农信的数字化实践

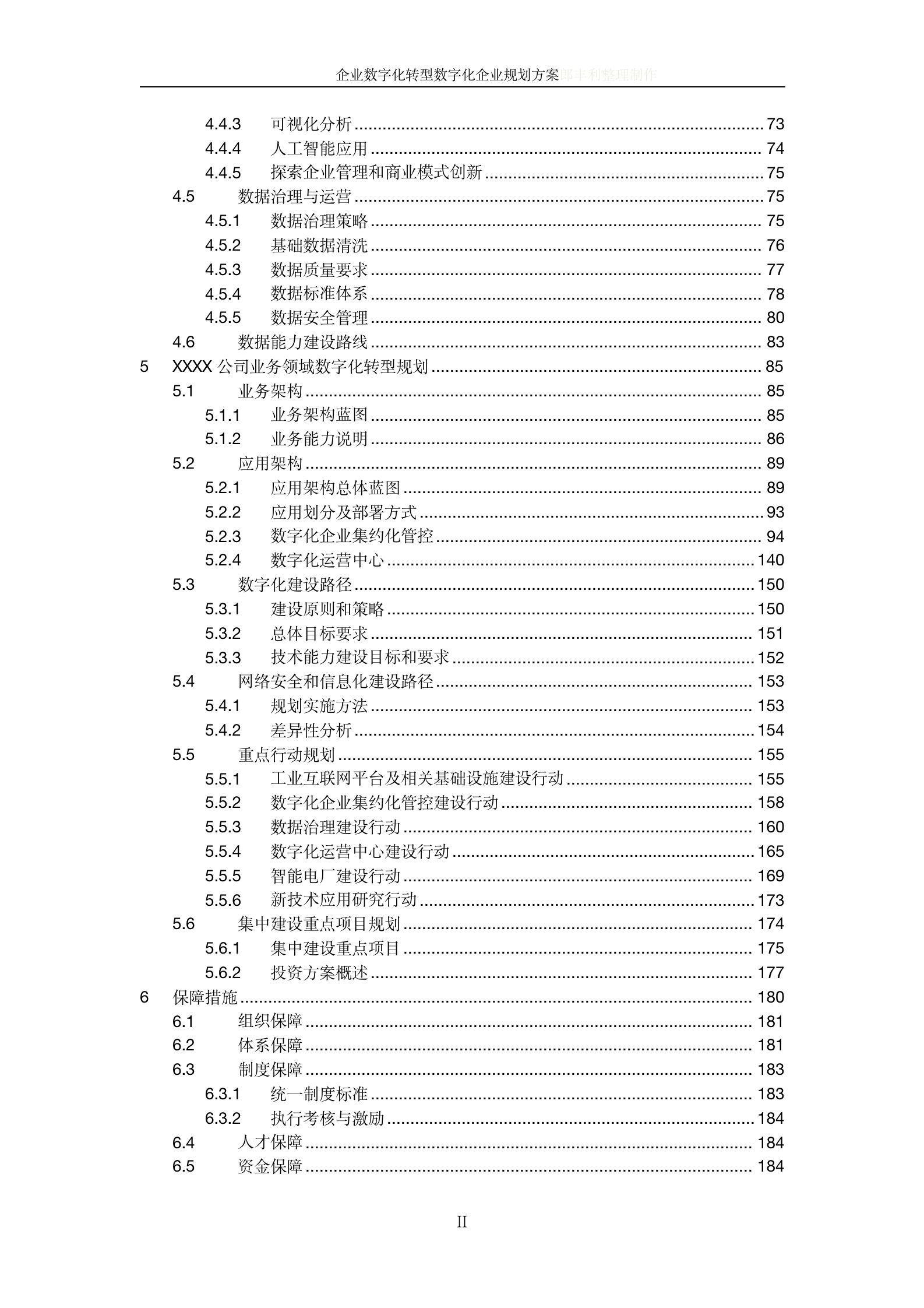

农信系统改革,是2023年银行业的“重头戏”。11月23日,《河南日报》报道了河南省农信社改革进展。据报道,河南省农信社改革方案已获得银保监会批复,将通过组建河南农商联合银行,自上而下理顺股权结构,完善公司治理,推进系统重塑,提升全省农信社体系健康度,充分发挥其地方金融“压舱石”的作用。基于对自身的调研、思考和探索,河南农信给出了数字化转型的应对之策。

建立高效的数字化架构。通过构建数字化的IT支撑平台,形成数据开发、共享、使用和管理流程机制,完成向现代银行、智慧银行的数字化转型,将存贷汇、融资理财、在线信贷、金融咨询等标准化产品嵌入各种场景,把金融服务融入客户工作和生活,从而吸引客户、留住客户,增强客户的黏性和忠诚度。

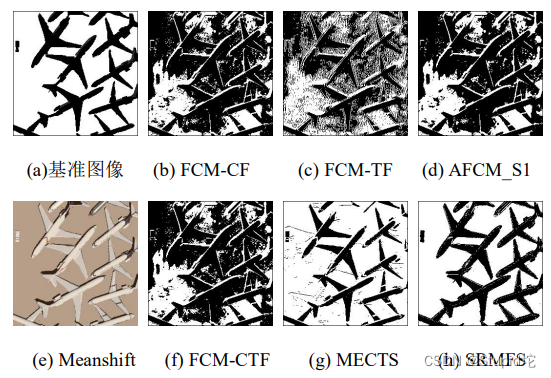

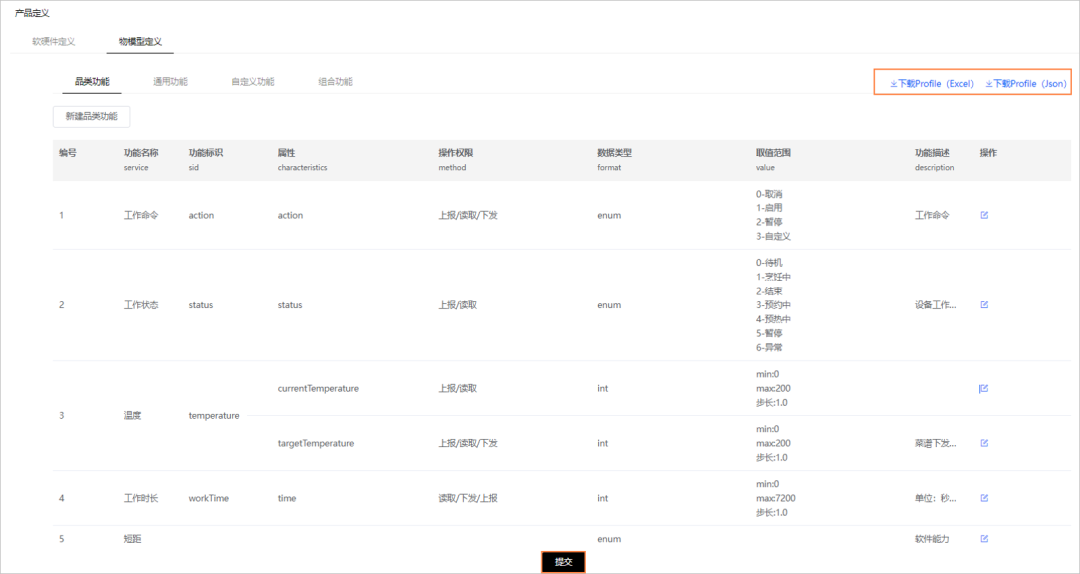

建设数字化授信体系。全面推进农户、个体商户、社区居民的信息采集、加工、评价和维护、加快客户信息系统建设和大数据技术应用,对小微经营户、农户信用风险进行数量化精确计量,通过采集高度简化的现场客观信息和互联网大数据信息,实现低成本、高效率、客观准确的授信决策。

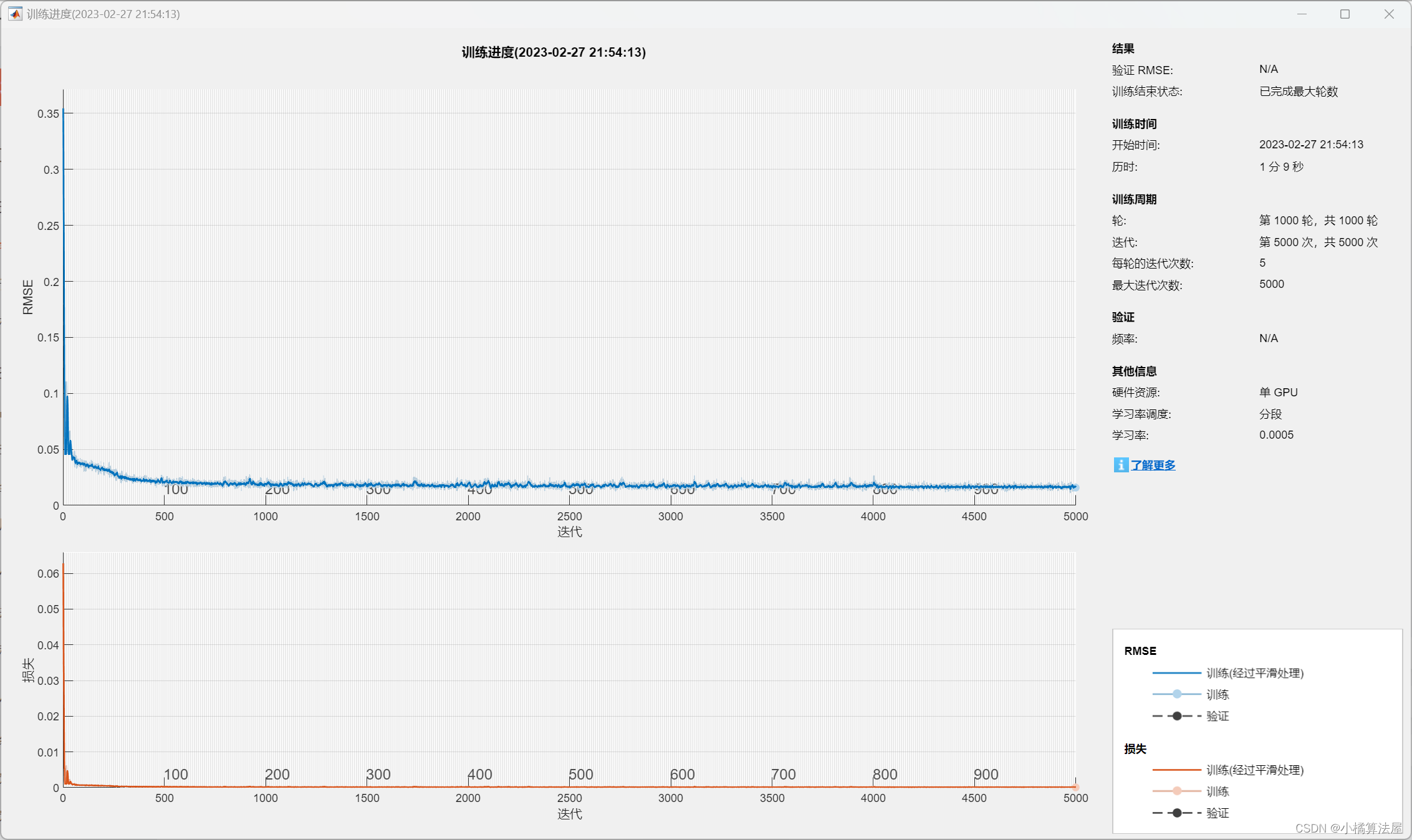

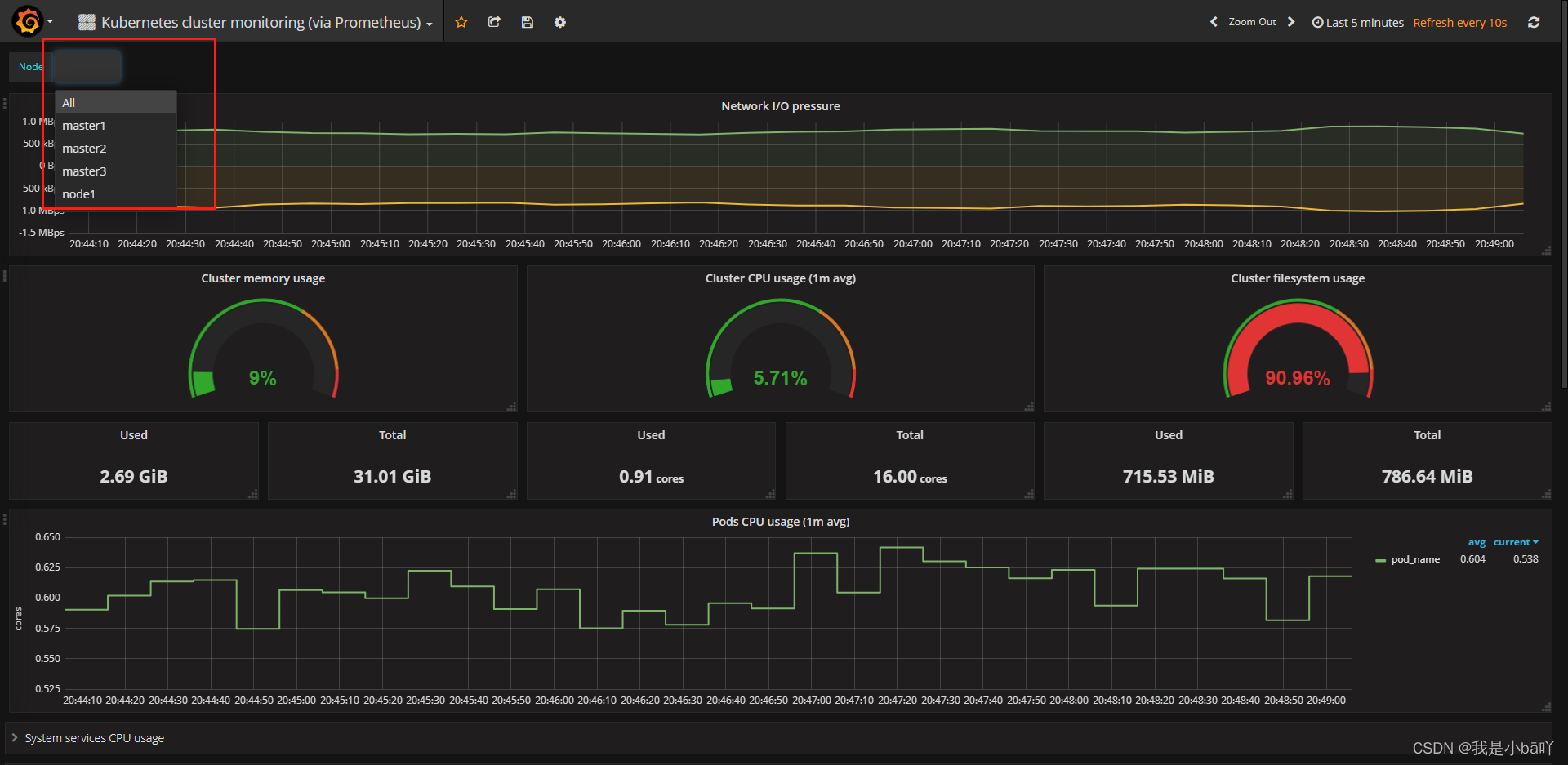

增强业务风险管理水平。运用大数据、人工智能、建模等技术,引入顶象无感验证,发挥智能风控的决策支持作用,构建和不断优化风控分析模型,建立营销、评级、授信、用信、审批、预警、清收等端到端的反馈机制,强化贷前、贷中、贷后全流程风险管理,从根本上提升风险防控效率和水平。

优化线上营销服务。开展范围广泛、影响力大的线上营销活动,统筹安排和有效支持精准营销活动,开展线上营销培训,提高全员线上营销服务意识和能力;要通过数据整合、数据分析和数据运算,形成数据洞察能力,对客户进行精准画像,采取交叉销售,定向推荐等差异化营销策略,实现精准营销、智能营销。

验证码助力数字化转型

验证码是智能风控的重要组成部分,作为人机交互界面经常出现的关键要素,是身份核验、防范风险的重要组成,也是用户交互体验的第一关口,广泛应用金融服务上。

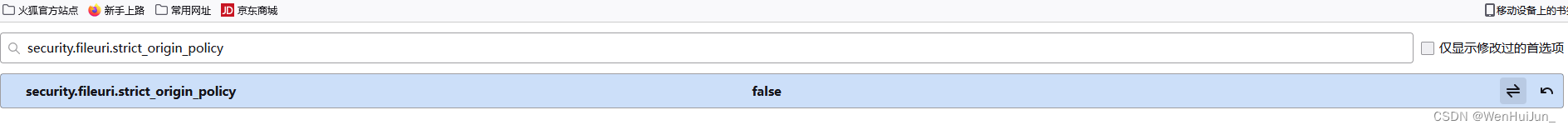

2020年2月,中国人民银行发布新版《网上银行系统信息安全通用规范》提出,从系统构成、客户端运行环境、短信/图形验证码、生物特征、通信链路等环节要求。特别提到,金融机构应通过行为分析、机器学习等技术不断优化风险评估模型,结合生物探针、客户行为分析等手段,切实提升安全防护能力。

2020年7月,中国银保监发布《商业银行互联网贷款管理暂行办法》,要求商业银行应当对互联网贷款业务建立全面等下管理体系,在贷前、贷中、贷后全流程进行风险控制。

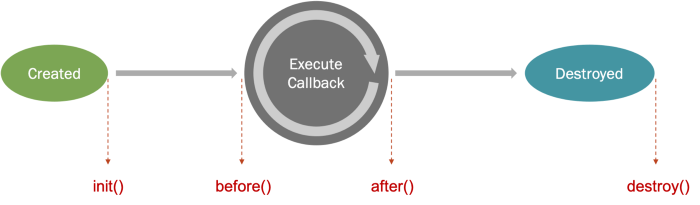

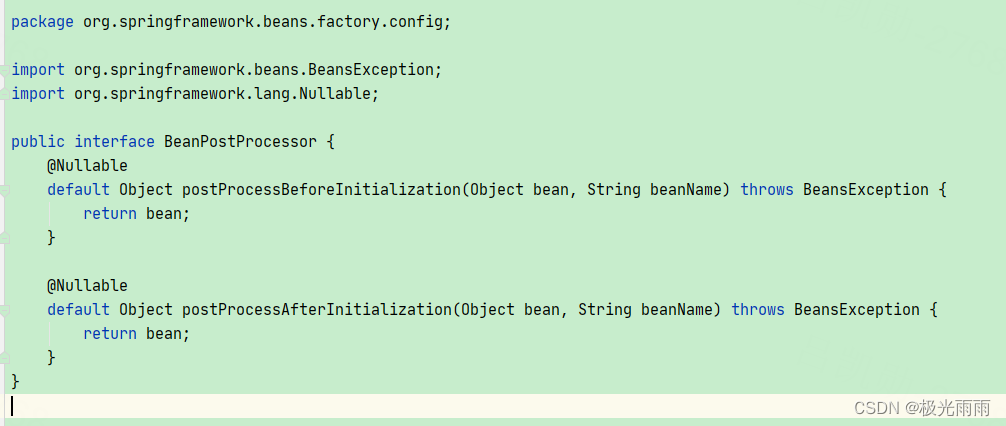

顶象无感验证以防御云为核心,集13种验证方式,多种防控策略,以智能验证码服务、验证决策引擎服务、设备指纹服务、人机模型服务为一体的云端交互安全验证系统。其汇集了4380条风险策略、112类风险情报、覆盖24个行业、118种风险类型,防控精准度>99.9%,1天内便可实现从风险到情报的转化,行业风险感知能力实力加强,同时支持安全用户无感通过,实时对抗处置能力更是缩减至60s内。

截至目前,顶象无感验证已为100多家金融机构提供专业服务。