一、摘要

在前期的Barra模型系列文章中,我们构建了Size因子、Beta因子和Momentum因子,并分别创建了对应的单因子策略。本节文章将在该系列下进一步构建Residual Volatility因子,该策略在2022年以来跑赢大盘指数,且具有波动小的特点。

二、模型理论

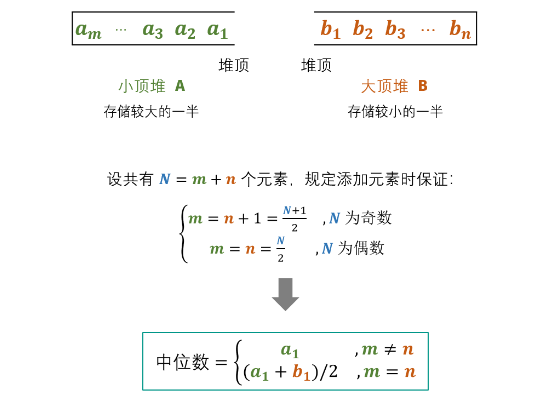

Barra模型的Residual Volatility因子的计算方法如下:

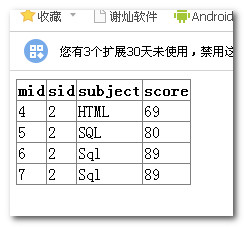

Residual Volatility因子由三个子因子组成,分别是DASTD因子(超额收益年化波动)、CMRA因子(年度超额收益率离差)和HSIGMA因子(Beta回归残差年化波动率)。这三个因子的权重分别是0.74、0.16和0.10,三个因子叠加前需要做标准化处理。

Residual Volatility因子又称特质因子,主要是衡量市场中不能解释的信息数据的波动情况。其中HSIGMA因子是计算Beta因子时的残差收益率的波动率,为此可以直接调用本系列的Beta因子计算函数,稍作调整以保留残差收益率。

三、因子分析

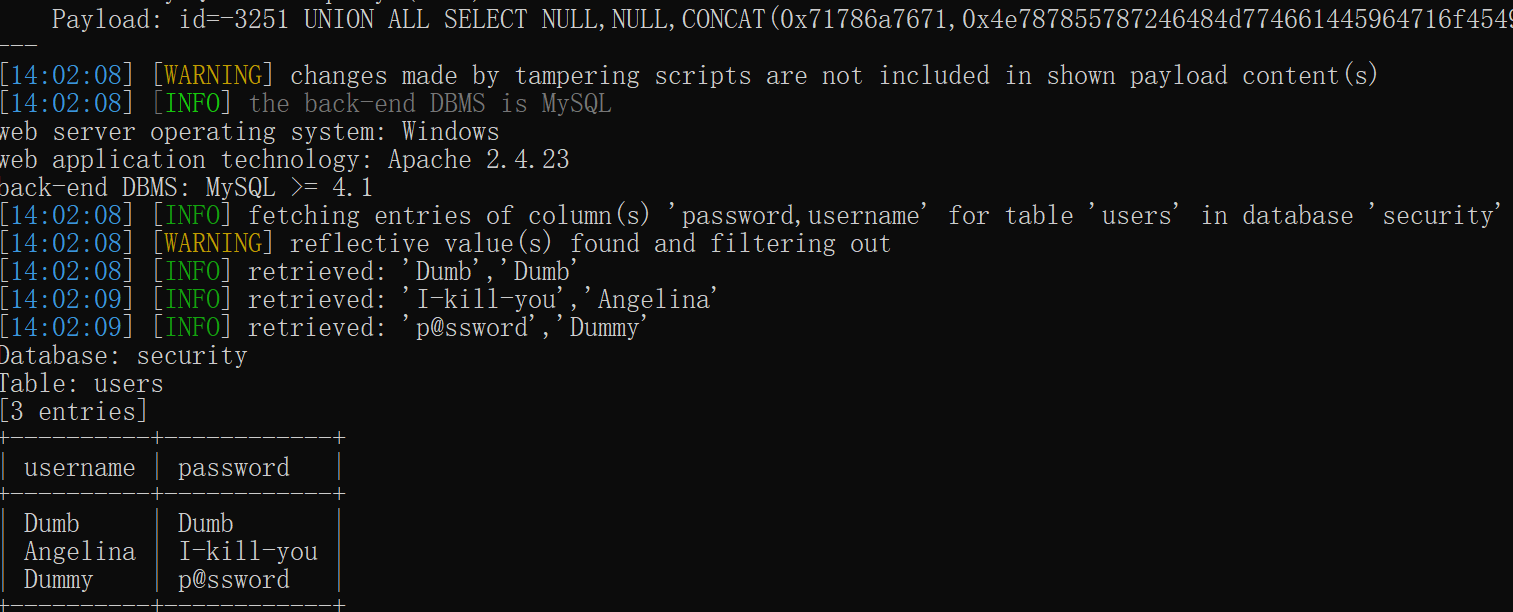

使用alphalens进行对Residual Volatility因子进行分析(2022年-2023年1月)。

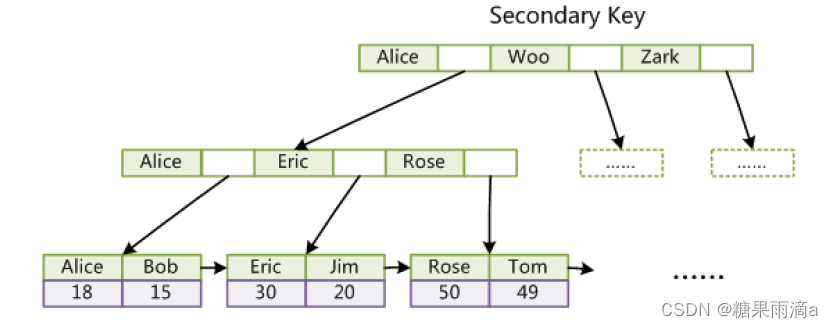

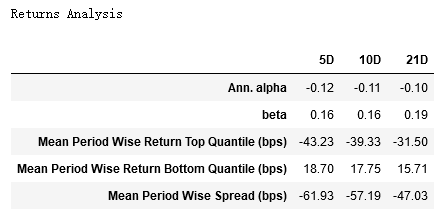

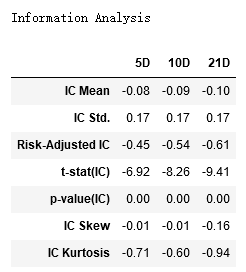

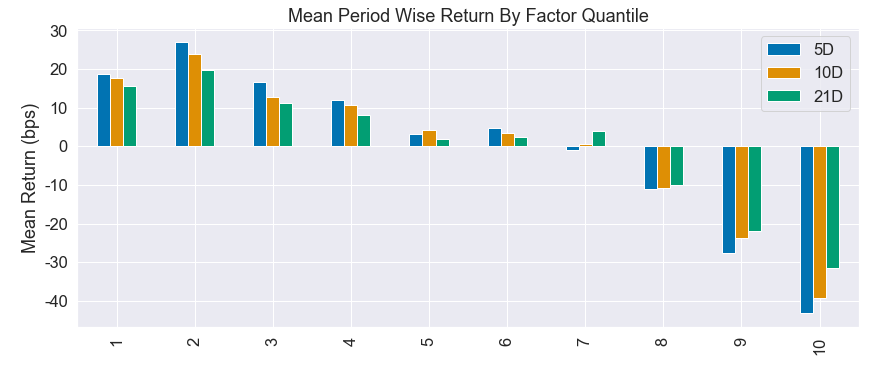

从收益分析来看,Residual Volatility因子的alpha收益和beta收益在不同调仓周期下变化不大,因子值的最小分组贡献正收益,最大分组贡献负收益,且负收益显著大于正收益 。

从信息系数的分析来看,Residual Volatility因子在21天的调仓周期下IC均值达到最大(-0.10),且IC均值的绝对值大于0.05,表明选股能力较强;IC标准差在不同调仓周期下无变化,经计算可知21天的调仓周期下IR绝对值为0.59(>0.5),该周期下因子稳定获取超额收益的能力尚可。

从分组收益来看,Residual Volatility因子呈单调递减的特性,与上文的分析相符;但因子值的最小分组的正收益会显著弱于最大分组的负收益。

四、回测分析

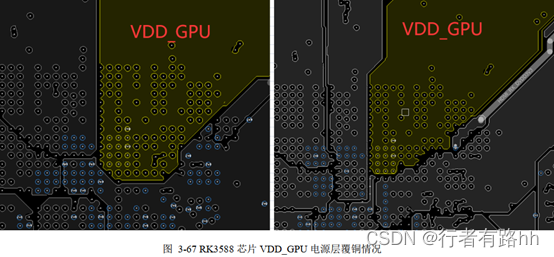

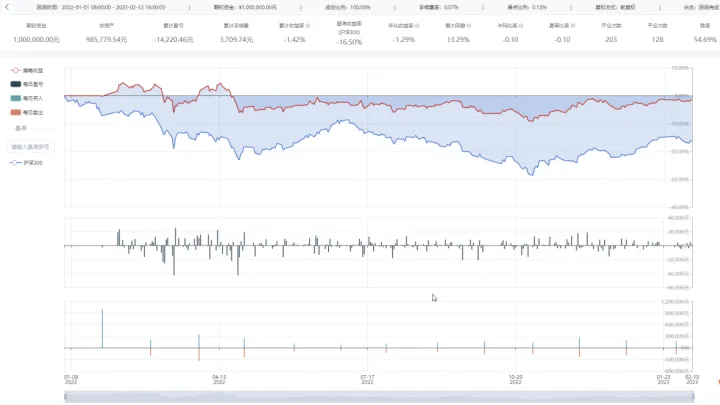

回测时间:2022-01-01至2023-02-12(月底换股)

回测品种:全A股(剔除ST股、停牌股和一年以内的次新股)

初始资金:100万

手续费:0.0007

滑点:0.00123

最大持仓数量:30只

从回测曲线来看,策略波动会远小于市场波动,在2022年以来获得了-1.29%的年化收益率,13.29%的最大回撤,能够跑赢大盘指数,但整体进攻性偏弱。

以上就是今天分享的全部内容。策略源码已免费分享至掘金量化社区,访问下方链接即可前往获取。

传送门:掘金量化社区-MYQUANT