作为银行金融服务线上场景渗透的有效抓手,当前手机银行APP已经成为其触达用户的重要渠道。随着银行发力场景服务平台成为发展趋势,5G技术问世对金融服务场景端提出新要求,用户体验反馈成为银行线上场景化运营的重要一环。

手机银行APP作为银行线上业务场景的首要前端渠道,全流程优化用户体验有助于银行构建数字化获客新模式,通过优化用户体验、升级交互功能、开放场景生态,探索和打造新的获客增长点。

同时,自央行发布《中国人民银行金融消费者权益保护实施办法》以来,金融行业对于消费者权益保护的关注度也在逐年上升。以用户为中心,提升用户体验满意度,也成为银行消费者权益保护和品牌声誉管理关注的重要话题。

当银行服务场景聚焦线上,打造全流程服务、关注用户体验实现差异化成手机银行APP新竞争方向。用户体验亟需一套可测量、可量化、可信可靠、可持续的科学度量体系。

01

手机银行APP用户体验GX评测

用户体验GX评测(Growth Experience)由银行用户体验中心结合易观千帆对于用户体验数据基础与行业趋势的具体需求场景所提出,GX模型完整覆盖操作体验、性能指标、粘性水平多维评价指标,实现银行行业主流APP的用户体验评测数据化。

本次共67个手机银行APP入围用户体验评测,评测结果由银行用户体验中心结合易观千帆持续追踪近半年用户体验数据综合评测得出。此次评测基本覆盖行业头部手机银行APP,6家国有大型商业银行旗下手机银行APP全部纳入评测,此外还包括10家股份制银行、24家城市商业银行、8家农村商业银行及19家农信社旗下手机银行APP。

此次评测共划分为5个等级,排名区间为前5%的手机银行APP为AAAAA级;排名区间在(5%,30%]的为AAAA级;排名区间在(30%,60%]的为AAA级;排名区间在(60%,90%]的为AA级;排名区间在(90%,100%]的为A级。

用户体验GX评测从银行APP的操作体验、性能测试、用户粘性三个维度出发,综合用户体验专家团评测数据、性能实验室机器测试数据、易观千帆运营模块数据等多重数据,构建GX模型进行用户体验评测。

用户体验GX评测显示,综合近半年数据,招商银行、平安口袋银行、中国工商银行3个手机银行APP获得AAAAA级,排名区间跻身前5%;中国银行、中国建设银行、兴业银行等17个手机银行APP获得AAAA级;上海银行、中原银行、南京银行等20个手机银行APP获得AAA级;桂林银行、青岛银行、兰州银行等20个手机银行获得AA级;吉林银行、重庆银行等7个手机银行获得A级。

在手机银行APP用户体验这一维度,国有大型商业银行、股份制商业银行仍位居前列,处于行业领先地位,股份制商业银行表现突出。

6家国有大型商业银行旗下手机银行APP均获得AAAA及以上等级,在3个获AAAAA级的手机银行APP中,2个为股份制银行旗下,占比67%。在10个参评的股份制银行旗下手机银行APP中,有9个获得AAAA及以上等级,且综合得分来看排名靠前。

02

手机银行APP用户体验GX评测细分维度分析

用户体验GX评测从银行APP的操作体验、性能测试、用户粘性3个维度出发,向下细分12个二级指标,数据涵盖当前主流银行APP。

1、操作体验评测

操作体验指标从用户使用感受出发,核心是让用户更易接近产品、更易有效使用产品。其中,关键业务体验和交互体验是影响手机银行APP操作体验的关键因素。

操作体验评测主要通过易观分析专家组划定的定量及定性指标,逐一拆分至可供评价的定量指标后,由易观分析专家组及不低于200人的用户评审团进行体验打分。

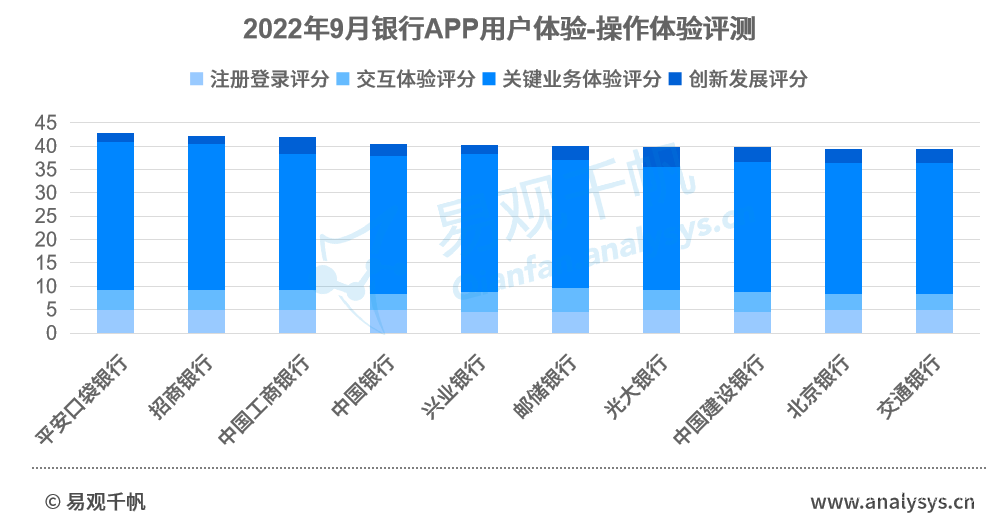

以易观千帆用户体验分析系统中2022年9月的数据为例,操作体验TOP10中,均为此次GX评测AAAA及以上的APP。其中,股份制银行占据4席,国有大型商业银行占据5席,城商行占据1席。

操作体验的注册登录、交互体验、关键业务体验、创新发展4个细分指标中,关键业务体验得分占比最高,兴业银行、北京银行等关键业务体验表现较好,排名逆袭。此外,光大银行等在适老发展、数字人民币等创新发展方面表现较优,带动了操作体验整体评测的提升。

2、性能测试评测

性能测试指标是评估APP质量好坏的重要指标之一,也是评价用户体验的基础。APP性能指标主要表现在基础性能、交互性能、流畅度、视觉体验、体验优化水平等诸多方面。

性能测试部分主要由实验室评测所得。易观千帆根据银行及APP特点设置性能评测环节,所有评价数据均按照1个月测试周期,每小时频次在全国8个省份900余台不同网络、机型的测试机器周期评测。

以易观千帆用户体验分析系统中2022年9月的数据为例,性能测试TOP10中,股份制银行占据6席,国有大型商业银行占据3席,农信社占据1席。

性能测试中的基础性能、交互性能、流畅度、视觉体验、体验优化水平5个关键指标中,基础性能更加重要,光大银行、邮储银行等由于基础性能评测表现较优,产品性能指标有所提升。此外,交互性能、流畅度、视觉体验等指标同样为性能测试中关注的重点维度。

3、用户粘性评测

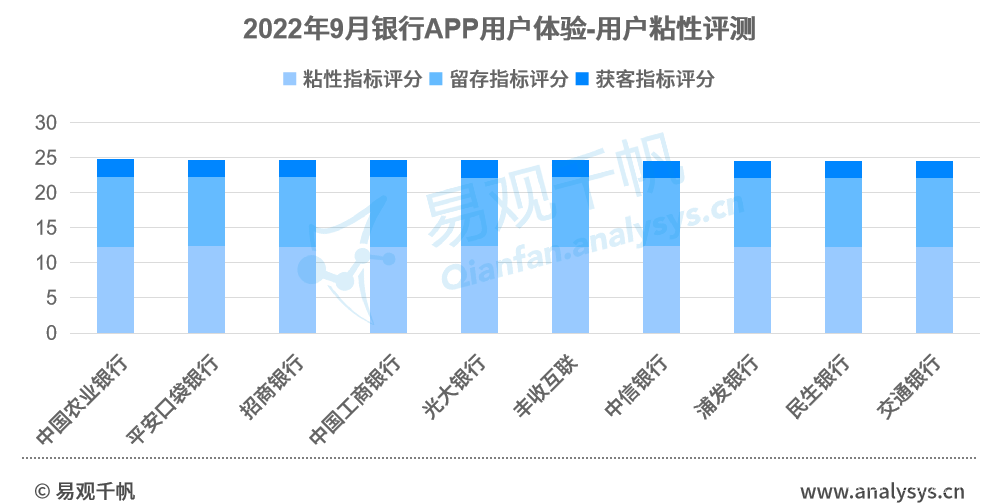

用户粘性指标反映了用户对于产品的依赖程度和再消费期望程度。用来衡量用户粘性的指标主要从粘性指标、留存指标、获客指标三个方面入手,多维度综合评测用户粘性。

用户粘性评测采用易观千帆流量分析平台监测的待评测APP当月的用户粘性、留存等衡量APP粘性的关键指标,从结果侧评估APP体验。

以易观千帆用户体验分析系统中2022年9月的数据为例,性能测试TOP10中,同样是股份制银行占据6席,国有大型商业银行占据3席,农信社占据1席,但位居TOP10的国有大型商业银行与性能测试TOP10相比出现了较多调换。

用户粘性指标下包括粘性指标、留存指标、获客指标等维度,其中粘性指标及留存指标占得分比重较高。

03

手机银行APP用户体验升级趋势分析

1、用户体验将成为继MAU之后,手机银行竞争分化的下一分水岭。

结合多项评测结果来看,用户体验将成为继MAU之后,手机银行竞争分化的下一分水岭。银行业务和服务的线上化,加之庞大的用户体量支撑,处于行业领先地位的银行在用户体验这一维度仍然占据“先发优势”。

2、线上产品及服务矩阵日益完善,手机银行APP发力场景生态建设和创新业务持续提高用户体验。

当前主流手机银行APP提供的产品及服务已相对完善,同时不少银行通过发力场景生态建设和引入创新业务,打造全流程陪伴式服务。以手机银行为入口,探索新场景的同时,也带动了用户操作体验和粘性等的提升。

3、银行持续推进数字化转型,新技术的引入持续提升手机银行APP各项性能。

随着银行数字化转型的持续推进和对手机银行APP用户体验的日益重视,手机银行APP各项性能也在持续提升。同时各项新技术的应用,手机银行基础性能、体验交互、使用流畅度等性能指标也在版本迭代中持续升级。随着更多新技术的引入,也将助力手机银行APP这一渠道进一步的性能提升。

易观千帆用户体验分析系统,专注金融行业用户体验对标分析,将联合银行用户体验中心持续发布GX评测,按月度更新。

声明须知:易观分析在本文中引用的第三方数据和其他信息均来源于公开渠道,易观分析不对此承担任何责任。任何情况下,本文仅作为参考,不作为任何依据。本文著作权归发布者所有,未经易观分析授权,严禁转载、引用或以任何方式使用易观分析发布的任何内容。经授权后的任何媒体、网站或者个人使用时应原文引用并注明来源,且分析观点以易观分析官方发布的内容为准,不得进行任何形式的删减、增添、拼接、演绎、歪曲等。因不当使用而引发的争议,易观分析不承担因此产生的任何责任,并保留向相关责任主体进行责任追究的权利。