稳定币:

稳定币(Stablecoin)是一种加密货币,其设计目的是维持相对稳定的价值,通常与某种法定货币(如美元、欧元)或其他资产(如黄金)挂钩。稳定币通过将加密货币与相应的资产进行储备或其他机制来实现价值的稳定性。

稳定币的主要目标是解决加密货币市场的价格波动性。由于比特币和其他加密货币的价格波动较大,稳定币提供了一种在加密货币领域中进行交易和储值的选择,同时减少了价格波动带来的风险。

稳定币的工作原理可以有不同的方式:

-

储备型稳定币:这类稳定币通过将一定数量的法定货币或其他资产作为储备进行存款,并发行等值的稳定币。例如,以美元储备的稳定币可以每个稳定币的价值等于1美元。

-

算法型稳定币:这类稳定币使用算法和机制来维持其价值稳定。例如,通过供应和需求的调节来增减稳定币的供应量,以保持稳定币价值与法定货币挂钩。

-

混合型稳定币:这类稳定币采用了储备型和算法型稳定币的组合方式,以实现价值稳定性。

稳定币在加密货币市场中广泛应用,用于交易、支付和储存价值。它们为用户提供了一种更稳定的加密货币选择,尤其在需要避免波动风险的场景中,如跨境支付、存款、借贷等。然而,稳定币并非完全没有风险。

储备型稳定币:

主要的存储型稳定币如下:

-

Tether (USDT):Tether是最早和最广泛使用的储备型稳定币之一。每个USDT据称由一定数量的美元储备支持,以实现1:1的价值关系。

-

USD Coin (USDC):USD Coin是由中心化金融机构发行的储备型稳定币,每个USDC也声称由等值的美元储备支持。

-

TrueUSD (TUSD):TrueUSD是另一种储备型稳定币,由美国托管银行持有等值的美元储备。每个TUSD声称与1美元等值。

-

Dai (DAI):Dai是以太坊区块链上的去中心化储备型稳定币。它使用智能合约和抵押品来维持价值稳定。Dai的价值与美元挂钩,但并非由实际美元储备支持。

-

Paxos Standard (PAX):Paxos Standard是一种由美元储备支持的加密货币,每个PAX声称与1美元等值。它由纽约金融服务公司Paxos发行。

算法型稳定币:

常见的算法型稳定币如下:

-

DAI:DAI是以太坊区块链上的算法型稳定币,由MakerDAO发行。它的供应和价值稳定是通过智能合约和抵押品机制实现的。用户可以锁定以太坊作为抵押品,并借出DAI,利用这种机制维持DAI与美元的价值稳定关系。

-

Ampleforth (AMPL):Ampleforth是一种基于弹性供应机制的算法型稳定币。它通过每日重新调整供应量来维持价格稳定,增加或减少每个账户中的AMPL数量,以尽量保持AMPL的购买力稳定。

-

Empty Set Dollar (ESD):Empty Set Dollar是一种去中心化的算法型稳定币,采用弹性供应模型。它的供应量根据市场需求而变化,以试图维持1美元的购买力。

-

Frax (FX):Frax是一种算法型稳定币,结合了储备型稳定币和算法供应的机制。它有一个储备池,由稳定币和其他资产组成,同时通过算法调整供应量来维持稳定币价值。

混合型稳定币:

常见的混合型稳定币如下:

-

Terra (LUNA): Terra是一个基于区块链的平台,旨在提供稳定币和支付解决方案。它的稳定币(如UST)是通过与多种储备资产(如法定货币和加密资产)的结合来实现价值稳定的。

-

sUSD (Synthetix USD): sUSD是Synthetix协议中的稳定币,结合了储备型和算法型的特性。它的价值通过锁定抵押物(如代币或其他稳定币)来提供支撑,同时也依赖算法和市场机制来维持稳定。

-

Reserve Rights (RSR): Reserve Rights是一个去中心化的稳定币项目,它结合了储备型和算法型稳定币的特性。它的稳定币(如RSV)由一篮子储备资产支持,包括法定货币和其他加密资产。

分析:

usdt:

其中使用最多的还是usdt,其他一些稳定币也在加密货币市场中得到广泛使用,尽管它们的使用频率可能不如USDT那么高。这些稳定币包括:

- USD Coin (USDC)

- Dai (DAI)

- Binance USD (BUSD)

- TrueUSD (TUSD)

- Paxos Standard (PAX)

首先看看usdt,由Tether Limited公司发行的稳定币,创办于2014年。由于以下因素使其成为了目前最流行的稳定币:

-

早期市场占有率:USDT是最早发布的稳定币之一,于2014年问世。它在加密货币交易所中迅速得到广泛接受,早期获得了大量的市场份额。其早期的市场占有率为其后续的流行打下了基础。

-

流动性和广泛支持:USDT在大多数主流加密货币交易所都有广泛的支持和流动性。这使得用户能够方便地进行USDT的兑换和交易,促进了其在交易和资金流动中的使用。

-

与比特币的关联:由于USDT最初是在比特币区块链上发行的,它与比特币的交易配对得到了广泛支持。这使得USDT在比特币交易对中扮演了重要的角色,成为流动性最高的交易对之一。

-

法定货币挂钩:USDT声称每个USDT都与美元等法定货币挂钩,为用户提供了一种与传统金融体系相连接的稳定价值媒介。这使得USDT成为许多投资者和交易者在加密货币市场中进行风险对冲的首选稳定币。

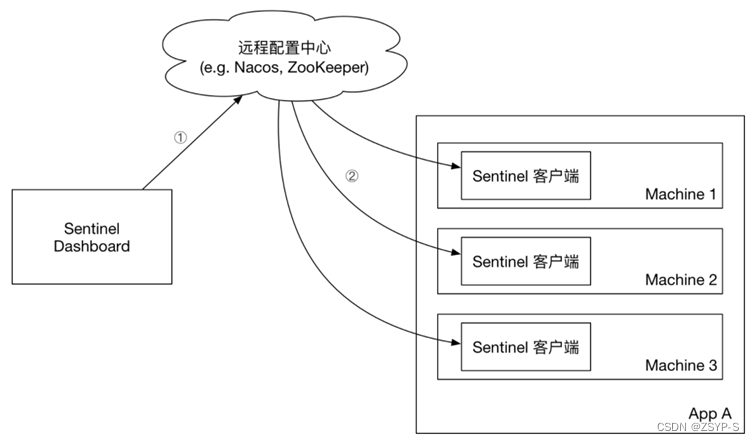

由于usdt是存储型稳定币,其官方声称1:1挂钩美元,但是其储备资产的透明度和审计一直受到质疑,由于其中心化的特性,如果内部超量增发却没有响应的资产抵押则会造成严重后果,访问官网可以看到目前官方公布的发布usdt和对应的法币数量:

可以看到其采用第三方BDO的审计,最近的审计报告为2023年9月30号:

其官方提供的具体的存储明细:

其官方提供的具体的存储明细:

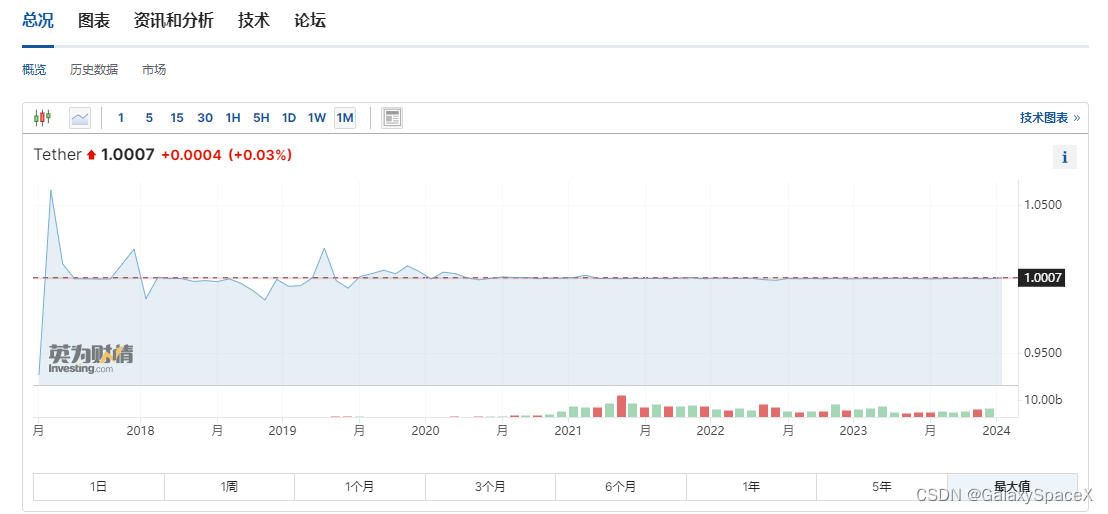

根据官方公布的可以说其绝大部分是美国国债,占比差不多超过了70%,分析其波动可以发现在19年前还是有较大波动,19年后较为平缓,作为稳定币稳定是第一位的,属于重要的避险和流通工具不能有很大的波动性:

USDT的监管状况相对复杂。以下是一些与USDT监管相关的重要方面:

-

Tether Limited的注册和监管:Tether Limited是USDT的发行方,该公司注册于英属维尔京群岛。作为一家私人公司,Tether Limited的运营和监管情况受限于该国家的相关法规。

-

法律合规和透明度:Tether Limited声称在发行USDT时遵守适用法律和监管要求。然而,USDT的储备资产透明度一直是争议的焦点。有人质疑Tether Limited是否拥有足够的储备资产来支持其发行的USDT,并要求进行独立审计以验证其储备资产的真实性。

-

合规和监管压力:随着加密货币市场的发展和监管加强,对USDT及其发行方的合规要求也在增加。监管机构对稳定币的监管立场、合规标准和审计要求可能会对USDT的发行和使用产生影响。

-

美国司法调查:Tether Limited及其关联公司曾被美国司法机构调查,包括对其储备资产和与Bitfinex交易所的关系进行调查。这些调查可能对USDT的监管和市场信心产生影响。

usdc:

-

发行机构:USDC由Centre组织发行,Centre是由Coinbase和Circle两家知名的加密货币公司共同创建的中心化组织。Centre负责USDC的发行和管理。

-

稳定性:USDC的价值与美元1:1挂钩,这意味着每个USDC的发行都有相应的美元储备资产支持。这种稳定性使得USDC在加密货币市场中可以作为一种数字代币,用于存储价值或进行交易,同时减少了价格波动的风险。

-

合规和透明度:USDC注重合规性,并与美国金融监管机构合作。Centre组织遵守美国的反洗钱(AML)和了解您的客户(KYC)规定,以确保合规性。此外,USDC定期接受独立审计,以验证其储备资产与发行量之间的比例关系,并保证透明度。

-

发行平台:USDC最初基于以太坊区块链发行,后来也在其他区块链网络上推出,如Algorand、Solana和Stellar。这使得USDC具有跨链兼容性,并能够在多个平台上进行快速和低成本的交易。

-

应用场景:USDC可用于数字资产交易、跨境支付、借贷和其他与稳定货币有关的场景。许多加密货币交易所支持USDC交易对,并且越来越多的企业和金融机构接受USDC作为支付工具。

usdc和usdt比较:

作为目前使用最为流行的两大稳定币,虽然目前usdt最为流行且时间最长,但是其到底是不是1:1和美元挂钩,其具体的资产配置估计只有他们知道,目前来说加密货币还在上涨且没有出现大量的兑付,usdt并没有出现任何问题,但是我们也不能忽视其潜在的风险,毕竟一个不受监管的平台如果暴雷,最后只能由大量的持有人承担损失,当然大部分人可能不会关注这个风险,所以个人建议还是选择usdc或者PAX作为稳定币较为稳妥,不要以时间长短来判断一个币是否安全,对于去中心化的货币收到所有人的监管,其完全透明,但是中心化的货币如果没有一个强有力的监管,个人感觉并不是一个稳妥的货币,毕竟人性是经不住考验的,最后一地鸡毛买单的还是持有者。

另外就是算法型稳定币其代表为DAI,首先看看DAI的原理:

-

抵押品锁定:用户可以将加密资产(如以太坊)作为抵押品锁定在智能合约中。锁定的抵押品会被用作借贷和发行DAI的担保物。

-

质押率和抵押品比例:每个借贷人需要维持一定的质押率,即抵押品的价值与借出的DAI数量之间的比例。这个比例是由MakerDAO设定的,以确保系统的稳定性。通常质押率要求较高,以抵御市场波动风险。

-

DAI发行:一旦用户锁定了足够的抵押品,他们可以通过智能合约借出DAI。借出的DAI数量通常取决于抵押品的价值和质押率。

-

利率机制:DAI借贷的利率由市场力量决定。MakerDAO系统中的稳定费用(stability fee)是借贷者需要支付的费用,它可以根据供需和市场风险进行调整。

-

市场调节:如果DAI的市场价格低于1美元,借贷者可以利用机会通过回购DAI来获利,从而推高DAI的价格。反之,如果DAI的市场价格高于1美元,借贷者可以选择赎回抵押品以换回DAI,从而减少DAI的供应量。

通过以上机制,MakerDAO的目标是保持DAI与美元的价值稳定接近1:1。当市场需求增加时,DAI的供应量增加,当市场需求减少时,DAI的供应量减少,以维持稳定币的稳定性。

但是DAI的价值稳定性依赖于抵押品的稳定性和市场供需的平衡。如果抵押品的价值大幅下跌或市场需求剧烈波动,可能会对DAI的稳定性产生影响。简单来说如果作为抵押的货币大幅贬值,则很有可能和美元脱钩,个人不是很看好。

总结:

大概分析了一些目前最流行的稳定币,usdt虽然目前是最流行的稳定币,但是其资产配置并不受监管,所以后来出现了如usdc和PAX等稳定币,三者的区别如下:

-

发行机构和监管情况:PAX由Paxos Trust Company发行,受到美国金融监管机构的监管。USDT由Tether Limited发行,其注册地为英属维尔京群岛。USDC由Centre组织发行,其合规性与美国监管机构合作。因此,PAX和USDC在监管合规方面更加透明和受监管。

-

储备资产和审计:PAX和USDT声称采用的是1:1的法定货币储备,即每个稳定币的发行都有相应的储备资产支持。然而,USDT的储备资产透明度一直备受争议,而PAX和USDC定期接受独立审计来验证其储备资产与发行量之间的比例关系。

-

发行平台:PAX、USDT和USDC都是基于以太坊区块链发行的。然而,USDT也在其他区块链网络上发行,如TRON和OMNI。这意味着USDT具有更多的跨链兼容性。

-

市场接受度和流动性:USDT是市场上最早推出的稳定币之一,目前具有广泛的市场接受度和高流动性。USDC也得到了广泛的市场认可,并且在一些加密货币交易所中有较高的交易量。PAX相对来说在市场上的影响力较小。

-

合规要求和透明度:USDC在发行和运营过程中强调合规性,与美国监管机构合作,并进行定期审计。PAX也注重合规性和透明度,接受审计。USDT的合规要求和透明度方面存在争议。

总结下来usdc的安全性高于usdt,但是奖励及流行度usdt还是更胜一筹,虽然我们可以持有usdt,但是其风险也要有所了解,这样在复杂的市场做出最合适的选择。