第一章 行业概况

1.1 定义

海运行业,按照全球行业分类标准(GICS)的定义,是交通运输行业的一个重要子集。这个行业包括那些提供以海洋为主要运输途径的货物和乘客运输服务的公司。这些公司可以运营各种类型的船只,包括散货船、集装箱船、罐船、滚装船等。其中,整船租赁服务是指将船只全部租赁给承租人进行运输,承租人将承担船只的运营和管理。定期航线服务则是指在固定的航线和时间提供运输服务,非定期航线服务则没有固定的航线和时间。按照运输货物不同,海运行业可以大致分为国际集装箱运输、国际干散货运输、国际油运。

另外,海运行业还涵盖了一些辅助性的活动。例如,港口运营服务包括货物装卸、存储以及其他港口相关的服务。船舶租赁服务则是提供船舶的租赁,可能包括有船员和无船员的租赁。

值得注意的是,海运行业在全球贸易中发挥着至关重要的作用。大部分的国际贸易货物(按体积计算)都是通过海运进行的。因此,海运行业的发展状况直接影响到全球贸易的健康和稳定。

然而,海运行业也面临着一些挑战,包括环保法规的严格、油价的波动、以及货物运输需求的不稳定等。这些因素都对行业的运营和盈利能力产生影响,需要行业内的公司进行适应和应对。

1.2 发展历程

海运行业的起源可追溯到人类文明的初始时期,那时人们开始利用初级的船舶在河流和海洋中执行短程航行。以下是关于海运行业从其诞生至今的发展历程概述,包括其主要的历史标志性事件和关键的发展阶段:

- 古代航海:在古代,人们开始使用木制的独木舟和筏子在河流和近海进行短途旅行。这是海运行业的最早阶段,也是人类开始利用水路进行运输和贸易的起点。

- 古代文明的海上贸易:随着古代文明的发展,如古埃及、古希腊和罗马帝国,人们开始使用更复杂的船只进行长途的海上旅行和贸易。这个阶段的重要里程碑包括航海图的发明和使用,以及航海技术的初步发展。

- 中世纪的海上探索:在中世纪,随着航海技术的进步,欧洲的航海家开始进行大规模的海上探索,发现了新的大陆和贸易路线。这个阶段的重要里程碑包括哥伦布发现新大陆,以及随后的大航海时代。

- 工业革命和现代海运:19世纪和20世纪的工业革命极大地推动了海运行业的发展。蒸汽动力的出现使船只能够独立于风力行驶,大大提高了航行的可靠性和效率。此外,钢铁和其他现代材料的使用也使得船只可以建造得更大、更强壮。

- 集装箱化的革命:20世纪50年代,集装箱的出现彻底改变了货物运输。集装箱化使得货物的装卸和运输变得更加高效,大大降低了成本并提高了速度。这一发展使得全球贸易的规模和复杂性达到了前所未有的水平。

- 数字化和自动化的未来:在21世纪,海运行业面临着许多新的挑战和机遇。这包括应对气候变化和环境保护的压力,利用新技术如自动化和数字化来提高效率,以及应对全球贸易模式的变化。

1.3 发展现状

近年来,受宏观环境变化影响,全球海运市场呈现较大波动。

集装箱航运方面,根据联合国贸易与发展会议及克拉克森研究公司1公布数据,近年来, 受宏观环境变化影响,全球海运贸易量波动较大,2020 年全年海运贸易量下降 3.8%;2021 年国际海上贸易反弹,全球海运贸易量增长约 3.2%,总计 110 亿吨;2022 年全球海运贸易 量 120 亿吨,全球货物贸易总额为 25 万亿美元,同比增长约 10%。供给端方面,2020 年下 半年至 2021 年,国际贸易迅速恢复,全球集装箱运力有所提升,2021–2022 年底,全球集 装箱船总运力分别为 2534.48 万 TEU 和 2573.9 万 TEU,较上年底分别增长 4.76%和 4.1%。

干散货航运方面,2020 年上半年国际干散货运输市场海运需求下降明显,但船舶运力继续稳步增长,运力过剩矛盾仍然较为突出,2020 年,全球干散货海运量下降 2.9%,为 2010年以来首次负增长;2020 年下半年,美国等全球主要经济体量化宽松政策导致大宗商品价格持续飙升,推动运价走升。2021 年,受益于经济复苏带来的需求增长,叠加港口拥堵,以及全球主要国家宽松的货币政策,全球干散货现货市场明显复苏,干散货海运贸易量约 53.79亿吨,同比增长 4.0%。2022 年,全球经济增长放缓,印尼、印度、俄罗斯等国限制粮食、煤炭等出口,我国煤炭、铁矿石进口需求减弱,国际干散货航运总量出现收缩,2022 年,全球干散货海运贸易量 52.52 亿吨,同比下降 2.7%。运力方面,截至 2022 年底全球干散货船队运力共计 13113 艘、9.71 亿载重吨,较上年底增长 2.86%。

油品运输方面,2021 年,受欧佩克主要产油国持续控制产能,墨西哥湾原油产量和出口量下降,美国等原油消费大国联合释放原油战略储备等多因素影响下,原油现货市场货盘 稀少,运力持续过剩,运价底部徘徊。2022 年,俄乌冲突导致石油贸易格局改变,同时受部 分国家控制油价上涨以抗通胀有关政策影响,BDTI 大幅攀升并创两年以来新高。根据交通 运输部《2022 年水路运输市场发展情况和 2023 年市场展望》,2022 年全球原油海运量约 19.53 亿吨,同比上升 5.1%,运力方面,2022 年底全球油轮(万吨以上)共 5574 艘、6.34 亿载重吨,较年初增长 3.5%,其中超大型油轮(VLCC)为 2.73 亿载重吨,较年初增长 4.3%。

第二章 商业模式和收入模式

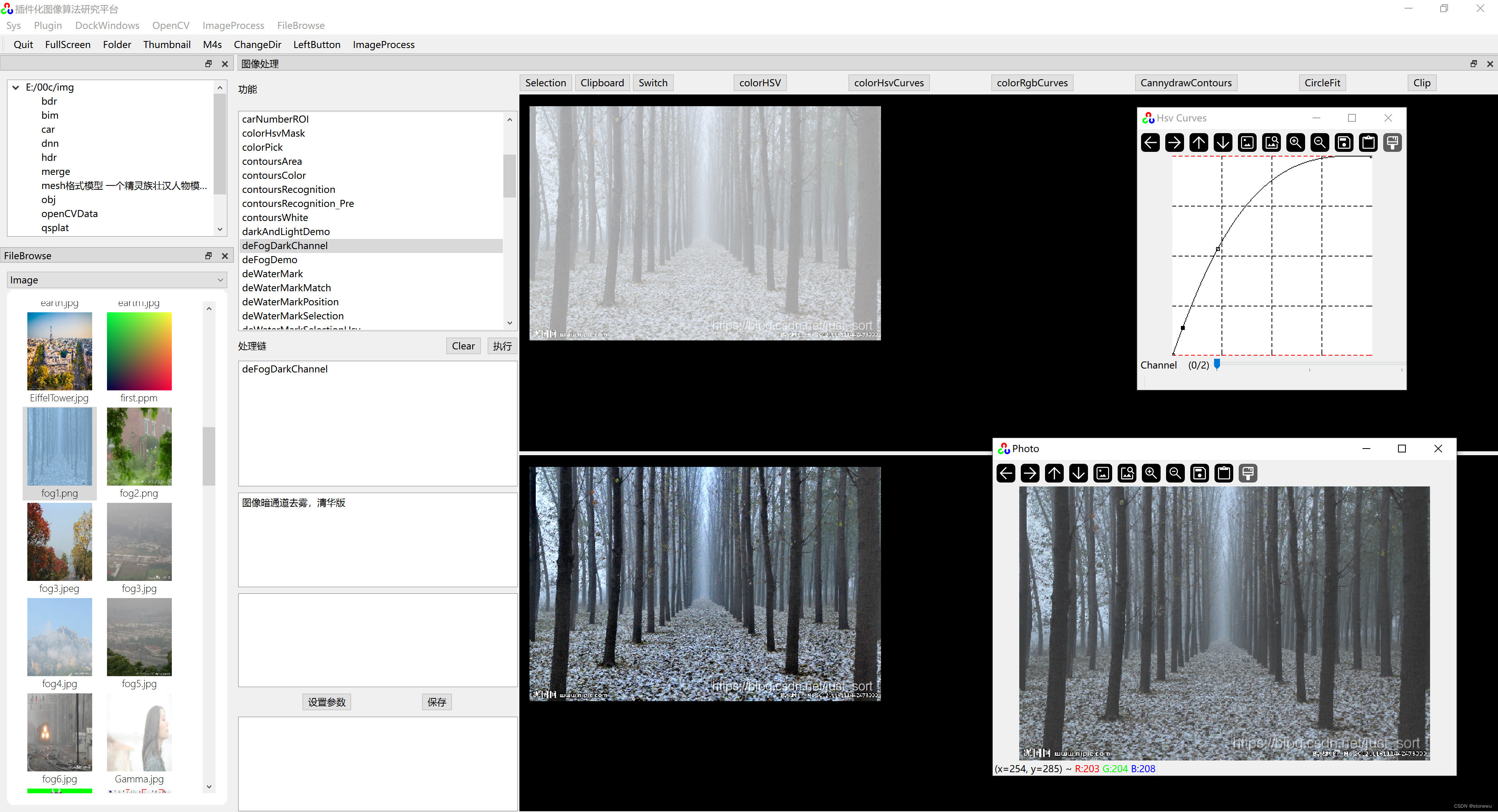

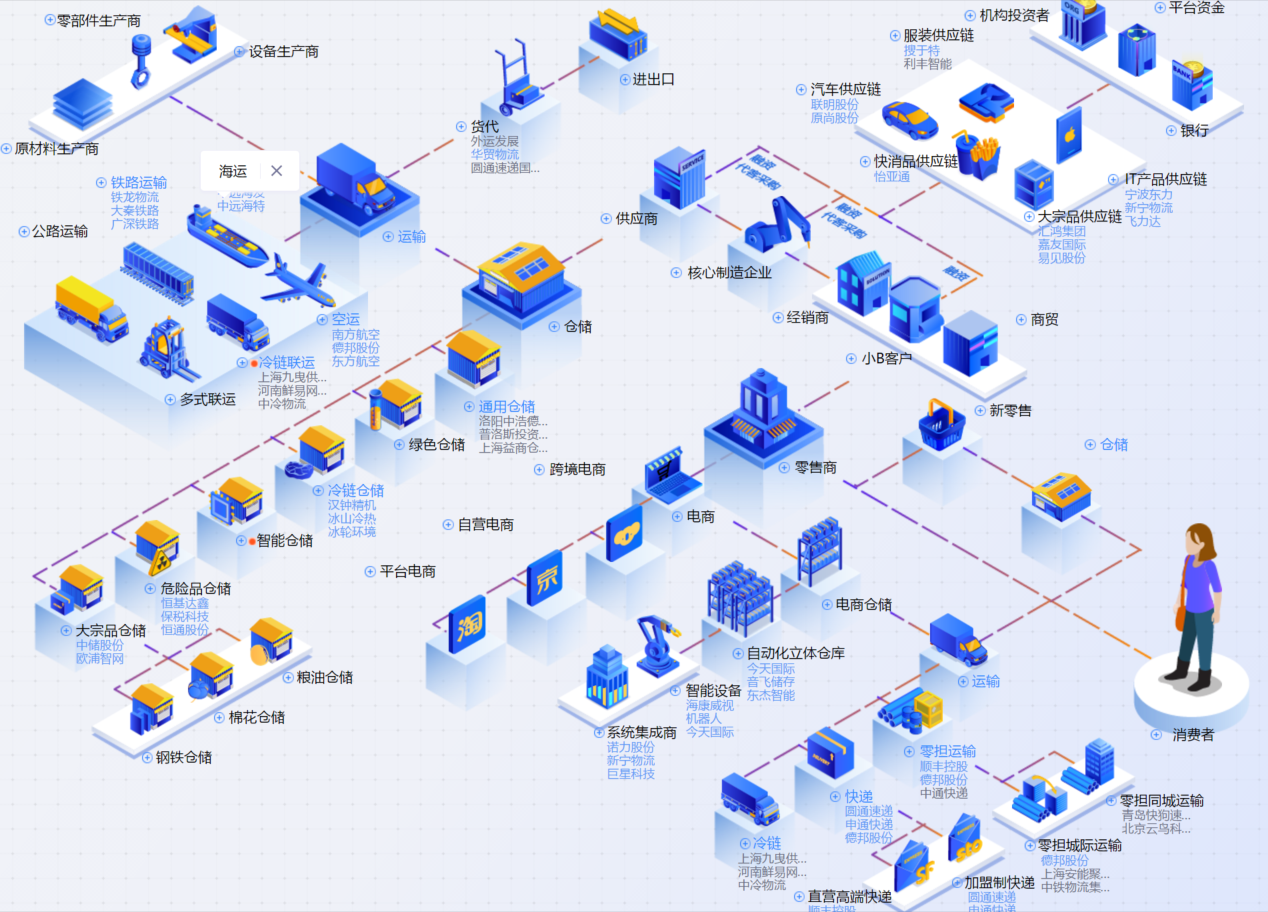

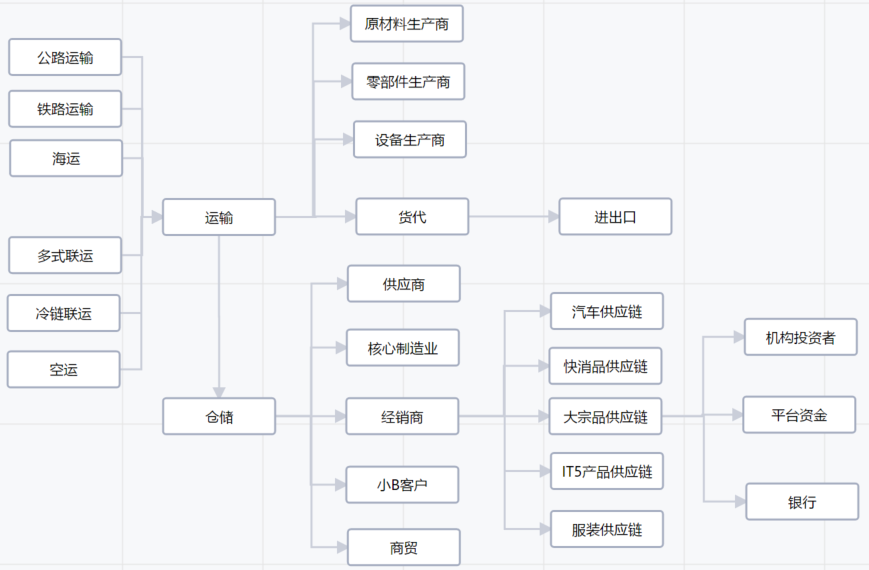

2.1 海运产业链

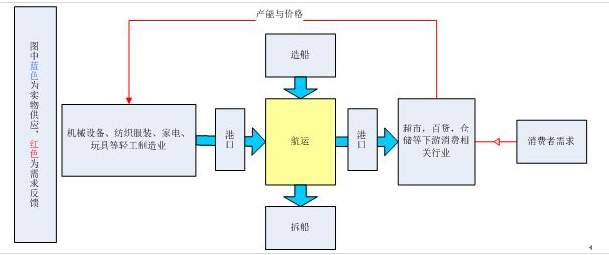

海运业上游是造(修)船、港口码头等基础供应产业,下游服务钢铁、房地产等国民经济基础行业。海运业根据运输货物的不同,主要划分为干散货运输、油品运输和集装箱运输等。整条产业链的传导作用自下而上,即下游的运输需求会拉动海运的繁荣兴衰,上游造船业供应的较长周期,会加大行业供需错配的矛盾,引起周期的较为剧烈波动。

图 海运产业链

资料来源:资产信息网 千际投行 iFinD

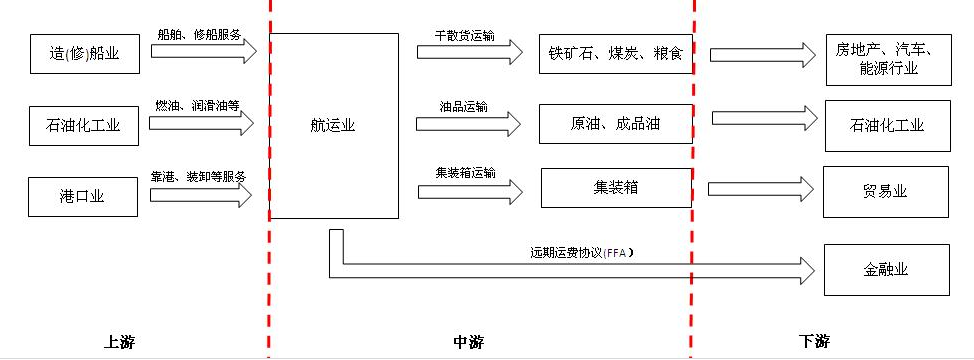

近年来,随着企业越来越多的采用远期运费协议(FFA)等衍生工具来进行套期保值,海运业与金融业的联系也越来越紧密。

图 海运价值链

资料来源:资产信息网 千际投行

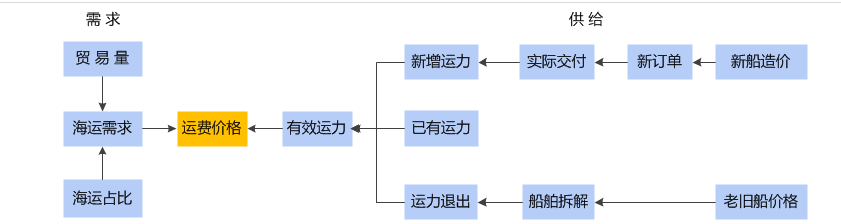

海运业分析的立足点是供需关系分析。海运业作为一个全球性的竞争行业,需求主要为全球的干散货、油品、集装箱等的贸易量,供给主要为全球的船舶运力。需求与供给的博弈,最终传导至价格,成为影响盈利变动的核心因素。

图 海运业供需关系

资料来源:资产信息网 千际投行

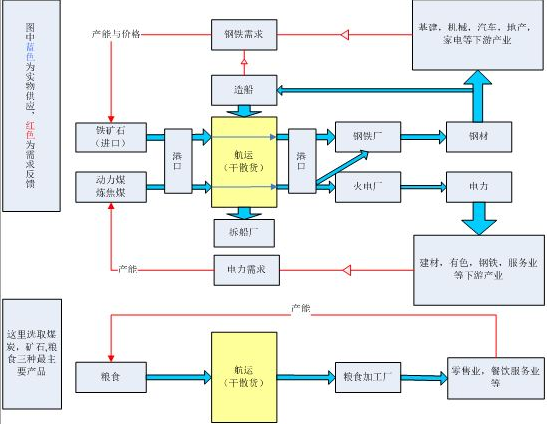

2.2 干散货运输

我国干散货航运的主要货物是三类:各类矿石、煤炭以及粮食作物,且总体上进口远大于出口。这里有意将矿石和煤炭放在一起,主要是因为煤炭中的炼焦煤很大一部分会用于熔炼矿石,两者关联度很大。另外要注意的是特种钢材的价格会影响到航运的上游行业造船业。而粮食与其他两者关联度低,故单独列出。

图 干散货航运主要货物

资料来源:资产信息网 千际投行

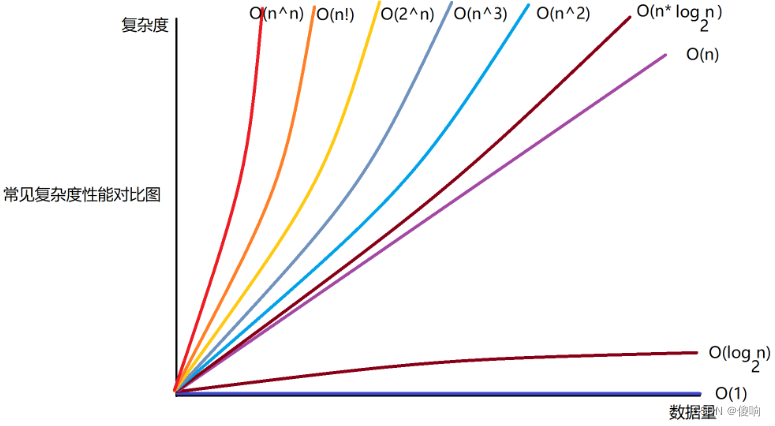

在干散货运费方面,2021年,全球干散货市场由于运力增长放缓与海运需求迅速反弹之间的供需失衡,导致运价显著上升。在2021年全年,波罗的海干散货指数(BDI)的平均值为2943点,同比增长了176.1%,但波动性较大。该指数在2021年10月7日达到近十年的最高点,为5650点。然而,随着煤炭出口限制和钢铁等需求端不足的影响,再加上港口拥堵情况逐渐缓解,BDI指数开始回落。到2023年5月16日,BDI已降至1476点,恢复至2020年下半年的水平。

图 波罗的海干散货运价指数(BDI)趋势图

资料来源:资产信息网 千际投行 Wind

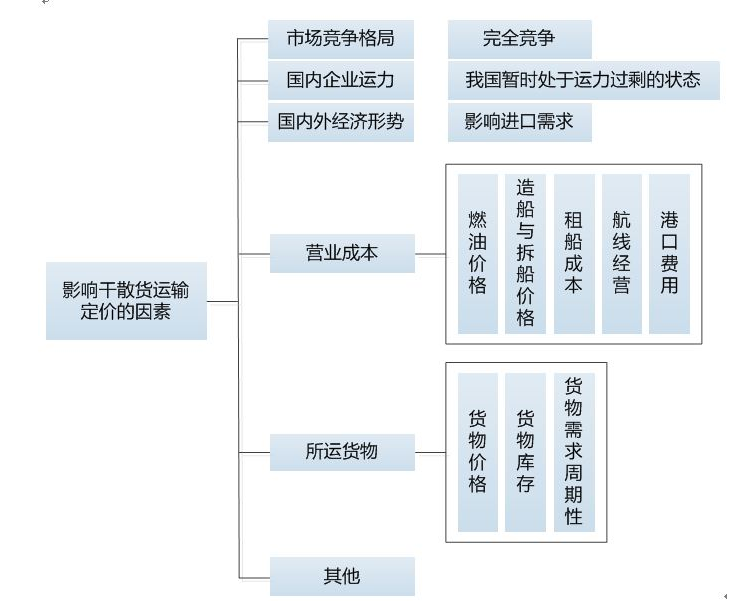

图 干散货运输的定价模式

资料来源:资产信息网 千际投行

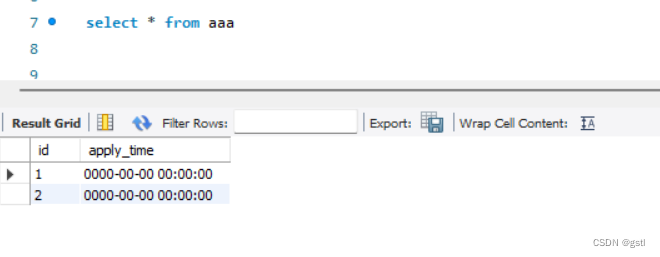

表:干散货船分类与基本情况

资料来源:资产信息网 千际投行

我国干散货航运的主要构成部分为铁矿石与煤炭。自从我国10年完成了从煤炭出口大国变为煤炭最大的净进口国的转变后,我国的干散货出口所占用的运力已经很少了。我国铁矿石与外国矿石相比品位明显不足,虽总量大但冶炼成本过高,不如进口,故全国铁矿石基本都是进口。

我国铁矿石与煤炭的进口量整体都呈非常明显的上升趋势,煤炭自09年后更是如此。由于炼焦煤很大部分用于钢铁冶炼,导致铁矿石与煤炭的进口数量有着很大的相关性,矿石和煤炭在全球干散货海运贸易中占比超过一半以上。2003年以后,中国对矿石的强劲需求,使得中国因素逐渐成为全球干散货贸易的主导。

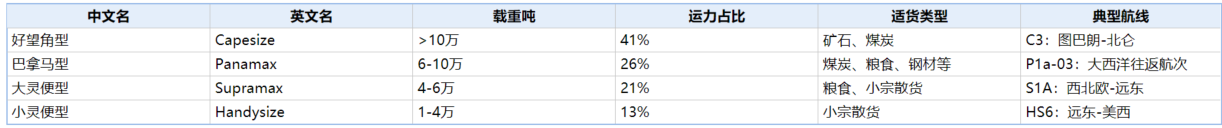

图 成本构成

资料来源:资产信息网 千际投行

2.3 油品运输

油运的主要货物是两类:原油及成品油。原油不会直接使用,全部会进入石化企业冶炼。冶炼后产出的成品油再经过航运与陆路运输抵达全国各地。我国成品油有部分直接进口,大部分是进口原油冶炼得到。

图 油运主要货物

资料来源:资产信息网千际投行

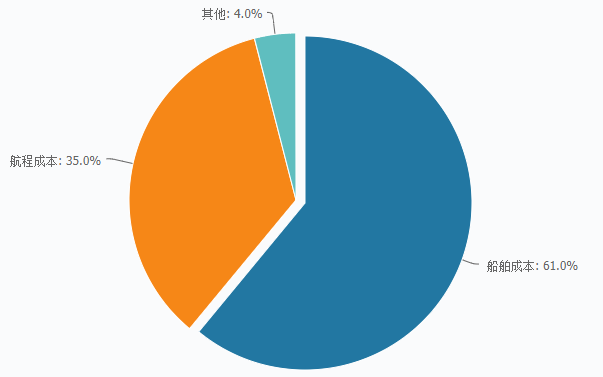

图 油品运输的定价模式

资料来源:资产信息网 千际投行

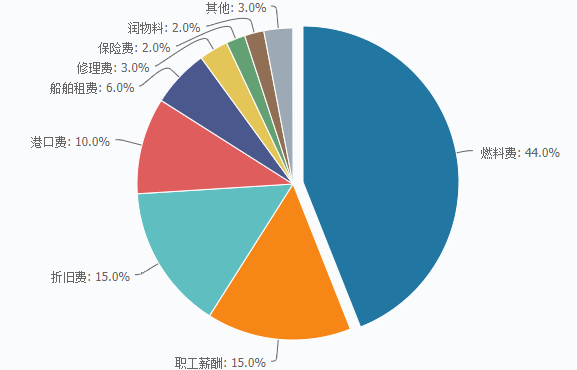

油运的成本主要集中在三块:燃料费、折旧费以及职工薪酬。其中,燃料费占比较大,且受到国际油价影响,是成本中比较不稳定的因素。

图 油运成本

资料来源:资产信息网 千际投行

2.4 集装箱运输

集装箱航运的产业链结构比较简单,但涉及物资比较复杂。运输的货物中占比最高的是机械设备,纺织服装,家电与玩具。由于运输的基本都是成品,相关联的下游行业多为销售类行业。

集装箱航运业务主要来自轻工制造业的出口。我国的轻工出口有较明显的季节性,特别是每年2月份春节假期直接导致出口量砍掉三分之一左右,而每年12月前后则是出口旺季。因此我国的集装箱航运也有明显的季节性变化。从出口金额来看,09年至今各部分比例较为稳定。机电与高新技术产品占到大头,接下来是服装。

图 集装箱运输主要货物

资料来源:资产信息网 千际投行

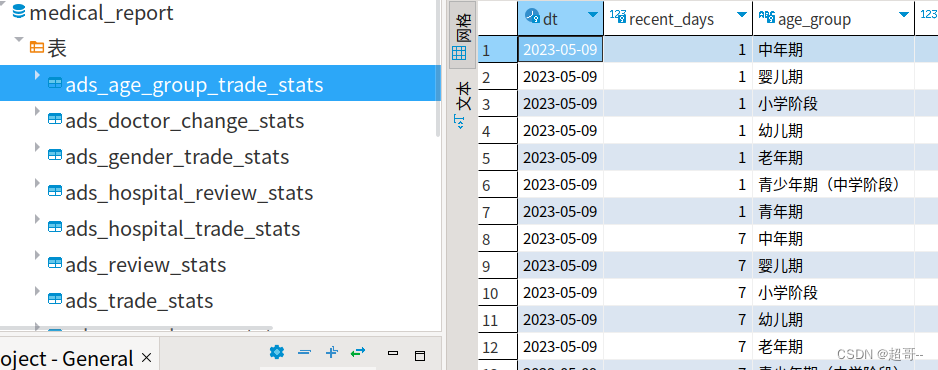

表: 集装箱船分类及基本情况

资料来源:资产信息网 千际投行

集装箱航运业务主要来自轻工制造业的出口。我国的轻工出口有较明显的季节性,特别是每年2月份春节假期直接导致出口量砍掉三分之一左右,而每年12月前后则是出口旺季。因此我国的集装箱航运也有明显的季节性变化。从出口金额来看,09年至今各部分比例较为稳定。机电与高新技术产品占到大头,接下来是服装。

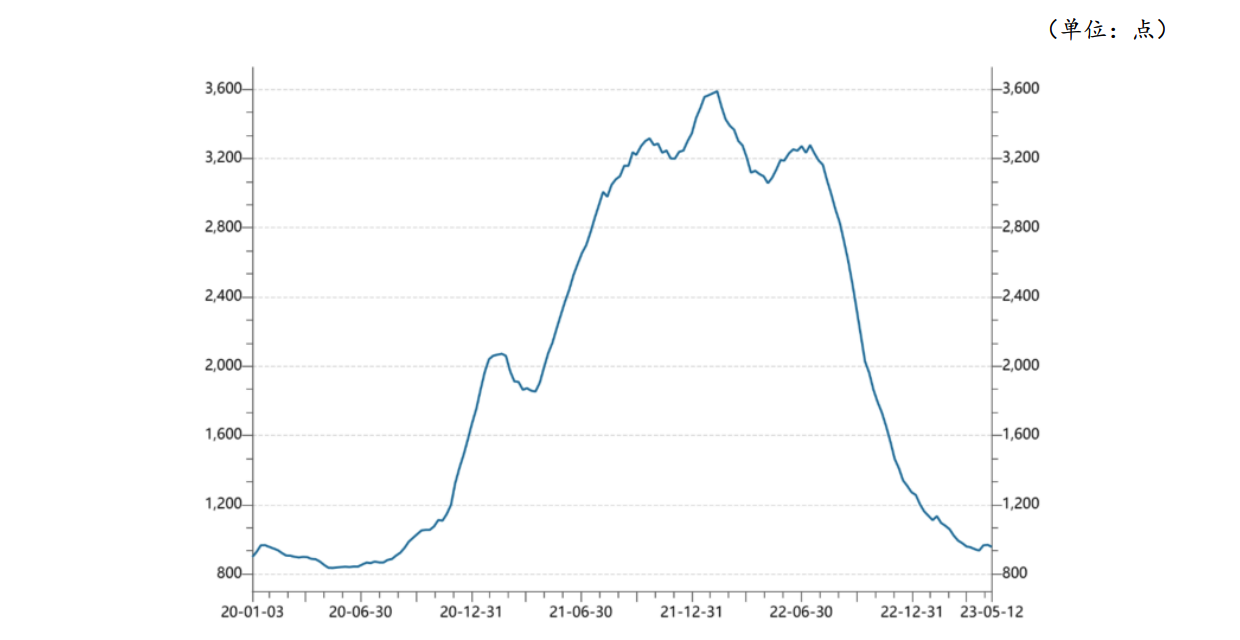

在集装箱运费方面,自2020年开始,中国出口集装箱运费综合指数(CCFI)经历了类似"过山车"的剧烈波动。在2020年至2022年上半年期间,由于船舶延误和港口拥堵导致的全球集装箱运输供需紧张,集装箱运费显著攀升。在2021年全年,CCFI的平均值达到了2615.54点,同比增长了165.69%。并在2022年2月11日,CCFI升至3587.91点,创下历史新高。然而在2022年下半年以来,受港口拥堵问题的改善和集装箱运力的持续增长等因素的推动,集装箱运费持续下行。到了2023年5月12日,CCFI已降至955.53点,基本回归至2020年初的水平。

图 中国出口集装箱运价指数(CCFI)趋势图

资料来源:资产信息网 千际投行 Wind

图 集装箱运输的定价模式

资料来源:资产信息网 千际投行

2.5 典型公司经营收入和成本分析

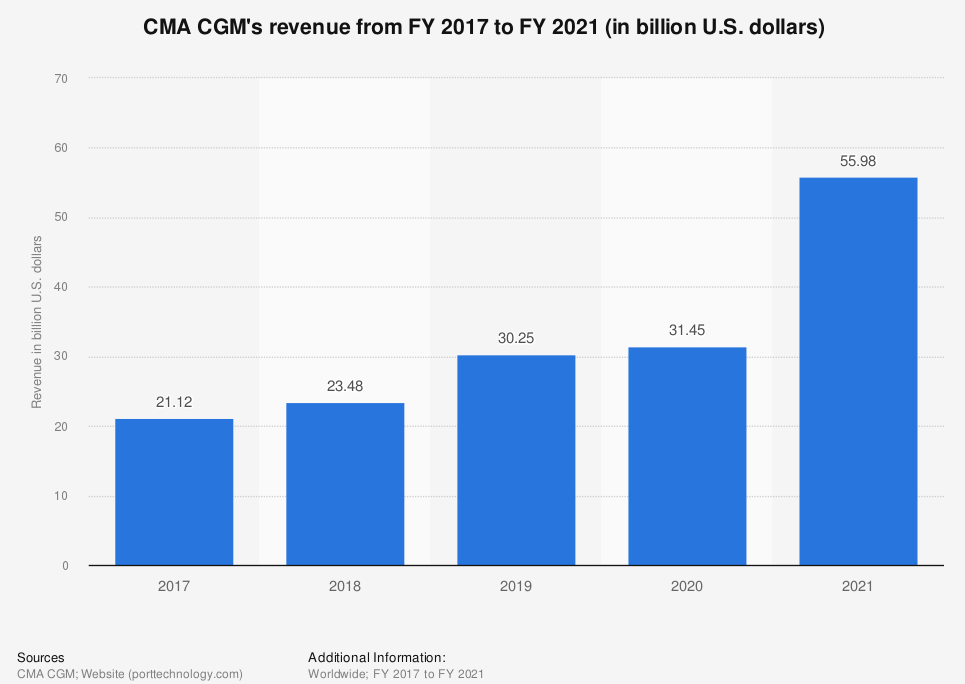

表 达飞集团2017-2021年经营收入情况

资料来源:资产信息网 千际投行

图 中远海控收入成本和业务分类图

资料来源:资产信息网 千际投行

第三章 行业估值和全球龙头企业

3.1 行业综合财务分析

海运行业的财务分析方法主要涉及以下几个方面:

- 收入分析:分析航运公司的主要收入来源,包括运费收入、附加费用、租赁收入等。此外,还要考虑市场需求和运力供应的变化对收入的影响。

- 成本分析:航运公司的主要成本包括船舶购置和运营成本、燃料成本、员工薪酬、维修和保养费用等。分析这些成本的变化趋势和控制方法可以帮助了解公司的成本效益。

- 资产和负债分析:分析公司的固定资产、流动资产、长期和短期负债,以及股东权益。这有助于了解公司的财务结构和偿债能力。

- 现金流量分析:通过分析现金流入和流出的情况,了解公司的现金管理能力和偿债能力。

- 利润分析:通过分析毛利率、净利率和营业利润率等财务指标,了解公司的盈利能力。

- 投资回报率分析:通过计算和分析投资回报率(ROI)和净现值(NPV),了解公司的投资项目的盈利情况和投资效益。

海运行业的财务分析需要综合考虑行业特性、市场环境、经营策略等多种因素,以全面评估公司的财务状况和经营效果。

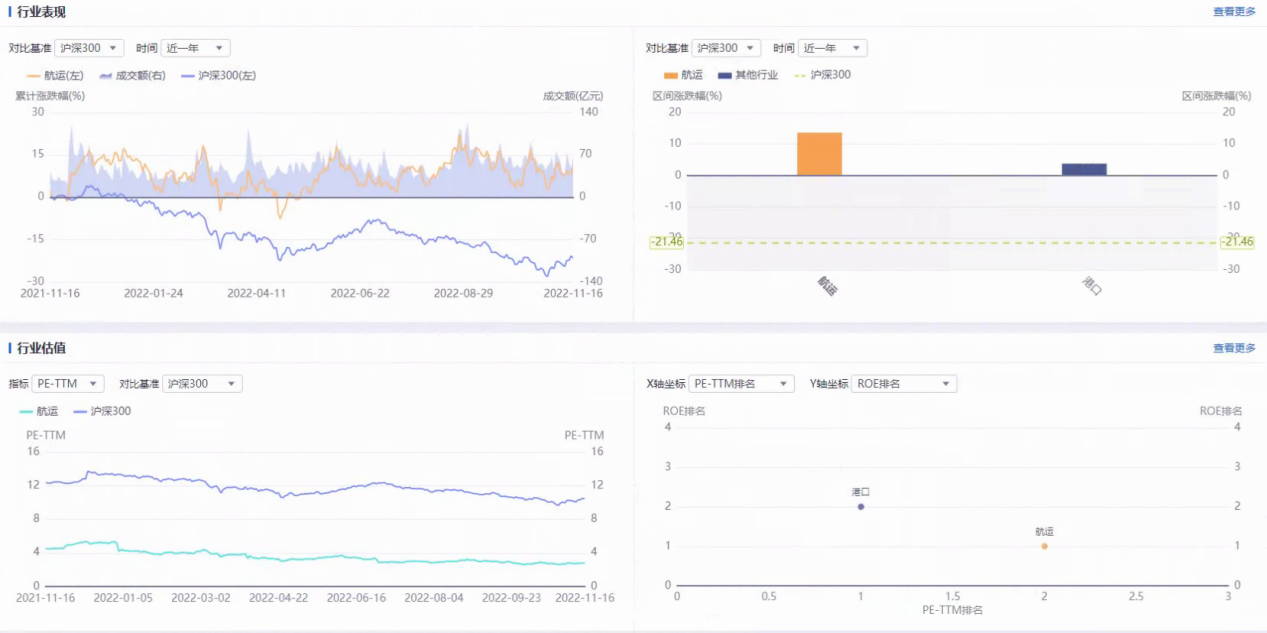

图 行业综合财务分析

图 行业表现分析

资料来源:资产信息网 千际投行 iFinD

海运行业估值方法可以选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV / Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、NAV净资产价值估值法等。

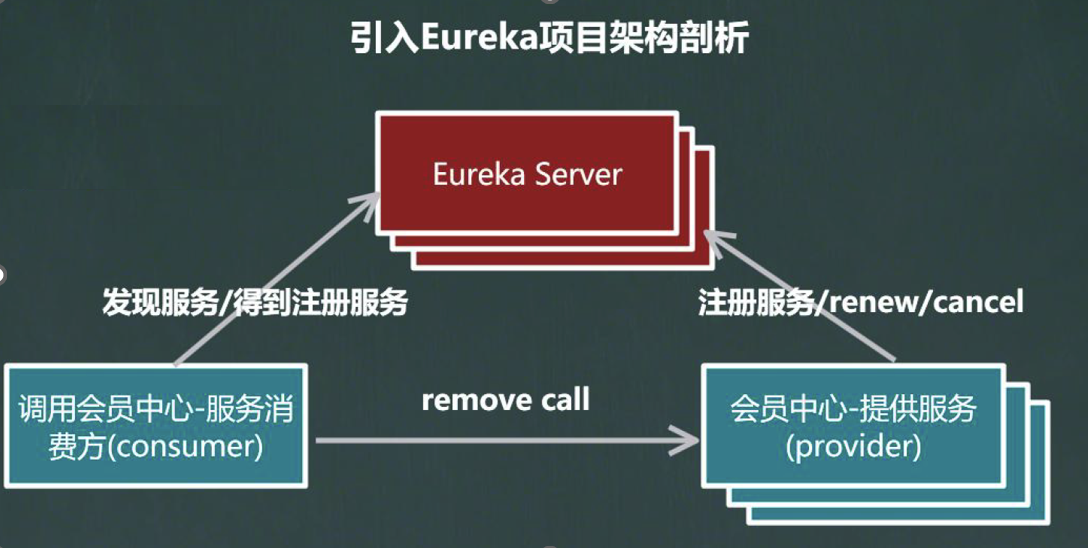

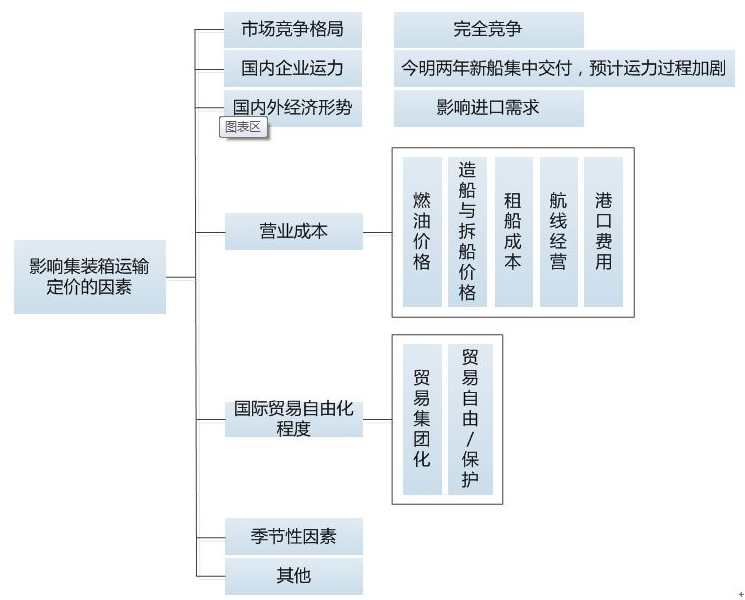

3.2 发展和价格驱动机制

海运是一个极度依赖进出口的行业。进出口的兴衰决定了海运的兴衰。在世界航运中心向中国转移,亚洲地区经济贸易快速发展的推动下,亚洲航运业得到长足的发展,国际航运资源向亚洲地区进一步集聚,其重心正在向东亚,尤其是向中国转移。

中国正在建设以渤海湾、长三角、珠三角三大港口群为依托的三大国际航运中心,即以天津、大连、青岛等港口为支撑的北方航运中心以江浙为两翼,上海为中心的上海国际航运中心以深圳、广州、香港为支撑的香港国际航运中心,正是顺应了世界经济中心东移和中国经济快速发展的要求。

在近 300 多年的世界航运史上,航运市场的繁荣和衰退几乎一直演绎着交替循环的变化轨迹。这种往返循环周期性的原因或是伴随世界经济的繁荣和萧条,或是伴随战争、科学发展和人类文明发展的进程。数百年来,航运业这种兴盛和危机的循环周期基本上每10年发生一次,周而复始。

在航运市场中,供需都具有高度周期性。需求端复苏走强通常会带动供给端运力在其 2-3 年后进入增长周期。因此,运力供给具有一定的滞后性。而运力增长又将影响航运供需的平衡。通常来说,航运市场中的资本支出周期是决定盈利周期的主因。

伴随着世界经济的发展和重心的转移,国际航运中心由西欧向北美,再向东亚递进。西欧以鹿特丹为代表,是欧洲重要的国际枢纽港;纽约、洛杉矶则代表着北美区域重要的国际枢纽位置;世界经济增长的重心由大西洋地区向太平洋地区转移的时候,以新加坡,香港为代表的亚太港口依靠其优越的地理位置,得到了前所未有的发展。航海运输按货品种类,主要分为集装箱运输、散货运输和油轮运输,由货品生产大国通过航海运输向货品消费大国转移。

图 运输产业链推演

资料来源:资产信息网 千际投行

海运业是资本、技术十分密集的行业,也是高投入、高风险行业,其资产、技术特性决定了资产重臵周期长,落后产能淘汰慢。在落后产能充斥市场的情况下,全行业低迷徘徊的局面很难改观。重组并购做大做强是提升竞争力的渠道之一。

3.3 国内主要参与者

图 海运主要上市公司

资料来源:资产信息网 千际投行

全国主要的海上运输集中在中国远洋海运集团手中,长航凤凰、招商轮船、宁波海运、天津海运等占据了部分份额。

图 国内上市企业排名

资料来源:资产信息网 千际投行

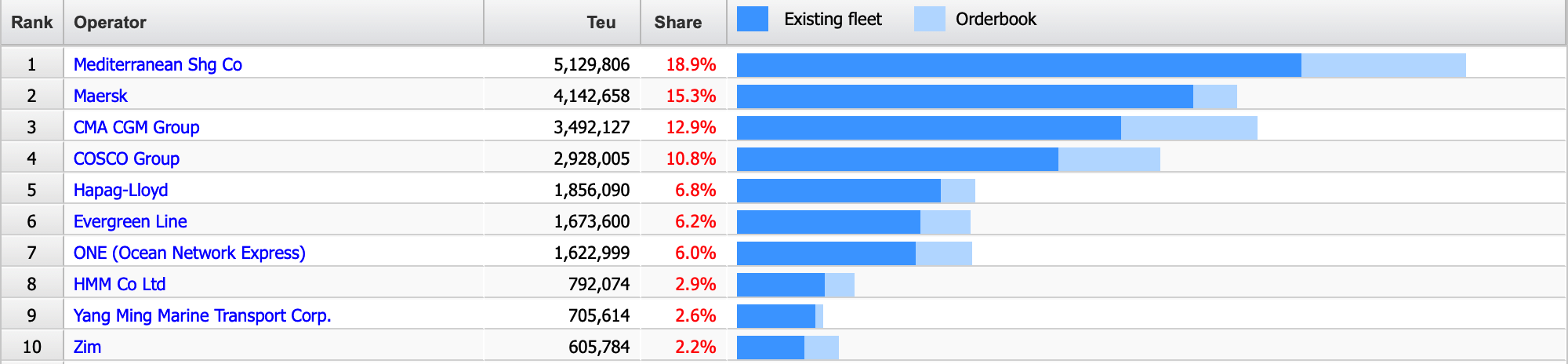

3.4 全球重要竞争者

图 Alphaliner Top 10 (截至 2023年6月3日)

资料来源:资产信息网 千际投行 Alphaliner

(1)地中海航运公司(Mediterranean Shipping Company,简称MSC)是由Gianluigi Aponte于1970年在意大利创立的国际航运线,自1978年起总部设在瑞士。这是一家私人公司,由Aponte家族拥有。该公司在全球所有主要港口运营。

到2023年,MSC运营着721艘集装箱船,总吞吐量为4,631,403个二十英尺等效单位(TEU)。MSC在155个国家设有524个办事处,总部设在瑞士日内瓦,有超过100,000名员工。MSC的航运线在超过215条贸易路线上航行,停靠500多个港口。MSC运营着最大容量为23,756 TEU的船只,包括(截至2019年)全球最大的两艘集装箱船,MSC Gülsün和MSC Samar。

(2)马士基集团(A.P. Møller – Mærsk A/S)是一家全球领先的航运和物流公司,于1904年由彼得·马士基·穆勒和阿诺·彼得·穆勒在丹麦斯文堡创立。如今,公司在全球130个国家设有子公司和办事处,拥有超过110,000名员工。马士基是一家公开交易的家族企业,穆勒家族通过持股公司控制公司大部分股权。2022年的年度收入为815亿美元,被福布斯评为全球第161大上市公司。该公司自2016年起分离石油和天然气相关业务,专注于集装箱物流。

2023年,马士基预计全球海洋集装箱市场的增长将在-2.5% - 0.5%之间。尽管全球经济的放缓将导致海洋市场特别是在某些领域的市场环境较为柔软,但马士基表示将继续在物流和码头业务中寻找增长机会。因此,对2023年,马士基预计基础EBITDA将为80亿美元 – 110亿美元,基础EBIT将为65亿美元 – 85亿美元,自由现金流(FCF)将为30亿美元。

(3)CMA CGM集团是一家始创于1978年,由雅克·萨德(Jacques Saadé)先生创建的法国航运及物流巨头。在全球范围内,该集团位列集装箱运输公司的第三位。CMA CGM集团在超过160个国家设有755个代理机构,通过提供高效的解决方案,从而实现货物运输和供应链管理的智能化。该集团在海洋、陆地、空中和物流各个领域开展业务,为遍布全球的420多个港口提供服务。据2022年的财报,CMA CGM集团的净收入为248.8亿美元,全球员工总数达到155,000人。

第四章 未来行业展望

随着全球化和数字化趋势的加速,未来的全球海运业将面临一系列挑战和机遇。首先,环保法规的严格执行将推动海运业向更加可持续的发展转变。国际海事组织(IMO)已经制定了一系列的排放减少目标,并开始对船舶的碳排放进行严格监管,这将促使船运公司转向更加环保的燃料和能源效率更高的船舶设计。此外,随着新兴市场的崛起,如亚洲和非洲,预计将会有更多的贸易路线和航线开放,给海运业带来新的增长机会。

其次,数字化和自动化技术的发展将继续改变海运业的运营模式。例如,人工智能和物联网技术可以提供更精确的船只追踪和货物管理,大大提高运营效率和客户服务质量。自动化的船舶和港口将降低人工成本,同时提高安全性和可靠性。然而,这些技术的采用也带来了一系列的挑战,包括网络安全问题和人员培训需求。

最后,全球经济环境和政治局势的不确定性将继续影响海运业。例如,贸易政策的变化可能会影响货物流量和航线,而地缘政治事件可能会影响油价和运输成本。因此,海运公司需要有灵活的战略,以应对可能的市场变化。

综上所述,未来的全球海运业将在应对环境、技术和经济挑战的同时,抓住新的发展机会。对于海运公司来说,成功的关键将在于其能否适应这些变化,实现可持续和有效的运营。

Cover Photo by Yun David on Unsplash