作者 | 刘然

来源 | 洞见新研社

极度内卷的扫地机人赛道迎来了分叉路口。

从头部企业的最新动向,我们可以一览行业变化。

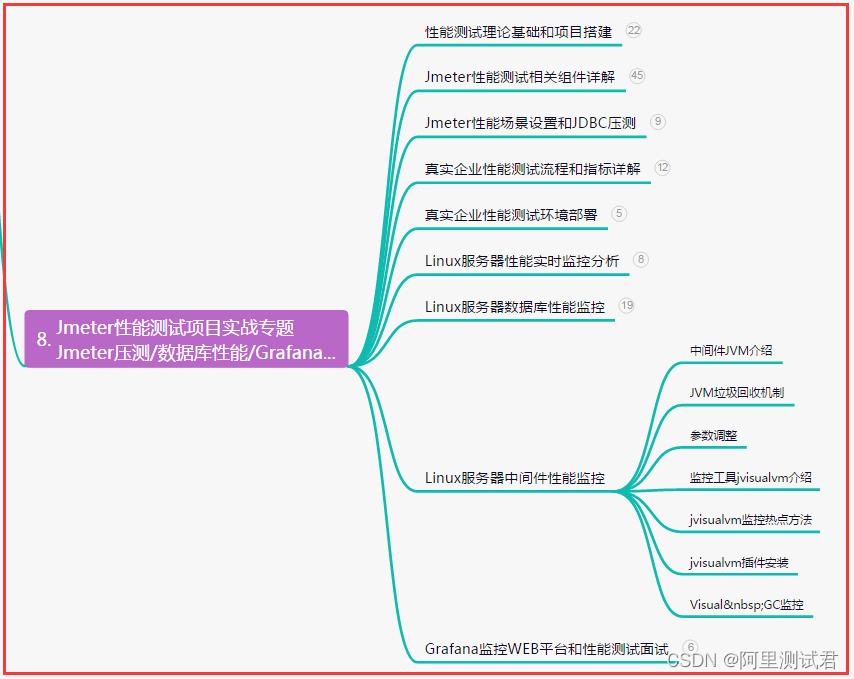

科沃斯选择多元化发展,大力拓展家电品类,推出了智能料理机、空气净化仪等产品;石头科技坚守爆品战略的同时,积极出海;云鲸着重打造第二增长曲线,瞄准洗地机这一市场,在今年春季推出了新产品S1;追觅科技一面稳住海外市场,一面布局多个机器人垂直赛道,在扫地机器人、仿生四足机器人、通用人形机器人、商用送餐机器人之后,又推出泳池清洁机器人。

当前,中国家电产业早进入存量阶段,许多品类处于增长瓶颈已有很长一段时间,可是追觅科技创始人兼CEO俞浩在近日接受媒体采访时却放出豪言:预计公司2023全年营收将破百亿,未来三年要做到技术、市占率和利润三个行业第一。

技术、市占率和利润三个行业第一,可绝非易事。追觅科技真有金刚钻,还是虚张声势?

01 网红难长红

虽然说,如人饮水,冷暖自知,但追觅的苦大家多少能看到。

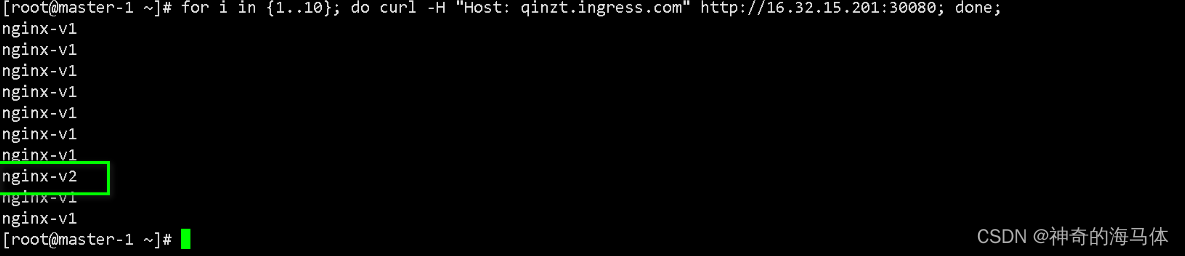

“在传统电商和线下渠道这两条路被‘封’的前两年,坚定在抖音渠道做突破,是追觅取得成绩的关键。”今年春天的新品发布会上,追觅科技中国区总经理王辉对渠道拓展给予了非常高的评价。

追觅科技入局抖音电商的时间正巧,2021年在清洁家电火热的疫情期间,追觅科技采取“网红式打法”,通过在抖音平台与KOL合作推广,换取快速增长,其售额从2020年的20亿,实现了翻倍增长,来到2021年的40亿。

成也抖音,败也抖音。火了之后的追觅,虽成了“扫地四杰”的一员,但棘手问题也接踵而至:追觅如何不掉队,从网红到长红?

早期,追觅科技是小米生态链的一环,主要给小米做代工。直到2019年5月,追觅“先斩后奏”推出自有品牌Dreame,主动脱离小米生态链。

由于追觅的自有品牌认知度低,渠道能力也不强,所以追觅脱离小米生态链的第一件事就是拓展C端渠道。

为了提高知名度,追觅采取“自运营+代运营”的模式,在京东、天猫等电商平台开店,并在抖音上大肆推广。为了快速铺货,追觅自降利润让利经销商,减少推广投入与渠道成本。

在线上渠道砸钱起量,不失为一个好办法,但此方法的弊端在于不够稳。线下渠道便是追觅的弱势所在,并衍生出了消费者难找实体店维权、线上线下混乱等一系列问题。

截至2022年底,追觅科技线下门店数量仅为50-60家左右。同期,科沃斯品牌共有门店679 家。

追觅科技也意识到了仅靠线上销售不可行,今年开始快速拓展门店。整个一季度开店超过80家,远超行业平均水平,并还和山姆会员店达成合作,推出联名款扫地机器人。

俞浩表示:“追觅今年计划开设1000家线下店,进行大量的地推活动,去教育消费者。只有让消费者知道这东西是好用的,整个智能清洁电器品类做大,我们才能做大。”

但扫地机器人的线下渠道早已被占好了位置。

据奥维云数据,2022 年科沃斯线下渠道零售额份额为 88%;石头科技已于2022年拟定自有生产基地项目和线下渠道建设计划,相关规划预计在 2-3 年内逐步投产实现落地。

追觅最重要的问题在于:由于对电商平台的渠道管控能力较弱,产品的价格体系比较混乱。同一款产品,官方旗舰店与代理商的价格最高可相差近600元,这在任何一个成熟品牌身上都是很难看到的。

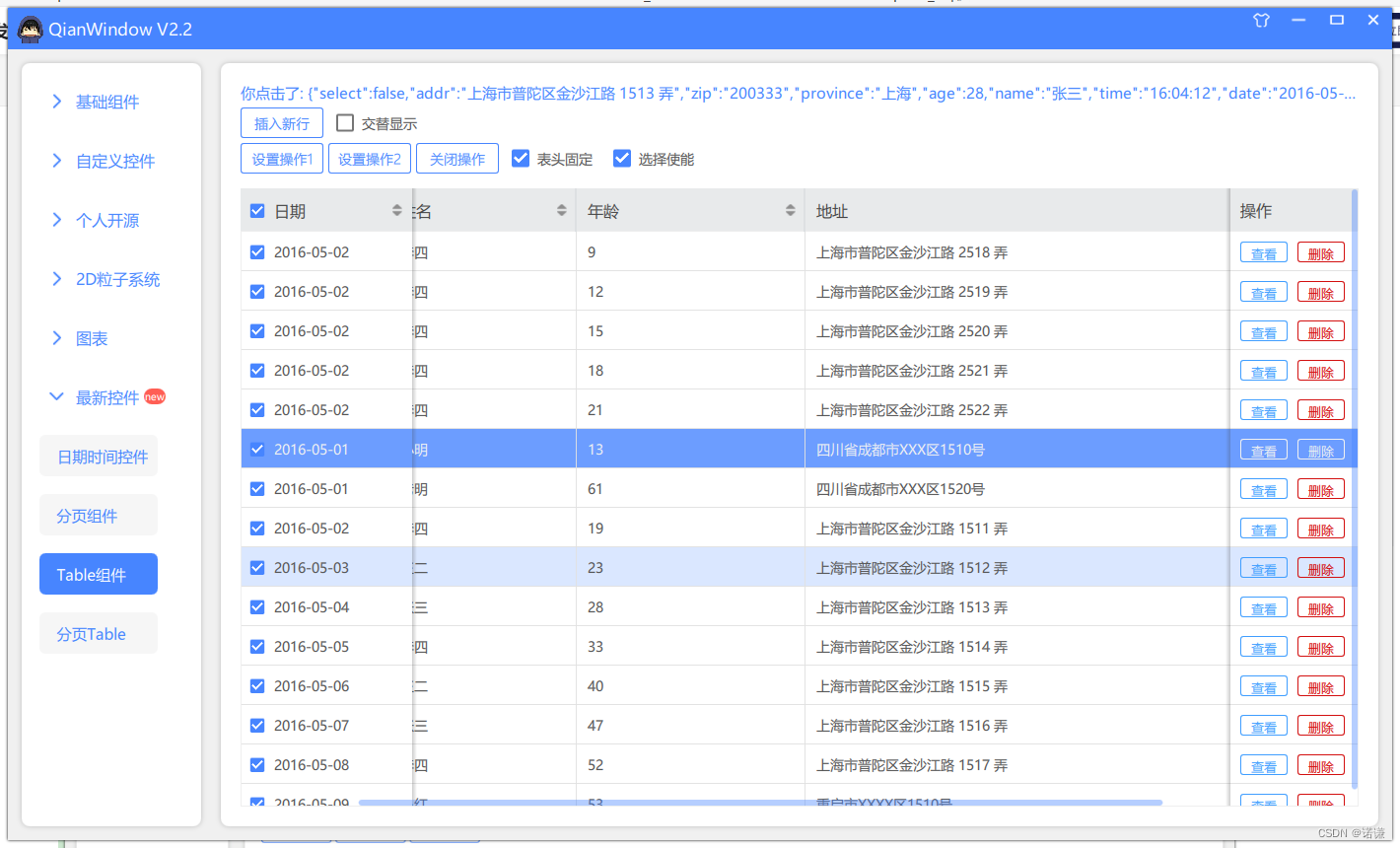

天猫平台上追觅旗舰店与非旗舰店的价格对比 (左:追觅旗舰店 右:非旗舰店)

由于追觅科技是新锐品牌,其运营体系需要从0到1打造,这也意味着要付出更多的沉没成本,没有形成规模以前,费率就会一直处于较高的水平。

02 “以价换量”背后的产品同质化

以技术引以为傲的追觅,每年在研发上的投入只高不低。

追觅曾公开表示,研发人员占公司总人数超70%,每年研发投入超过10%。2022年,科沃斯、石头科技的研发费用率分别为4.85%、7.73%。对比看来,追觅在产品研发的投入处于行业高位。

这也符合扫地机器人近年高端化的趋势。开源证券指出,国内扫地机器人均价从2020年的1687元,上升至2022年的3175元。

只是,高端化并不能使追觅带来业绩或者营收上的明显提升,反而更高的投入会适得其反,影响利润。

扫地机器人在价格上涨的同时,销量却持续走低,出现“价增量减”的局面。数据显示,2023年以来,扫地机器人线上销量、销额同比有所下滑,分别为-6.25%、-3.43%。

增速下滑或放缓意味着,该品类即将触碰天花板,此时的企业距离开启价格战也不远了。

今年1月,科沃斯、石头、追觅都开启了第一轮降价。

另一方面,扫地机器人并非掉入“高端化陷阱”,而是升级后的产品功能,与对应的售价不对等。

比如追觅科技最新发布的扫地机器人X20,在天猫官方旗舰店售价6499元起,预售券后价格为4999元起。花费5000元去买一个扫地机器人,对于多数消费者都是一件值得思量的选择。

某科技博主表示,测评过多款扫地机器人后,实际上扫地机器人的产品同质化较为明显,高端(售价5000以上)扫地机器人功能较为相似,所谓的各类技术,对于用户体验的提升并不明显。

截止至2023 年3月初,追觅科技全球累计申请专利达3431件,其中发明专利申请多达1311件,PCT申请299件,已累计获得授权专利1729件。

对比科沃斯来看,财报显示,截至2023年3月,科沃斯获得授权专利1540项,其中发明专利531项。

从公开的各项数据和信息上来看,追觅的研发投入和研发能力看起来似乎挺的厉害的,但具体表现在将研发落地到产品上,研发效率似乎并不高,“有效研发”不多,最直观的表现就是追觅未能有领先友商的王牌产品。

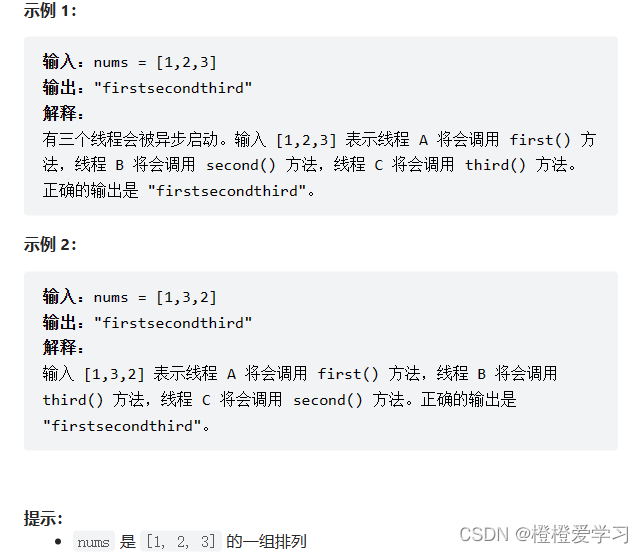

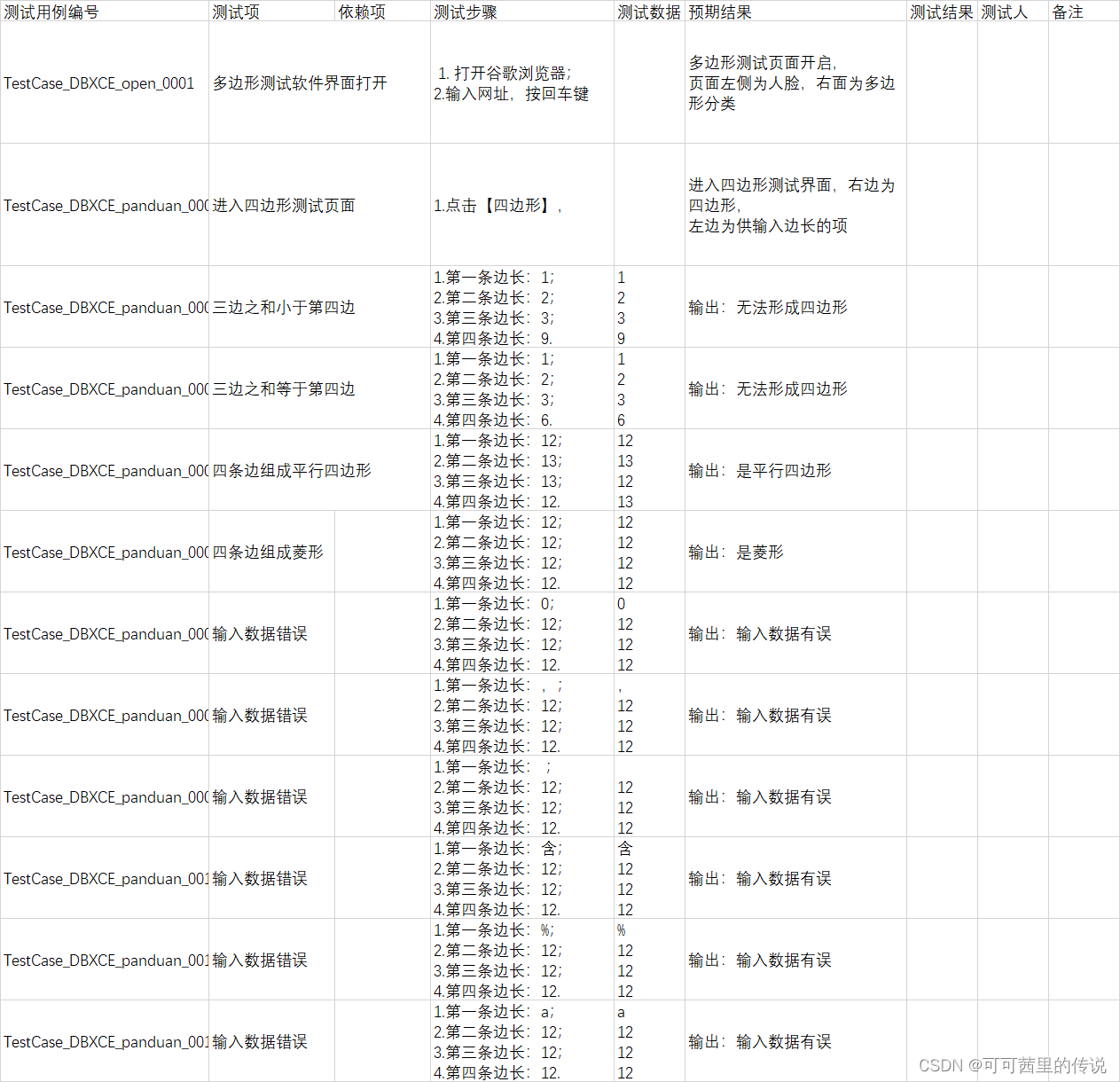

把追觅X20 pro和友商同价位产品对比来看,虽追觅X20 pro在导航+避障、清扫方式等功能上略有不同,但追觅x20 pro并无明显优势,在尘盒容量上还不及科沃斯X1s pro和石头G20,且追觅X20 pro还和石头G20、科沃斯X1s pro价差300。

科沃斯X1s pro、石头G20、追觅X20 pro功能对比

在使用场景上,这些功能的差距,可能就是消费者进行决策的关键,而追觅X20 pro的功能并没有明显优于友商,甚至追觅的很多产品依旧被众多消费者吐槽。

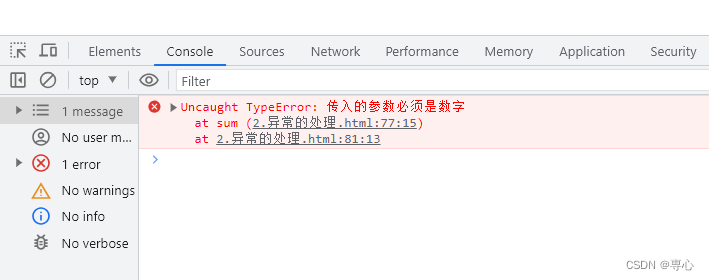

据黑猫投诉数据显示,近30天内共收到49条投诉,其中就包括最新推出的X20pro。

黑猫投诉平台上消费者的投诉诉求

扫地机器人迈入高端最大的困境是,被全能基站束缚住了手脚。基站式的产品出现之后,所有的功能都是围绕基站式产品做延伸,核心的升级迭代功能无非是避障功能、清洁能力和自清洁能力。

“以价换量”的措施,只会让价格越卖越贵,总营收却不一定见涨,长此以往不利于行业发展。

做高端并非企业的问题,只堆料、不创新,消费者为何要为此买单呢?其次,优质的售后服务是一家企业的核心竞争力,在本就同质化严重的产品中,没有好的售后服务哪来品牌竞争力。

03 相约决战洗地机?

依靠扫地机器人为核心业务的追觅科技,要再想在扫地机器人中分到更多蛋糕,只能蚕食其他企业的份额。

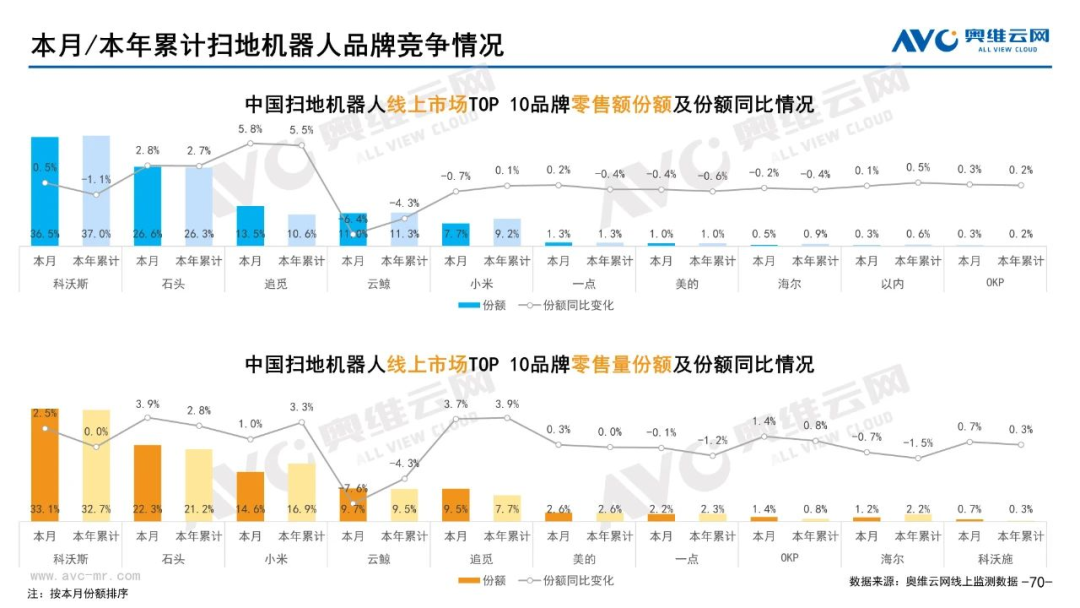

据奥维云网6月报告数据显示,中国扫地机器人线上市场累计零售额份额前五位分别为科沃斯(37.0%)、石头(26.3%)云鲸(11.3%)、追觅(10.6%)和小米(9.2%);累计零售量份额前五名分别为科沃斯(32.7%)、石头(21.2%)、小米(16.9%)、云鲸(9.5%)和追觅(7.7%)。

不难看出,追觅科技的销量和销额,处于“扫地四杰”的垫底位置,背后的对手也并不弱,小米累计零售额就已超越追觅,更别说抗衡市占率超过20%的科沃斯和石头了。

智能清洁行业也并非单一品类的竞争,“扫地四杰”均采取着多品类矩阵发展,尤其是洗地机,正成为“扫地四杰”的新战场。

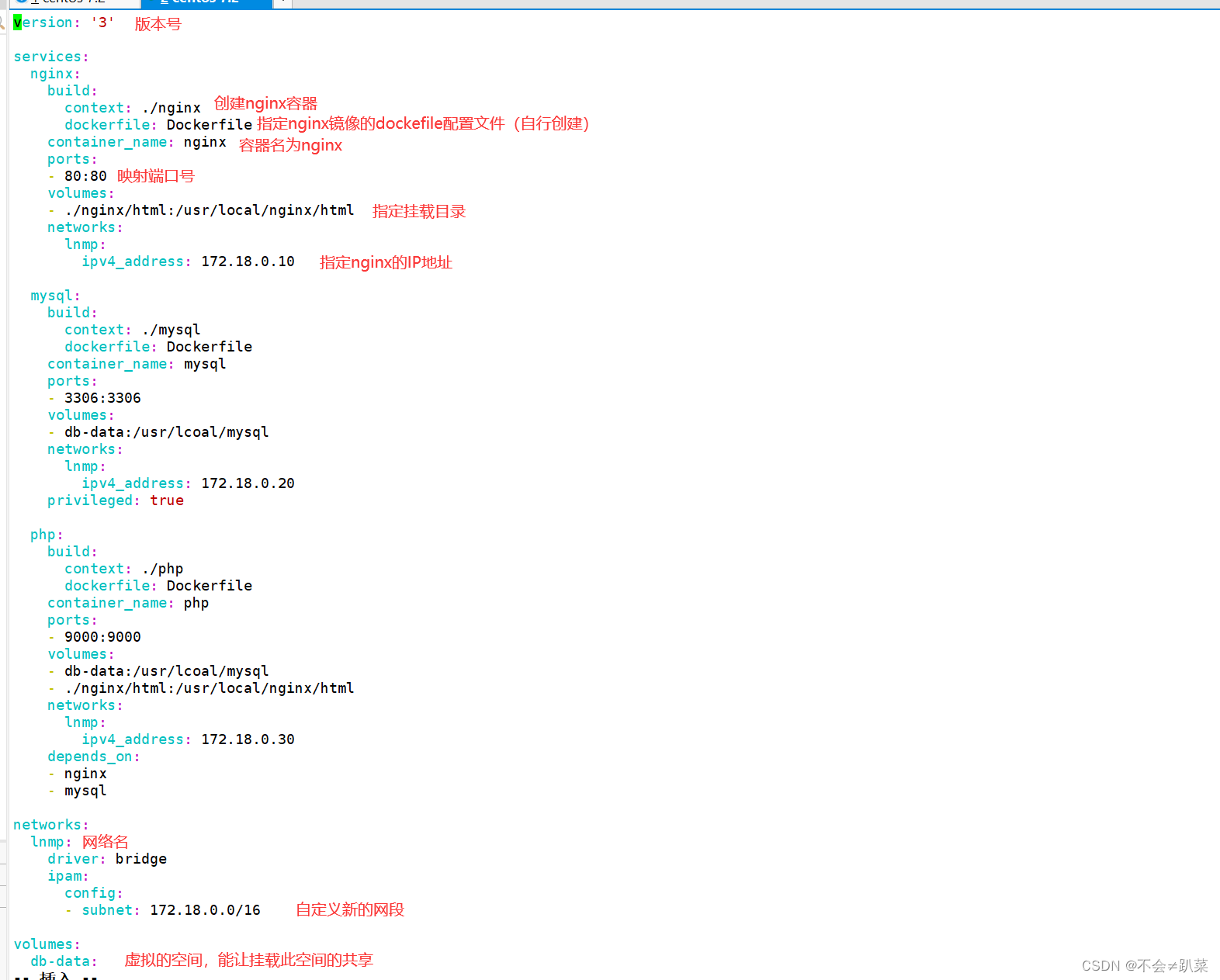

目前,科沃斯、石头科技、小米、追觅科技等品牌均已覆盖不同类型产品,其中追觅科技已布局扫地机器人、洗地机、无线吸尘器、高速吹风机四大产品线。3月28日,追觅科技在上海发布全新一代追觅无线二合一洗地机M13 Beta。

“当下,洗地机市场处于高速上升期,一直在吃吸尘器的市场,未来渗透率也将突破到几十个点,体量翻几倍也是没有问题。”奥维云网分析师此前在接受36氪采访曾说。

目前洗地机的发展与早期的扫地机器人发展较为相似,同样,追觅想要搅动洗地机行业的话,要么抢占好渠道,渗透品牌、抢占市场;要么厚积薄发,以颠覆性的产品一骑绝尘。

从品牌竞争来看,洗地机入局者较多,行业集中度较低,产品也较同质化,需要依赖较高营销费用。短期来看,小品牌、新进入品牌将面临的考验难度较大,但也不排除有黑马跑出的可能。

正是源于行业竞争加剧,多品牌推出高性价比产品,洗地机向高、低两端分化明显。

数据显示,2000元以下偏低端产品及4000元以上高端产品规模占比三年来持续增长,3000—4000元段中高端产品规模占比则呈下降趋势。

很明显,洗地机市场是蓝海,但竞争已迈入红海。在此背景下,洗地机最终的比拼还是要回归到价格。

价格战考验的是从研发到供应链,从生产到销售的全链路能力,追觅需要补足的短板还很多,特别是渠道,无法与经年累月、遍布全国渠道的家电巨头抗衡。

攻坚新业务的同时,追觅也不能忘了“暗疾”,假设自己主业务都治不好,如何向外拓展呢?