液晶仪表,有多赚钱?

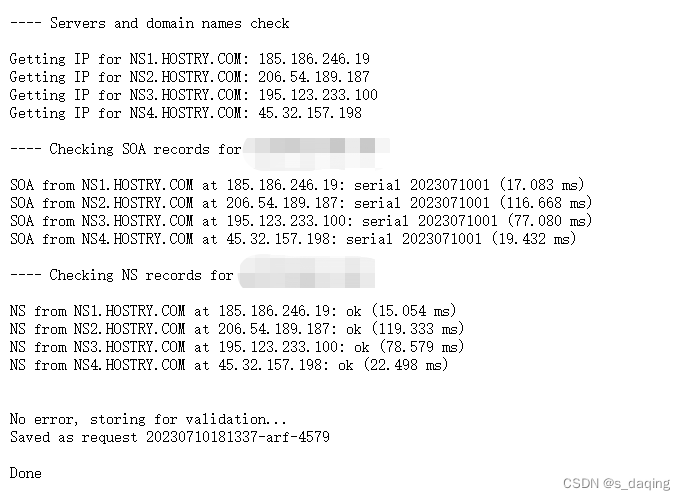

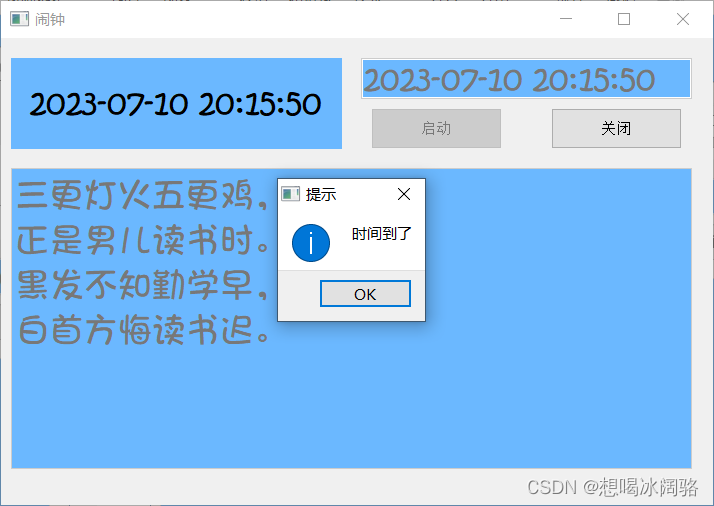

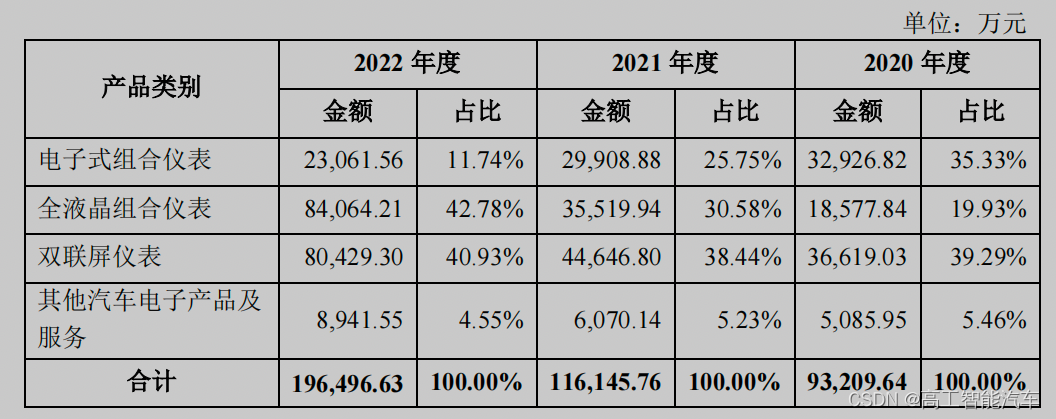

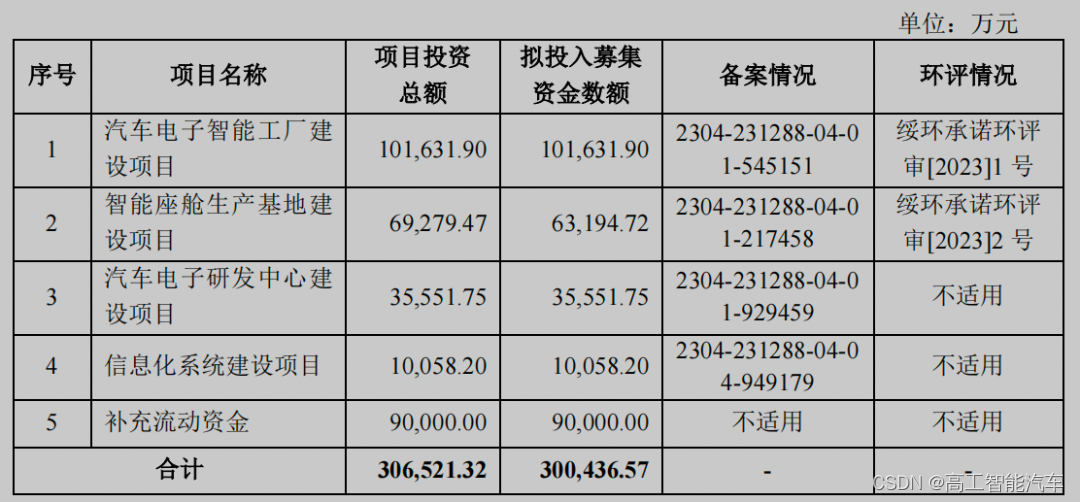

本周,随着天有为电子首次对外发布IPO招股说明书,这家专注于电子式组合仪表、全液晶组合仪表和双联屏仪表等产品的传统汽车仪表企业,揭开了过去几年的财务数据。

作为一家传统汽车仪表转型升级的典型代表企业,2003年-2014年, 公司主要产品是传统的电子式组合仪表,主要客户是上汽通用五菱、吉利集团、 奇瑞汽车、东风小康等。

2015年-2019年,公司把握行业发展趋势和客户需求,成功研发全液晶组合仪表、双联屏仪表等产品,取得现代汽车集团、长安汽车、比亚迪等客户订单,并进一步扩充产能。

2020年至今,随着汽车智能座舱渗透率提升,全液晶组合仪表、双联屏仪表等产品销量提升,天有为仍依赖仪表产品,业务未发生重大变化。

注:图表来自招股说明书,下同

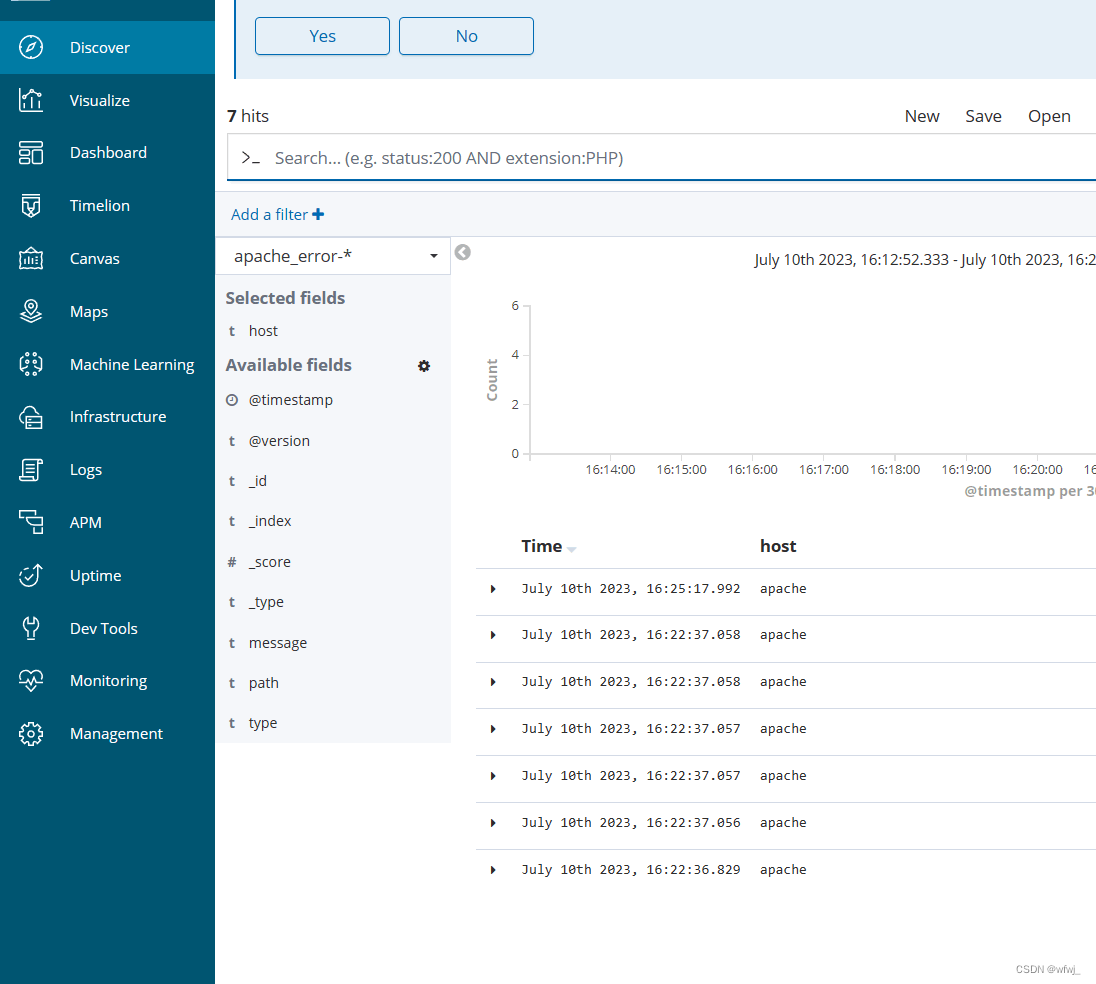

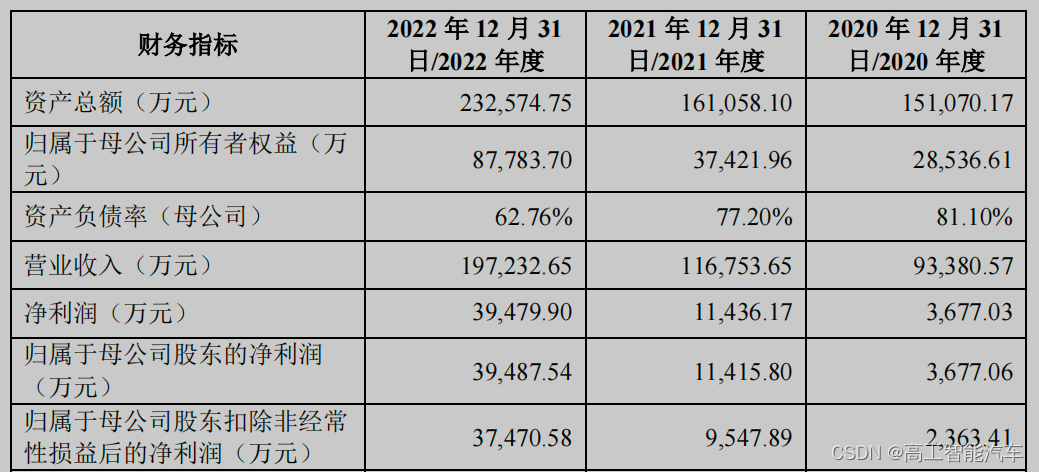

数据显示,报告期内(2020-2022年),该公司的营业收入分别为9.34亿元、11.68亿元和19.72亿元,净利润分别为3,677.03万元、11,436.17万元和39,479.90万元。

相对应,过去三年,天有为的净利润率分别为3.96%、9.76%和20.03%。相比而言,行业头部企业—德赛西威在过去三年的净利润率分别为7.62%、8.69%和7.86%。

从数据来看,天有为业务模式成熟稳定,经营业绩整体呈稳定增长态势。这得益于过去几年,全球尤其是中国乘用车市场对于液晶仪表的爆发式需求。

作为人机交互的关键一环,传统汽车机械仪表也在经历数字化、智能化的升级。尤其是整车智能化的升级、电动化的转型,传统仪表存在反应慢、精度低和显示方式单一的缺点,已经不能满足市场要求。

此外,基于整车数字和网络信号,液晶仪表可实现实车运行状态的数字化显示,并通过与导航主机系统与智能驾驶系统的交互,可以实现导航地图、多媒体娱乐、蓝牙电话、智能驾驶辅助、多屏互动等功能。

根据高工智能汽车研究院监测数据显示,2022年中国市场(不含进出口)乘用车前装标配搭载数字组合仪表(7英寸及以上)交付1152.92万辆,同比增长14.97%;其中,全液晶屏仪表交付885.46万辆,同比增长40.47%。

与此同时,随着产品结构的调整,过去三年,天有为主营业务毛利率分别为17.73%、23.57%和32.10%,呈现逐步上升的趋势。

报告期内,公司向前五大客户销售金额占营业收入的比例分别为76.02%、 72.87%和84.42%;其中,向现代汽车集团的销售金额占营业收入的比例分别为10.31%、23.21%和53.03%。

这意味着,天有为的客户集中度相对较高,特别是2022年度向现代汽车集团的销售占比较高,对单一大客户存在重大依赖。

比如,公开数据显示,2022年在中国市场,北京现代销量已跌破30万辆,而在2016年,这个数字曾经超过100万辆。

这也直接体现在天有为的市场份额数据上,尤其是海外业务的增长,以及国内业务尤其是自主品牌客户的占比在缩小。

比如,在自主品牌车型搭载数字座舱(7英寸及以上液晶仪表)的供应商方面,马瑞利、德赛西威、伯泰克排名2021-2022年乘用车前装市场份额前三位,而天有为仅仅排名第十。

此外,高工智能汽车研究院监测数据显示,今年1-4月中国市场(不含进出口)乘用车搭载多联屏新车交付54.35万辆,同比增长64.90%,前装搭载率逼近10%(迎来高速增长的关键拐点),达到9.61%。

同时,在全液晶仪表部分,今年1-4月中国市场(不含进出口)乘用车搭载交付量为305.25万辆,前装搭载率首次突破50%,达到53.95%。其中,10英寸及以上液晶仪表搭载交付量达到236.66万辆,占比达到77.53%。

而在10英寸及以上液晶仪表总成供应商方面,大陆集团、博世、伟世通、马瑞利、弗迪(自产+外采)排名前五位,合计市场份额超过50%,达到53.09%。

数据显示,报告期内,天有为的仪表业务外销毛利率明显高于内销毛利率;数据显示,2022年度内销仪表毛利率为25.81%,而外销业务则高达39.18%(主要依靠第一大客户现代汽车集团)。

此外,从整体市场走势来看,液晶仪表(总成)在逐步被HUD、屏+域控制器替代。这对于汽车仪表为主业的天有为来说,是不确定性风险。

此外,从整体市场走势来看,液晶仪表(总成)在逐步被HUD、屏+域控制器替代。这对于汽车仪表为主业的天有为来说,是不确定性风险。

高工智能汽车研究院监测数据显示,2023年1-5月中国市场(不含进出口)乘用车前装标配座舱域控制器交付88.46万辆,同比增长79.89%,前装搭载率首次突破10%,达到12.00%。

高工智能汽车研究院预测,今年仍将是座舱域控制器加速上车的一年,全年预计搭载量将超过300万辆;这意味着,传统液晶仪表总成的部分业务被转移至域控制器厂商。

同时,更多的液晶屏面板厂商,也在逐步抢占车载显示屏总成市场。比如,LG、群创、京东方、华星光电等。这是域控制器架构下,传统显示总成市场被解耦的大趋势。

比如,京东方在屏机分离带来的产业链重构机遇下,提出了“显示器件-显示系统-智能座舱”三步走战略。目前,该公司的显示系统业务已获得多家客户定点且部分量产交付。

而域控制器厂商甚至是车企,则抢占了液晶仪表的软件业务。由于座舱虚拟化系统的不断成熟,传统软件(仪表与中控娱乐)分离以及多家供应商的产业形态正在被逐步集成和融合。

此外,HUD,尤其是大屏W-HUD,AR-HUD的技术成熟度、成本和交互体验的优化,液晶仪表的存在必要性也在被挑战。

“之前大家都是拿HUD当辅助,驾驶员有问题还是会回到仪表盘上。而我们希望HUD不仅仅是辅助,而是让它彻底替代仪表盘,驾驶员只用看前方就够了。”这是理想汽车的判断,目前,该品牌旗下的所有车型都陆续标配了大尺寸W-HUD。

而从行业趋势来看,HUD已经被不少车企视为3.0时代座舱信息及交互的入口之一。同时,结合更多的新型显示技术,实现全数字化的舱内交互体验。

就在今年CES展上,宝马发布了i Vision Dee概念车就配备了大尺寸HUD,与此同时还在前风挡和其他玻璃上集成了显示系统。宝马集团CEO Oliver Zipse表示,超大尺寸的屏幕将会从汽车内消失,因为它会分散驾驶员的注意力。

尤其是导航辅助驾驶(NOA)的渗透率还在逐步提升,这种结合了ADAS和高精度地图导航的高阶系统,人机交互的聚焦点也在逐步从传统液晶仪表(不符合正常安全视线的范围)转向大尺寸W-HUD和AR HUD。

就在今年2月,德赛西威宣布数千万元战略投资炽云科技,双方达成了深度战略合作,将面向全球市场提供具有竞争力的AR-HUD解决方案。

与此同时,整体行业正在从“IVI+液晶仪表”到“域控+显示屏”方案加速转型,同时,HUD对液晶仪表将带来不小的冲击,产业链价值正在进入重新分配周期。