LSD(Liquid Staking Derivatives),即流动性质押衍生品,目前主要包括Lido、Frax等主要项目,它是伴随着ETH 2.0升级成长起来的DeFi衍生品赛道。ETH 2.0 以 POS 为共识机制,节点需要质押 32 ETH 才能参与网络维护。

LSD 的出现就解决了质押 ETH 所产生的流动性问题,通过 LSD平台,质押者可以将质押的 ETH 转化为一种可以交易的资产(类似于一种凭证资产),从而解锁流动性降低用户质押 ETH 的门槛,且交易者可以通过交易 LSD 资产来获取收益增加市场的流动性和活力。

目前,LSD赛道主要以以太坊生态为主,除以太坊外, Cosmos、Polygon、Filecoin(上线FVM后)、Aptos等链上生态也出现了 LSD 协议,但规模不大。

LSD 赛道发展现状

以太坊合并以来,以太坊LSD生态应用的TVL达到363亿美元(约为 DeFi TVL 一半),质押了19,012,429个以太坊(不完全统计,截至4月底),约占总供应量的15.92%。

● Lido 在LSD质押赛道中占有了40%的市场份额(TVL 11.7亿美元),因为Lido为了降低用户的LSD门槛,质押0.0001ETH即可提供服务,几乎覆盖了所有用户。

● 中心化质押节点服务商Coinbas、Binance 等在 LSD 赛道占比约为23%。

● Rocket Pool 也是 LSD 赛道中的“庞然大物”,目前其TVL约为了17亿美元,相较于Terra崩盘低谷期,其增长了6.7倍左右。

● Frax Finance 稳定币协议在2022年10月上线了LSD产品FrxETH池,在去年年底仅有800万美元的流动性质押,如今Frax Finance的FraxETH池拥有了2.91亿美元的LSD,实现了37倍的增长。

目前,LSD赛道仅以以太坊生态为主,但主流的POS生态不仅仅是以太坊,此外以太坊链上质押率并不高(约15%左右),所以 LSD 赛道在很长一段时间仍将是潜力板块。

虽然 LSD 赛道整体展现出了很强的发展势头,并且目前绝大多数公链底层以 POS 为主要共识机制,意味着 LSD 将会是行业发展很长一段时间的叙事方向。但 LSD 赛道目前仍旧存在一些发展问题。我们看到到,Lido 以及 CEX 板块等在 LSD 赛道整体的占比过高,赛道中心化倾斜严重,缺乏自我规范限制,这对于投资者资产安全以及链上世界的安全性都是隐患。

目前 LSD 赛道的整体收益仍不高(APR 4%~8%),即便 LSD 资产提升资金利用率,但绝大多数用户盈利率都不高。同样从 LSD 产品本身看,目前 LSD 产品形态单一,绝大多数设施仅支持单一 Token 的质押,虽然获得的 LSD Token 有望提升资金利用率,但这也大大限制了收益能力。

基于目前 LSD 产品的现有形态为基础,Anoym 正在推出一种更具创新性的 LSD 设施,让参与 LSD 的资产能够更为充分的获利,并为链上设施更充分的提供流动性。

Anoym,LSD 赛道有望走进策略时代

在 DeFi Summer 后,基于策略的机枪池产品,正在基于策略通过对不同的 Farming 池进行组合,以博得最大的收益,而在这类策略组合类收益产品面向市场后,在早期整体市场欢迎度较高。

目前,Anoym 采用了策略收益类 DeFi 产品的思路,通过组合质押策略来对 LSD 产品进行革新,Anoym 更像一个多样性、安全、高收益的质押平台和收益平台,它给用户带来了更多的收益选择,而不仅仅是质押单一代币,并拿着 LSD 资产再去自行的在其他的 DeFi 协议中获得收益。

1.多样性的 LSD 选择

LSD产品通常仅以单一资产为主,比如Rocket Pool、Lido等基本是以 ETH 的质押为主,选择性较少。Anoym 不仅仅能够提供 ETH 等 POS资产的质押与再质押,其还能够提供 LSD Token、USDC 等多种质押策略,包括通过Option、Liquid Staking、Restaking、Lending等多种策略最优收益组合的方式,满足用户多样化的需求,以增强投资灵活性。

● ETH质押策略

在 Anoym 的 ETH 策略中,用户可以将 ETH 抵押到系统中以赚取被动收入,在获取收入的同时,还能在Tenet、EigenLayer、Berachain等平台进行再次质押,在这个过程中,LSD 资产将直接在系统中产生并获得收益,用户无需再次曲其他平台手动质押。

● USDC质押策略

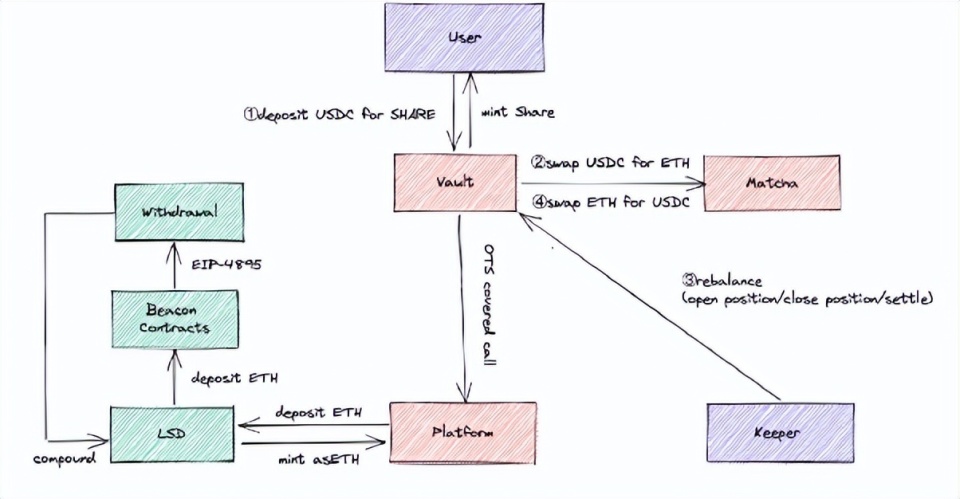

Anoym 也支持 USDC 稳定币的质押策略,该策略涉及到 Swap、期权、借贷以及 Restaking 的组合,比如:

➢ 用户存入USDC,通过Matcha聚合合约进行Swap,得到ETH;

➢ 在Platform质押ETH,OTS(open to sell)Covered Call;

➢ Vault可以从Flash Loan借出ETH,通过LSD完成Stake,并将置换出的asETH归还到平台继续进行质押;

➢ 将通Stake赚取的ETH Rewards通过LSD再质押,赚取复利;

➢ 策略到期后,出售ETH换回USDC,提取本金及收益;

2. 高收益

目前,主要的 LSD 产品 APR 约为 4%~8%,还收益率甚至低于一些 DeFi 池类产品。Anoym 本身能够提供更为丰富的策略,让资金通过策略的组合,最大化的获得 Farming 收益,并且对于用户的资金门槛不做限制。

质押者通过授予 Anoym 智能合约对其质押的 ETH 施加额外的削减条件来选择加入,从而扩展加密经济的安全性,并可以通过Re-staking 进行多种类型的验证服务,包括链的共识协议、数据可用性、虚拟机、预言机网络、网桥和可信执行环境等。 Anoym 的收益来源并不仅仅依靠 单一 POS 网络,通过较为丰富的 Staking 有望降低风险,并帮助区块链生态进一步丰富生态多样性以及网络综合安全属性。

与此同时,通过 Re-staking 带来的安全分享机制,增加了质押者的收益来源,Anoym已经与当前Re-staking技术较成熟的项目如EigenLayer和TENET达成合作,支撑Anoym上的Re-staking功能。

此外, Anoym 也推出了治理代币 $ANO,该资产除了能够用作治理投票,并作为持有分红资产外,其也作为激励通证,即通过在流动池添加流动性、Yield、Restaking获得,以促进用户使用 Anoym 的积极性,该措施也是提升用户收益率的主要机制之一。

3.去中心化带来的安全性

Anoym 本身以去中心化的形式运行,其首先会成为SSV(Secret Shared Validator)节点运营商,同时还会招募节点运营商,实现验证人的去中心化,防止单点故障。所有涉及资产相关操作均由智能合约管控,同时链上合约代码开源,增强了透明度和安全性。而用户更加容易参与SSV网络建设中来,只需要准备少于32个ETH就能参与到其中,增加了资金来源的分散性。

在其节点运营网络中,其也采用 DVT (Distributed Validator Technology)安全机制,将验证器密钥拆分为多个部分并分配给不同节点以及运营商,防止任何一个节点或运营商单独掌控验证器密钥,保证用户私钥的安全性。同时可以有效防止因节点失效而造成的质押惩罚,保证了资金的安全性。

Anoym 目前主要的合作伙伴包括:Spark Digital Capital、SSV network、Volare Finance、Tenet、Eigen、Chainlink 等。

LSD 赛道是一个对于链上世界维护生态安全、促进生态发展多样性的重要一环,而对于 LSD 赛道目前而言,低收益与安全隐患正在降低用户参与的欲望。 Anoym 本身提供了一个十分不错的思路,其通过策略组合来丰富 LSD 用户的投资选择与收益方式,以此来进一步促进用户参与维护网络安全的积极性。 Anoym 正在构建该赛道发展的新范式,并有望引领该领域发展的一个新的风潮。