来源:猛兽财经 作者:猛兽财经

总结:

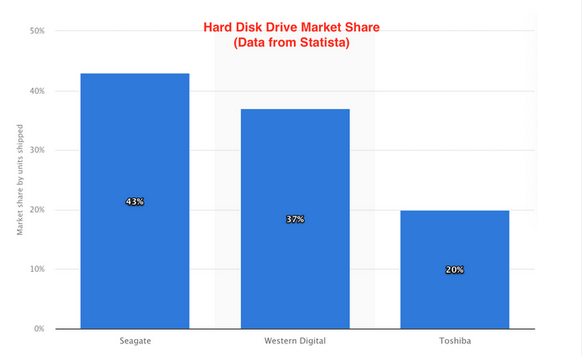

(1)根据Statista的数据,希捷科技是全球硬盘驱动器市场的领导者,在全球拥有约43%的市场份额。

(2)希捷科技的管理层近期已经宣布了一项成本削减计划,目标是到第一季度减少2亿美元的成本支出。

(3)希捷科技目前的产品约有83%是提供给云和企业客户的。

(4)希捷科技正准备从不断增长的混合云市场中受益,它在这个领域已经有一个专业的云计算存储即服务平台了(Lyve cloud)。

(5)在过去的12个月里,希捷科技已经回购了540万股股票,并支付了4.37亿美元的股息。

希捷科技(STX)目前已经是全球硬盘驱动器市场的领导者,也是“超大规模”云存储市场的主要供应商。

虽然该公司正面临着计算部件和半导体行业整体下滑的不利因素,但由于这个行业存在周期性,所以,这对希捷科技来说只是一个短期问题。

与此同时,投资希捷科技的股东还可以获得非常可观的股息(希捷科技目前的远期股息收益率为4.49%),而且希捷科技最近一个季度运营现金流也非常强劲(达到了2.28亿美元),希捷科技还在过去12个月里回购了540万股股票,管理层为了提高利润率还宣布了一项大胆的成本削减计划。

在本文中,猛兽财经将会对希捷科技的商业模式、财务状况和估值、面临的风险等进行全面、深度的分析,以判断希捷科技是否值得投资。

希捷科技的商业模式及优势

如前文所述,希捷科技是一家生产和销售硬盘驱动器(HDD)、固态硬盘驱动器(SSD)和云存储解决方案。

而且是全球硬盘驱动器(HDD)市场的领导者,在全球占有大约43%的市场份额。这一数字也略高于其主要竞争对手西部数据(WDC),西部数据在全球的市场份额约为37%。根据Statista的数据,东芝是该行业第三大公司,拥有20%的市场份额。

希捷科技在全球的市场份额(来源:Statista2022年的数据)

这种领导地位也使得希捷科技在规模和多样化制造方面拥有巨大的优势。目前希捷科技已经在美国各地(至少在三个州)建立了多家生产制造基地。除此之外,希捷科技在泰国也设有重要的制造基地,并在中国、马来西亚、新加坡甚至北爱尔兰都设立了制造基地和业务,其中发展最快的是中国市场。希捷科技在中国的生产制造基地主要分布在苏州、武汉、昆山、南京等地,其中苏州的生产制造基地是希捷科技在中国的最大制造基地,苏州的希捷科技生产制造基地占地面积已经达到了56万平方米,被誉为“世界最大的硬盘生产基地”。

这使得希捷科技在生产能力和成本效率方面与竞争对手相比具有巨大的优势(这对于规模较小的企业来说是不可能的)。

希捷科技的生产模式也是垂直整合的(比如在苏州的生产基地就是采用的“平面化”生产模式),也就是产品从生产线出来之后,不需要再进行加工或者整理,就可以直接运往下一个环节。这种生产模式大大提高了希捷科技的生产效率和降低了生产成本也使产品质量得到了更好的保障,更是对提高利润率和控制供应链起到了非常重要的作用。

目前希捷科技还在不断的进行创新,并在业内开创了很多新技术,如热辅助磁记录技术(HAMR)和Multi-Actuator多读写臂电机技术,这些技术可以使硬盘驱动器实现更高的容量和更高的读写性能。

此外,希捷科技在企业存储市场也拥有强大的影响力和市场份额,目前希捷科技已经是AWS、Azure和谷歌云等主要云服务公司的供应商。因此,猛兽财经预计,希捷科技的企业存储业务有望从全球不断增长的云计算市场中受益(目前市场预测全球云计算的市场规模将以每年20%复合年增长率增长)。

为了提高企业在跨多云和混合环境中存储数据和访问效率,希捷科技已经在2021年发布了自己的云计算存储即服务平台(Lyve Cloud)。

有了这个服务平台,很多超大规模云提供商就可以通过希捷科技的服务平台对客户收取大量存储访问费用了。

希捷科技目前将自己定位为AWS存储解决方案合作伙伴,同时也是潜在的竞争对手。虽然这是一条非常艰难的路,但未来带来的回报可能会非常丰厚。

希捷科技还在2022年10月推出了专门用于优化机器学习应用的Lyve云分析平台。考虑到人工智能行业的快速增长,猛兽财经认为,这项业务也是非常有前景的。希捷科技表示,与市场上的其他产品相比,其技术可以为企业节省高达40%的成本。目前希捷科技已经将Lyve云分析平台扩张到了全球各地(包括美国、英国和新加坡等地)。

这个行业存在周期性

希捷科技2023财年第三季度的财务业绩相对较差。收入为18.6亿美元,比分析师预期的低了1.141亿美元,同比下降了34%。但值得庆幸的是,与上一季度相比,收入仅下降了1%,因此这可能是企稳的迹象。

根据管理层在财报会议上的说法,其收入低于预期的原因是库存调整和中国的复苏速度低于预期导致了“经济活动下降”,进而导致了我们的收入低于预期。

但积极的方面是,出货量在2023财年第三季度环比增长了8%,从上一季度的96.7EB增长到了本季度的104EB。

这些出货量中约有83%来自向云服务提供商和企业客户提供的“近线存储产品”。

近线存储,指的是随着客户存储环境的细化所提出的一个概念,所谓的近线存储,外延相对较广泛,主要定位于客户在线存储和离线存储之间的应用。就是指将那些并不是经常用到,或者说数据的访问量并不大的数据存放在性能较低的存储设备上。但同时对这些的设备要求是寻址迅速、传输率高。(例如客户一些长期保存的不常用的文件的归档)” 。

该公司报告称,其20TB以上的驱动器产品在本季度的增长也很强劲,占近线驱动器总量的百分比已经从个位数增长到了约75%。

然而,管理层却预测未来几个季度的出货量将“下降”,因为云计算客户的目标是减少由于宏观经济环境造成的过剩库存。猛兽财经认为,这是管理层的一种短期策略,因为超大规模客户为了获得更大的规模和效率,还是非常希望希捷科技一直不断升级存储解决方案的。

另一个利好因素是,在全面解除了对疫情的限制后,中国市场出现了许多复苏的迹象。

希捷科技在财报电话会议上表示,“从历史上看,消费者需求带动了地区云客户的收入增长”。因此,解除疫情限制对其在中国的云业务产生了积极影响。

管理层在调整业务支出以适应低需求环境方面也一直很积极主动。截至2023财年第三季度,希捷科技的运营费用同比减少了8.3%,至21.75亿美元,希捷科技在2023财年第三季度不但将运营费用减少了,也将其产品开发成本同比降低了18%,降低到了1.91亿美元。如果不计入国际清算银行的3亿美元和解罚款和2000万美元重组成本等一次性支出,希捷科技实际上可以产生500万美元的利润。

总的来说,猛兽财经认为管理层的战略非常清晰和正确,因为公司的目标是简化其产品路线图,使生产能力与需求相匹配。

到6月季度末,管理层预计将进一步消减4000万至4500万美元的成本,并制定了一个大胆的目标,即到2024年第一季度,将进一步消减2亿美元的成本。

希捷科技的资产负债表上目前有7.66亿美元的现金和现金等价物,应收账款为9.94亿美元,存货为12亿美元。长期债务总额为48亿美元,已经比截至2022年7月报告的50亿美元略有下降了。

希捷科技目前的远期股息收益率为4.49%(非常棒),而它的主要竞争对手西部数据却从来不支付股息。希捷科技的股息主要包括2.28亿美元的运营现金和1.74亿美元的调整后自由现金流。

估值和未来预测

为了评估希捷科技的估值,猛兽财经将其最新的财务数据纳入到了我们的贴现现金流模型中。我们预测希捷科技的收入在未来四个季度将进一步下降(下降幅度为20%),因为计算部件行业的需求将继续下降,预计为17亿美元,环比下降9%,但我们认为市场需求将在“年底前”开始回升,这也与管理层的指引是一致的。

我们还预计,市场对其混合云存储解决方案的需求改善以及中国市场的重新开放也会给希捷科技带来利好。而到了第2年和第5年,我们预计希捷科技每年的收入将增长25%,因为该行业可能会因其周期性而反弹。

在盈利能力方面,我们预计希捷科技未来10年的营业利润率将达到17%。这可能看起来很大胆,但实际上只是回到了2021年的水平。此外,我们还预计到2024财年开始时,管理层的成本削减计划(每年2亿美元)将会继续增加。

最终我们通过计算,得出希捷科技的目标价为每股84美元,截止我们撰写本文时希捷科技的股价为60.890美元,因此希捷科技的股价未来还有72%的上涨空间。

竞争风险

西部数据是硬盘市场上的第二大厂商,并且与希捷科技有着非常相似的优势,包括巨大的生产制造基地、垂直集成和类似的驱动器产品。因此,为了保持领先地位,希捷科技必须保持不断创新,确保其供应链稳健,才能继续保持领先地位。

结论

希捷科技正面临着一个充满挑战的时期,因为硬盘行业的周期性回落导致了硬盘的需求和价格出现了暴跌。

但我们相信管理层已经通过积极的成本削减措施很好地解决了这个问题。

鉴于我们的估值模型和预测表明该股被低估了,而且它还一直在支付高收益率的股息,所以,我们认为希捷科技是一家值得长期投资的股票。

当然,没有人真正知道这个行业的周期性衰退会持续多久,因此投资希捷科技的股东可能会在短期内面临一些痛苦。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。

![[架构之路-211]- 需求- 软架构前的需求理解:ADMEMS标准化、有序化、结构化、层次化需求矩阵 =》需求框架](https://img-blog.csdnimg.cn/20181209030618718.jpeg?x-oss-process=image/watermark,type_ZmFuZ3poZW5naGVpdGk,shadow_10,text_aHR0cHM6Ly9ibG9nLmNzZG4ubmV0L3p4aDE5ODAwNjI2,size_16,color_FFFFFF,t_70)