一、摘要

在前期的Barra模型系列文章中,我们构建了Size因子、Beta因子、Momentum因子、Residual Volatility因子和NonLinear Size因子,并分别创建了对应的单因子策略,其中Size因子和NonLinear Siz因子具有很强的收益能力。本节文章将在该系列下进一步构建Book-to-Price因子,该因子策略能够大幅跑赢市场指数。

二、模型理论

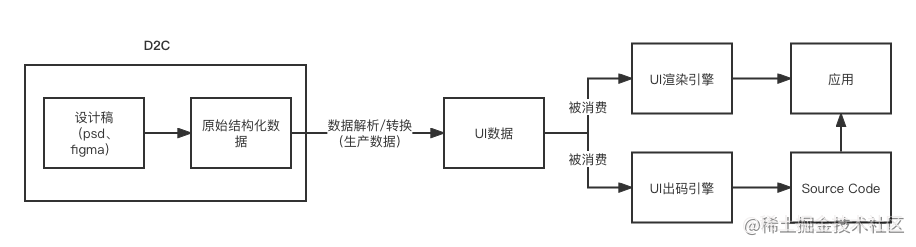

Barra模型的Book-to-Price因子的计算方法如下:

Book-to-Price因子的计算较为简单:净资产除以市值,即市净率的倒数,代表股票的估值情况。

三、因子分析

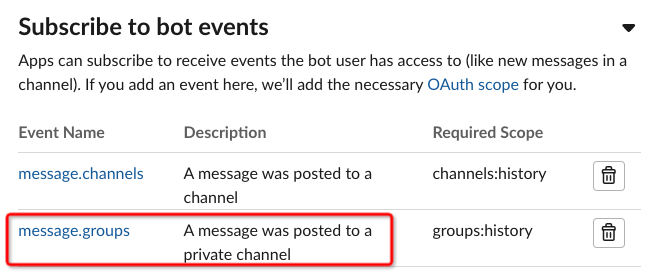

使用alphalens进行对Book-to-Price因子进行分析(2022年-2023年3月5日)。

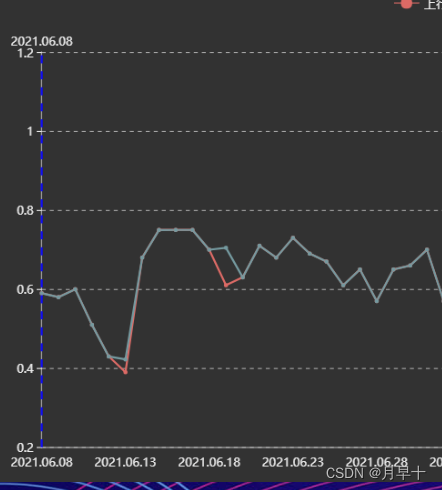

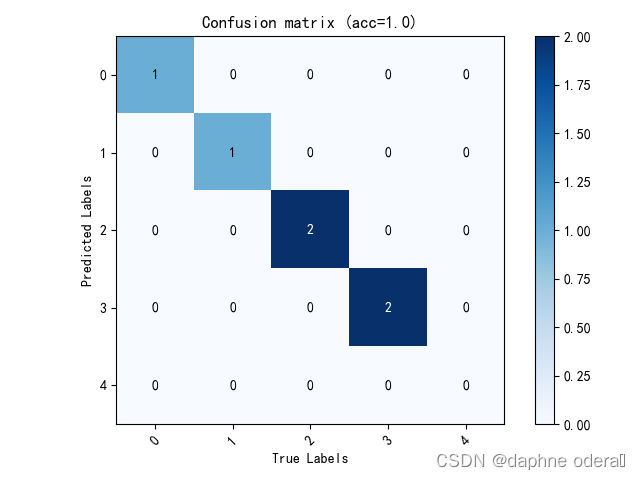

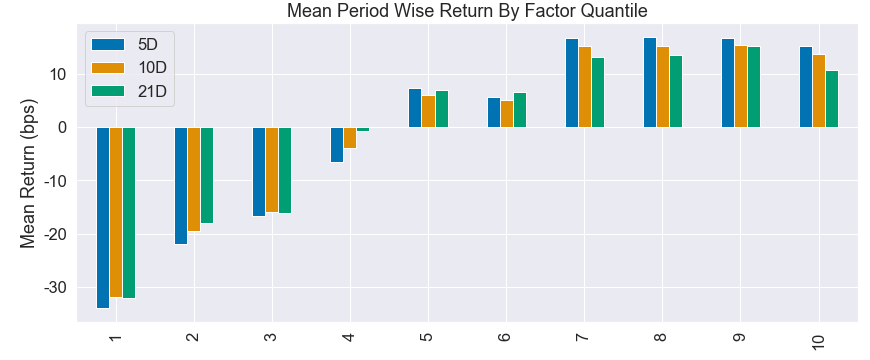

从上述收益分析来看,该因子在不同调仓周期下的alpha收益差别不大,但beta贡献负收益,其中5天调仓周期的负beta收益最小;最大因子值分组贡献正收益,最小因子值分组贡献负收益,同时在不同周期下,分组平均收益随着调仓周期的增加而下降。

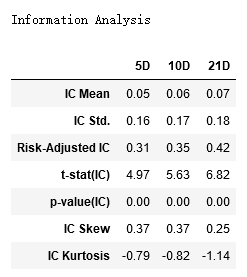

从信息系数的分析来看,随着调仓周期的增加,IC均值和IC标准差在同步增大,可进一步计算IR,分别为0.31、0.35和0.39;最小的IC均值亦大于0.05,说明该因子选股能力较强;但最大的IR仅为0.39,小于0.5,说明该因子获取超额收益的能力不够稳定。

分组收益图显示,Book-to-Price因子的单调性尚可,单调递增,与前文分析相符;但在最大几组的分组收益上,没有显著的差异和单调性,甚至最大因子值组的收益相对前几组还略有下降。

四、回测分析

回测时间:2022-01-01至2023-03-05(月底换股)

回测品种:全A股(剔除ST股、停牌股和一年以内的次新股)

初始资金:100万

手续费:0.0007(双边万二佣金+单边千一印花税,共千1.4,即双边万7)

滑点:0.00123(双边千1.23)

最大持仓数量:30只

策略在回测期间实现9.66%的年化收益率,最大回撤为15.17%,期间沪深300指数的收益为-16.01%,大幅跑赢市场。

策略净值曲线波动较小,对比沪深300指数,在下跌阶段(2022年7月-10月)抗跌能力强,而在随后的反弹阶段,亦具备较强的进攻能力。整体表现相对较好。

以上,本期的策略源码已分享至掘金量化社区,大家可以通过下方链接自行获取。

传送门:https://bbs.myquant.cn/thread/3395

本期参考文献:

1.The Barra China Equity Model (CNE5) - MSCI - MSCI

链接:https://www.docin.com/p-1377763566.html

2.石川 正确理解 Barra 的纯因子模型

链接:https://zhuanlan.zhihu.com/p/38280638

3.方正证券 Barra模型初探,A股市场风格解析

4.中银证券 有关Barra中国权益CNE5模型的思考

5.量化投资小笔记 Barra系列

链接:https://zhuanlan.zhihu.com/p/68110181

6.理解非线性市值因子NLSIZE/MIDCAP

链接:https://zhuanlan.zhihu.com/p/150310851?from_voters_page=true

- End -