港股市场新一轮改革举措渐次落地。特别是港交所推出特专科技公司上市机制,吸引符合资格的科技企业申请赴港上市,成为这一轮港股市场改革的“重头戏”。

港股市场新一轮改革举措渐次落地。特别是港交所推出特专科技公司上市机制,吸引符合资格的科技企业申请赴港上市,成为这一轮港股市场改革的“重头戏”。

作为香港资本市场的重要参与者,内资券商立足香港、背靠内地、辐射全球,走出一条国际化发展道路。港股市场新一轮改革中,内资券商能发挥怎样的作用?又有怎样的特色优势?如何在服务特专科技企业的同时又抓住改革机遇?

近日,上海证券报邀请中金香港投资银行部主管、董事总经理陈永兴,中信证券全球投资银行管理委员会委员、中信里昂证券投行负责人于杨,广发控股(香港)总经理林晓东,就上述问题进行了探讨。

港股或成科技企业境外上市首选

上海证券报:今年3月,港交所《主板上市规则》新增设第18C章,为特专科技公司开辟上市通道。港交所新推出的特专科技板块与上交所科创板,两者有哪些不同?

陈永兴:港交所推出的特专科技公司上市机制,将有助于尚未实现商业化或处于商业化初期的新一代创新领域公司参与资本市场。新的制度安排对处于初创期或成长期的“硬科技”公司,特别是早期需要投入大量资金、从事先进技术的研发、尚未产生足够收入以达到主板上市规则要求,但又希望参与资本市场、触达境内外投资者的企业,具有较大的吸引力。

与A股科创板类似,港交所支持“硬科技”企业融资和发展,但有三方面差异。

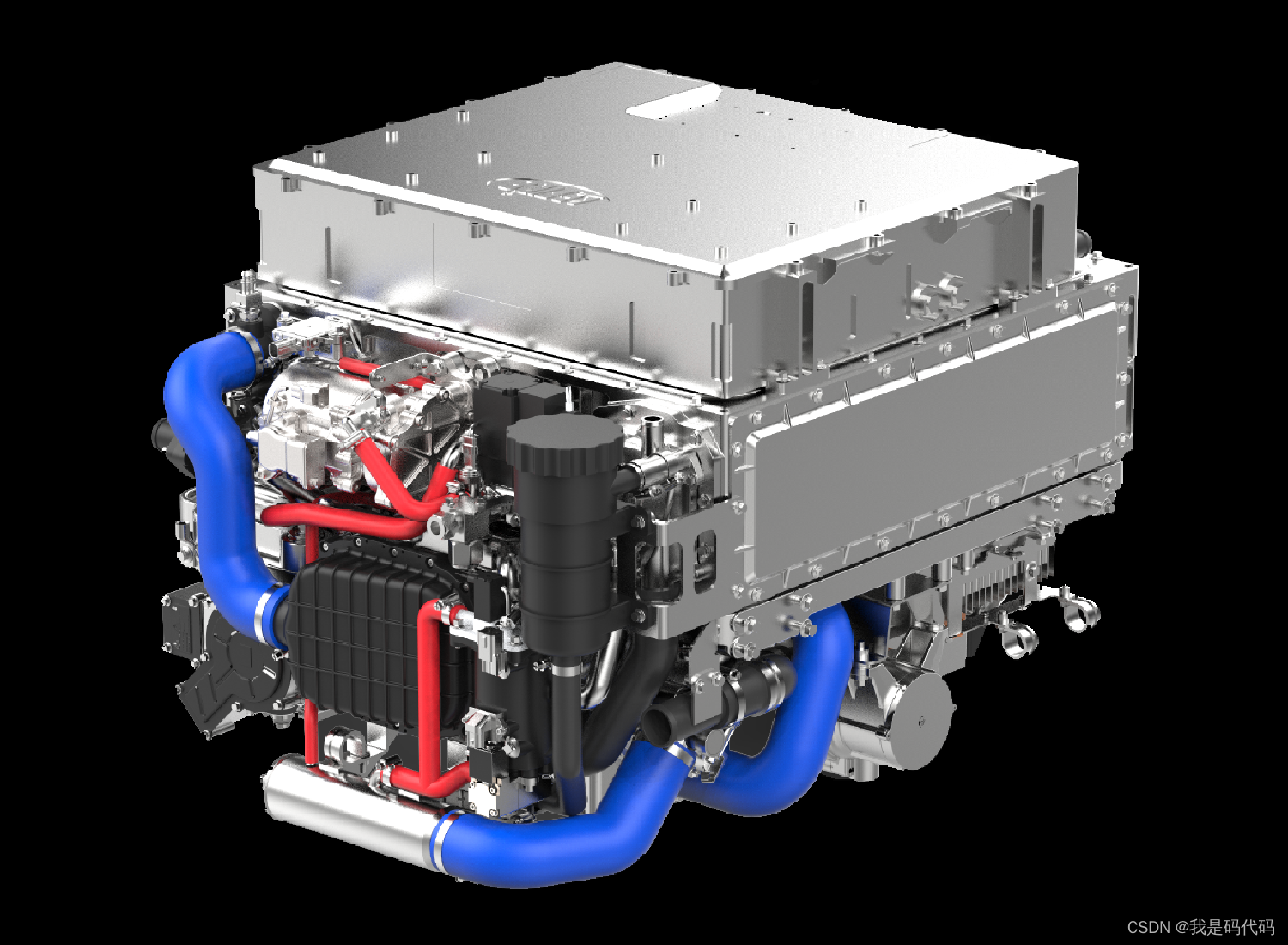

一是在行业属性对比上,18C章涉及的五大特专科技行业为新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术;科创板“硬科技”赛道主要包括新一代信息技术、高端装备、新材料、新能源、节能环保、生物医药及其他符合科创板定位的领域。18C章主要从研发时间与支出金额占比两个角度,对企业的科创属性进行评价。

二是18C章更关注企业预期市值,对于未商业化的公司提出了更高的估值要求(未商业化公司上市时须达到100亿港元市值门槛)。

三是香港资本市场汇聚了大量的国际投资者,有国际化发展需求的特专科技企业,根据18C章在港交所主板上市,可以促进企业国际化战略实施。

于杨:目前,已有一些内地的科技公司来找我们咨询,希望通过18C章在港交所上市,但数量不算很多。

港交所特专科技板块与上交所科创板有以下两点差异:首先,18C章主要包括五大行业,其中,新一代信息技术行业可能包含了部分元宇宙企业,相关企业将会考虑港股市场已上市企业的估值、上市后连接国际市场的能力、上市后的流动性等,从而选择是否在港交所上市。其次,18C章关注研发投资金额占比,对申报主体上市前三个会计年度每年研发投资金额占总营运开支的百分比,提出了最低要求。科创板规定除企业须满足科创属性的基本要求外,更侧重考虑企业在市值、收入、利润、现金流等方面的综合财务表现。

林晓东:在港交所持续对上市制度进行改革的影响下,香港已成为全球第二大生物科技集资中心,18C章的出台预计将吸引更多高科技、“硬科技”公司赴港上市。

一段时间以来,许多在美股上市的中概股选择回到港股上市,港交所为特专科技公司提供了非常重要的发展机遇,有望成为特专科技企业在境外上市的首选地。

对于已上市或计划在科创板上市的企业,未来如有A+H股上市计划,18C章也将为相关公司提供独特的融资渠道。同时,特专科技企业也可以先通过18C章在港股上市,再回归A股,结合公司的发展路径,灵活利用境内外融资渠道。

港交所特专科技板块与上交所科创板在行业定位上存在相似之处,但在具体的上市要求上有一定差异。对于红筹企业,科创板的要求较高,因此尚未符合A股市场对应板块要求的红筹企业,或将尝试通过18C章于港交所主板上市。此外,18C章可接纳的元宇宙技术和新食品、新农业技术暂未被列入科创板支持与鼓励的行业。

内资券商具有多重核心优势

上海证券报:在服务企业赴港上市过程中,内资券商在机构销售、交易定价、投研方面有哪些经验,可应用于此后服务特专科技公司登陆资本市场?

陈永兴:首先,内资券商在香港深耕多年,见证并参与了港股市场发展的重要节点。内资机构一直积极与香港监管机构就优化上市规则及机制保持紧密沟通,并追踪不同赛道及类型的拟上市企业融资需求,以及投资人投资需求动态。

其次,内资券商贴近内地企业,深入研究产业特点。因此,一些有代表性的上市企业,如新消费、TMT、医疗领域的龙头企业,均会选择让内资券商来“保驾护航”。

最后,内资券商可提供全生命周期的资本市场服务,在私募融资、IPO、跨境并购、海外债发行等重大交易环节,能够为企业发展提供助力。这依托于内资券商在境外资本市场积累的交易执行经验和专业能力。

于杨:对冲刺港股IPO的企业来说,定价与销售网络是其中非常重要的环节。

第一,在交易定价能力方面,内资券商依托研究所资源,能够为市场预期和价值发现提供指引。券商研究所是资本市场重要的价值发现者,也是许多业务的重要支持者。券商投行须围绕市场需要,不断积聚行业研究资源及机构投资者资源,以发现企业的长期投资价值。内资券商通过发挥境内外一体化的优势,有望为拟上市公司实现更合理和精准的定价。

第二,券商的承销能力是核心竞争力,头部内资券商能够不断利用境内外销售网络以及平台优势,系统全面地覆盖机构客户。举例来说,中信里昂的经纪交易部门覆盖了近3000个外资机构,在大型IPO的承销上,能通过全球销售网络,引入增量国际订单和国际投资者,为项目成功发行奠定基础。

林晓东:在港的内资券商平台一般是集团国际化运作的主要平台,致力于成为连接境内外资本市场的桥梁。在合法合规及充分考虑一二级市场信息区别和风险隔离的情况下,内资券商通过境内外渠道充分协同,能够联动集团旗下的基金公司,充分发挥跨境市场投资优势、全球资源配置优势及总部研究所的研发优势,为相关企业融资活动提供更好的服务。

在投行条线,头部内资券商积累了丰富的港股上市经验,能够构建全业务链、全生命周期的投资银行服务体系,在项目尽调与执行、行业客户接洽与分析支持、对接销售及研究等方面充分发挥投行作用;在投资管理条线,内资券商可以依托集团,借助资产管理业务、公募基金管理业务及私募基金管理业务,通过认购客户二级市场股票等形式协助港股承销业务发展。

港股IPO市场有望进一步改善

上海证券报:新一轮改革不断推进下,港股IPO市场将如何发展?

陈永兴:在展业过程中,中金香港的投行团队已经扩大到超过100人,专注于境外股权、并购及固收产品等投行业务。

展望未来,我们认为港股市场依然欢迎各行业的龙头企业赴港上市。在中国证监会境内企业赴境外上市备案制落地、香港上市规则的持续更新,以及A股与港股市场互联互通不断推进的背景下,港股市场对境内外发行人具有强烈吸引力。

于杨:进入2023年,港股IPO市场显现复苏迹象。最先感受到IPO市场氛围的,莫过于负责新股承销的券商机构。

2022年10月底之前,不少IPO发行人对赴港上市持观望态度,但自香港与内地全面恢复通关以后,IPO相关发行较之前更为积极。部分发行人认为,随着国内经济的复苏,企业的盈利将出现大幅改善,因此有望在下半年启动IPO进程。

此外,随着互联互通标的大幅扩容、“港币-人民币双柜台模式”即将落地、在港交所主要上市的外国公司有望纳入港股通等利好消息催化下,预计下半年港股IPO市场有望出现进一步改善。

林晓东:在港股市场上,内资投行新的业务增长点在于高科技、“硬科技”企业赴港上市和中概股回归港股业务。近期,阿里巴巴和京东公司拆分其体系内公司,准备在港交所上市,未来可能有更多大型公司分拆其不同业务子公司来港上市。此外,预计未来将有更多新经济公司赴港上市,特别是随着18C章的推出,更多“硬科技”公司将踏上赴港上市之旅。