回顾已经过去的2022年,消金行业面临着来自多方面的考验,承压前行,而随着进入2023年,相关企业也陆续展示出过去一年的发展成果,以此为后续发展做出指引。

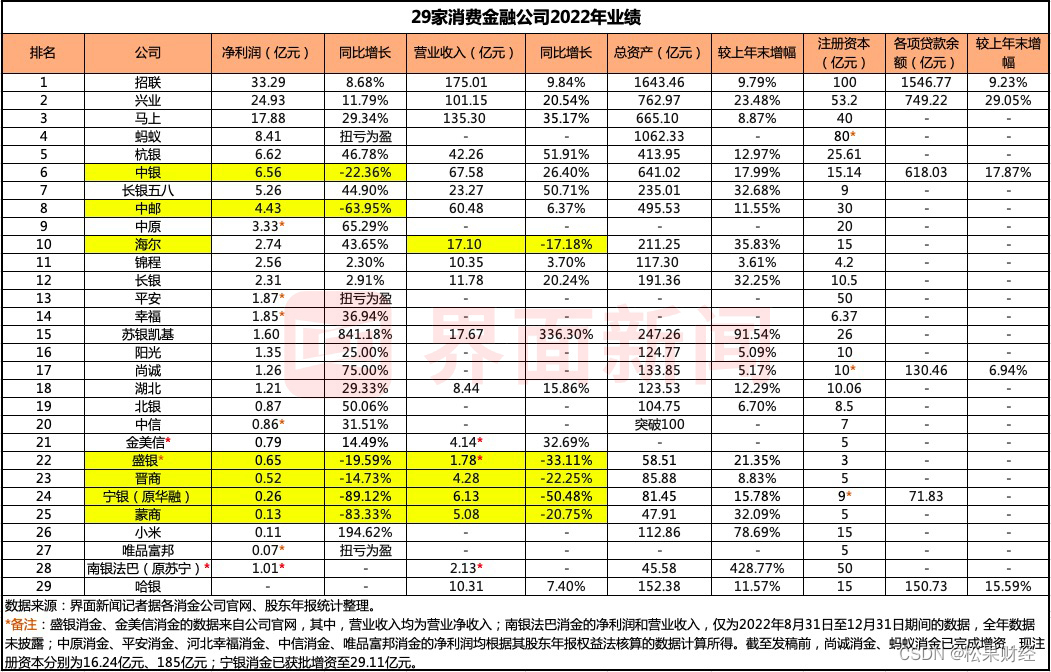

当前,30家已开业的消金公司中,29家的2022年业绩数据已披露。总体来看,行业增速放缓,规模扩张减速。企业方面,业绩分化较大,头部公司表现稳健,多数公司成长性明显,但也有部分公司业绩出现大幅下滑,未来走势堪忧。

不过,为何会呈现这样的分化结果?消费复苏之下,消金行业能迎来发展“窗口期”吗?

三甲破百亿,头部效应明显,业绩分化加强

2022年,为了践行普惠金融的理念,进一步扩大获客渠道,更多消金公司不断开拓下沉市场,加大科技投入,兼之线上展业的推广对资产端业务发展的赋能,消金行业整体规模有所回升,但由于市场需求还处于逐步释放阶段,增速相较往年有所放缓。

根据中国银保监会非银部发布的《引领消费金融公司规范有序发展》数据显示,截至2022年底,全国消金行业负债7847.23亿元,所有者权益997.18亿元,资产总额达到8844.41亿元,同比增长17.46%,而2021年这一数据为7530亿元,同比增长43.5%。

虽然增速有所回落,但不变的是,行业排位赛依旧火热。

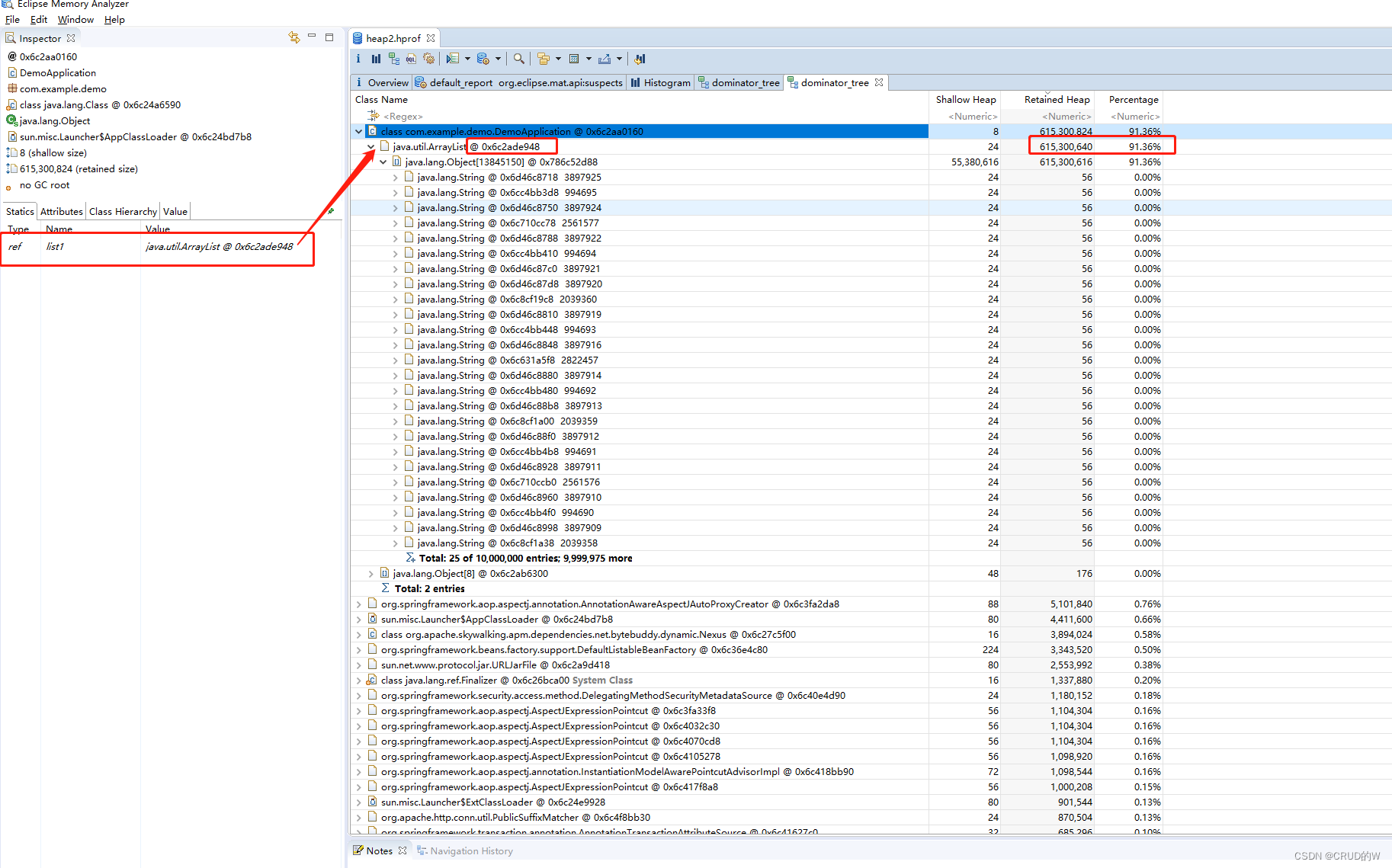

头部公司方面,招联消费金融、兴业消费金融和马上消费金融稳坐三甲交椅,三甲公司净利润均超15亿元,营收破百亿。其中,2022年招联消费金融实现营收175.01亿元,同比增长9.84%,净利润33.29亿元,同比增长8.68%,其已经是第四年登顶;兴业消费金融则是首度进入营收百亿行列,实现营收101.15亿元,同比增长20.54%,净利润24.93亿,同比增长11.79%;马上消费金融营收135.30亿,同比增长14.48%,净利润17.88亿,同比增长29.34%。

但单从净利润看,2022年仅有中原、苏银凯基、尚诚、北银和小米5家公司保持增速在50%以上,而2021年则有超过一半的公司可以达到此标准。

值得注意的是,2021年6月注册的重庆蚂蚁消费金融首次披露完整年报业绩报告,即实现了逆势增长,以8.4亿元的净利润扭亏为盈,位列行业第四。

再看向另一边,中腰部部分公司的业绩表现不尽如人意。

以中银和中邮为例,这两家国有大行参股的消金公司在2022年营收都呈现正增长态势,中邮2022年营收60.48亿元,同比增长6.37%;中银营收67.58亿元,同比增长26.4%。但双方净利润却分别下滑了22.36%和64%。

除此之外,盛银、晋商、宁银、蒙商发展困境更加显著,2022年,这几家公司营收利润双双下滑,其中宁银盈利问题最为突出。

究其原因,主要在于随着互联网巨头布局消金,传统持牌公司的获客成本上升,盈利空间持续压缩;再加上近年来,监管政策逐渐收紧,企业贷款越来越难……有此结果并不令人意外。

整体来看,2022年,消金行业整体规模扩张呈放缓趋势,尽管头部平台增长出现乏力状态,但马太效应依旧,面对复杂的市场环境,处在行业末端的企业想要实现跨越并不容易。不过排名并不一定会长期维持当前状态,随着消费端和供给端的改善,相关企业或许能通过调整业务结构等手段,实现业绩的翻盘。

行业竞争格局形成,线上线下一体化成机构标配

截至目前,我国30家持牌消费金融公司中,有20家主要出资方为商业银行,因此可以称之为银行系消金公司。非银行系消金公司目前有10家,主要出资方为电商和产业机构。纵观行业发展,显然已经形成了“银行+互联网”的格局。

其实最初,消金业务是以线下模式开展的,但随着互联网的兴起,线上模式逐渐打开局面,也就形成了互联网金融的部分。

从风控角度来看,如今的线上消贷主要以外部互联网平台引流为主,但越来越贵的流量也使得消金公司在与流量平台谈判交易时处于弱势,导致获客成本呈现上升趋势。另外,消费贷款业务本就是低频需求,单纯依靠线上,消金公司难以实现用户规模的扩大。

而相比线上业务直接购买流量的便捷获客方式而言,线下展业的难度一直都居高不下,最典型的就是从业人员道德风险和职业素养难以取信客户,导致线下场景长久以来不被看好。

在成本更低、客户粘性更强、服务周期更长的目标驱动下,线上和线下的融合发展注定是消金公司的新业态,目前也已经成为不少消金公司发展的标配。

比如, 一直以来宣称坚持“纯线上”消费信贷服务的招联消金,也在调整业务结构,一边通过错位经营,提供满足多客户群体的差异化服务,另一边加大线下业务比例,加强线上线下场景联动;2022年杭银实现高增长的原因就是线上线下的“搭配食用”——线上增加滴滴等流量入口扶持,线下扩大“尊享贷”规模;中银目前也在加速线上业务改造升级,并通过与头部机构的深度合作,推动线上线下协调发展。

此外,值得一提的是,2022年多家消金公司迎来增资潮。线上化转型趋势下,消金公司增强风控能力成为关键,而增资显然有助于消金公司提高风控能力,推动经营发展。

具体来看,目前已有6家公司获批增资,5家公司完成增资。其中,蚂蚁消金的注册资本从80亿元增至185亿元,成为目前注册资本最高的消金公司;兴业消金的注册资本从19亿元增至53.2亿元;海尔、尚诚消金的注册资本则从原本相同的10亿元分别增至15亿元和16.24亿元。

而宁银也于今年4月获批增资10亿元,目前尚未完成工商信息变更。若此次增资成功,宁银的发展有望再上台阶。

但与此同时,也出现了“掉队”的选手——北银消金和金美信消金纷纷增资失败。虽说其背后原因各异,或是债务问题或是股东意见相左,但总归大业未竟,仍需攘外安内。

不过长远来看,在行业面貌更加灵活、产品模式更贴近消费者的同时,也不乏一些新机遇,或许能进一步加快消金行业洗牌,实现整体向高质量发展方向进发。

新市民服务成消金蓝海,监管助力高质量迈步

自2009年我国原银监会开启消费金融公司试点工作以来,13年间,国有大行及城商行等金融机构不断入局。如今,消金俨然已经成为扩大内需和促增长的新兴力量。

2022年3月,中国人民银行、银保监会联合发布《关于加强新市民金融服务工作的通知》,强调了新市民金融服务在构建国民经济新格局中的战略意义。作为城镇化建设的核心组成,新市民群体已然成为消金公司布局的重心。

数据显示,2022年,消金行业新增新市民贷款269亿元,占比超过70%。目前已有不少机构针对新市民群体推出服务和产品,比如,长银五八针对快递员、外卖员、网约车司机等典型新市民群体推出消费贷款服务;蚂蚁制定“新市民陪伴计划”,旗下花呗、借呗等产品可以为新市民租房、家装等需求提供分期免息补贴;兴业更是推出全套新市民金融服务,囊括家庭消费、房屋租赁、子女教育等方面。由此可预见,未来将有更多消金公司考虑到新市民群体的需要,已有相关产品的公司也将持续完善服务链条。

此外,随着监管力度加大,消费金融领域出现的利率过高、产品不合规、暴力催收等行业不法行为也将加速出清。监管机构对消费者个人信息的保护力度持续加强,消费金融行业趋向正规化发展。

至此,单方面压缩贷款利率不再是长久之计,智能风控素质、资产端流量优势、负债端成本优势将成为行业竞争的关键因素。

消金公司也将更多着力于优化业务结构,通过与头部机构的合作,降低风险资产占比,提升盈利水平或钻研细分客群,打造多方位业务渠道,提升自主获客能力,拉低获客成本等。如唯品富邦等目前就在寻求与腰部渠道的深度合作,以期实现整体盈利能力的提高。

唯有这样,头部公司才能继续保持强者恒强;中尾部公司也能抓住流量红利,搭建企业护城河,实现逆流而上。

作者:李婕

来源:松果财经