金融企业的贷后催收是指向借款人发送催收通知和采取其他措施,以确保借款人按时还款并追回逾期贷款的过程。这通常包括电话催收、信函催收、上门访问等方式。贷后催收通常由金融机构内部的专业团队或第三方专业催收公司承担。

由于催收业务会涉及到很多个人信息,金融机构在催收的过程,有义务保护好被催收人的个人隐私信息,以及保证所使用的个人信息是合法合规的。但也因此,贷后催收业务场景下面临着不少的数据安全风险,主要有:

数据泄漏:外部催收机构使用贷后催收系统将未脱敏的数据复制粘贴、截图留存,泄露用户个人隐私信息。

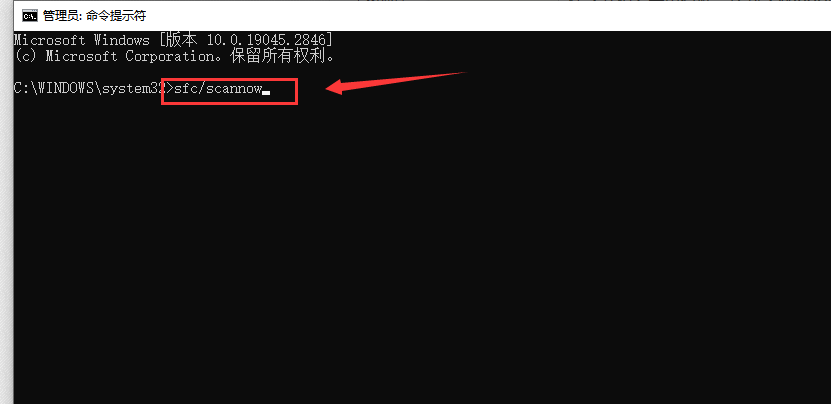

数据爬取:电脑黑客使用爬虫、RPA软件等形式从内部系统中非法爬取敏感数据。

数据外发:内部员工安全意识淡薄,将个人信息批量导出,内外勾结盗取数据。

远程共享桌面:外部催收机构员工通过远程控制软件私下转包催收项目。

而上述行为一旦发生,金融机构不仅要承受财产损失,可能还要承担法律风险,例如催收程序不合规或证据不足,可能会遭遇借款人提出的各种反诉,承担相应赔偿等法律责任,甚至会变成司法诉讼,需要支付较高的诉讼与执法成本。

因而,金融机构在开展催收业务时,除了需要专注于回款效果之外,还需要密切关注各种相关的数据安全风险,采取数据安全合规、行为管控等措施,积极防范数据泄露、数据爬取、数据外发、业务二次转包等风险的发生,确保业务连续性与资产安全。

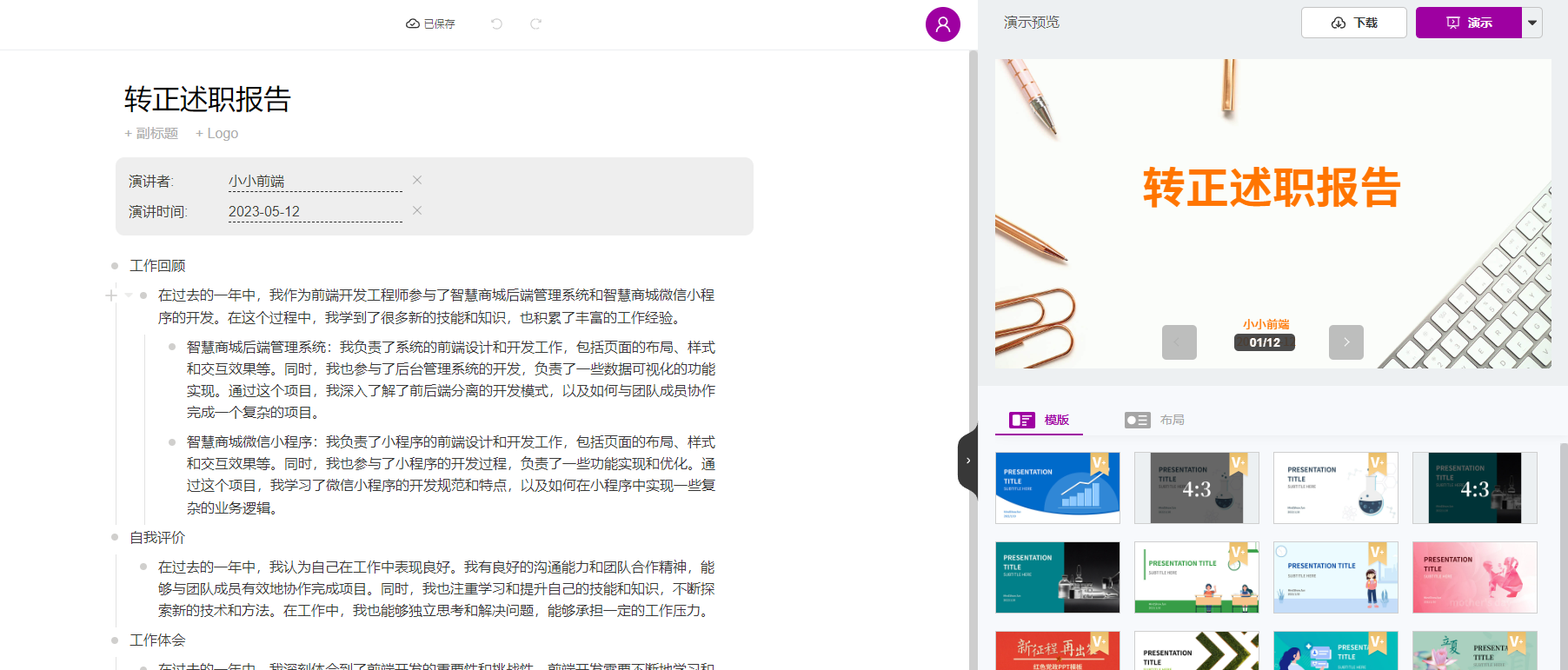

数影催收场景下的安全管理方案

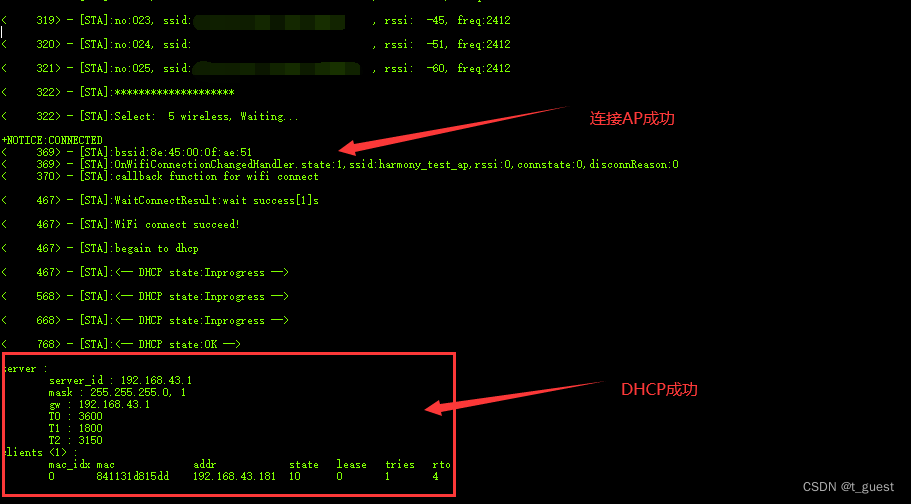

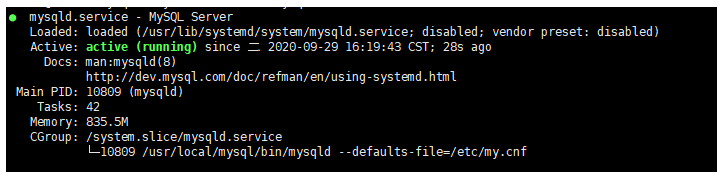

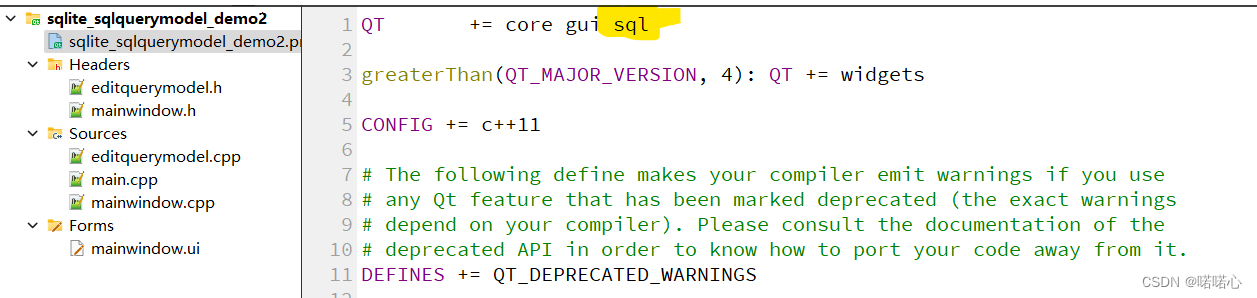

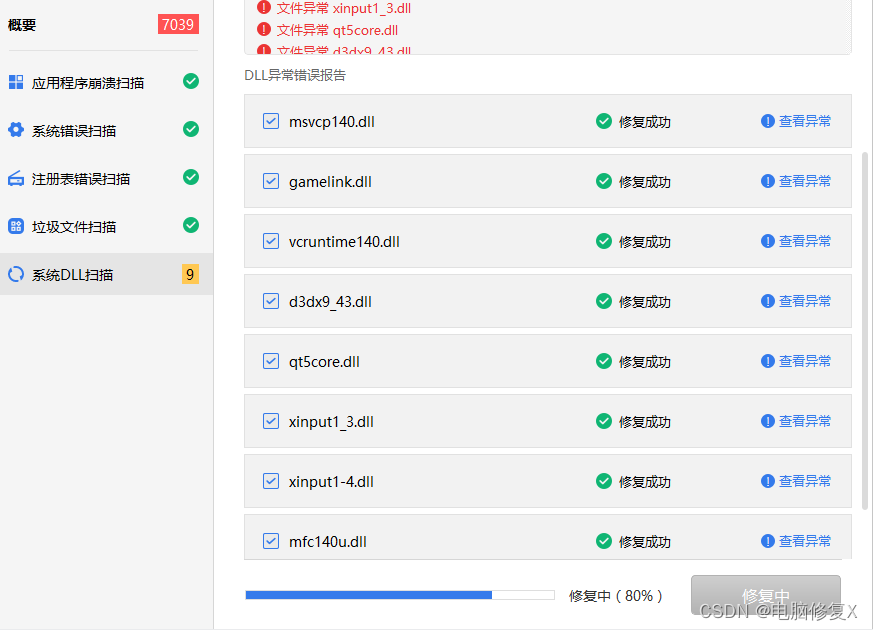

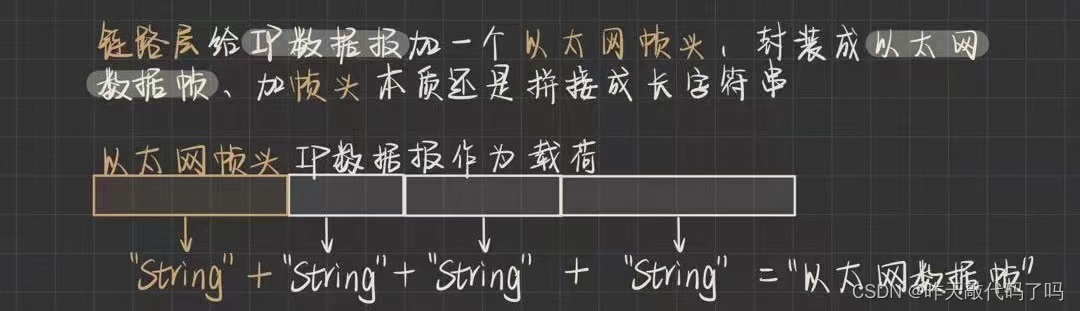

与传统 IT 解决方案不同的是,数影办公空间是一个专为企业打造的轻量化&安全的云办公产品,通过统一身份识别、权限管理划分安全办公空间,内置多种安全策略(如动态数据脱敏、远程/截屏防护等)防止数据泄露,实现贷后管理系统的安全可控,大幅降低企业建设成本。

多维度身份识别,动态脱敏数据

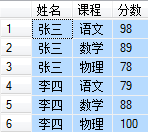

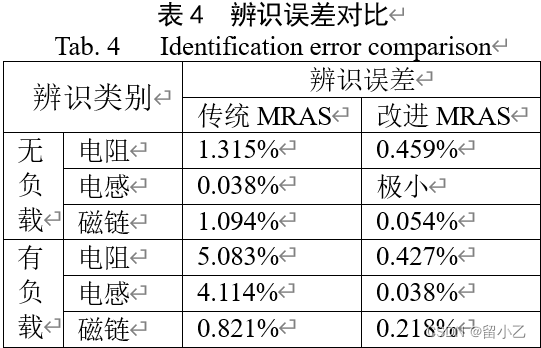

数影办公空间内置丰富的脱敏发现规则,结合安全策略配置,数影办公空间可以自动识别业务系统中的敏感数据,对敏感数据进行动态脱敏,并且支持管理员在业务系统中针对不同的身份进行权限限制,灵活定义脱敏范围和用户权限。

防远程共享桌面,保护敏感数据

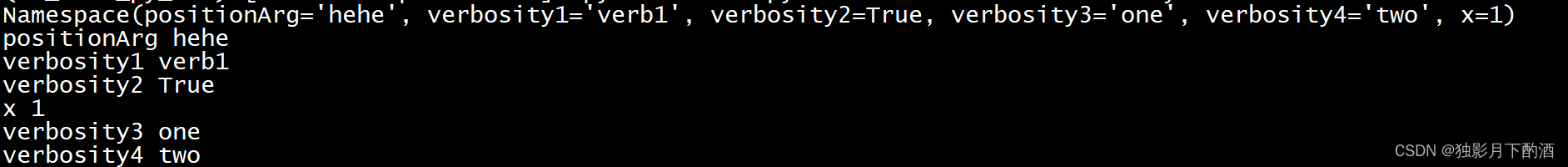

管理员开启数影提供的安全策略后,每当组织内用户通过截屏软件截取应用内数据或使用向日葵、ToDesk、TeamViewer 等远程共享桌面访问应用时,无法看到受保护的应用界面,防止应用内敏感数据外泄。

此外,数影首创的防拍照技术,能有效防止不良人员通过拍照的方式泄露贷后催收管理系统内的敏感信息。而且,在数影办公空间内使用贷后催收管理系统,可禁用开发者权限,防止数据被黑客爬取。

总之,贷后催收是金融机构实现盈利与管控风险的关键环节。金融机构的贷后催收工作在提高回款率的同时,也需要关注合规、数据安全、客户关系、企业形象等方面。不当的催收不仅无法达成目的,也会损害客户体验和企业社会认知度。所以,贷后管理需要在追求回款效果与控制数据安全风险之间达到平衡,通过催收流程合规、客户信息保护得当、员工行为管控营造一个规则秩序、安全、人性化的催收环境。