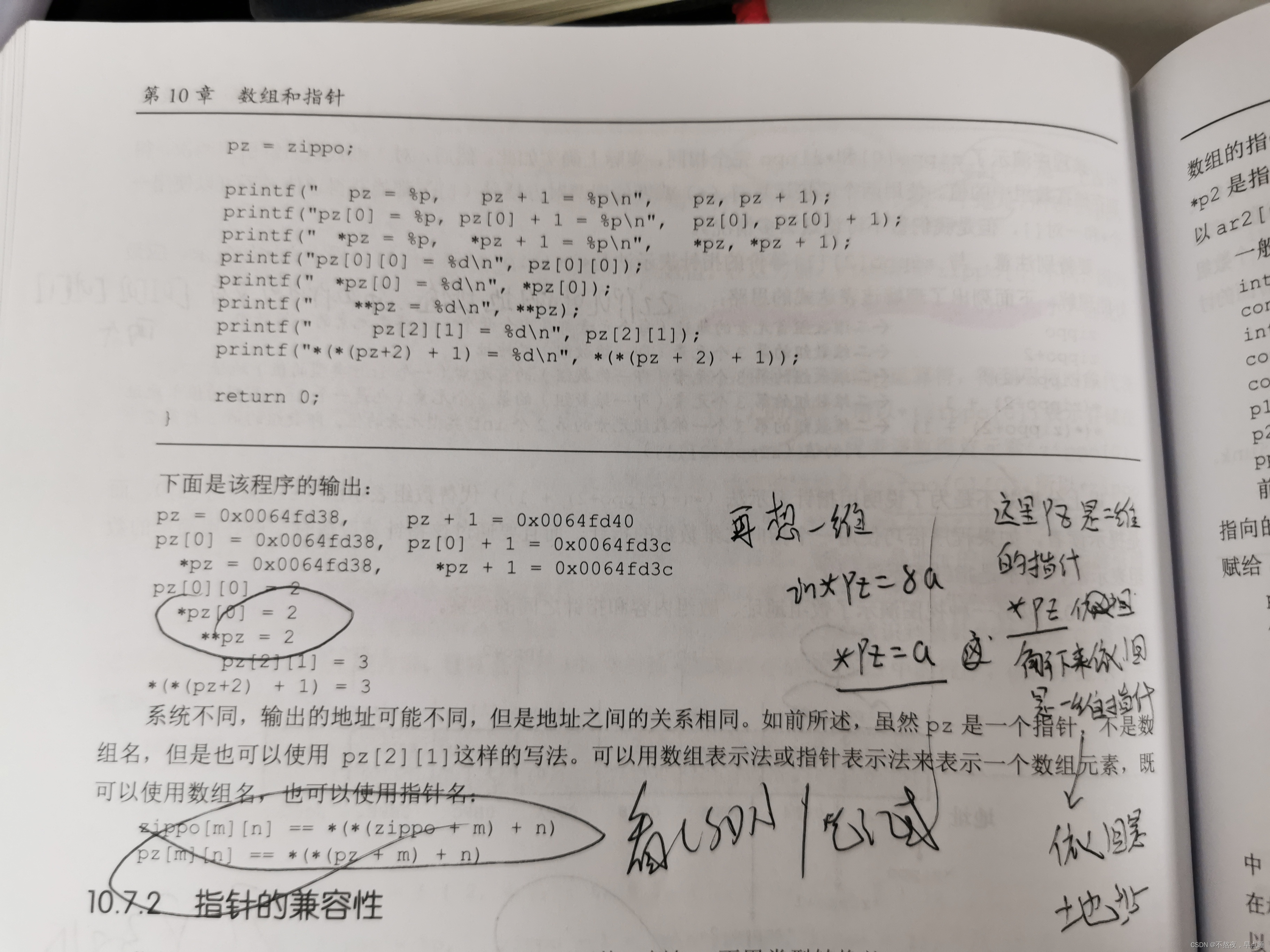

后疫情时代,Shopify阵痛不断。

图源:Shopify

北京时间2023年2月16日,Shopify披露了2022年四季度财报,营收17.3亿美元,同比增长25.4%,高于分析师预期的16.5亿美元;净亏损为6.24亿美元,去年同期净亏损为3.71亿美元。

针对2023年Q1业绩,Shopify预计营收将增长15%以上,低于分析师预测的20%增速。由于亏损扩大,并且Q1业绩指引不及市场预期,美东时间2月15日盘后,Shopify股价下跌10.28%,报47.9美元。

尽管2022年以来,为了扭转亏损的困局,Shopify采用了裁员、涨价等手段。但考虑到亚马逊、TikTok等平台的围剿之势,Shopify不得不主动“增肥”以“反围剿”。这也反过来增加了公司的运营成本,使其越发难以实现收支平衡,并使得投资者开始谨慎看待Shopify,此前,全球私有化投资机构Mawer Investment Management的Vijay Viswanathan曾表示,“电商行业正在变得越来越拥挤,证明估值的合理性变得越来越难”,因而“清仓”Shopify。

可以说,Shopify的复兴之路,任重而道远。

疫情红利消散,Shopify业绩“包袱”沉重

结合往年数据看,Shopify的业绩压力由来已久,而2022年Q4只是阵痛的延续。近两年Shopify遭遇的危机,其实主要源自于2020年疫情带来的利好。2020年初,突如其来的疫情暴发,众多线下商家纷纷转战线上经营。致力于为商家建独立站的Shopify成为了时代的宠儿。

财报显示,2020年Q1-Q4,Shopify的营收增速分别为46.65%、97.34%、96.49%、93.6%。横向对比可以发现,自2020年Q2开始,Shopify营收增速均保持在100%左右。

图源:Google

这也带动Shopify的股价飞涨。2020年初,Shopify的股价仅为40美元/股左右,截至2021年11月,Shopify的股价达到了170美元/股,两年时间翻了超四倍。

不过随着欧美疫情逐步回落,众多商家纷纷回流线下,Shopify此前亮眼的业绩,也逐渐成为沉重的“包袱”。

财报显示,2021年Q4,Shopify营收13.8亿美元,同比增长41%,净亏损3.71亿美元,上年同期净利润为1.24亿美元。对此,Shopify表示,“疫情驱使的电商行业红利只延续到2021年上半年”。

营收增长,但扭盈为亏,说明Shopify的成本增加了。财报显示,2020年,Shopify净增加70万商家,2021年,这一数字仅为30万。为了俘获更多的客户,Shopify投入了更高的销售费用。2021年Q4,Shopify的销售和营销费用为2.75亿美元,同比增长77.42%。

诚然,后疫情时代,天然的红利消逝,给Shopify的业绩带来了巨大的压力,但不能忽视的是,电商行业也在不断变化,苹果隐私限制越来越严格以及亚马逊等平台的围剿,或许也是资本市场看衰Shopify的另一大诱因。

行业内卷,Shopify “增肥”

即使没有疫情催生出来的业绩高点,近两年Shopify也会面临较大的增长压力,因为美国的电商环境发生了很大变化。

自2021年4月苹果推出隐私新政以来,以广告策动消费者的互联网企业均遭受巨大打击。Shopify生态的独立站在社交媒体投放的广告很难精准触达消费者,因而影响商品转化率。

为了摆脱苹果隐私新政带来的负面压力,Shopify选择投资具备新颖营销手段的企业。2021年9月-2022年4月,Shopify共投资了五家影响企业。比如,2022年4月,Shopify 投资了个性化商品推荐平台 Crossing Minds,该平台可以分析用户的喜好,进行针对性的推荐,更好地帮助商家获客。

得益于此,Shopify与交易规模呈正相关的商家解决方案展现了不俗的生命力。财报显示,2022年Q1-Q4,Shopify 商家解决方案的营收增速分别为28.58%、18.26%、25.7%以及29.74%,都能保持双位数增长。

虽然Shopify的业绩仍在增长,但不能忽视的是,随着增量用户逐渐走低,美国电商行业正临近天花板。Digital Commerce 360披露的数据显示,2021年,美国在线销售额同比增速仅为16.2%,2022年,这一数字又降低至9%。

在此背景下,各大电商平台纷纷试图推出新的业务模式,在存量竞争的市场中,博取一定的收益。

图源:亚马逊

比如,2022年4月,亚马逊官宣,将推出一项名为“Buy With Prime”的新服务,通过该服务,第三方商家卖货时,也可使用亚马逊的运输和物流网络。与此同时,商家还可以在亚马逊内创建Buy with Prime页面,进而通过广告吸引流量。

亚马逊此举显然是希望吸引Shopify生态内碎片化中小商家。瑞银分析师Kunal Madhukar表示,Buy with Prime可能会影响Shopify 6%-14%的营收以及2%-6%的毛利。

为了反制亚马逊,Shopify不得不主动“增肥”。2022年5月,Shopify斥资21亿美元收购了物流公司Deliverr,对此,Shopify创始人兼首席执行官Tobi Lutke表示,此次收购,将为平台内的数百万商家创建一个“端到端”物流平台。

尽管补足物流方面的短板后,Shopify构建了闭环的电商生态,但由轻资产的互联网公司,转变为重资产的全链条电商企业,Shopify的成本也开始飙升。

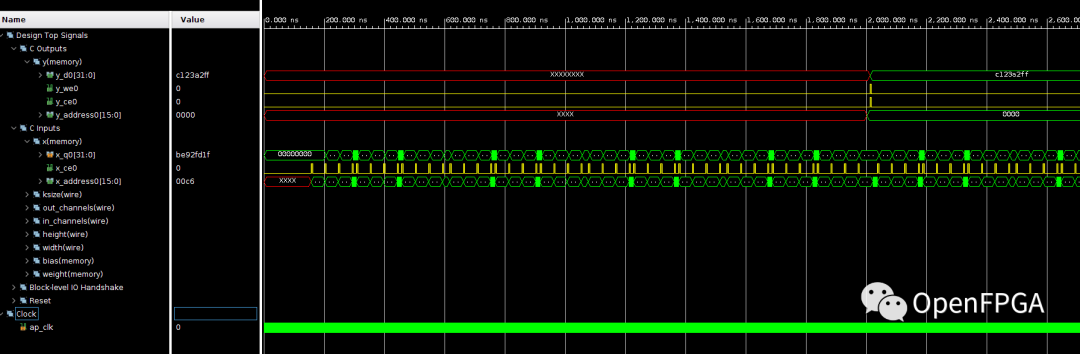

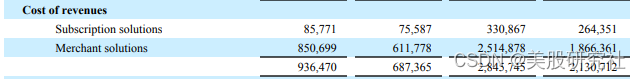

图源:Shopify 2022年Q4财报

财报显示,2022年Q1-Q4,Shopify的营业成本增速分别为31.65%、28.23%、36.73%以及36.22%,对比营收增速,高出不少。

裁员和涨价难救Shopify

由于前几年互联网市场过于乐观,为了给资本市场以亮眼的业绩,相较于控制成本,众多互联网企业更倾向于维持庞大的规模。这也造成了互联网行业的企业普遍存在成本过高的问题。

但2022年以来,在互联网行业“寒气”逼人的背景下,众多互联网企业纷纷通过裁员控制成本。比如,2023年以来,谷歌、微软、亚马逊分别宣布将裁员1.2万人、1万人和1.8万人。

Shopify自然也难以独善其身。2022年年中,Shopify宣布,将在全球范围内裁撤约10%的员工,约1000人。

图源:Shopify 2022年Q4财报

此举确实在一定程度上遏制了成本的增长。财报显示,2022年Q4,Shopify的一般和行政开支为2.15亿美元,环比下跌15.69%。不过对比去年同期的1.01亿美元,Shopify的一般和行政开支仍处于高位。

也正因此,Shopify希望通过提价的方式,提高营收效率。2023年1月,Shopify宣布提高Basic、Shopify以及Advanced的价格,涨幅均超30%。值得注意的是,这是12年来,Shopify首次全面涨价。

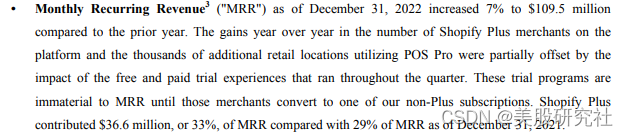

虽然这将有助于推高Shopify的Monthly Recurring Revenue(公司留存客户的确定性缴费,简称为“MRR”),但横向比较,Shopify的MRR增速下滑已经是不争的事实。

图源:Shopify 2022年Q4财报

2022年Q4,Shopify的MRR增速仅为7%。这一数据不光低于疫情期50%以上的增速,也低于疫情前20%左右的增速。说到底,在经济承压以及亚马逊发力的背景下,Shopify的客户已经开始收紧预算,光靠简单的提价,只能阶段性地提升MRR的增速,很难具备持续性。

因此,Shopify接下来的重点,或许还是要开创新的业务形态。2022年年中,Shopify宣布推出B2B业务,并与NetSuite、Brightpearl等ERP提供商合作,将商家的基本数据自动集成到Shopify的B2B解决方案中。对此,Shopify总裁Harley Finkelstein表示,“目前我们应对业务增长放缓的最新解决方案就是扩展B2B市场,这将释放比现有商业模式更多倍的机会。”

从市场来看,美国的B2B市场确实具备一定的增量空间。截至2022年,美国B2B电商市场规模超过1万亿美元,预计到2026年,美国B2B电商市场规模将超过2.47万亿美元。

对此,Harley Finkelstein表示,B2B行业是一片巨大的“未开发市场”,或将为Shopify创造数十亿的营收。就近来说,可以从国内企业阿里巴巴近几年进军B2B赛道所取得的成果进行验证。2020年Q1-2022年Q3,阿里巴巴B2B业务一直保持同比增长状态,单季度最高营收达98.85亿元,虽然近两年来增速有所放缓,但单季度营收额基本维持在90亿元左右。足见这一领域广阔的盈利空间。

总而言之,目前Shopify的困局在于,为了增强核心竞争力,其不得不通过巨额的投资,拿下高成本的物流业务,但问题是,其现有的业务形态,又难以平衡公司巨额的开支。

虽然Shopify推出了裁员和涨价的战略,但这两大战略并不具备可持续性,仅可以瞬时性地拉升Shopify的业绩,后续Shopify还是需要直面高昂的运营成本。

好在,Shopify描绘出了B2B的“故事”,结合阿里巴巴的业绩来看,如果运营得当,B2B或许将成为Shopify的“第二条曲线。”

作者:天宇

来源:美股研究社