Trading Volatility – What Are My Options?

在本文中,我们将介绍一些如何交易资产波动性(而非资产价格)的示例。为了帮助理解,我们将使用 Deribit 上提供的几种不同产品,包括但不限于期权。我们将尽可能消除对标的价格方向的风险敞口,同时保留对价格变动幅度和频率(波动性)的风险敞口。

期权合约的价格受标的资产波动性的显著影响,更具体地说,受市场对波动性的预期影响。这对想要投机波动性的交易者来说非常有用。

一、跨式期权(多头和空头)

大多数期权交易都会对波动性采取某种立场,即使这不是交易的主要关注点,但让我们首先了解一下常用于专门押注波动性的结构,即跨式期权。

多头跨式期权是指以相同的执行价格和到期日购买看涨期权和看跌期权。执行价格通常会接近开仓时的当前标的价格。如果只是持有至到期日而不做进一步调整,当标的价格远离执行价格时,多头跨式期权就会获利。价格波动越大,多头跨式期权获利越多。如果价格接近执行价格,多头跨式期权当然会亏损。

即使不了解期权或隐含波动率背后的数学或理论,也可以直观地理解此头寸是波动率多头。当标的价格没有太大波动时,就会亏损,而当标的价格波动很大时,就会获利。

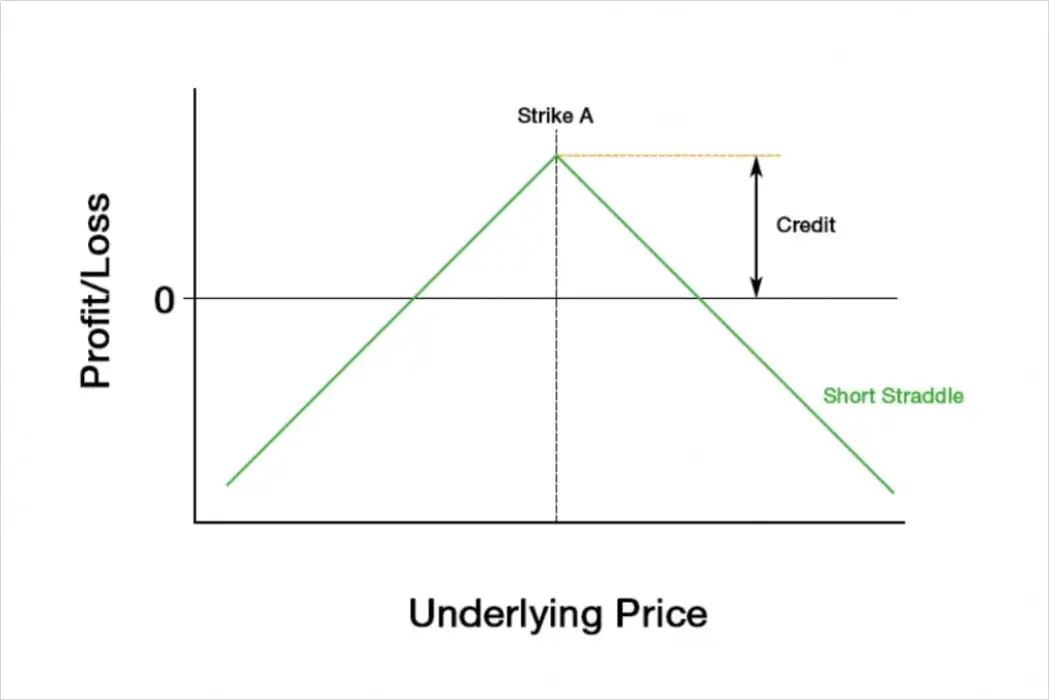

相反,若要做空波动率,可以采取相反的头寸。卖出具有相同执行价格的看涨期权和看跌期权,就形成空头跨式期权,与多头跨式期权完全相反。

持有至到期时,如果标的价格接近执行价格,卖出跨式期权可获利。

如果标的价格远离执行价格,则会出现亏损。

回到多头跨式期权,如果价格在任一方向上大幅波动,它都可以获利,并且至少最初它对价格方向是中性的(Delta 中性)。但是,它需要价格远离执行价才能获利。看涨期权和看跌期权都要购买,通常是平值期权,因此购买此头寸的成本通常很高。随着标的价格远离执行价,多头跨式期权将开始失去其 Delta 中性,成为越来越有方向性的头寸,不再主要押注波动性。我们可以通过 Delta 对冲来解决这个问题,我们将在后面介绍。

卖出跨式期权可以预先收取大量权利金,但只有当价格恰好达到执行价时,这些权利金才能全部称为利润。标的价格离执行价越远,跨式期权持有者需要支付的费用就越多,而且这个金额没有上限。卖出跨式期权也可以进行 delta 对冲,我们将在后面介绍。

二、宽跨式期权(多头和空头)

宽跨式期权与跨式期权类似,但宽跨式期权涉及将看跌期权和看涨期权的执行价格移出价外。一些交易者可能对跨式期权的风险/回报状况感到满意,但正如刚才提到的,跨式期权交易的双方可能更喜欢宽跨式期权是有原因的。

从多头宽跨式期权的角度来看,他们不必为自己的头寸支付那么多权利金。但是代价是盈利需要的价格变动也更大了。

从卖出宽跨式期权的角度来看,他们需要更大的标的价格波动范围,仍能获利。但是,他们的最大利润会少得多。

跨式期权和宽跨式期权都提供了一种简单的方法来接触标的资产的波动性,既可以通过标的价格变动,也可以通过隐含波动率(期权价格)。如果隐含波动率上升,则意味着期权价格上升。这对多头跨式期权和宽跨式期权有利,而对空头跨式期权和宽跨式期权不利。相反,如果隐含波动率下降,则意味着期权价格下降,这对空头有利,对多头不利。

三、动态 Delta 对冲

正如我们已经提到的,尽管跨式期权和宽跨式期权在最初输入时通常都会大致具有 delta 中性,但随着标的价格朝一个方向移动,它们将失去 delta 中性。

例如,如果我们做多一个跨式期权,其中包括一个 delta 为 0.5 的看涨期权和一个 delta 为 -0.5 的看跌期权,那么如果我们将我们的 delta 加在一起,我们的总 delta 就是 0。完美,我们做多波动性,对价格方向没有偏好。

然而,现在假设标的价格迅速上涨几个百分点。这对我们的头寸有利,但我们的看涨期权现在是价内期权,而看跌期权现在是价外期权,因此我们期权的 delta 值可能已经变为看涨期权的 0.6 和看跌期权的 -0.4。现在我们的总 delta 值为 0.2,因此,除了仍然是波动性多头之外,我们还在做多标的价格。如果标的价格随后迅速下跌几个百分点,完全回溯之前的走势,我们可能又回到了起点。在这种情况下,波动性一直不错,但我们所谓的波动性多头头寸并没有从中受益,因为我们只是让 delta 值继续运行。

为了解决这个问题,并帮助我们的头寸从波动中获益,即使价格随后回到执行价格,我们可以在交易开放时对冲我们的 delta。为此,我们只需使用期货头寸来“抵消”期权头寸的 delta。

在我们的示例中,当我们首次进入多头跨式组合时,我们的总 delta 为 0,因此我们无需执行任何操作。当价格首次上涨时,我们的总 delta 变为 0.2。要使总 delta 回到 0,我们应该出售期货,使期货头寸的 delta 为 -0.2。

此时我们将得到:

-

与我们的跨式期权相比,Delta 为 0.2

-

与我们的期货空头相比,Delta 为 -0.2

当标的价格回落至执行价格时,我们的期权的 delta 将回到看涨期权的 0.5 和看跌期权的 -0.5。

然后我们将得到:

-

与我们的跨式期权相比,Delta 为 0

-

与我们的期货空头相比,Delta 为 -0.2

这使得 delta 为 -0.2。为了将其恢复为零,我们回购了期货头寸,在这种情况下将其完全平仓。

当然,我们的期权价值与我们没有进行任何 delta 对冲时完全相同,但现在我们从做空期货中获利。请记住,标的价格上涨,我们卖出了一些期货。标的价格随后下跌,因此我们以低于卖出价的价格买回了期货。从期货 delta 对冲中获得的利润确保了即使标的价格最终回到了我们的跨式期权的执行价格,我们仍然可以从我们看到的标的价格波动中获得一些利润。

这个简化但略显冗长的例子说明了如果交易者愿意更加积极并对冲他们的 delta,他们可以大幅降低其期权头寸的价格方向风险,使其成为主要对波动性本身的押注。

不过,Delta 对冲并不总是会带来更有利可图的结果。在我们的例子中,标的价格回到了执行价格,这对我们的多头跨式期权来说是最糟糕的情况,因此对冲带来的任何利润当然都会看起来更可观。但是,如果价格在一个方向上强劲波动,而没有大幅回调,那么未对冲的多头跨式期权头寸将更有利可图。当然,没有办法提前知道这种情况会发生,因此由交易者决定他们想要接触什么。如果纯粹想要的是波动性风险,那么他们将需要动态地对冲他们的期权。

四、对冲工具及DVOL 期货

到目前为止,我们可以使用期权以及期权与期货相结合来对冲我们的 delta。Greeks.live期权高阶工具中提供了专业的动态对冲工具,可直接使用。DDH工具使用教程:DDH 动态对冲工具

Deribit 上也有一种产品,可以让我们交易波动率指数(DVOL,即 Deribit 波动率指数)的期货合约。

五、策略实践

希望对波动性进行投机的交易者可以利用期权来实现这一目的。看跌期权或看涨期权的买方是做多波动性,而看跌期权或看涨期权的卖方是做空波动性。押注波动性的一些最常见的期权结构是跨式期权和勒式(宽跨式)期权,因为至少在最初,它们的 delta 大致是中性的。

在上文中,我们探讨了通过跨式期权、宽跨式期权和DVOL期货交易波动率的核心逻辑,以及动态Delta对冲对风险敞口管理的关键作用。这些策略为主动型交易者提供了灵活的工具,但对普通投资者而言,高频调仓和复杂风险控制可能面临技术门槛。

对于希望系统化参与波动率套利的投资者,由Greeks.live团队运作的银蕨波动率优势策略提供了一种经过验证的解决方案:

专注方差风险溢价(VRP):通过期权组合动态捕捉隐含波动率与历史波动率的差值,实现68%正溢价概率下的统计套利

自动化Delta对冲:实时对冲价格方向风险(Delta中性),专注波动率变动本身

历史验证表现:BTC策略运行794天(截至2025/03),费前年化24.94%,最大回撤4.56%,修复周期平均38天

多资产配置:支持BTC/ETH/USDT三类标的

格致期权社区讨论入口:t.me/OKXGLVoptionsCN

运作验证

实盘运行超794天(截至2025/03),累计爬坡时间占比29%

典型修复周期:极端回撤后平均38天修复前高(2022年最长修复75天)