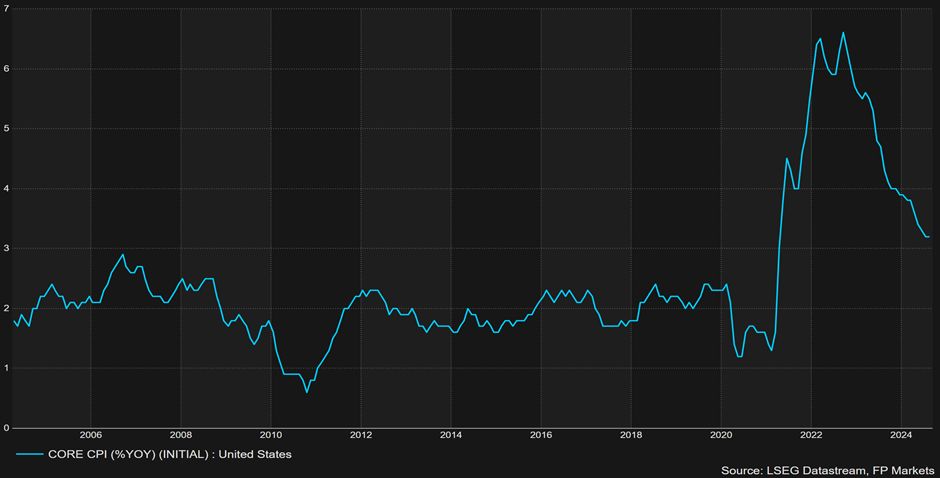

根据劳工统计局(BLS)最近发布的一份报告,美国CPI(消费者价格指数)通胀在8月份放缓至+2.5%(同比),这是自2021年2月以来的最低水平。最新的通胀数据使美国国债收益率和美元指数上升,大型美股指数期货的交易则受到压制。

这是美国联邦储备系统(the Fed)下周发布公告前的最后一个一级公告,25个基点的减少已经坚定地摆在桌面上。

通胀压力从7月份的+2.9%回落,略低于经济学家的中位数预测+2.6%(据路透社的一份调查)。在月对月的基础上,8月份的CPI通胀上涨+0.2%,与市场预期和以前的数据相吻合。

据BLS统计,8月份住房指数上涨+0.5%,这是今年初以来的最高水平,是推高通胀的最主要因素。舍去能源计算,服务业在8月份从7月份的+0.3%增长到+0.4%。机票价格在连续五个月下降后在8月份上涨了+3.9%。另一方面,能源价格在7月持平之后降低-0.8%,帮助压低了总体通胀。

核心通胀,即排除了食品和能源这些波动性成分的通胀,在8月份增长+3.2%,符合预期,并与7月份的数据相持平。然而,7月和8月间的核心CPI略高于预期,从+0.2%增长到+0.3%(一致预期+0.2%)。有趣的是,根据彭博社的数据,65位经济学家中有5位预期每月的核心CPI会增长+0.3%,大多数人的预期位于中位数+0.2%。此外,月度测算还标记了四个月来最大的增长,其中大部分波动源于住房成本。这可能会赶使联储进行25个基点的减少。

最新的数据显示,联邦储备系统准备在下周改变政策,降低联邦基金目标利率,该利率自2023年年底以来一直处于23年来的高点,即5.25%-5.50%。

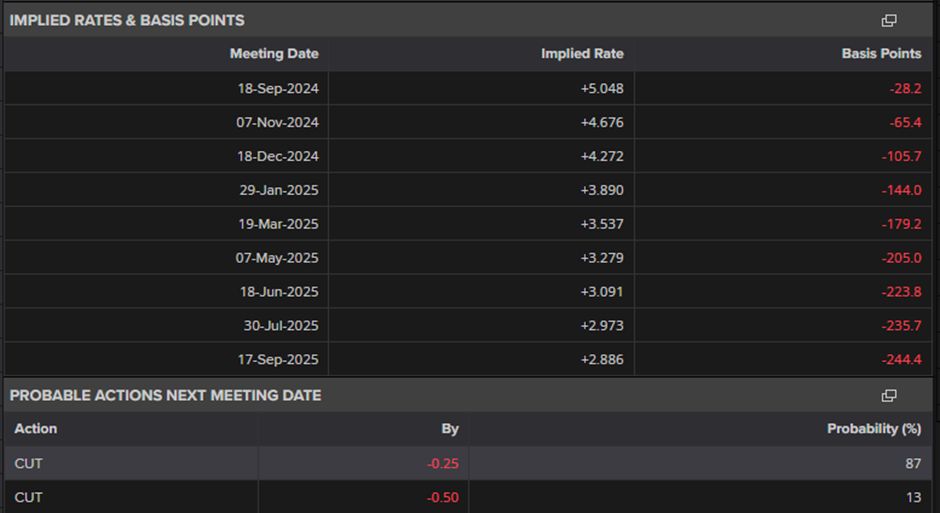

虽然大多数分析师认为中央银行将在下周的会议上降低政策,但近期的数据已经看到投资者降低了利率的赌注。市场仍然对25个基点的利率降低充满信心,并且大大降低了联邦储备系统会选择50个基点降低的可能性。

简单来说,市场在预期下周将有87%的可能性降低25个基点的利率,而50个基点降低的可能性则是13%。

美联储主席杰罗姆·鲍威尔及其同事已经明确表示,他们对通胀走向中央银行2.0%的目标的信心正在增强。因此,他们的关注点已经转向双重任务的另一方面:劳动力市场。

上周发布的8月份美国就业情况报告显示,8月份美国新增的就业岗位超过140,000个,比前一个月的114,000个有所增长。尽管显示出增长,但报告数据仍低于预期(160,000)。8月份平均每小时的工资在月度和年度基础上继续增长,而失业率则从7月份的+4.3%下降至8月份的+4.2%。