财务报表中包含大量的信息,如果我们在解读财务报表时没有思路,不分重点,就很容易被繁杂的数据弄得头晕眼花。本文就财务报表中的关键指标、资产负债率解读、净资产收益率分析、计算销售复合增长率等几个方面进行介绍,大家可以根据自己的需要进行选择性的学习。

一、这些指标是重点

资产负债率:资产负债率分析是指对企业全部资产净值与负债总额之比率的分析。资产负债率越低,说明以负债取得的资产越少,企业运用外部资金的能力较差;资产负债率越高,说明企业通过借债筹资的资产越多,风险越大。因此,资产负债率应保持在一定的水平为佳。从财务学的角度来说,一般认为理想化的资产负债率是40%左右。上市公司略微偏高些,但上市公司资产负债率一般也不超过50%。

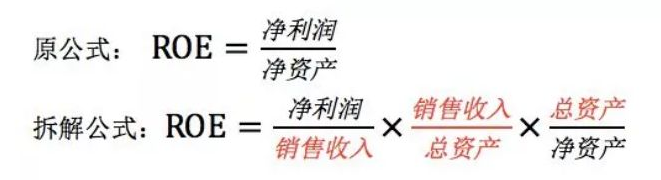

净资产收益率:净资产收益率,又称股东权益收益率,是净利润与平均股东权益的百分比,是公司税后利润除以净资产得到的百分比率,该指标反映股东权益的收益水平,用以衡量公司运用自有资本的效率。指标值越高,说明投资带来的收益越高。一般来说,净资产收益率越高,所有者和债权人的权益障程度越高。如果企业的净资产收益率在一段时间内持续增长,说明权益资本盈利能力稳定上升。但净资产收益率不是一个越高越好的概念,分析时要注意企业的财务风险。

销售复合增长率:销售复合增长率是销售收入在特定时期内的年度增长率,计算方法为总增长率百分比的n方根,n相等于有关时期内的年数。

销售毛利率:销售毛利率表示每一元的销售收入扣除销售成本后,尚有多少可用于支付各项期间费用和形成公司盈利。销售毛利率是公司销售净利率的基础,没有足够大的毛利率便不能盈利,因而是衡量上市公司盈利能力的一个重要指标。销售毛利率反映了公司成本控制和产品定价有关问题,增加销售收入或降低销售成本都可以提高毛利率,因此可从这两个因素入手,分析毛利率增减变动的原因;另外,也可将该指标与同行业其他公司进行比较分析,从而评价公司盈利能力的相对强弱程度。

二、资产负债率解读

资产负债率是全部负债总额除以全部资产总额得出的百分比,也就是负债总额与资产总额的比例关系,也称之为债务比率。资产负债率是衡量企业负债水平及风险程度的重要标志,既是微观指标,也是宏观指标。它既可以反映单个企业的资产负债情况,也可以反映工业行业的资产负债情况。在统计年鉴中出现的资产负债率是宏观指标,它通常是一个地区工业的资产负债率。企业的资产负债率高的因素有很多,其中最重要的因素毋庸置疑就是企业的负债高,而企业的行业、生产经营状况、经营周期、生产经营管理水平等因素都会对企业的负债水平造成很大的影响,从而造成了企业资产负债率处于十分高的水平。导致资产负债率高的因素大概有这几点:企业所处行业对资产负债率的影响,企业过度贷款扩大增加生产规模造成资产负债率上升,企业经营不善对资产负债率的影响。

三、净资产收益率分析

净资产收益率是衡量相对于股东权益的投资回报的指标,反映公司利用资产净值产生纯利的能力,是衡量企业获利能力的重要指标。计算方法是将税后净利扣除优先股股息和特殊收益后的净收益除以股东权益。此比例计算出公司普通股股东的投资回报率,是上市公司盈利能力的重要指标。 企业资产包括了两部分,一部分是股东的投资,即所有者权益(它是股东投入的股本,企业公积金和留存收益等的总和),另一部分是企业借入和暂时占用的资金。企业适当的运用财务杠杆可以提高资金的使用效率,借入的资金过多会增大企业的财务风险,但一般可以提高盈利,借入的资金过少会降低资金的使用效率。净资产收益率是衡量股东资金使用效率的重要财务指标。

公司通常把盈利再投资以赚取更大回报,ROE正反映了公司这方面的能力,计算办法是把净收益(税后净利扣除优先股股息和特殊溢利)除以股东权益。然而,公司的股权收益高不代表盈利能力强。部分行业由于不需要太多资产投入,所以通常都有较高ROE,例如咨询公司。有些行业需要投入大量基础建筑才能产生盈利,例如炼油厂。所以,不能单以ROE判定公司的盈利能力。一般而言,资本密集行业的进入门槛较高,竞争较少;相反地,高ROE但低资产的行业则较易进入,而面对较大竞争。因此ROE应该用在相同产业的不同公司之间的比较。

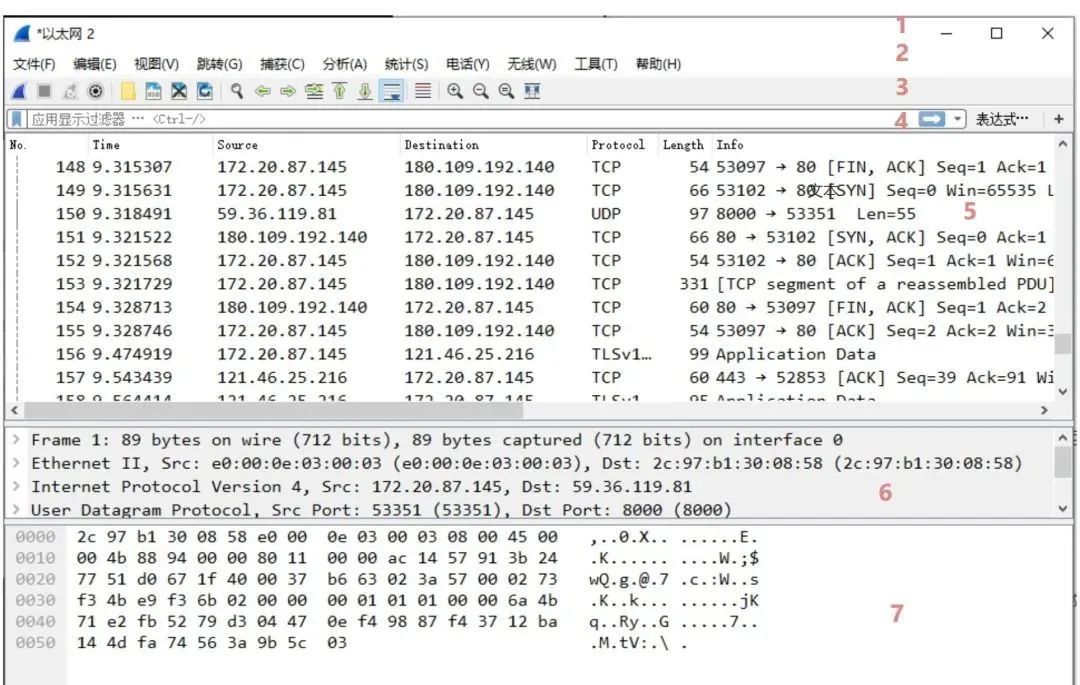

四、复杂电子报表的处理

不知道各位是否面对过这样的电子财务报表,表头混乱、数据繁多、格式复杂,这类复杂报表无论是解读还是制作,都非常麻烦。如果你没遇到过,那么恭喜你很幸运,如果你遇到过,那也没关系,这里给大家推荐一款完全免费的报表工具,很简单就能上手操作,不仅可以处理各种复杂报表,而且还很适合企业使用,因为它提供了网站后台,用于管理报表用户权限,官网:shanhaibi.com/report 大家有需要的话可以自行查看。