这是一个絮絮叨叨的专题系列,跟大伙儿唠一唠量化相关的小问题,有感而发写到哪算哪,这是第3期,来唠个14块钱的~

不知大伙儿有木有这样的疑惑?

看到Barra里面有Size、Liquid等因子,这些因子同样出现在很多人的Alpha模型里面,这Alpha模型里面到底该不该放风险因子?怎么区分这两者?

首先要说的是,无论是Alpha因子,还是风险因子,它们都是『因子』,为什么有『因子』这一说呢?

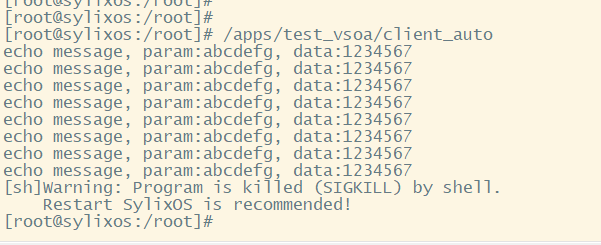

那是经济学家金融学家们研究发现出来的关键因素,这些因素对股票价格涨跌有显著的影响作用,从资本资产定价模型CAPM中的市场收益率,再到Fama-French三因子和五因子模型,这些因子都是用来解释个股收益率的,Barra当中的因子就更多了。

也就是说,Alpha因子也好,风险因子也罢,这些因子在横截面上对股价的涨跌都有良好的解释能力,更具体地用数学描述,就是当期因子值与股票下期收益率之间呈现强相关关系(IC值显著不为0)。

横截面上,Alpha因子和风险因子是相同的,它们不同之处就在于时间序列上,Alpha因子方向和收益稳定,能源源不断带来投资收益,风险因子方向和收益不确定,有非常大的不确定性,给投资带来风险。

这里的『因子收益』指的是个股收益对因子值进行线性回归后的回归系数,以下公式当中r是个股收益率,x是因子值,f就是因子收益,表示1单位的因子暴露能给个股带来多少收益,每个月(其他周期也可以)都可以计算一次,就能形成因子收益的时间序列。

![]()

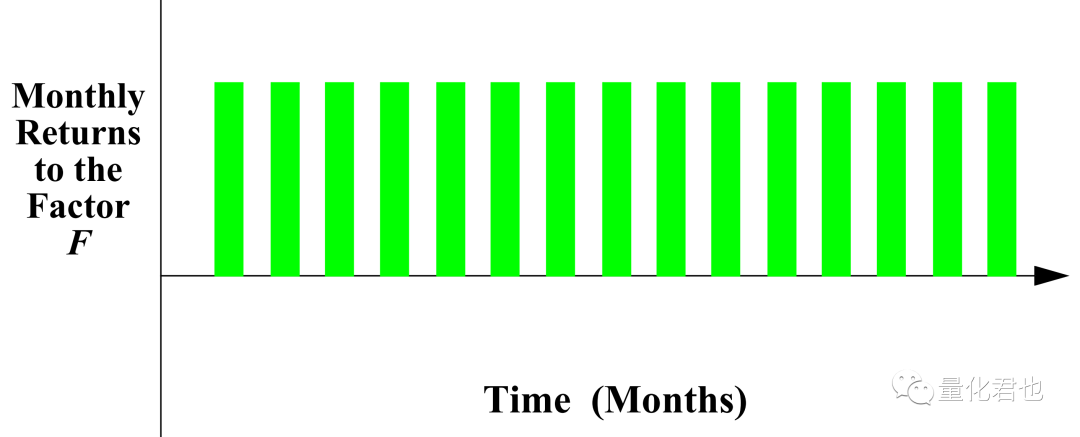

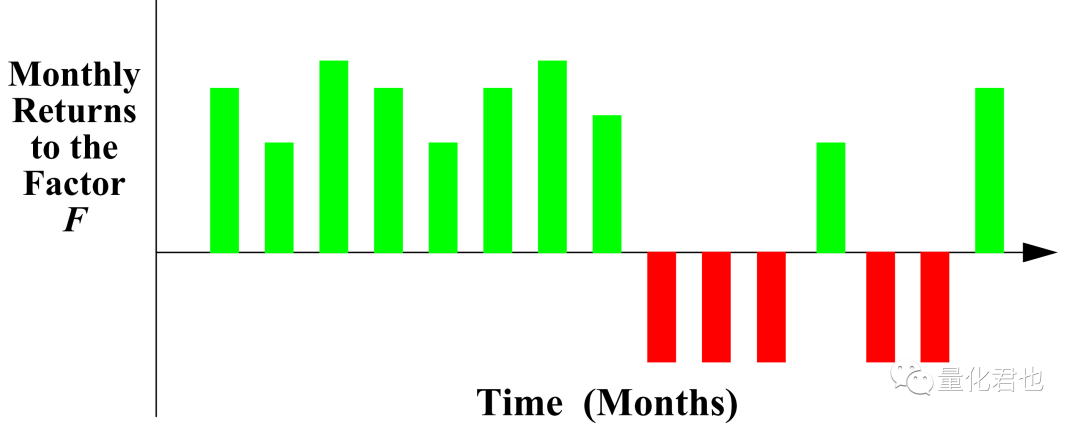

最理想的Alpha因子长什么样呢?它的因子收益的时间序列长得跟下图一样,因子的方向和收益率都非常稳定,每一期的因子方向和收益都是可以预测的,根据这个因子正向选股就可以了,就跟有稳定的内幕消息一样,钱哗啦啦地流进口袋。

但是现实当中哪有这么完美嘛,方向大部分时间稳定就可以了,因子收益不要太小就可以了,因子收益序列如下所示,只要长期坚持根据这个因子正向选股,还是可以获得不菲的投资收益。

BTW,Alpha因子方向稳定就可以了,不一定是要正的,稳定的负向也是可以的,这就是常说的“负Alpha因子”,就好比说你知道一个因子,根据它来选股,这个股票价格一定是下跌的,只要能够融券做空,一样可以哗哗赚钱。

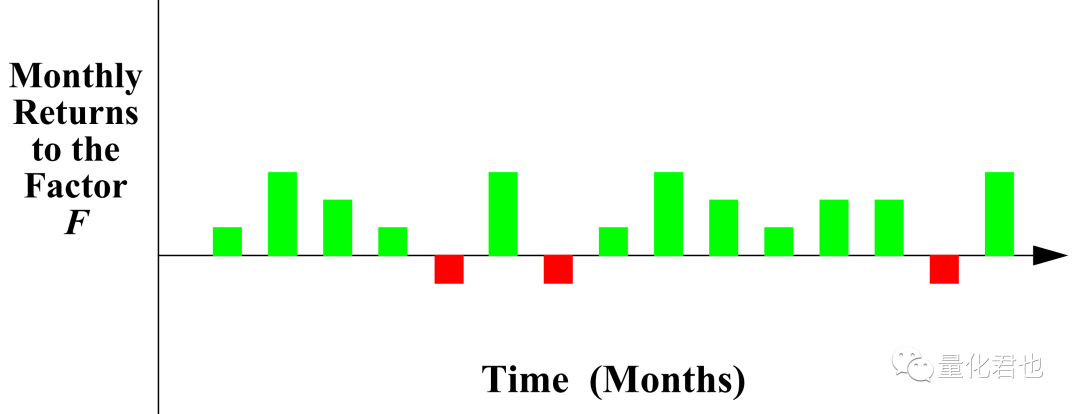

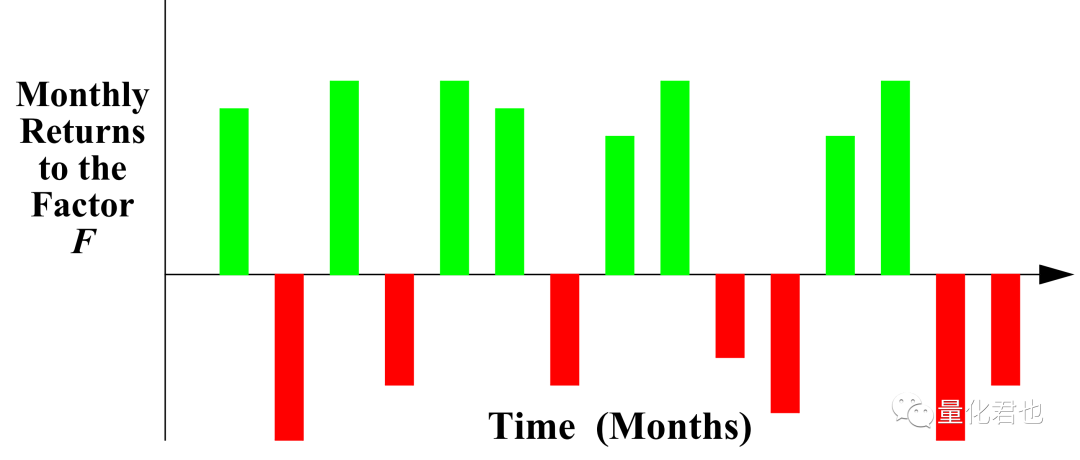

风险因子就跟Alpha因子在时间序列上有很大的不同,最主要的差别就是因子方向飘忽不定,令人难以捉摸,无法预测,你都不知道该根据因子值正向选股呢,还是反向选股呢,因子收益序列大概长这样。这样的因子可以用来解释股价,说说这个时间段个股为什么上涨,那个时间段为什么下跌,但很难用来预测,赚取超额收益。

Alpha因子和风险因子的区别说完了,那为什么这两类因子出现混用呢?也就是开头说的“看到Barra里面有Size、Liquid等因子,这些因子同样出现在很多人的alpha模型里面,这Alpha模型里面到底该不该放风险因子?”

这就涉及到因子的演化了,因为曾经的Alpha因子会失效,沦落为风险因子;风险因子也可以在某个时间段比较支棱给力,呈现出Alpha打鸡血的状态,被人放进Alpha模型当中。

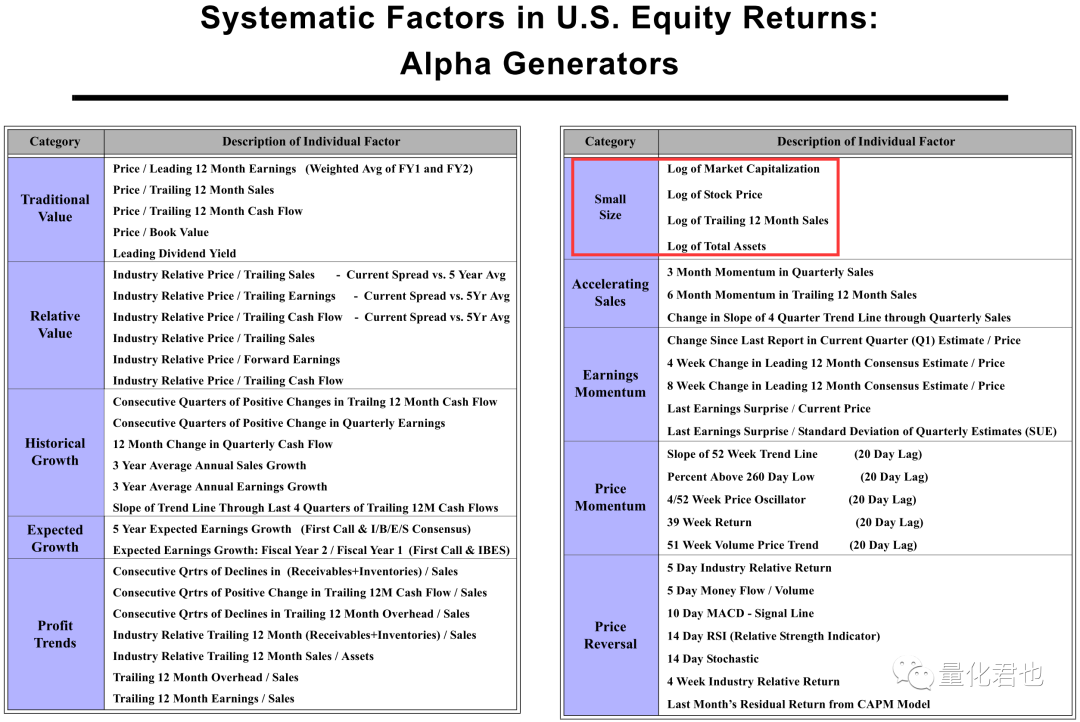

我给大家贴一个2003年时候的美国股市的Alpha因子列表,上面赫然写有“小市值”,跟我国A股2017之前一样,小市值历来都是Alpha因子,只是后来失效了,成为了风险因子,但是最近又支棱起来了。

Alpha模型当中当然可以放风险因子,就如同现在很多选股模型当中依然有小市值因子一样,一个因子是否被放入选股模型当中,并不取决于它是Alpha因子,还是风险因子,只取决于自己是否能“掌控”它?掌控,那又是另一个很长的故事~

参考资料:

石川、李腾、flyerye等,知乎问题《怎么区分 alpha 因子和风险因子?》的回答

Berry Cox,2003.11,《Equity Factors and Portfolio Management: Alpha Generation Versus Risk Control》

冯佳睿,2017.08,《引入风险管理后的多因子选股框架与指数增强策略》