作者 | 芦苇

编辑 | 德新

在中国,距L3级自动驾驶的规模化落地,又近了一步。

随着国内试点政策刷新,越来越多的车企在部分市域获得了自动驾驶测试牌照,能上路测试的L3级自动驾驶车辆正在快速增加。

其中一个重要节点是,前不久工信部等四部门联合发布《关于开展智能网联汽车准入和上路通行试点工作的通知》,宣布9家企业成为首批「智能网联汽车准入和上路通行试点联合体」。

入围的9家企业分别为一汽、上汽、广汽、长安、北汽蓝谷、比亚迪、蔚来、上汽红岩以及宇通客车。

除了这次公布的9家车企联合体,从去年开始,已有多个国内和国际车企在北京、上海、重庆等地拿到L3测试牌照。宝马、奔驰、智己、长安、极狐、深蓝、阿维塔、赛力斯、极氪等在智驾领域积极投入的品牌,悉数在列。

L3自动驾驶,在中国落地的时间表逐渐明晰,车企也开始提出明确的L3级自动驾驶车型的上市时间。

理想汽车创始人兼CEO李想在刚结束的中国汽车重庆论坛上宣布,最早在今年年底,最晚在明年上半年,理想将向用户批量交付有监督的L3自动驾驶。

各路消息也显示,奥迪、奔驰、宝马等国际豪华品牌也在加快高阶智驾的量产,其在海外酝酿多年的L3自动驾驶研发项目,甚至有可能在中国率先规模落地。

宝马在国内第一家获得L3级自动驾驶测试牌照,其L3级自动驾驶技术套件将集成新的激光雷达系统,国产全新宝马5系在技术上已经具备拓展至L3自动驾驶的能力。

而在世界上首个推出L3级自动驾驶车型的奔驰,明确表示,继美国和德国之后,正在推进L3级系统Drive Pilot进入中国市场。据36氪汽车报道,奔驰和Momenta合作的CLA车型,将采用激光雷达+毫米波雷达+摄像头的组合方案。

海外网友拍到的奔驰自动驾驶测试车,带激光雷达

据Counterpoint Research预估,到2026年,中国上路的L3级自动驾驶的汽车数量将达到100万辆,2028年其出货量份额将占到市场的10%。

L3自动驾驶,意味着驾驶的主体责任从驾驶员转向车企,同时,对整个汽车行业,这将带来商业模式的转变,智驾潜在的订阅付费模式,有可能改变车企和智驾供应链的商业业态。

L3将是智能驾驶发展中关键的新里程碑。

那随着L3将至,将对汽车产业产生哪些改变?这个过程中,纵观整个智驾产业链,谁又能够成为首批赢家呢?

一、L3重构产业链,甚至改变智驾商业模式

根据「开启自动驾驶功能后,驾驶员是否需要处于驾驶状态」这一标准,自动驾驶以L3级为分界线,分为辅助驾驶和自动驾驶。驾驶责任的变化是L3的核心要义。严格来讲,只有L3及以上的智能驾驶才能称为「真正的自动驾驶」。

L3作为智能驾驶发展的关键节点,将更大程度地推动智驾概念的认知普及,并且驾驶责任和用户注意力的转变,也将极大提升智驾的实用性和使用场景。

在高度内卷的市场,让消费者为智能驾驶系统买单,是车企当前面临的重要挑战之一。

不仅从车企的品牌影响力,L3也有可能改变智能驾驶的商业模式,强化用户为智能驾驶付费的意愿。如特斯拉的FSD,其6.4万元的定价在其车型中可以占到整体售价的约20%,而更强、更高阶的功能将有可能拉升用户对付费意愿。

与国内的车企同步,特斯拉也在用超高额的投入加速FSD的研发,其计划在2024年要投入100亿美元来加速FSD的研发。随着FSD入华渐近,国内厂商最新的L3系统,将有可能与FSD同场竞技。

随着L3自动驾驶技术的成熟,智能驾驶技术将逐渐普及到更多车型和市场,为软件付费模式的推广提供更广阔的空间。

二、L3级别,对激光雷达提出新的要求

不过,在此之前,智能驾驶如何跨越从L2到L3的鸿沟,是摆在汽车行业面前最大的挑战。毕竟,一旦L3出现安全问题,不光是对驾驶员本身的伤害,车企也需要承担更多的责任。

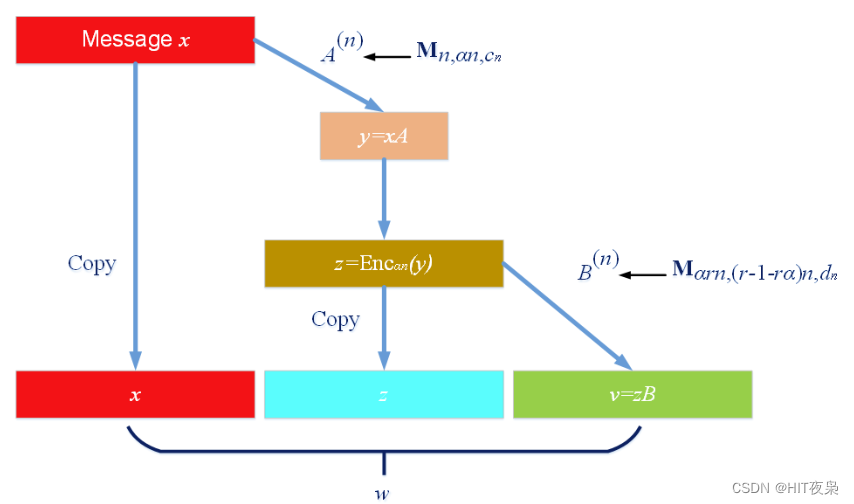

这也要求自动驾驶系统具备更为周密的冗余安全设计,包括冗余底盘、感知、计算、地图、V2X等,并对整车的软硬件系统也需要进一步迭代,才能够为实现L3级驾驶做好准备。

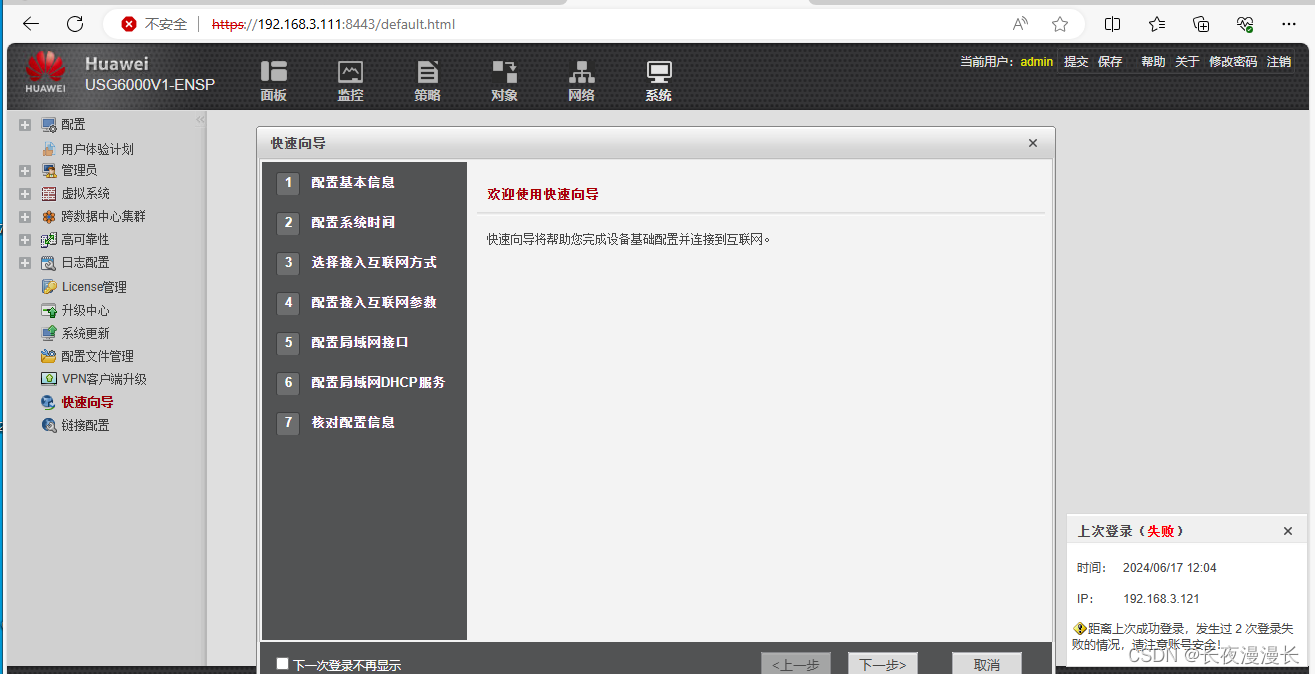

L3政策文件中提到对传感器的要求

目前行业中对于智能驾驶的感知系统发展主要有两种路线,一种是走纯视觉技术路线,另一种则是走多传感器融合的技术路线,以激光雷达+摄像头+毫米波雷达为主。

国内大多数厂商采用了带有激光雷达的解决方案。

以华为支持的问界产品线为例,问界今年改款的M5和M7车型,大幅增加了带有激光雷达的智驾系统的配置比例。

在近两年内,随着智驾车型的销售,AEB在车主群体中引起强烈的关注。

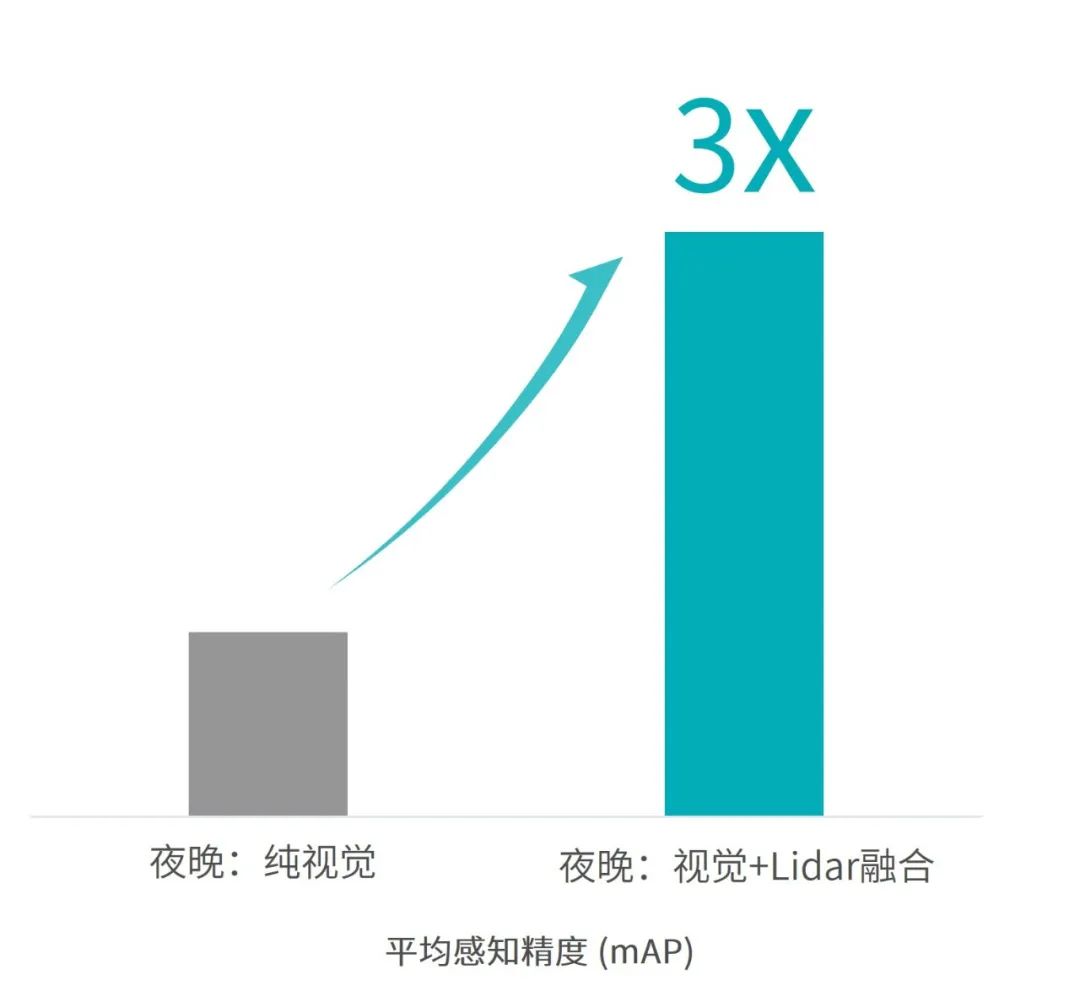

激光雷达由于通过主动发射激光来实现直接探测,不依赖环境光,把激光雷达数据用于AEB功能开发,能大大增强夜间的 AEB安全性。有国际论文指出,在夜间,融合了激光雷达数据的平均感知精度是纯视觉的3倍。

AEB对驾驶安全性的提升,每年可以拯救大量的生命,在欧盟境内这一统计大概就是每年1000多人次。另据有媒体调查显示,92%的消费者在购车时会优先考虑带有AEB功能的车辆。

在中国市场,随着蔚来全系、理想L系、鸿蒙智行问界、智界等系列车型的畅销,用户对激光雷达的认知和热情也有了很大的提升,不少消费者愿意为了更高阶的智驾功能和安全性为激光雷达买单。

L3大规模落地的需求,更加速强化了大部分车企选择带有激光雷达、多传感器融合的智驾系统。比如,此前披露的获得测试牌照的6家车企中,有5家在智能驾驶系统方案中搭载了激光雷达。

总地来说,以BBA为代表的国际豪华品牌,以及国内的大部分车企已达成共识,接下来包括L3在内更高阶的智能驾驶,将强化激光雷达的作用。随着L3政策的靴子落地,也势必会加速激光雷达上车速度。

从2016年L4兴起,到2020年L2+开始量产,再到今年L3政策落地,车企对激光雷达的需求也在持续演进。

- 第一阶段,L4自动驾驶需要高性能,但未必是车规级的激光雷达产品;

- 第二阶段,随着L2+智驾量产和智能电动车的激烈竞争,主机厂强烈需要可大规模量产、车规级、成本可控的产品。

- 而到现在的第三阶段,L3对激光雷达的需求再次大幅提升。L3的整体系统需求,希望在没有人工参与驾驶的情况下,比人类驾驶的安全性提高100 - 1000倍。

梅赛德斯-奔驰集团股份公司董事会成员及首席技术官,负责研发和采购的薛夫铭此前曾经谈到智驾系统对激光雷达的要求:

- 如果只考虑城市路段或者城市环路,驾驶速度大概在50 - 70公里/小时,那么较低成本的激光雷达就可满足;

- 如果想要以130公里/小时的速度驾驶车辆,那么对于激光雷达的要求就会发生变化(大幅提升)。

以高速场景为例,L3系统要做到这么高的安全性,其中一个重要威胁是远距离小尺寸的目标,比如高速上掉落的货物、沙袋或者摩托车头盔。

高速遗撒场景,一类典型的小目标

这意味着,L3级自动驾驶需要激光雷达具有更高的角分辨率和更远的探测距离。当前的L2智驾系统所搭载的激光雷达,不一定能满足这样的高要求,主机厂可能要为L3重新选型更高性能的激光雷达产品。

与此同时,当前也有头部的智驾系统方案公司,在加紧招募激光雷达相关人才,涉及感知算法设计和开发,以及算法在不同级别自动驾驶产品中的应用和优化。

三、L3将至,谁是最大赢家?

正如今年新能源行业的渗透率增至超过50%,激光雷达也正在加速跨越鸿沟。

据高工智能汽车研究院统计:2023年,在15万以上新能源市场,激光雷达上车量已经达到10.4%。

预计2024年15万以上新能源车,大约为600万台;2023年全市场各家激光雷达公司的总出货量约60万台,2024年各家保守预测共计至少100万台,这就将使激光雷达渗透率超过16%,即将跨越鸿沟,向主流人群渗透。

激光雷达的装载向主流人群渗透,即使渗透率只有16%,于激光雷达行业而言也已经是跨越鸿沟。

但实际上激光雷达的渗透速度,比大多数人想象的更快。

最新数据显示,今年4月,15万以上新能源市场激光雷达渗透率为18.4%;1 - 4月,新能源乘用车中,高速NOA、城市NOA渗透率分别达到20.8%与12.2%。

这对于激光雷达公司而言,无疑是进入行业发展的快车道,也是其加速抢占市场的机会。

目前,国内激光雷达公司主要玩家包括速腾聚创、禾赛、华为、图达通、一径科技等。

其中,速腾聚创凭借其在小鹏、鸿蒙智行等车系搭载上的突出表现,交付量持续攀升。

今年一季度其激光雷达产品总销量12.04万台,其中ADAS领域的激光雷达产品11.62万台,同比暴增542.0%。

速腾还在今年CES期间推出新一代激光雷达M3,M3采用940nm的激光收发方案,可实现了300米@10%的测距能力,这是速腾面向L3级自动驾驶应用的最新产品。

而另一家出货强劲的头部激光雷达公司禾赛,在过去一年时间中,新增了至少9家车企的定点合作,包括当红“炸子鸡”小米、自主三强之一的长城汽车、新势力新秀零跑,以及国内最大的新能源主机厂和主流欧美合资车企。

截至目前,禾赛在前装量产市场累计已获得来自18家OEM客户近70款车型定点。

今年4月,禾赛发布了新一代激光雷达产品ATX和AT512,均搭载了禾赛第四代芯片架构。其中AT512每秒超过1千万点,性能翻了8倍,是帮助主机厂量产L3自动驾驶的旗舰产品。

华为同样在今年4月北京车展期间发布了其更新的激光雷达产品D3P,并且2025年将量产更高规格、更优点云的下一代产品D5,D5的主要优化方向也是「大幅提升小目标的检测能力」,以支持L3级自动驾驶的量产。

激光雷达头部公司的最新动向,意味着随着L3大幕的开启,激光雷达正重回性能比拼的赛道。服务更强自动驾驶系统的,更远、更稠密的激光雷达产品,成为头部公司们竞逐的目标。

行业不仅仅是降本和扩大规模的竞争,L3将使包括激光雷达在内的智驾系统,重新回到技术创新和突破的最前沿。