大摩认为,从供需关系来看红海危机只是推迟了航运业下行周期的到来,一旦干扰消除,行业可能重回周期性低迷。

红海危机加剧运力紧张,航运市场价格飞涨。

大摩在24日的一份报告中指出,受红海危机干扰航运市场运力,导致欧洲航线的运力短缺,叠加新交付的船舶不能完全弥补运力短缺,航运价格在飙升。

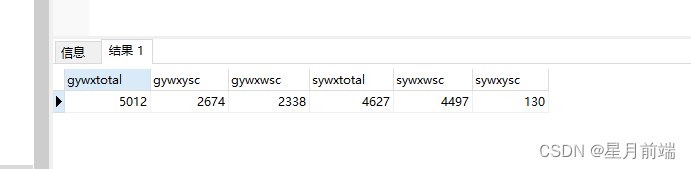

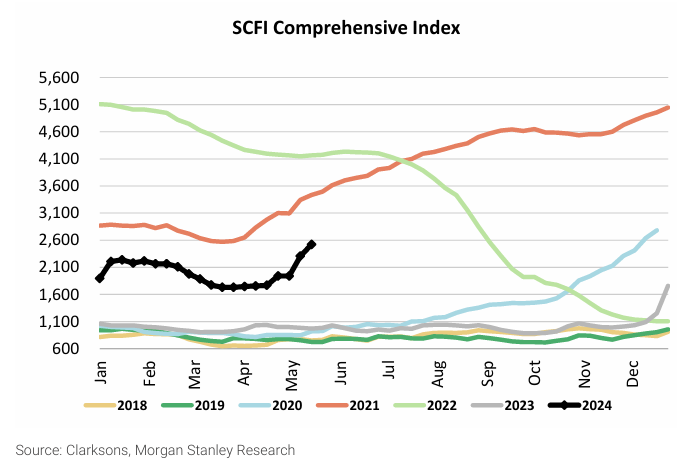

今年3月底至5月17日,上海出口集装箱运价指数(SCFI)累计上涨了46%,其中欧洲和地中海航线运价分别上涨了53%和 32%,美西和美东航线运价分别上涨了47%和36%。

大摩称,运价短期的反弹可能会很强劲,并可能还会持续1-2个季度。红海的干扰,只是推迟了航运业下行周期的到来。

航运市场价格飞涨,红海危机成关键因素

航运市场的强劲复苏,离不开红海航线中断的影响,大摩指出:

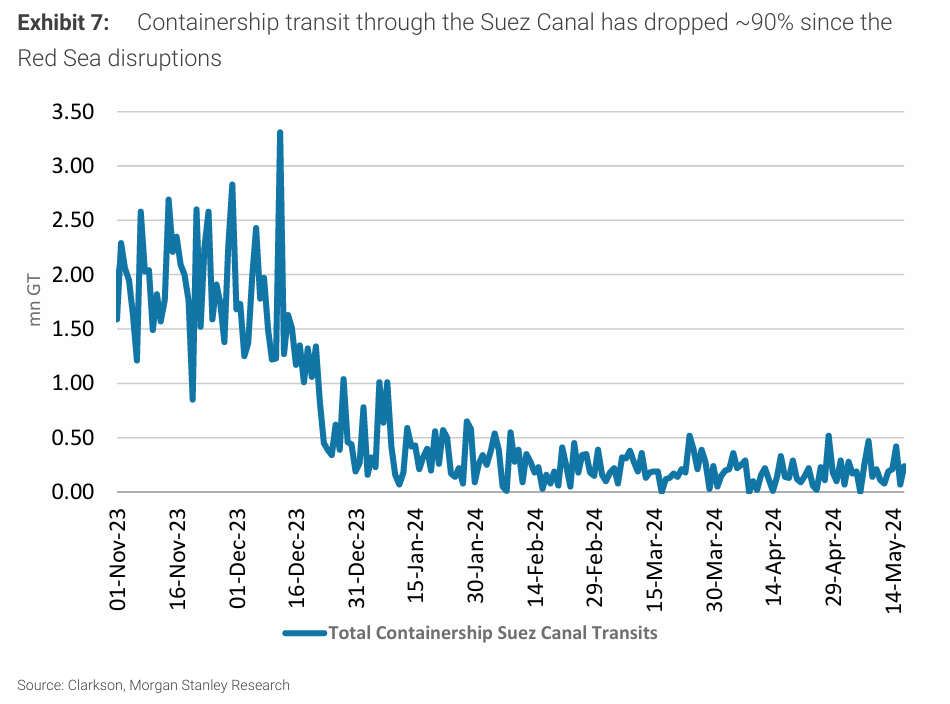

目前通过苏伊士运河转运的集装箱船数,对比去年12月已经减少了约 90%,大部分船都改道运输距离更远的好望角路线。

这种重新安排航线的做法影响了全球约 30%的集装箱贸易,导致相关航线的运输距离延长了约 30%。也就是说,如果红海干扰持续下去,将额外消耗全球集装箱运输能力的 9-10%。

红海动荡给航运业带来的是短期影响,还是结构性影响?

大摩早前一度认为,红海动荡引发的航运市场反弹,并不会持续很久,因为:

从运力上看,目前集装箱船队总体TEU载量比 2021年底增加了 17%,年增长率约为 7%;

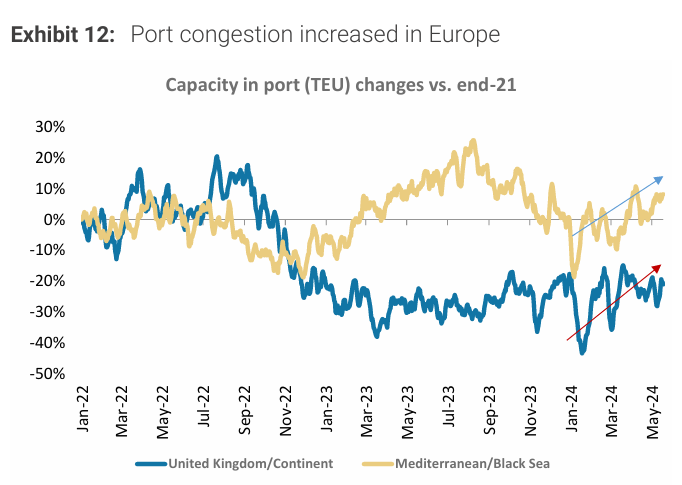

从供应链上看,疫情结束后全球供应链得到回复,港口拥堵现象明显缓解;

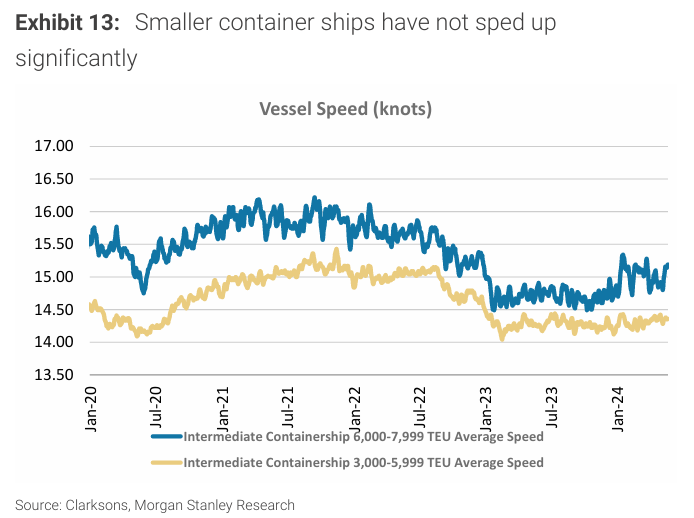

而且疫情后集装箱船速预计可以提升,据我们的分析,船舶速度通常与航运现货价格呈正相关,因此我们认为船舶可以再次提速,以减少因绕道造成的运力损失。

但大摩很快就发现这个判断与实际情况出现了偏差,因为红海航线中断引发的运力短缺,很可能是结构性短缺。

大摩指出,目前从供应端来看:

1、目前新交付的船舶运力无法满足所有航线的需求,运力超过8000 TEU的船舶仅比 2021 年底增加了 21%,无法弥补欧洲航线因航线调整而损失的 30% 运力。

2、由于减碳排的要求,部分新交付的船舶无法有效提速。

最后,欧洲地区的港口又开始出现拥堵状况。

而从需求端来看:

1、由于航线运输距离延长,今年航运旺季比预期要早到;

2、美国补库存需求强于预期,美洲航线运力也出现短缺;-全球供应链多样化的潜在影响:

3、中国与南美和非洲等新兴市场之间的贸易量增加,推动了相关航线的货运量增长。

航运业的下行周期终究会来,红海的干扰只是拖延了下行周期的到来

航运市场短期的强劲表现,超出了大摩之前的预期,虽然供需两端暂时都支持这轮航运反弹,但大摩在长期仍不看好航运业,因为航运业的基本面与疫情期间的上升周期有所不同:

1) 2022年至2024年4月期间,运力增加了17%;

2) 现在供应链恢复后,全球港口同步发生拥堵的可能性很低;

3) 我们认为2024-2025年间每年将增加8-9%的新运力;

大摩称,运价短期的反弹可能会很强劲,并可能还会持续1-2个季度。红海的干扰,只是推迟了航运业下行周期的到来。

如果红海的干扰消失,航运业将很快会回归下行周期;而如果红海干扰持续,下行周期有可能会在未来2-4个季度内到来。

最后大摩还提到全球经济增长及贸易变化对航运的潜在影响:

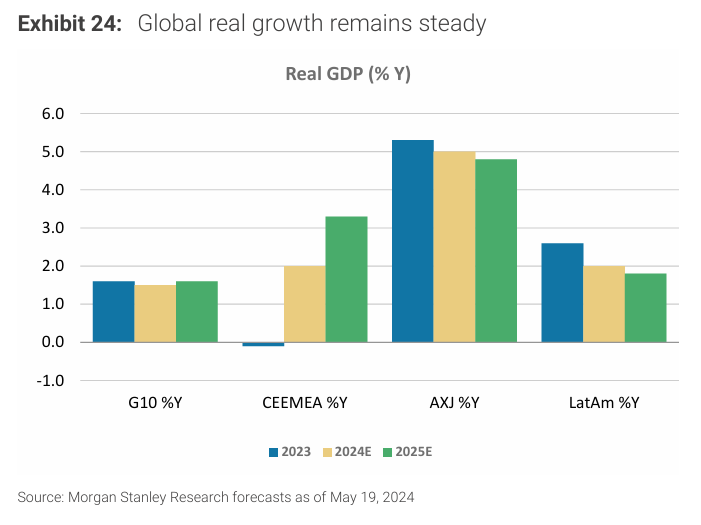

一般来说,全球贸易需求的增长与全球 GDP 的增长基本一致,总体增长率为 3-4%。考虑到供应链多样化,例如中国将产能转移到海外或将低端生产转移到其他新兴市场,全球贸易增长可能会高于全球 GDP 增长,但我们认为全球贸易年复合增长率超过 5-6% 的可能性较低。

大摩预计,2024-25 年全球经济增长将保持稳定,中国2024年和2025年的出口增长率分别为 8%和 6%,这也意味着航运业受影响,可能会在2024-25年经历一个短暂的上升周期,一旦红海干扰消失,集装箱航运业将重回周期性低迷。