2022 到 2023 连续两年,被称为国内储能行业的大储(发电侧、电网侧)元年和中储(工商业)元年,整个储能行业可谓是异常火爆,众多资本或企业纷纷涌入该赛道。

对于行业从业者来说,所从事的行业越火爆,市场规模便会越做越大,行业前景也会越趋向好。风口来时,处在风口内的人也能跟着赚个盆满钵满。

但过去一段时间的国内储能市场,只能用「怪」字来形容,处在风口内的许多人不仅没有赚个盆满钵满,反而苦不堪言,直言「利润还不及以往」。

储能火爆背后,两大问题凸显,并呈现愈演愈烈的趋势:

太多玩家涌入储能行业,新型储能装机规模根本赶不上扩产的速度,造成产能严重过剩。

锂价暴跌加之产能过剩,在市场缺乏差异化竞争的背景下,储能企业为了拿订单,不断下探价格底线,导致每瓦时项目单价屡创新低,项目拿到手,企业无法通过该项目赚到钱。

近期,宁德时代、比亚迪相继发布大容量储能新品,相关从业人员表现出担忧,这是否会是新一轮的内卷加剧?

不过结合宁德时代、比亚迪财报数据来看,储能新产品的发布也许是为了应对动力电池或整车业务在海外市场,遭遇「不正当竞争」,企业实行「曲线救市」作出的一种应对方案。

但储能能支棱起来,撑起国外的「场子」吗?

01

新型储能是如何火起来的?

储能在国内的应用,虽然早从上个世纪六十年代就开始萌芽,并建立起第一座混合式抽水蓄能电站——岗南水电站,但关于新型储能的发展,实际只有几年时间而已。

虽然新型储能发展仅有几年时间,但国内许多企业在储能领域早有布局,经过十多年的发展,在新型储能尤其是电化学储能领域已有很深的技术储备。

之前只不过受限于国内商业模式不够清晰,新型储能装机规模才始终发展缓慢。

而商业模式,说白了就是如何通过项目赚钱。企业或个人若无法通过新型储能项目赚钱,新型储能装机规模自然无从谈起。

那难道围绕新型储能就没有形成一套可以赚钱的商业模式吗?

答案是:有。

例如欧美等一些国家,由于电力市场化程度较高,电价跟随供需情况波动,峰谷价差较大,这就形成了一个有利于新型储能发展的必要条件。

那国外的新型储能市场又是如何赚钱的?

首先我们得了解,储能的本质其实就是一个巨型充电宝。由于国外峰谷价差较大,可以利用储能的充电宝属性,在电价处在谷底时利用储能存电,在电价处在峰值时用来供电。

对于普通家庭用户,储能的初装成本通过省下来的电费,几年内就可以实现回本,往后接着用,每年可以节省不少用电成本。

而对于大储,则可以通过峰谷价差套利,电价处在低谷时充电,电价处在峰值时把电拿出来卖。投资储能电站在回本后,可以成为持续赚钱的项目。

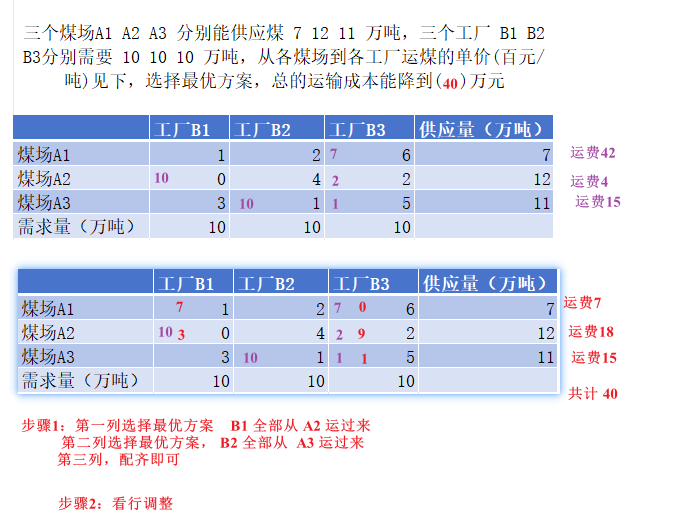

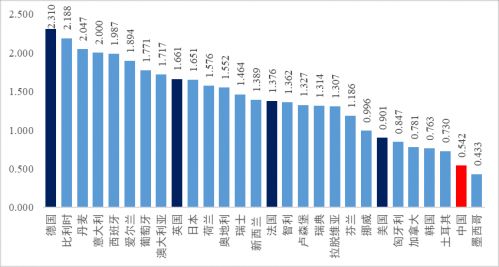

但由于我国电力市场化程度不够高,这套模式在国内根本行不通。据中国发展网此前公布的数据显示,2019 年我国居民电价在可获得数据的 28 个国家(主要为发达国家)中列倒数第二,电价水平为 28 个国家平均水平的 40% 左右。

来源:中国发展网

这就导致我国电力的峰谷价差拉不开距离。若是投资储能,可能需要很长时间才能回本,而这个时间有可能是十年、二十年甚至更长。投资储能不具备经济性,也就难以发展起来。

2021 年,国家层面出台一系列有利于新型储能发展的政策文件,其中要求发展风电、光伏项目时需要配一定比例的储能,许多人本以为国内新型储能行业发展将迎来第一个拐点,但实际装机规模情况并不如人意。

这是为什么呢?

因为此时的储能行业发展纯靠政策驱动,也就是前文提到的「强制配储」政策。在新型储能商业模式依旧不够清晰的背景下,由于储能项目建设成本较高,又没有经济性,对于风光电站来说配储能完完全全是多出来的一块成本,大家就没有动力去建储能项目。

据此前统计数据显示:

- 一座光伏电站配建装机量 20%、时长 2 小时的储能项目,初始投资成本增加 8%-10%;

- 风电场配建同样容量的储能项目,初始投资成本将增加 15%-20%,内部收益率降低 0.5%-20% 。

由于新能源配储等效利用系数仅为 6.1%,花大价钱建设的储能项目多数情况下沦为摆设,让业内多次呼吁,新能源配储不能简单「一刀切」,应停止强制措施,配不配,怎么配应该由市场选择。

这一呼声显然被主管部门听到了,随后就有了接下来各省的一系列的动作。

山东省率先发力,于 2022 年 9 月,发布《关于促进我省新型储能示范项目健康发展的若干措施》。

其中,为推动新型储能市场化发展而推行的4项措施直接打通储能商业模式的「任督二脉」,直接让 2022 年成为大储元年。

这之后的国内储能市场具备了清晰的商业模式。投资储能项目,可以在现货价差套利、容量补偿、容量租赁、辅助服务等四个方面获利。

紧接着,2023 年全国范围内峰谷价差不断加大,现货价差套利空间也进一步拉大,工商业储能开始呈现盈利性。

加上往年在用电高峰时期,各地出台「限电」政策,引发的工商业用户用电焦虑,进一步加剧了工商业储能的繁荣发展,中储元年由此而来。

02

火爆的背后,是越来越卷的市场

在天眼查平台上,若以储能为关键词进行搜索,仅 2023 年成立的相关企业主体就多达 74678 家,而这一数字在 2022 年仅有 42005 家,在 2021 年则只有 11377 家。

自大储元年爆发以来,有太多的资本与企业涌入储能赛道。

火爆的背后,也呈现出一个奇怪的现象。大家本以为从事储能及相关行业的人员,这波应该是赢麻了。但根据许多储能一线工作人员的反馈来看,赚大钱?好像并不见然。

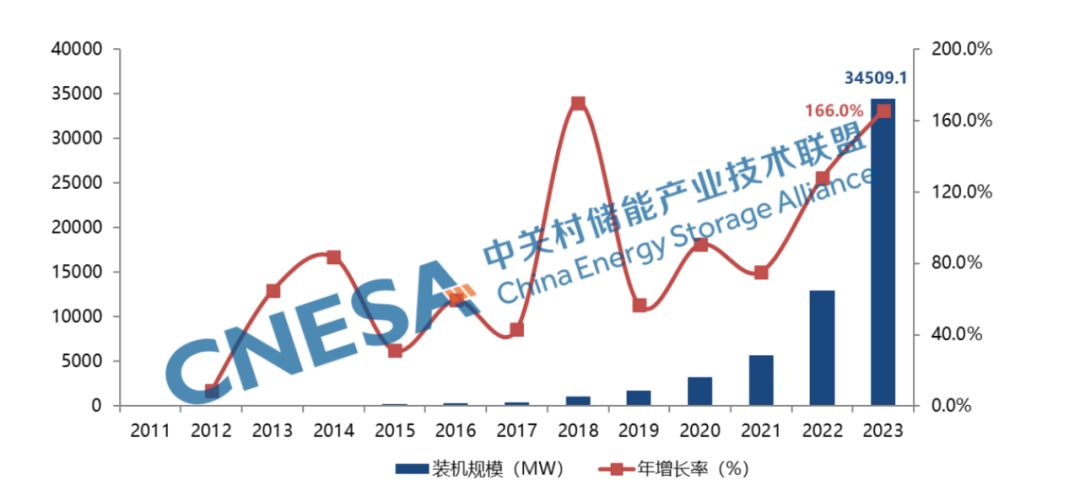

据中关村储能产业技术联盟发布的数据显示,2023 年,中国新增投运新型储能装机规模 21.5G W/46.6 GWh,功率和能量规模同比增长均超 150%,三倍于 2022 年新增投运规模水平。

来源:中关村储能产业技术联盟

通过数据可以了解到,行业真正爆发期也才刚开始两年,且装机规模也在迅速发展,没有呈现疲软态势。那是什么原因导致储能行业竞争这么激烈,以至于储能企业在行业发展一片大好的前景下都赚不到钱呢?

通过中国招投标公共服务平台发布的公告可以了解到,2023 年年初,储能项目市场价格基本在1元/瓦时以上,而到年底时就跌到了接近 0.4 元/瓦时的水平。

0.4 元/Wh 的储能电芯价格是什么概念?

对此,有人专门做过相关分析,0.4 元/Wh的电芯售价,于储能厂商而言,意味着上游电池级碳酸锂价格要维持在 10 万元/吨以内,而 2023 年碳酸锂价格从年初近 60 万元/吨,一路走跌,直至年底到 2024 年初均价保持在 10 万元/吨,正好卡在了行业的盈亏生死线上。

这个价格对于大厂商尤其是自身具备垂直一体化产能的大厂商来说,属于贴着成本线边缘的报价,而对于一些中小厂商来说,就只能「赔本赚吆喝」了。

是什么原因造成大家都在往低了报每瓦时项目单价呢?

从储能产业链上游来看,由于电池级碳酸锂价格持续下跌,储能电芯成本也随之降低。

从储能产业链下游来看,行业一下子涌入太多新玩家,企业之间缺乏差异化竞争,大家为了拿订单,只能拼价格,致使行业价格新低点不断被刷新。

此外,导致储能市场陷入这般境地的关键原因,还离不开产能过剩的问题。

近两年,众多电池企业不再满足于储能电池供应商的角色,纷纷下场造系统,成为直面终端用户的储能品牌商,而储能恰好成为了这些电池企业消化产能的一块重要标的。

据中关村储能产业技术联盟统计,2023 年前三季度,国内锂电储能产能规划高达 360 GWh,而去年前十个月国内企业储能电池在全球的出货量仅为 163 GWh,行业平均产能利用率只在 50% 左右。

真可谓是装机规模赶不上扩产的速度。

03

巨头继续内卷

近日,宁德时代、比亚迪先后发布大容量储能新品,属实给行业带来了一点小小的震撼。

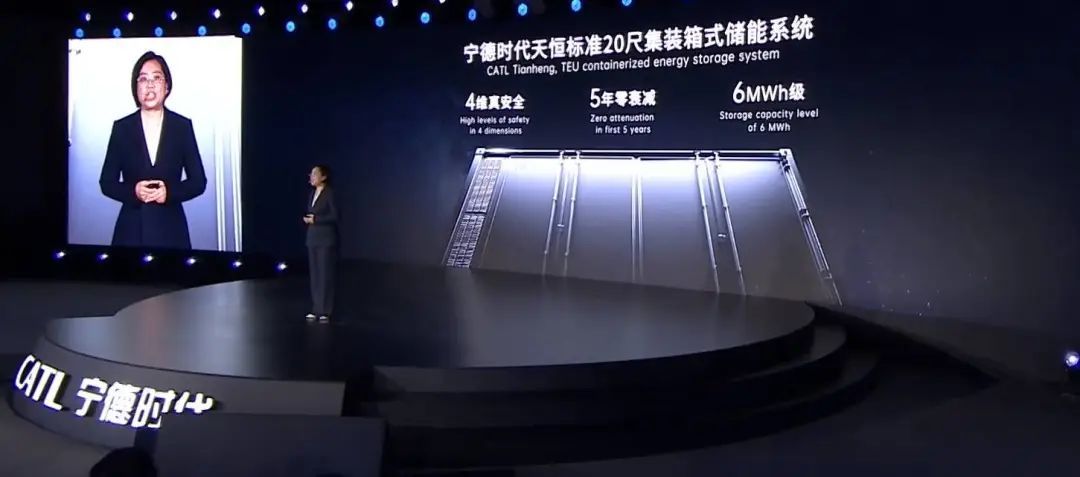

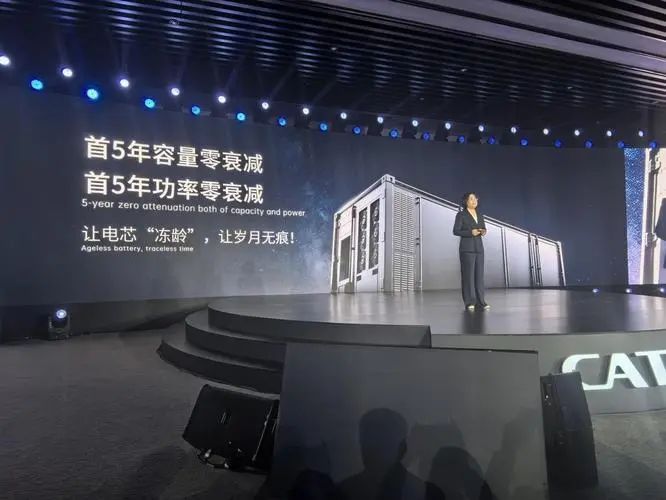

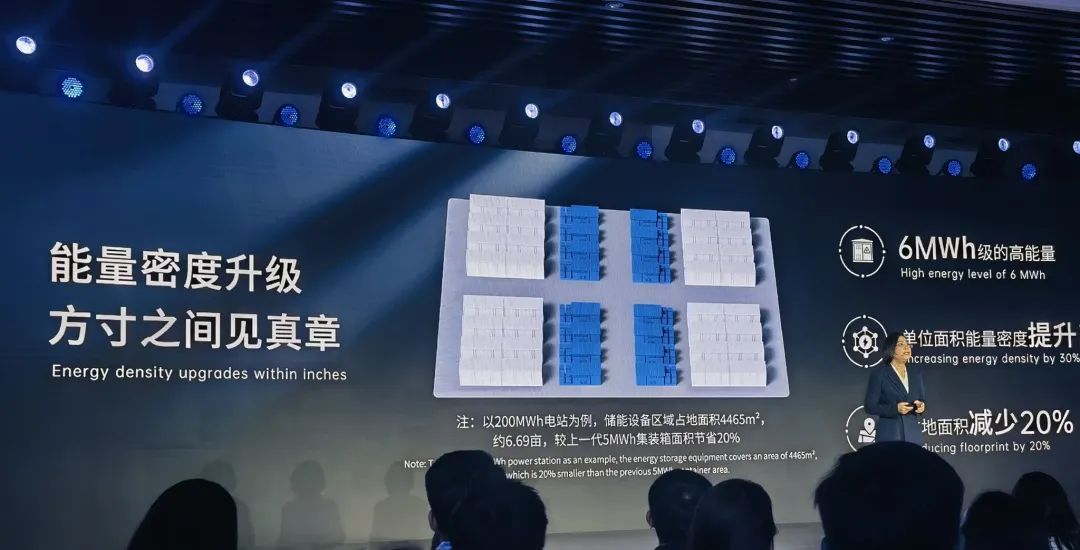

在「3 年零衰减」都还不是行业标配的背景下,宁德时代直接上难度,推出全球首款 5 年零衰减且可大规模量产的储能系统——天恒,达到 6.25 MWh 的容量。而比亚迪则接力推出具有更高能量、更大容量、更小占地的 6.432 MWh 新一代魔方系统 —— MC Cube-T。

去年以来,各大厂商才刚刚卷出 20 尺 5MWh 的系统,针对该系统的量产都还在「计划」中。两大电池巨头又发布更大容量的储能系统,这是要「卷死」其他储能企业的节奏?

不过,宁德时代、比亚迪此次新品发布,除了向全行业展示下自己的技术实力,给储能行业树立新标杆之外。

好像两大电池巨头的心思都是想利用储能新品,来拓展海外市场。

为什么这么说,我们来看一组数据:

- 根据宁德时代 2023 年年度报告显示,宁德时代在境外销售的主要产品为电池系统。其中,2023 年境外收入为 1309.92 亿元,相比 2022 年的 769.23 亿元,同比增长 70.29%。而同期境内收入相比 2022 年同比增长仅为 7.25%。

- 而根据比亚迪 2023 年年度报告显示,比亚迪 2023 年汽车、汽车相关产品及其他产品在境外营收为 724.32 亿元,相比 2022 年的 251.87 亿元,同比增长 187.58%。

这两组数据里面有一个共性,那就是宁德时代和比亚迪在境外的业务增长势头很猛。

但从去年下半年开始,中国电动汽车企业在海外市场,接连遭遇「不正当竞争」。宁德时代、比亚迪在海外的动力电池或整车业务必然遭受极大影响。

两家企业为了减少「恶意打压」对境外营收的影响,必然会选择一个新的增长点来实现“曲线救市”。

而天恒以及 MC Cube-T 这么高的产品性能,对于过度内卷、追求低价的国内储能市场显得过于「富足」。

但是,对于追求性能的海外市场来讲,却可能是一把「开疆拓土」的大杀器。

目前,储能业务已经成为宁德时代的第二增长曲线。从 2018 年到 2023 年,宁德时代储能板块的收入从 1.89 亿元激增至近 600 亿元,如今已成为公司的第二大收入来源。

此外,宁德时代储能技术中心主任余东旭也曾公开表示:「储能业务是宁德时代的重要业务板块,也是未来发展的重要动力。」

根据 SNE Research 统计,2023 年宁德时代全球储能电池出货量市占率为 40%,连续 3 年排名全球第一。

可见宁德时代深耕海外储能市场是必然之选。

而比亚迪早在十多年前就开始涉足储能领域。且由于国外储能市场的成熟度和体量远大于国内,此前比亚迪储能业务的重心也一直是在海外市场。可见,此番动作,对于比亚迪来说,继续抢占海外储能市场「理所应当」。

中国企业选择用实力说话,证明全球能源转型期,中国力量不容忽视。天恒以及 MC Cube-T也只是国产高性能储能产品的开始,往后也将会有更多高性能新产品推出遍及全球。