1 如何衡量投资组合的收益率

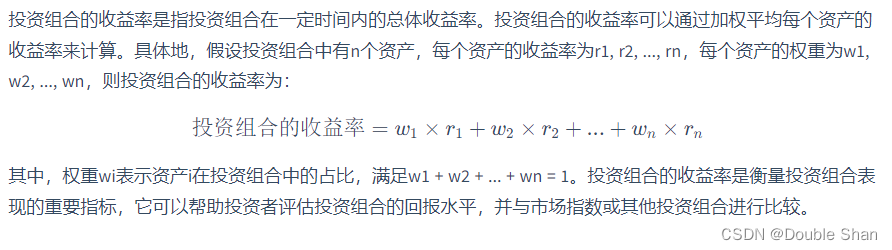

1.1 投资组合收益率的计算方法

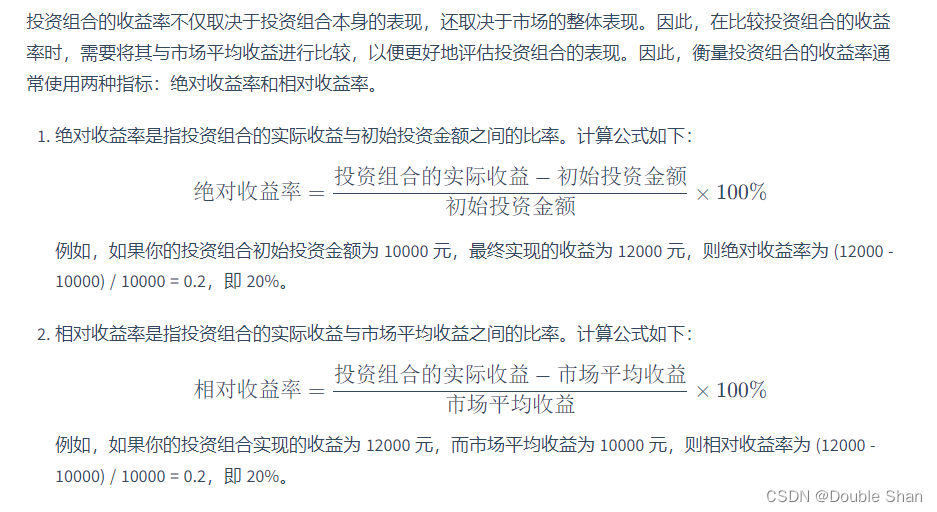

1.2 投资组合的绝对收益率和相对收益率

2 如何衡量投资组合的风险

2.1 风险的定义

风险是指在未来可能发生的不确定性事件所带来的潜在损失。

在投资领域中,风险通常指投资所面临的不确定性和潜在的损失。投资的风险通常由多种因素决定,包括市场波动、政治和经济环境、行业和公司的基本面等。投资的风险越高,意味着投资者可能面临更大的损失,但同时也可能获得更高的回报。

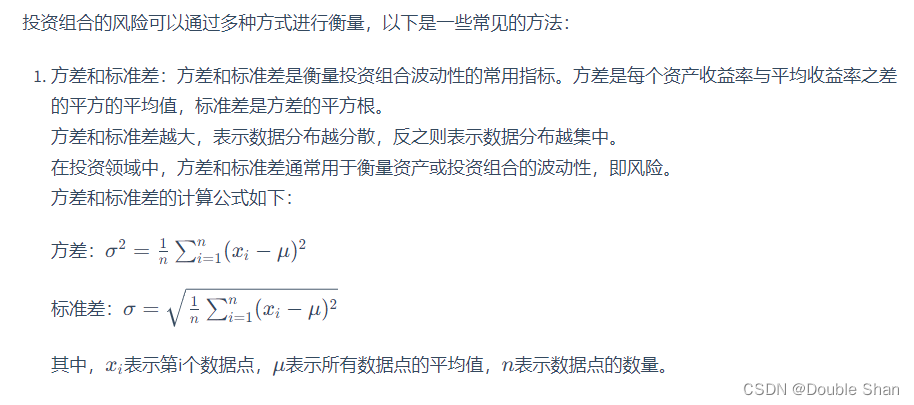

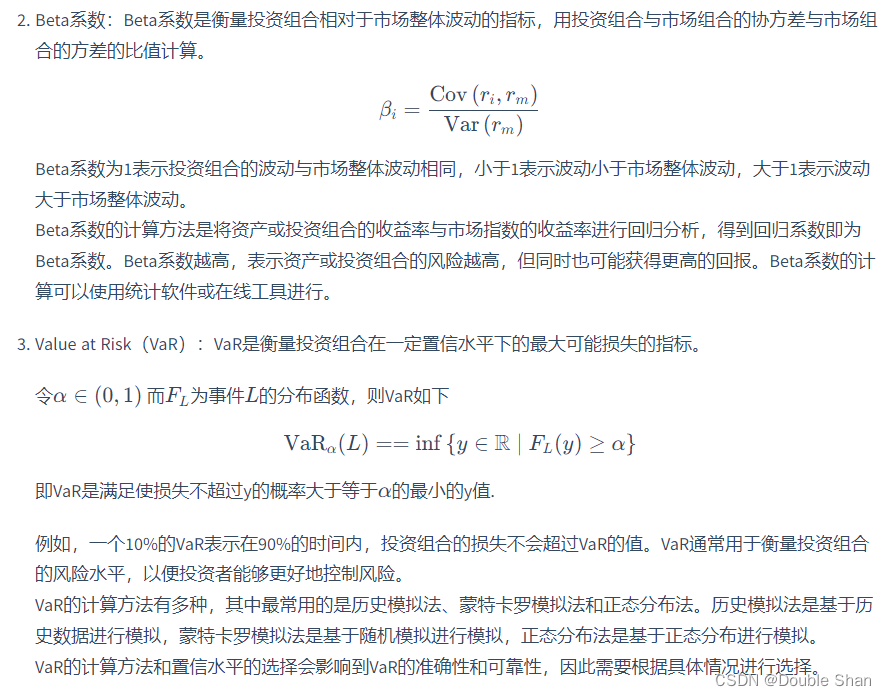

2.2 衡量投资组合的风险

3 最优化方法计算投资组合的最佳仓位

在前面的学习中,我们分别从截面(多因子模型)和时序(择时策略)两个方面学习了如何对各个股票的未来收益率进行预测;在多因子模型中,我们在同一个时间截面上,计算出每个股票在不同因子上的暴露,通过线性/非线性的方法将多个因子合成综合因子作为股票未来收益率强弱的预测值;在择时策略中,我们计算每个股票的时序信号,更进一步地,我们可以将离散的时序信号值连续化,使得不同股票的择时信号不再是0或1,连续信号的差异化使得在截面上不同股票的择时信号能够进行强弱比较。 细心的读者可能已经发现了,上文多因子模型和时序策略,提到的最终目标,都是在每一个时间截面上,输出股票对未来收益率的预测值,并且在截面上不同股票之间进行强弱比较。这是因为在实盘中,往往有多种限制约束着我们的投资行为。一个最现实的考量就是资金,以A股为例,买卖股票最小的单位为1手,即100股;如果时序模型同时有100支股票产生买入信号1,又或者多因子模型预测值前100支股票具有同样的值;但此时我们可支配的资金只足够交易50支股票,那么如何从100支股票中定量地挑选50支股票呢?所以尽可能地,我们希望在同一时间截面上,不同股票的预测值之间是有差异的。 无论是作为主观投资者重仓少数证券,还是基于量化模型的策略,都会面临如上的问题,每一个证券买多少。假设我们的限制条件很少,例如只有前文提到的资金限制,而截面上不同股票的预测值差异足够大,我们能够恰如其分地选出目标数量的证券;而如果截面上的预测值差异不够大,例如我们需要在100支相同预测值相近的股票中挑选实际交易的50支股票,量化模型还可以借助组合优化的方法。 由此,便引出了本节内容的主题,投资组合优化,即如何分配资金。

- 等权重

- 市值加权

- 最小方差组合

- 最大分散度

- 风险平价

- 均值方差优化

![[SWPUCTF 2021 新生赛]easyrce](https://img-blog.csdnimg.cn/direct/5d2217fae293475584b667610897cf89.png)