概要

多因子量化策略是一种基于股票市场因子进行量化分析的投资策略。该策略基于多个因子模型并结合市场数据,通过计算每支股票的综合得分并以此为基础进行股票的选取和权重分配。在本篇文章中,我们将介绍如何使用Python编写多因子量化策略。

数据收集

在多因子量化策略中,需要收集和分析多个关键因素的市场数据。我们需要收集和整理相关数据,包括股票价格数据、财务报表数据、市场数据等。可以利用Python的一些包来获取这些数据,如pandas_datareader、tushare等。以下是一个示例代码:

# 导入需要的模块

import pandas as pd

import pandas_datareader.data as web

import datetime

# 设定数据源和时间范围

data_source = 'yahoo'

start_date = datetime.datetime(2010, 1, 1)

end_date = datetime.datetime(2021, 9, 30)

# 定义股票池

symbols = ['AAPL', 'MSFT', 'GOOGL']

# 获取调整后收盘价数据

adj_closes = web.DataReader(symbols, data_source, start_date, end_date)['Adj Close']

在这个示例代码中,我们从雅虎财经获取了苹果公司(AAPL)、微软公司(MSFT)和谷歌(GOOGL)的股票调整后收盘价数据。

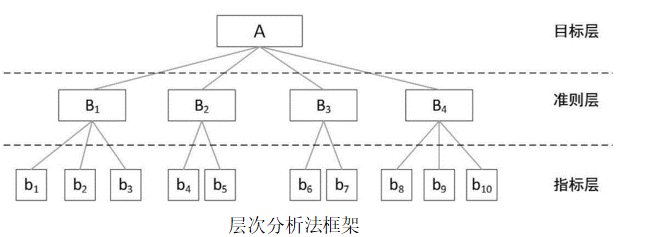

因子选择

在多因子量化策略中,因子选择是很重要的一步。选取的因子应具有一定的预测性、独立性、稳定性等特征。常用的因子包括估值类、质量类、成长类、波动率类等。以估值因子为例,可以选择市盈率、市净率等指标。以下是一个简单的示例代码:

# 计算市盈率

pe_ratios = web.DataReader(symbols, data_source, start_date, end_date)['Close'] / \

web.DataReader(symbols, data_source, start_date, end_date)['adj Close']

# 计算市净率

pb_ratios = web.DataReader(symbols, data_source, start_date, end_date)['Close'] / \

web.DataReader(symbols, data_source, start_date, end_date)['bookValue']

# 合并因子数据

factors = pd.concat([pe_ratios, pb_ratios], axis=1, keys=['PE Ratio', 'PB Ratio'])

因子打分

得到因子数据后,我们需要对每个因子进行标准化和打分。标准化可以采用z-score或min-max规范化等方法。针对每个因子的得分,可以采用排名或分位数映射等方法。以下是一个示例代码:

# 因子标准化

factors_norm = (factors - factors.mean()) / factors.std()

# 因子打分

factors_score = factors_norm.rank(pct=True)

在这个示例代码中,我们对因子数据进行了标准化,然后使用分位数来将每个因子的得分转换为在[0, 1]范围内。排名越靠前的得分越高。

权重分配

得到每个因子的得分后,我们需要对每个股票进行综合评分并分配权重。权重分配可以采用加权平均或优化模型等方法。以下是一个示例代码:

# 计算股票得分,并加权平均

stock_scores = factors_score.mean(axis=1)

weights = stock_scores / stock_scores.sum()

在这个示例代码中,我们对每个因子的得分进行了加权平均,得到了每个股票的综合得分,并使用该得分来计算每个股票的权重。最后可以根据权重来进行股票交易。

总结

在本篇文章中,浅浅地介绍了如何使用Python编写多因子量化策略,从数据收集、因子选择、因子打分和权重分配四个方面进行了讲解。实际量化投资还涉及时效性,有效性,过拟合,风险管控等问题,才能写出自己的圣杯。