上市三年,小鹏在今年第二季度交出了几乎是史上最差的财报,多项惨烈的数据叠加在一起,远远望去,就像一张病危通知单。

自2020年上市后,小鹏的扩张速度令资本惊叹,截至2023年6月30日,小鹏的门店数量已经扩充到了411家,自营充电站达1024座,包括824座超级充电站及200座目的地充电站。

但在销量方面,今年的小鹏似乎遭遇了滑铁卢。财报显示,今年小鹏1-6月共交付41435辆车,平均每家店的日销量不到6辆,逊于蔚来和理想。

最关键的是,除了销量,在财报的其他方面,小鹏也出现了多项下滑,这份财报也被网友们戏称为“小鹏有史以来的最差财报”。

但从第二季财报电话交流会上,何小鹏以及小鹏汽车高管的表现来看,其仍然对未来寄予厚望,“小鹏汽车逐渐进入初步的正循环;三季度预计销量39000至41000辆;四季度冲击月销2万;2023年内完成毛利率转正。”

看起来,尽管小鹏交出了最差的财报,却展现出了最膨胀的信心。

惨烈的财报

我们先来看一下小鹏的财报,究竟差在哪了?

简单来说,对于一家车企的财报,无非就是看卖车赚了多少钱,每辆车的利润多少,公司的总收入是多少,总体利润是多少,一共亏损了多少,公司还有多少钱?

放在财报上呈现出来的就是汽车销售收入、汽车毛利率、总收入、毛利率、净亏损、现金储备。

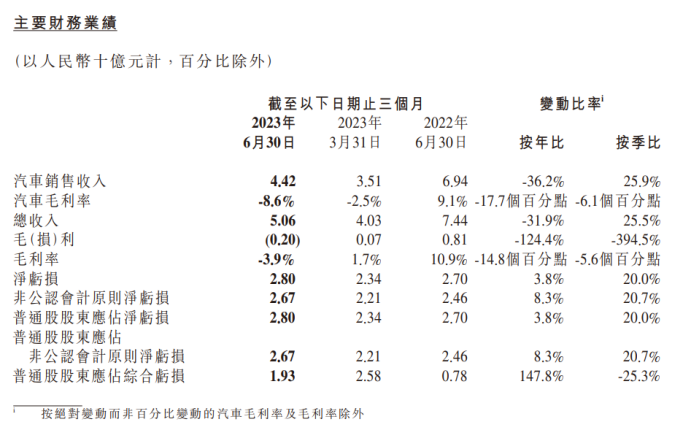

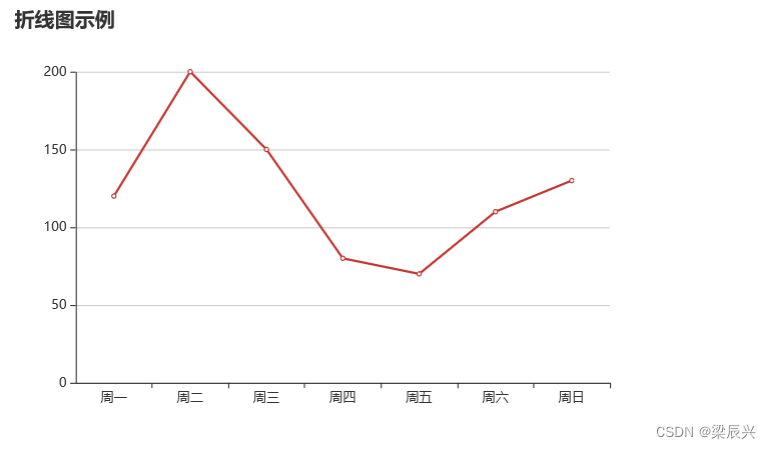

先看营收方面,在2023年第二季度,小鹏的总收入达50.6亿元,同比下滑31.9%,而汽车销售的收入下滑更为严重,达44.2亿元,相比去年同期减少了36.2%。

随着收入的下滑,小鹏的亏损也在加剧。

去年同期,小鹏的净亏损为27亿元,到了今年第一季度时,净亏损有所缓解,为23.4亿元,但到了今年第二季度,已经高达28亿元,相比上个季度的净亏损增加了20%。

一方面是营收下滑,一方面是亏损加剧,叠加之下,小鹏的毛利率也陷入了恶性循环。

去年同期时,小鹏的整体毛利率和汽车毛利率分别为10.9%和9.1%,皆在正向发展,但到了今年第二季度,二者已经低落到-3.9%和-8.9%。

我们都知道小鹏的产品定价涵盖了15万元-30万元以上级别的车型,若按20万元的平均单车价格来算,每卖出一辆车,小鹏就要亏损将近1.8万元。

伴随着财报的公布,迎接小鹏的是资本市场的遇冷。

要知道,对于上市公司来说,当公司财报表现强劲时,投资者也会更加亢奋,伴随大量资金的涌入,市值也会迅速增长,而一旦财报表现不振,投资者难免会产生恐惧心理,随着新增资金的减少,泡沫会急速收缩,市值也会下跌。

而就在小鹏汽车公布第二季度财报之后,小鹏汽车美股盘前跌近7%。开盘后,小鹏股价持续走低,截至8月18日收盘,股价跌幅达4.31%。

伴随财报的公布,小鹏汽车也公布了资金储备,为337.4亿元。不妨大胆预测一下,若小鹏长时间无法扭转现状,在小鹏季度亏损达28亿元,且无资本加持的情况下,恐怕也只能再撑3年,显然已经走进了生死线。

销量、成本成最大阻碍

小鹏这份惨烈的财报,早在去年9月就埋下了伏笔。

彼时,新势力的大战正进行的如火如荼,理想推出了L8,蔚来推出了ES7,小鹏也顺势推出了G9,命运的齿轮也在此时开始转动。

由于G9混乱的配置表和迷惑的定价,让这款产品在上市之初就饱受挫折,销量并未掀起波澜。到了2023年小鹏的销量惨遭滑铁卢,仅有P7系列产品支撑销量,其余的G3i、G9实在难以扛起大旗,小鹏也经历了有史以来的至暗时刻。

可以看出,小鹏最大的问题在于,销量迟迟上不去,成本也迟迟降不下来。

要知道,对于一家车企来说,销量和成本是判断一家车企强弱最直观的风向标。当销量上去以后,最直接带来的便是品牌认可度的提升与汽车销售收入的提升,并且可以通过工业生产的规模化效应平摊掉研发、设备、渠道建设所投入的成本。

而随着销量达到一定体量之后,在供应链方面也会拥有更大的话语权。

举个例子:苹果公司几乎可以对任何一家供应商提任何严苛的要求,甚至可以用行业最低的价格拿到品质最高的零部件。主要原因就在于苹果的体量足够大,iPhone的销量也足够多。

放在汽车行业也是如此,当一家车企的销量大到一定程度后,平均零部件的采购费用也会直线下降,简单来说就是有了压价的资本,成本再度降低,毛利率也就自然而然提高了。

这时,企业便会有更多的资金去研发新的车型,不断扩充产品线,助力销量锦上添花,强劲的表现也会在资本市场引起热潮,最终形成一荣俱荣的正向循环。

而从小鹏的财报来看,在第二季度结束时显然没有踏入这样的正向循环中,就像排列成行的多米诺骨牌,由销量的式微引发出后面一连串的连锁反应。

小鹏的信心来源

“小鹏汽车逐步踏入初步的正循环。”在第二季度的电话会议上,何小鹏这样说道。

这样的发言在惨烈的财报面前,就如同像是给资本和大众强行喂了一颗定心丸,在旁人看起来多少有些勉强。

但在仔细地分析了小鹏的现状以及何小鹏的发言后,我们发现,小鹏似乎真的有绝地翻盘的底气。主要体现在三个方面:销量、成本、辅助驾驶。

首先是销量方面,尽管小鹏2023年的销量惨遭滑铁卢,但不可否认的是其已经实现了连续数月的增长,并且在7月重回月销万辆俱乐部。

可以看出,小鹏在7月份的销量实现了环比大幅增长,并且单月交付量再度突破万辆。帮助小鹏取得销量增长的功臣便是小鹏G6。

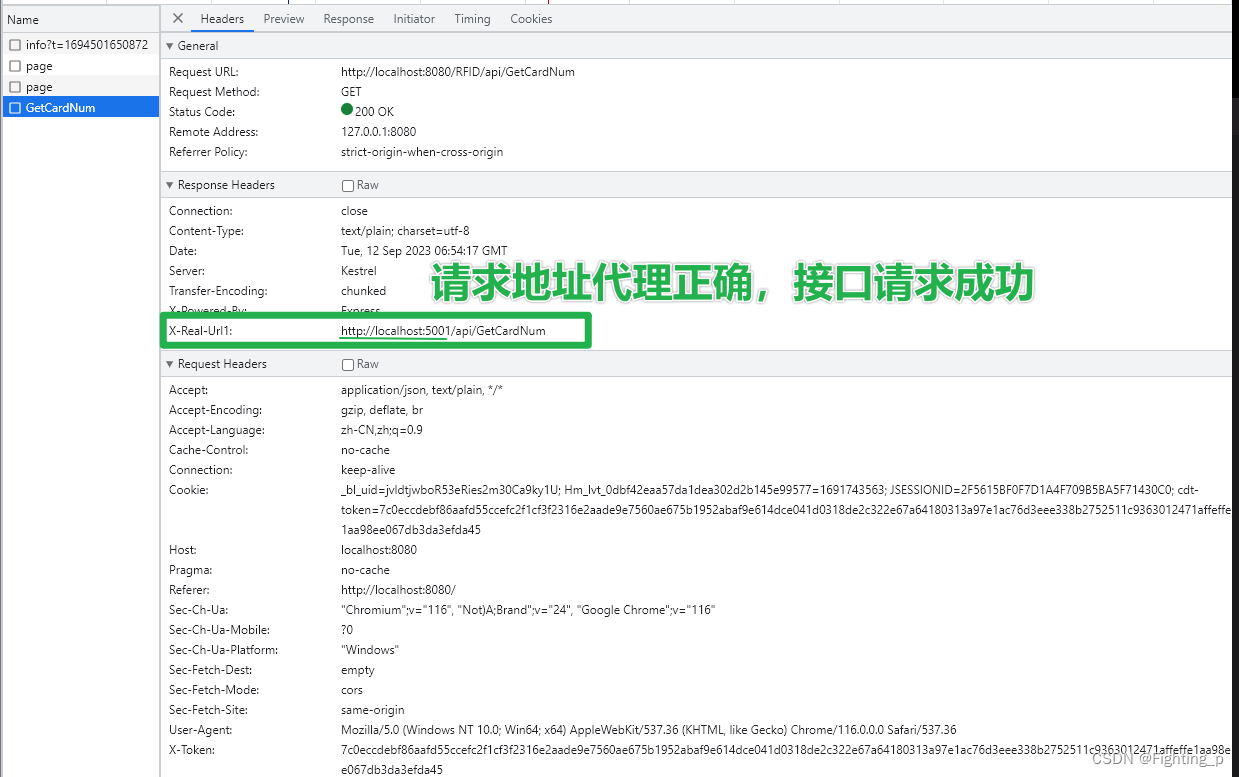

2023年6月29日,小鹏G6上市,800V架构、XNGP智能辅助驾驶系统、零百加速3.9s、20.99万起售价……优秀的配置与亲民的价格让G6一经上市就广受市场关注,甚至一度被称为特斯拉ModelY的最大竞争对手。据何小鹏表示,G6上市当天就有了35000+的订单量。

而在7月的销量结构中,由于产能受限,G6仅贡献了3900辆交付量。这也就意味着,G6的大多数用户,都处于下了订单却提不到车的状态,一旦产能释放,G6的起飞似乎是理所当然的事情。

何小鹏也在财报电话会上提及,到第四季度,随着G6产能持续提升,第⼀批用户的⼝碑效应显现,G6单月交付有望过万。除此之外,何小鹏还表示,随着G6引发的进店量上升,G9等老车型也出现了回暖现象。

由此可见,小鹏对于摆脱销量的低迷,似乎已成竹在胸。

成本问题

在长期以来,小鹏一直面临着艰难的“成本控制”,以小鹏旗下的车型为例:

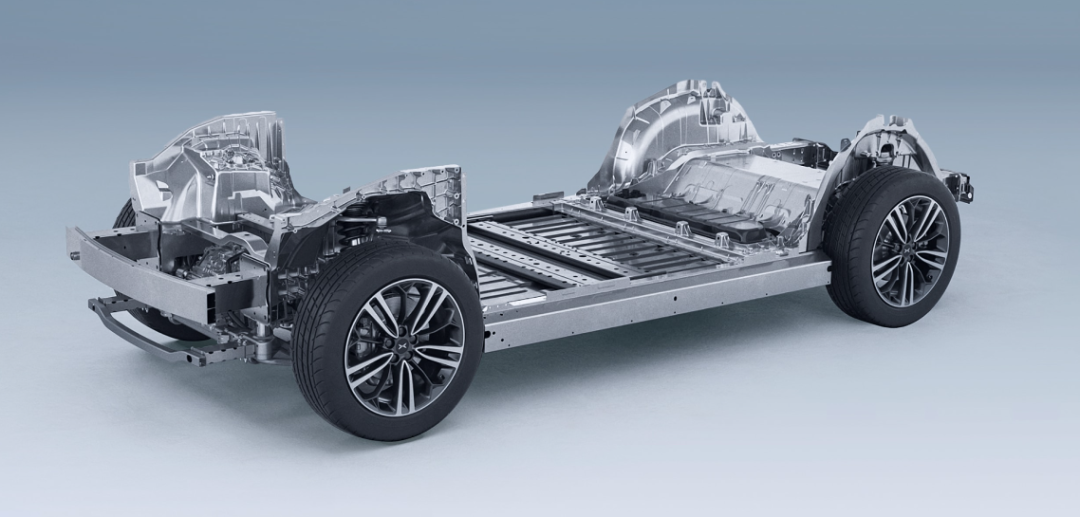

G3和P5基于David平台开发、P7和G9基于Edward平台开发、G6是基于SEPA2.0扶摇架构开发,并且许多零部件都需要单独开模,零部件通用也非常低,花费了大量的研发成本。

而就在今年4月,小鹏汽车发布了SEPA2.0扶摇全域智能架构,这意味着小鹏将正式进入平台化造车阶段。在SEPA2.0扶摇架构的加持下,小鹏汽车未来新车型研发周期将缩短20%,基于架构部分的零部件通用化率最高可达80%,综合智驾研发效率将提升30%,适配成本降低70%。

何小鹏也表示,会和王凤英⼀起对标全球和中国车企最优秀的成本控制水平,把降本作为核心目标。

小鹏最后的底气,则是智能驾驶

要知道,小鹏汽车自成立以来,便一直在智能化领域发力,而G6的订单结构,也从证实了小鹏押注智能化是正确的选择。

先看G6的配置,除了续航不同,G6可以简单分为Pro版本和MAX版本,二者的差别主要就体现在智能化上。

据何小鹏透露,在G6上市的首月,70%的订单都是由MAX版本贡献。这说明在新能源汽车的浪潮下,智能化的吸引力不容小觑,而这正是小鹏的强项。何小鹏更是表示,要在未来让最主流的15万级别市场用户,也能享受自动驾驶技术。

G6带来的销量保障、降本增效的逐步推进、智能化的大势所趋,这便是何小鹏的信心来源,也是小鹏汽车绝地翻盘的资本。

由此可见,小鹏第二季的财报会议看似简单,实则更像是一次未来规划大会,而小鹏在交出惨烈的财报的同时,依然保持信心满满,也绝非盲目自大。

但另一方面,目前小鹏G6毕竟仍受限于产能问题,在新能源车极度内卷的当下,新产品一波接着一波,留给小鹏G6改善产能的时间已经不多了。由此看来,小鹏能否翻盘,依然是个未知数。

![[杂谈]-二进制到十进制转换](https://img-blog.csdnimg.cn/0d1ba6e814de48ceaeede8dc1731cacc.png#pic_center)