智能汽车的OTA,正在进入新发展周期。

早期的OTA,主要围绕座舱信息娱乐、T-BOX及少部分车内其他ECU,主要目的是修复软件Bug以及改进用户体验,降低整车的召回成本。这个阶段,OTA对应的整车电子架构还是以传统的分布式ECU为主,这意味着,OTA的范围仍然极其有限。

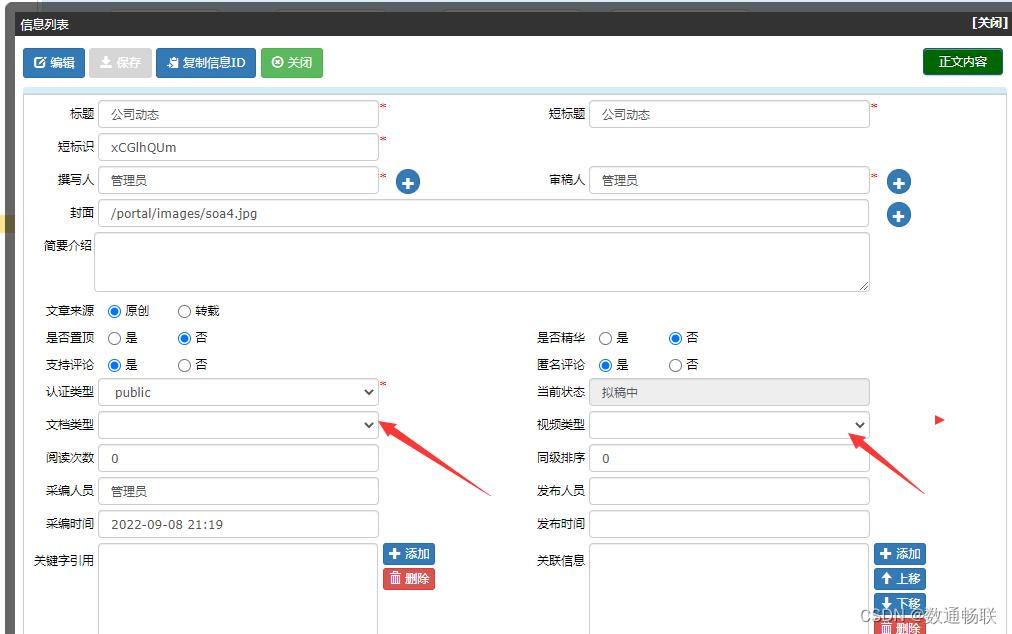

随着软件定义汽车模式逐步成为行业主流,基于SOA架构下的整车OTA,开始推动车企建立一套完整的车辆生命周期内的功能和性能升级体系。在这个阶段,尤其是对于智能驾驶来说,基于数据驱动的闭环迭代开发,OTA平台的重要性进一步被强化。

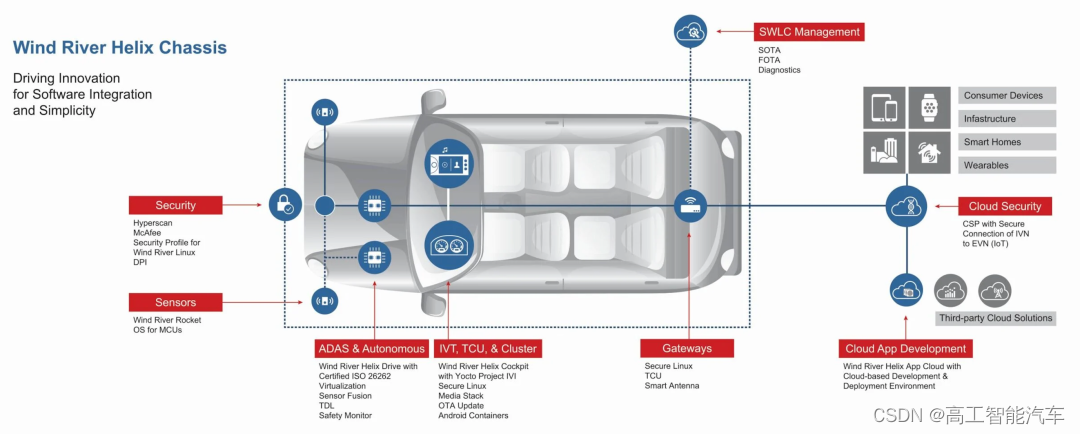

比如,从今年开始,不少厂商推出的下一代传感器硬件已经开始提供OTA支持。同时,域控制器开发中,OTA也是其中标准的模块。以智驾系统为例,功能开发+数据驱动+OTA已经成为标配。而在产品结构上,OTA包括车端、云端以及车企的完整软件管理平台等多个模块。

同时,OTA的深度更新,意味着整车的所有ECU,尤其是新一代多域控制器和车云一体化的软件更新,可以实现包括动力系统、车身控制、底盘系统、智驾以及座舱的全生命周期内升级。

这也给很多提供上述核心零部件的供应商提供了更多的机会。比如,动力系统供应商提供OTA支持,并接入主机厂或整车OTA解决方案提供商的升级管理平台。

此外,OTA还可从每个ECU/域控制器采集数据,配合相应的联网车辆服务,提供包括车队管理信息、预测性维护/诊断、以及相关的位置服务。而对于新能源汽车,OTA还可以用于管理电池系统软件,包括BMS算法、电池状态、热管理监控等。

随着汽车智能化等级以及信息网络安全要求的进一步提升,OTA供应商的产品方案认证要求也进一步被强化。除了早期的ISO 26262功能安全,汽车ASPICE软件等级(软件过程改进和能力)、ISO/SAE 21434道路车辆网络安全法规等行业规范也越来越多。

比如,智能驾驶域直接涉及到行车安全,可能会导致或造成车辆安全风险,这也要求智能驾驶域的OTA功能需要达到ASIL-D的功能安全标准。

同时,高阶智能驾驶对高精地图的更新需求,也对OTA提出了新的要求。由于高精地图数据包是非常大的,单位以G计,大的数据量的更新所使用的带宽,还有存储更新包需要的物理成本都是非常高。通过OTA的方式,可以很好地解决这方面的问题。

而普及OTA上车,也成为各大汽车品牌的里程碑。

今年早些时候,沃尔沃汽车宣布旗下所有新款车型都将提供OTA功能,都可以通过无线软件更新,获取最新版本的信息娱乐系统、动力系统的管理以及车机应用程序功能的更新。

尤其是在中国市场,OTA已经成为主流。

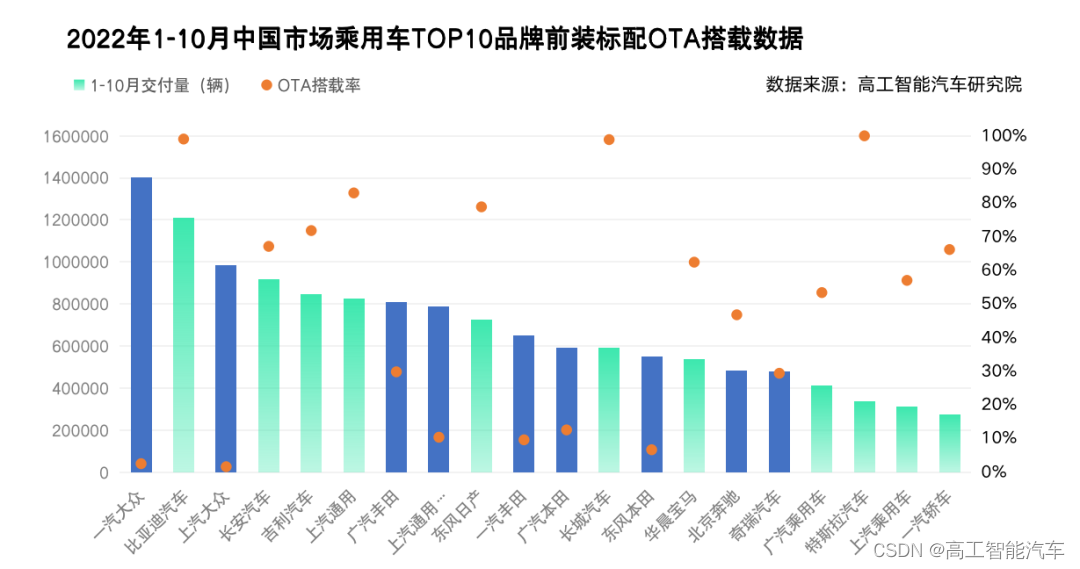

高工智能汽车研究院监测数据显示,今年1-10月乘用车前装标配搭载OTA(含SOTA、FOTA)功能交付上险751.49万辆,同比增长26.69%,前装搭载率为47.31%;其中,自主品牌搭载交付466.72万辆,占比达到62.11%,前装搭载率为65.65%,远高于市场平均水平。

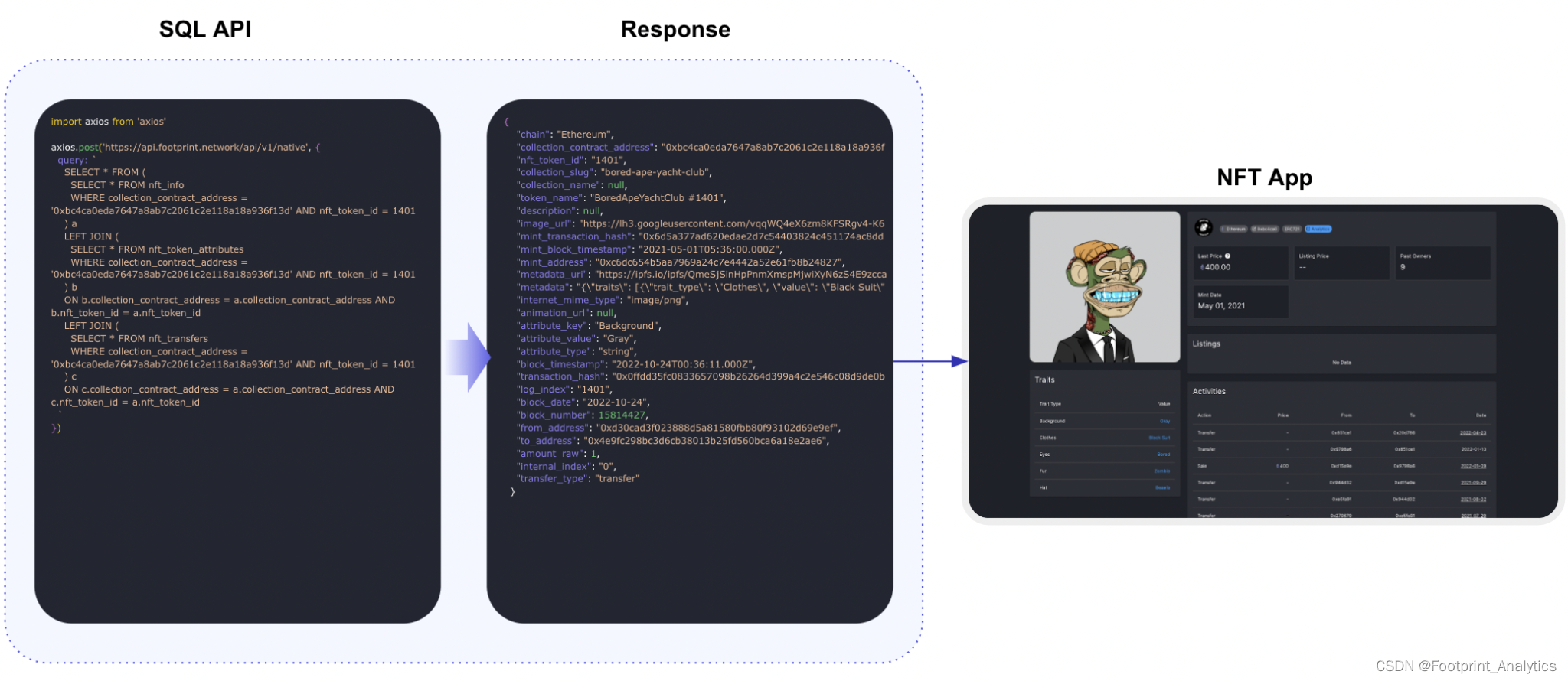

目前,第三方OTA供应商主要分为两类,包括单独提供OTA方案(大多数是非传统Tier1出身)以及传统Tier1。其中,在非传统Tier1 OTA方案供应商方面,艾拉比、Excelfore、百度排名前三位。

其中,艾拉比创立于2017年,是国内投入最早、规模最大的OTA技术研发服务团队。公司通过提供汽车硬件升级(FOTA)、 汽车软件升级(SOTA)、智能云诊断(DOTA)和物联网(IOT-FOTA)等主要产品,推动汽车领域车和物联网终端产品的智能化升级。

今年10月,该公司宣布完成近亿元B轮融资,目前已经服务了100多款车型,几乎覆盖了所有的整车电子电器架构,包括传统车、新能源汽车、商用车、乘用车,积累了大量的行业know-how和场景方案。

这家公司的客户,包括传统车企,比如上汽、广汽、北汽、长城、比亚迪、吉利、东风,新势力车企包括理想、小米、华为问界、高合、爱驰等,外资车企包括奔驰戴姆勒,大众等。

在去年底,艾拉比在汽车OTA项目中也通过Automotive SPICE(ASPICE)CL2评估(覆盖了11个VDA过程域全部通过了CL2评估),软件项目管理能力再上一个新台阶。

此外,在物联网市场,艾拉比已服务了智能家居、机器人、共享设备等30多个细分垂直行业,其产品累计激活终端突破1.5亿。2021年公司完成过亿订单,预计2022年将有进一步增长。

在这个赛道,除了部分车企选择自研(占比不到30%)外,第三方OTA供应商仍然占据市场主流位置。其中,以传统Tier1为代表的厂商,也开始进入主赛道。因为合资车厂有相对完善的流程体系,对OTA流程、信息安全要求较高。所以,传统tier1大多数也是首先发力合资。

作为OTA市场洼地的合资品牌,今年1-10月的前装搭载率仅为32.45%,只有不到自主品牌的50%。主要是因为大部分合资品牌在硬件及软件方面,仍处于上一代整车架构阶段。

目前,部分合资品牌已经开始从座舱信息娱乐OTA逐步演进到包括智驾系统在内的整车OTA阶段。比如,今年10月,一汽丰田bZ4X正式上市,基于e-TNGA打造的BEV专属平台,首次提供支持OTA在线升级的TSS 3.0智行安全辅助驾驶系统。

在合资品牌FOTA细分市场,传统Tier1凭借在座舱、智驾、网关等硬件及系统市场的先发优势,正在延伸车云服务赛道。其中,哈曼排名传统Tier1份额榜首,德赛西威上升至第二位。

哈曼,属于最早一批进入OTA赛道的传统Tier1。该公司在2015年通过并购Redbend进入OTA市场,后者随后拿到了第一家汽车行业大客户—特斯拉,成为行业的标杆。此后,哈曼在中国市场的合资品牌以及长城等自主品牌陆续上车OTA方案。

和哈曼类似,作为传统汽车零部件Tier1,德赛西威得益于车载领域多年的行业量产交付经验和客户资源,加上本身在智能座舱、智能驾驶领域的市场份额优势,公司内部多业务协同效应明显。

其中,德赛西威的车载网联服务业务是该公司长远发展战略的重要组成部分, 目前已实现整车级OTA、蓝鲸OS终端软件、智能进入等网联服务产品的前装量产,获得一汽-大众、长安福特、广汽丰田、上汽通用五菱等多个客户订单。

过去几年,德赛西威的OTA产品已经经历了单ECU升级、主控节点ECU升级、同域多ECU升级、多域多ECU升级等阶段,目前已经进入了整车升级的阶段。

现阶段,德赛西威可以为主机厂提供从云端到车端完全灵活的OTA解决方案,包括灵活开发/部署的升级架构、高效的自研差分算法、适应不同升级环境的保护机制、双向安全通道、接驳自研或三方的PKI、自研的车内网协议栈(UDS、SomeIP等)产品等相关解决方案。

目前,德赛西威已经成为国内较早取得ASPICE CL 3认证的OTA解决方案供应商,同时其OTA云平台已经取得国家安全等级保护三级认证以及ISO 27001信息安全管理体系现场认证审核。

在车型品牌方面,上图为今年1-10月新车交付规模排名前二十的自主和合资品牌,其中,大众、丰田、上汽通用五菱、本田、奔驰、奇瑞的OTA搭载率低于市场平均水平。

而在品牌标配方面,特斯拉、小鹏、理想、蔚来等数家新势力均为100%搭载,相比于传统品牌,这些新势力在OTA升级的频率方面,也基本上领跑行业。

目前,部分合资品牌已经开始尝试通过OTA进行付费升级。

比如,今年11月,奔驰官网发布一则消息,将针对梅赛德斯EQE、EQE SUV、EQS、EQS SUV部分车型提供增强动力的OTA服务。用户在支付1200美元/年的费用后,车辆电机的输出功率和扭矩将获得提升。该服务后续在国内是否同步上线,还有待官方进一步证实。

而特斯拉是最早推出付费订阅服务的车企,早在2012年,特斯拉推出Model S时,就将车辆OTA升级功能设置为付费项目。比如,自动辅助驾驶功能的解锁激活,以及包括座椅加热等付费功能。

这也催生一部分零部件供应商,基于OTA功能和智能化软硬件方案推出新的商业模式。

比如,今年初,哈曼推出了Software Enabled Branded Audio软件方案,可OTA在线升级现有的无品牌汽车音响系统的音质和功能。这套系统可以与车企的OTA订阅平台进行集成,从而增加作为Tier1的软件付费的收入机会。

![[附源码]计算机毕业设计Python的专业技能认证系统(程序+源码+LW文档)](https://img-blog.csdnimg.cn/fb47cbf6cac747f984ae706338b0607a.png)