继8月18日推出“一揽子”方针措施后,证监会近来表态,将充分考虑当时商场局势,对IPO、再融资节奏作出安排:包含阶段性收紧IPO节奏、促进投融资两头的动态平衡;优化再融资监管。

“目前商场资金面偏弱,阶段性收紧IPO和放缓再融资节奏,短期有助于缓和商场资金面压力。”浦银世界首席策略分析师赖烨烨指出。

种种痕迹显现,本年以来,A股IPO、再融资审阅的节奏均有所放缓。

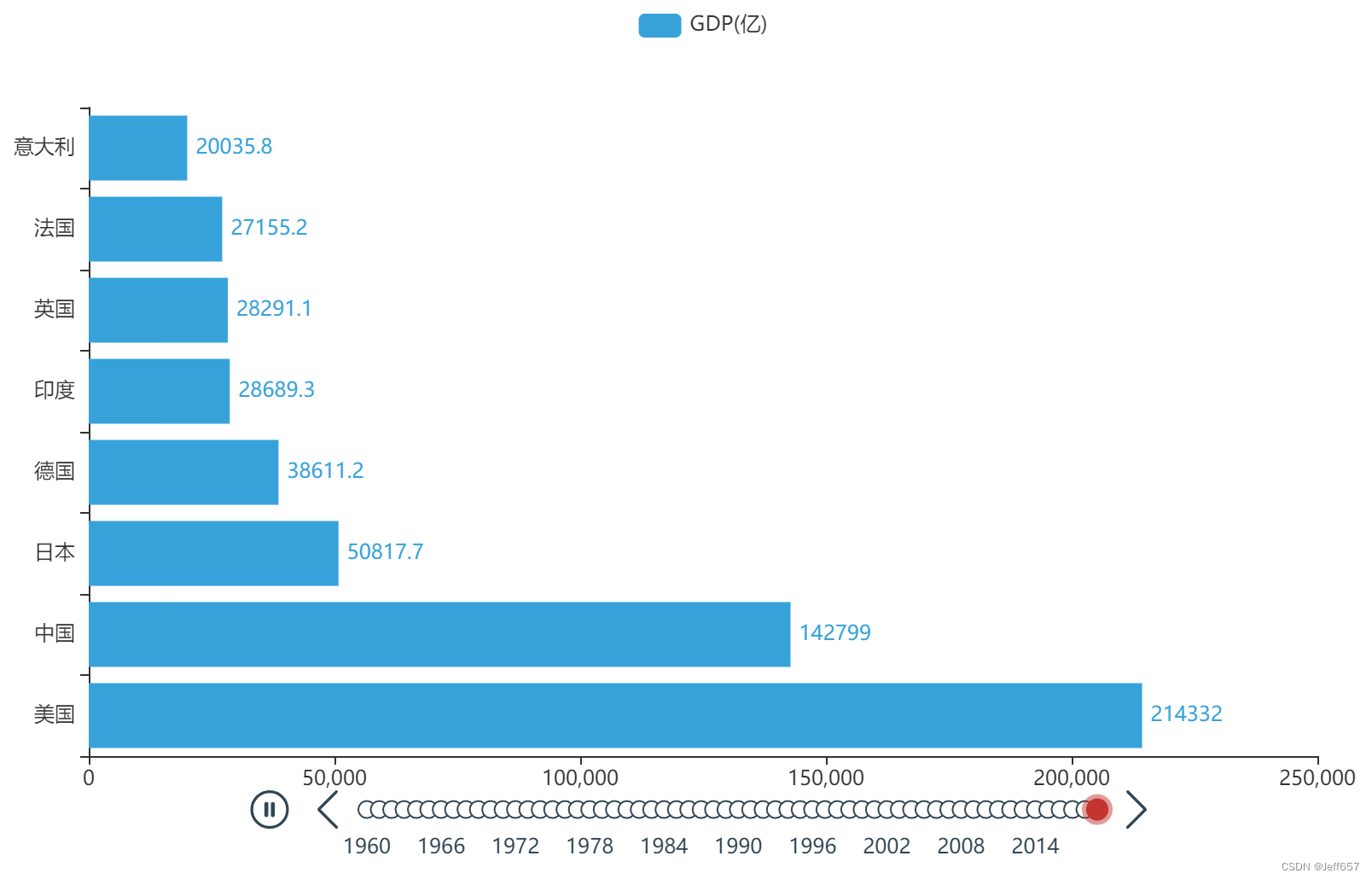

此外,Wind计算数据显现,本年以来,A股股权融资规划达到9276.68亿元;其间,IPO募资金额和再融资实践募资金额别离为3055.17亿元和6221.51亿元,别离较上一年同期减少了约27.8%、11.1%。

IPO“刹车”

8月28日,上交所决议停止对安徽老乡鸡餐饮股份有限公司首次揭露发行股票并在沪市主板上市的审阅。

据悉,安徽老乡鸡及其保荐人于2023年8月23日撤回了首次发行上市请求。

本年以来,拟IPO企业自动撤回上市请求的状况并不少见。据21世纪经济报导记者粗略计算,年内,仅上交所、深交所范围内,至少有134家IPO企业“停止检查”,其间自动撤回的企业有128家,其余6家则因审阅不经过而停止。

与此同时,在6月阅历了“小高峰”之后,7月以来,A股IPO申报数量急剧下滑。

21世纪经济报导记者依据Wind计算的数据显现,7月1日—8月29日,仅有3家企业IPO申报获受理(其间一家目前已进入问询阶段),且均为北交所项目,上交所、深交所均无受理项目。

上一年同期,三大买卖所算计受理了7家企业的IPO申报。

“往年7、8月申报IPO的企业数量也比较少,一般都会赶在6月底申报。因为年报到期,多数企业会抢抓上半年末申报时点。”资深投行人士王骥跃表明。

但也有投行人士指出,年内跟着二级商场震动加大,IPO和再融资的审阅确有放缓趋势。

另外,从IPO融资金额来看,Wind数据显现,截止8月29日,本年前8个月,三大买卖所IPO募资金额算计为3055.17亿元,较上一年同期的4230.81亿元减少了约27.8%。

其间,本年7月,37家首发企业算计征集资金381.94亿元;8月,33家首发企业算计征集资金576.47亿元。

对比来看,上一年7月,34家首发企业算计征集资金385.32亿元;上一年8月,49家首发企业算计征集资金726.30亿元。

值得一提的是,本年7月—8月,A股募资金额最大的首发项目为华虹公司IPO,其发行规划为212.03亿元。

有意思的是,8月23日晚间,登陆科创板不久的华虹公司发布公告称,方案使用最高余额不超越人民币210亿元(含本数)的闲置征集资金进行现金管理,公司将按照相关规定严格控制危险,使用部分闲置征集资金购买安全性高、流动性好的低危险现金管理产品(包含但不限协议存款、通知存款等存款产品),且该等现金管理产品不得用于质押,不用于以证券投资为目的的投资行为。

再融资审阅趋严

不仅仅是IPO,A股上市公司再融资的节奏也趋于放缓。

依据Wind计算数据,截止8月29日,本年前8个月,主张再融资的358家企业算计征集资金6221.51亿元。其间,237家企业定增征集资金算计4641.42亿元,占比约74.6%;100家企业发行可转债征集资金1148.49亿元,占比约18.5%。

其间,定增项目方面,资本货物、资料Ⅱ与银行这3个行业的募资金额均超越100亿元;可转债方面,募资金额最多的为半导体与半导体生产设备行业,其累计发行金额超越280亿元,其次为资料Ⅱ,该行业发行了近280亿元。

若对比上一年同期,年内上市公司再融资金额也出现“缩水”的状况。

上一年前8个月,主张再融资的326家企业算计征集资金7001.78亿元。其间,208家企业定增征集资金算计4261.07亿元;93家企业发行可转债征集资金1954.24亿元。

另一方面,6月以来,停止再融资的上市公司数量开端增加,包含审阅未经过以及自动撤回请求文件两种状况。

8月24日,上交所审议决议华通线缆(605196.SH)向不特定目标发行可转换公司债券的请求不符合发行条件、上市条件或信息发表要求。

此外,上交所官网显现,本年以来,沪市共有14家企业停止再融资项目,其间,在6月30日及之后停止的企业有13家。这13家企业中,有方案定增融资的神力股份、华阳新材,以及大金融板块个股华鑫股份、中原证券;也包含原本方案发行可转债的民生银行、禾信仪器等。

另据深交所发表的信息,6月以来,深市共有8家上市公司停止再融资,均为定增项目。如欣旺达及其保荐人于2023年8月14日提交了撤回定增请求文件的请求。8月18日,深交所决议停止对欣旺达请求向特定目标发行股票的审阅。

在南开大学金融开展研讨院院长田利辉看来,撤回定增请求或停止定增的原因可能是多方面的,包含商场环境、资本商场危险和监管环境等因素。不过,最主要的原因应该是定增价格过低,低于公司的公允价值,导致上市公司控股股东自动放弃定增,以避免股权的低价稀释。

需要留意的是,个别定增项目在撤回请求前,曾阅历了多轮问询。

例如,神力股份在本年3月24日发表定增征集说明书,该公司初始拟征集资金总额不超越 64,731.19 万元,扣除发行费用后,征集资金净额将全部用于补充流动资金。

之后,上交所别离于4月8日、7月6日,向该公司的定增请求文件发出问询函;8月11日,上交所又发出了审阅中心定见执行函。

全体上看,监管问询的焦点在于上市公司征集资金的具体用途以及募资合理性等问题。

长短期方针需共同发力

在监管明确“合理掌握IPO、再融资节奏”的布景下,资金供应或将持续“缩量”。

考虑当时商场局势,以完善一二级商场逆周期调理机制为前提,8月27日,证监会对IPO、再融资节奏作出新的安排:

首先是阶段性收紧IPO节奏;同时,优化再融资规矩,如杰出扶优限劣,关于存在破发、破净、运营成绩持续亏本、财务性投资份额偏高等景象的上市公司再融资等。

业内人士普遍以为,关于融资端的优化,将减缓对商场的“抽水”效应。

中金公司研讨部指出,历史经验显现,在商场相对偏弱时期,IPO、再融资节奏放缓必定程度上有助于改进商场资金面。

“依据测算,2023年以来,A股资金供需状况比较2022年改进起伏有限。本次股权融资节奏调整关于阶段性改进A股资金面压力或将有必定积极效果;从更长期的视点,在IPO及再融资等发行端充分商场化布景下,退市准则的完善可能更为重要,有助于改进资本商场的供需环境,优化资本商场优胜劣汰和价格发现功用。”中金公司研讨部表明。

粤开证券首席经济学家、研讨院院长罗志恒也以为,进步上市公司吸引力是“活泼资本商场”的中心使命。立足当下,阶段性收紧IPO节奏,而且对金融业和大市值公司的再融资,以及部分破发、破净、亏本和高杠杆的再融资进行限制,将对资金面改进起到必定效果,有利于短期内稳定商场心情。

“但更长期看,保持科技企业上市脚步基础上,加大退市力度,才是进步上市公司质量的根本,才能发挥商场‘去芜存菁’的效果。”他表明。

此外,着眼久远,罗志恒谈到,资本商场一朝一夕的活泼不能彻底满意经济开展需要、投资者殷切期盼和监管初心,更重要是完善基础准则,坚持商场化变革,久久为功,促进资本商场持久昌盛。具体看,“活泼资本商场”的中心使命是进步上市公司吸引力,要害行动是引入长期资金,基础功课是优化买卖准则环境。

围绕上述三个层面,罗志恒主张,未来的变革方向有:鼓励科创企业上市,供给更多优质标的;加大退市力度,引导地方政府认识、适应退市趋势,供给支撑;借鉴美国“累计利润税准则”调整优化现行的分红机制,完善股利税收方针等;进一步优化买卖准则,完善个人价格对冲东西,确保个人投资者东西和位置的公平。

![java八股文面试[多线程]——CAS同步机制](https://img-blog.csdnimg.cn/eea86913e2564a748bf604e0bdb4c31e.png)