云计算下半场看什么?

无疑是金融、政务、制造等传统政企用户的上云与用云。随着数字经济发展和产业数字化的提速,上云已是政企用户推动其数字化转型不断深入的重要抓手,成为不可阻挡的趋势。

与互联网用户相比,政企用户上云极为看重安全、可靠等因素。这其中,金融机构又以业务规模大、需求多样且复杂、安全合规要求极高、技术运用领先等著称,这使得金融行业云成为市场必争之高地。

因此,近年来有“行业云看金融”的观点。在中国众多云服务商中,天翼云作为连续多个季度蝉联中国专属云市场的佼佼者,在金融行业的能力有口皆碑,不仅对金融机构上云和用云需求有着深刻的洞察与把握,更凭借领先的技术、产品打造出极富竞争力的金融行业云方案。

近日,在“2023可信云大会”上,天翼云又斩获多项可信云认证及“最佳实践”,并且成为业内首批获得金融级行业云平台租户运营能力成熟度评估(卓越级)认证的云服务商,其金融行业云的能力再次获得业界权威认可。

金融是一块最好的试金石

《Bank 4.0》预测未来的金融服务将无处不在,就是不在银行网点。

这深刻揭示了金融行业未来的趋势:即在数字经济的浪潮中,金融行业需借助数字化转型让金融资源的配置、服务和机会更加合理,逐步实现普惠金融;并通过云计算、人工智能、5G等数字化技术推动金融业务加速走向智能化。

可以说,云计算在其中扮演着关键的数字底座角色,决定着金融机构未来转型升级的前途。如果说蓬勃发展的数字经济是金融行业转型升级的“天时”,那么政策层面的鼓励上云则是当之无愧的“地利”。《金融科技发展规划(2022—2025 年)》就明确提出要加快金融云基础设施建设,鼓励基于“云”发展业务系统、技术测试、信息安全等,支持金融机构“上云”部署,利用云计算资源开展业务。

《规划》的要求无疑透露出国内金融机构加速上云的信号。但与其他行业相比,金融行业作为国计民生的生命线,其上云和用云的需求与挑战又更高。

首先,普惠金融从业务角度要求更广的覆盖度和更高的灵活度。这就需要金融行业云具备灵活、弹性、多租户、安全可靠等特性,能够根据不同需求来合理配置资源和提供服务。

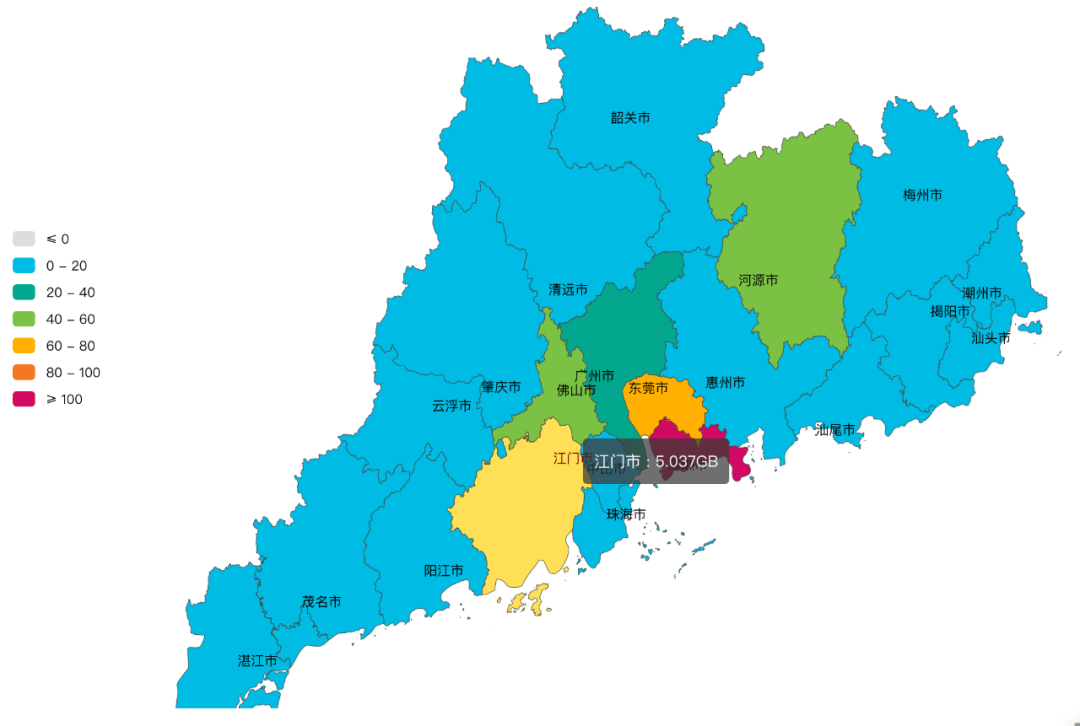

比如,国内省联社往往采用“小法人+大平台”的发展战略,旗下拥有数量众多的农商行、信用社,利用金融行业云多租户的特性,可以给予辖内成员行社最大的创新空间,满足不同成员地域化、差异化的需求,从而更好推动普惠金融的落地。

例如,银行业正在加速走向无柜化,很多金融服务场景均属于典型的云边协同场景,金融机构既需要在云端训练精准营销、语音语义、人脸识别等模型,又需要在边端提供精准、高效的服务体验,从而满足用户不断提升的应用体验需求。而天翼云金融行业云平台云边协同等五大特性无疑能极好地满足金融机构的广泛需求。

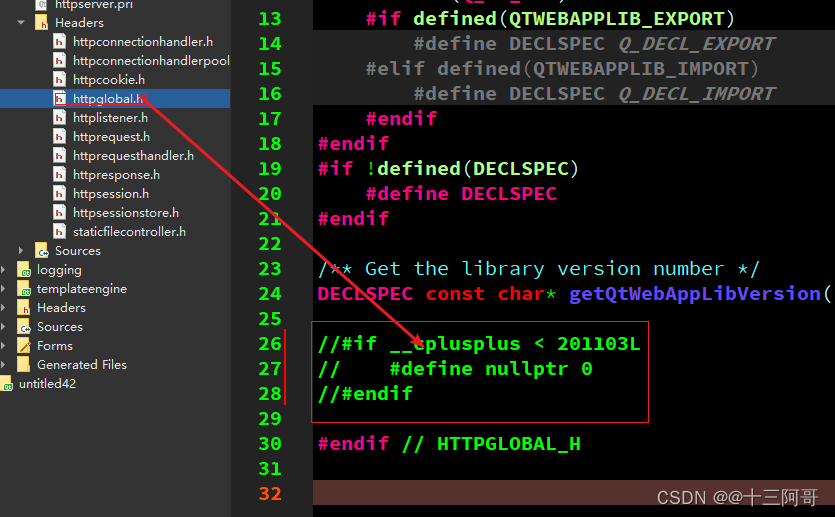

其次,天翼云在云OS、云服务器操作系统、DPU、云原生数据库等云计算关键核心技术领域坚持自主攻关,通过持续研发投入,在云计算底层核心技术上实现自主可控和持续创新,打造出“技术原创、全栈可控,性能领先”的自主创新基础设施底座,通过业界领先的云操作系统、DPU、云原生数据库、智能计算平台、算力分发网络平台、数据要素服务平台和云原生安全平台等一系列核心平台,满足金融行业云对于安全、合规等方面的苛刻需求。

第三,基于深厚且全面的产品技术能力,天翼云提供具有“高可用应用多活、安全可靠、高规格、独立运维运营”的金融云服务。以金融行业最为看重的高可用应用多活为例,天翼云基于云容灾备份服务,提供跨可用区和跨区域级多种容灾保护方案,减少业务中断,提升业务连续性。

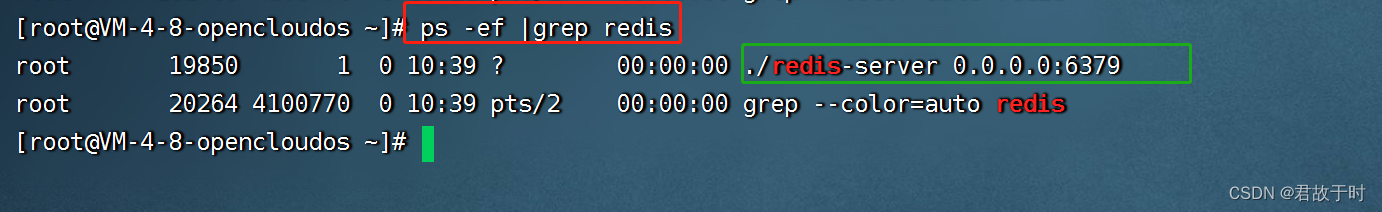

在湖南银行,天翼云容灾保护方案领先的能力得到充分体现。天翼云基于湖南银行现有的同城(一中心、二中心)数据中心、异地备份中心,量身定制打造出“两地三中心”的容灾保护方案,关键业务同城双中心配置和多级数据备份架构,在极端灾害情况下可做到秒级切换,让湖南银行数据安全和业务连续性得到高效保障。

此外,天翼云面向银行、保险、证券等金融机构,提供符合人民银行和国家金融监督管理总局合规标准的金融团体云,由独立金融标准机房承载,安全隔离、防护以及运维均为天翼云内最高标准;而且金融用户可在天翼云金融团体云上共享计算、存储和网络资源,像使用公有云一样灵活地使用云资源,金融行业用户的资源池和平台还实现独立运维运营,与其他行业用户完全区分与隔离。

面向未来,天翼云做好充足准备

面向未来,随着人工智能、大数据、云原生等数字化技术在金融场景的广泛使用,以及开源、自主可控技术体系的快速发展,金融机构在数字化转型中对于金融行业云提出了更高要求。

其一是一云多芯。所谓一云多芯,即云平台可以提供多样性算力资源,并屏蔽底层异构算力的差异性,实现异构算力的统一管理和调度,从而快速支撑业务创新的需求。

一云多芯能够解决两大问题:一是兼容性的难题,众所周知,包括商用CPU和国产CPU等多条技术路线并存将在金融行业持续很长一段时间,这无疑给管理带来复杂性,需要一云多芯来屏蔽复杂性;二是实现异构多元算力的融合管理,实现跨资源、跨硬件平台的部署和应用,契合未来智慧金融的业务需求。IDC《2022-2023 中国人工智能计算力发展评估报告》显示,金融行业的人工智能渗透度排名第二,大量智慧金融应用场景需要多元异构算力来支撑。

当前,国内大部分金融机构都在推进一云多芯的建设。以湖南银行为例,在原有复杂IT基础设施的基础上,通过天翼云的4.0分布式云可全面纳管各类芯片、操作系统的异构环境,实现新旧资源池统一开通、统一运营、统一运维,成为当前金融行业一云多芯建设的典范。

其二是开放解耦。智慧金融对于业务的敏捷性、智能化等要求,未来会进一步推动开放解耦的云平台的应用。通过硬件资源的机构、IaaS和PaaS解耦等,金融机构可以实现微服务框架、分布式数据库、大数据和人工智能等对于资源的高效利用,能够极大推动智慧金融在更多业务场景中的落地。

其三是更好地保障业务持续性。金融行业的业务场景正在发生颠覆性变化,像支付清算、电子货币、智能投顾、大数据征信、智能合约、智能客服等新的金融业务层出不穷,随着AIGC浪潮的出现,金融行业未来有望涌现出更多新业务和新场景,这无形中也让业务持续性的压力更大,需要金融行业云提供面向未来的高可用容灾架构。

为此,天翼云金融行业云将继续依托天翼云4.0多AZ全栈自研技术架构,持续深耕行业场景和技术创新,打造“一云多芯,开放解耦,两地三中心”的金融级高可用容灾架构金融云,为金融机构持续提供高效能、高安全、高可用的云服务,助力金融机构的转型升级。

综合观察,数字经济在中国的蓬勃发展,在加速推动中国金融机构的数字化转型,也带来了对于金融行业云越来越多的需求。天翼云作为中国云计算市场TOP级服务商,近年来深耕金融等行业,逐渐成为金融行业云市场的重量级参与者。面向未来,随着在技术、产品和解决方案等方面的深耕,天翼云有望为金融机构的数字化转型带来更多价值。