来源:猛兽财经 作者:猛兽财经

C3.ai仅适用于能承受高风险波动的投资者

猛兽财经曾在之前分析过C3.ai(AI)这家公司,认为C3.ai可能在借助人工智能热潮炒作自己。截止撰写本文时,C3.ai的股价已跌到了到2021年11月之前的水平,经过一段时间观察,事实证明,迄今为止C3.ai确实缺乏盈利能力,而且通过人工智能炒作的力度仍然很大。

例如,C3.ai公布的2023年第四季度收入为7241万美元(环比增长了8.6%),虽然实现了适度增长,但其运营费用也大幅增长了1.211亿美元(同比增长了8.6%),从而导致其利润率下降了-101.2%。

对于2024财年,C3.ai指引的收入仅为3.075亿美元,调整后的运营亏损为- 6250万美元(同比增长8.2%)。该公司还预计到2024财年末(2024年4月)将实现盈利,对现金/投资的影响也较小,最低为7亿美元。

然而,鉴于C3.ai的资产负债表还在不断恶化,现金/投资为8.12亿美元(环比增长2.7% /同比下降18.1%),猛兽财经认为,其股票薪酬支出可能会从过去12个月的2.165亿美元(环比增长90.9%)扩大到最新季度的1.275亿美元(环比增长1.8% /同比增长6.5%)。

如果C3.ai能够在未来几个季度实现正的现金流,那么该股可能会受到不断增长的人工智能需求和持续牛市的推动,从而实现股价继续上涨,反之则亦然。

C3.ai股价之前为什么会上涨?

自2022年10月触底以来,标普500指数已录得+22.4%的反弹,令市场分析师兴奋不已。由于基准指数已经发出了熊市结束的信号,猛兽财经认为市场的乐观情绪可能还会持续一段时间,这也导致今年以来与C3.ai一样受益于人工智能概念的股票一样,比如Palantir(PLTR)、CrowdStrike(CRWD)和英伟达的股价出现了上涨。

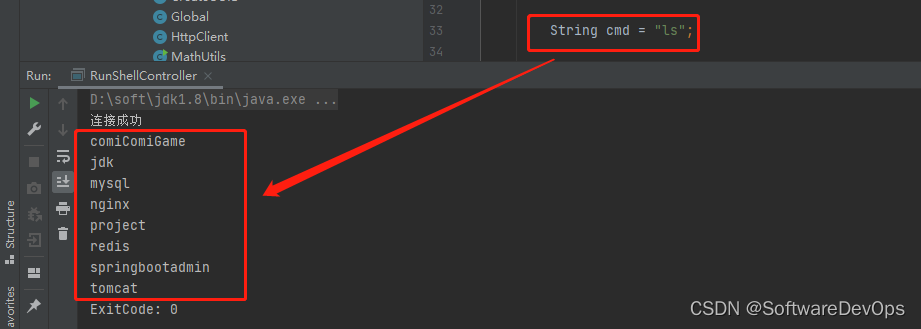

由于C3.ai管理层的战略选择,即采用交钥匙人工智能应用程序,在最近一个季度,人工智能应用程序已经占到了C3.ai预订量的83%。此外,C3.ai基于消费的定价模式也缩短了销售周期,所以客户很容易与C3.ai达成合作,因此,C3.ai的客户数量在急剧增加,

得益于较短的销售周期,C3.ai的客户数量增长到了287家(环比增长了16.1%),但这也对其最新季度的毛利率产生了负面影响,C3.ai最新季度的毛利率为74.4%(环比下降了-6.6点/同比下降了-1.6点)。所以,猛兽财经预计在C3.ai达到令人满意的规模经济之前,其利润率将会在一段时间继续下降。

C3.ai值得长期投资吗?

市场之前对C3.ai的炒作也体现在C3.ai的估值上,其NTM EV/营收比已经达到了11.63倍,而在去年C3.ai的平均值还仅为4.03倍。而且这样的节奏在其他人工智能概念公司身上也很明显,即随着对人工智能的需求激增,这些公司的估值也都出现了急速飙升。

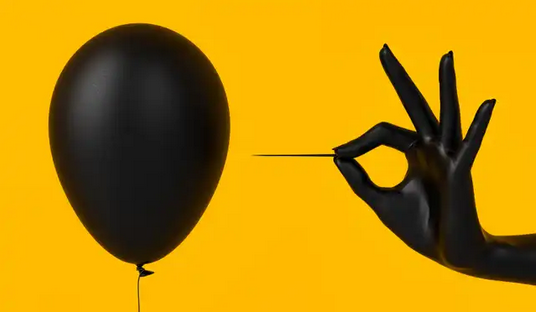

考虑到该股34.55%的空头持仓率,猛兽财经认为短期内该股可能仍将高度波动,市场也将在对经济衰退的担忧和牛市之间剧烈波动。因此,在我们看来,有些投资者可能会试图把握市场机会,并从高度波动/空头交易中获利。

然而,我们更倾向于在这方面保持谨慎,因为分析师预计C3.ai在2025财年之前将不会实现GAAP盈利,这表明C3.ai是一只人工智能概念炒作股。而且由于它不符合我们的投资理念,所以我们会谨慎的保持观望。

可能很多投资者希望在人工智能受到追捧时,抓住一两只大牛股,然而当潮水退去时,你就知道谁是真正的人工智能股,谁是在借助人工智能炒作了。(看看C3.ai的股价今年暴涨了多少,这段时间又暴跌了多少就知道了)。