我们买基金或股票的时候通常用最简单的策略进行决策:低买高卖,跌的多了就加仓拉低持有成本,达到收益率就卖出。

那么如何用代码表示这个策略呢?首先定义交易信号则是:0.5%时买入,目标止盈线是1.5%,达到目标收益率就清仓。接下来我们用Python回测一下这个策略的收益情况:

获取数据集

# 安装akshare

!pip3 install akshare --upgrade

# 调用包

import akshare as ak

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

# 不显示警告

import warnings

warnings.filterwarnings('ignore')

# 导入上证指数etf

data = ak.fund_etf_fund_info_em('510210','20210122','20230620')

# 筛选要用的时间段

data['year']=pd.to_datetime(data['净值日期']).dt.year # 增加年字段

df = data.loc[data['year']==2023,['净值日期','单位净值']] # 筛选数据集

df.index=range(len(df)) # 重排索引

df.tail(10) # 查看最近的n条数据代码详解:

!pip3 install akshare 安装akshare的包获取免费数据集。

fund_etf_fund_info_em()是akshare获取ETF的函数,更多函数看这里 ↓akshare量化交易数据集的获取_akshare怎么用_紫昂张的博客-CSDN博客

pd.to_datetime()可以把数据转为时间格式,原本data['净值日期']是字符串格式;转为时间格式后,才能调用dt.year返回年份。

.loc索引器可以定位行和筛选列;data['year']==2023返回布尔类型的数据,表示定位指定行;['净值日期','单位净值']表示筛选指定列。

.index表示调用DateFrame的索引;range()函数生成从0开始的整数序列,len()获取长度或行数。由于截取了2023年的数据,索引不是从0开始计起,因此需要重新赋值给索引。

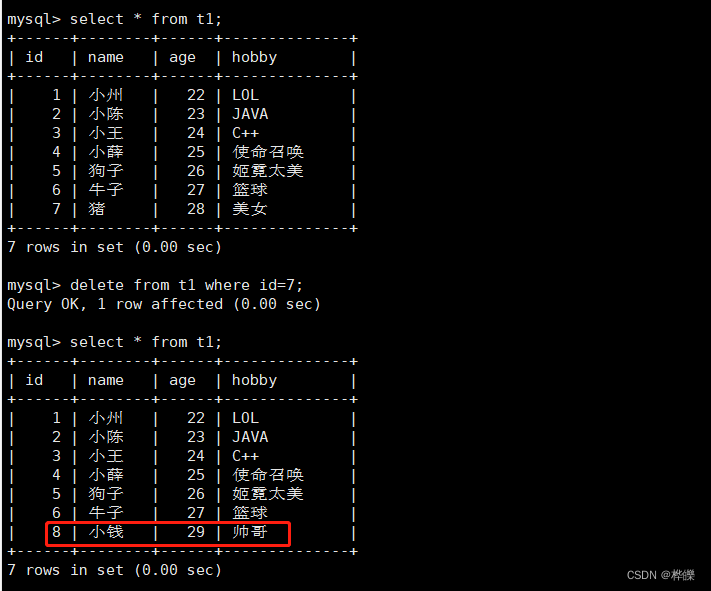

运行结果:

判断交易信号

# 计算环比上一个交易日的涨跌幅

df['涨跌幅'] = df['单位净值'].pct_change()

# 判断买入信号和 对应交易数量

df.loc[df['涨跌幅']<-0.005,'买入数量'] = 1000

# 计算当天交易金额

df['交易金额'] = df['买入数量']*df['单位净值']

df = df.fillna(0.0) # 填补空值

df.tail(30) 代码详解:

pct_change()计算环比,返回当天的收益率,公式为:环比=现期/基期-1。

df.loc[df['涨跌幅']<-0.005,'买入数量'] 用到了.loc索引器,df['涨跌幅']<-0.005是指环比前一天下跌0.5%,是交易信号;如果满足交易信号的买入1000股,中括号里的'买入数量'是我们预设参数,有值的情况下会把结果值1000储存到预设参数里。

有了每天的交易数量后,乘以当天的每股价格就得到当日的交易金额了。

df.fillna(0.0)表示把空值赋值为0,避免后续空值对计算产生影响。

运行结果:

回测

在上一步交易信号计算的步骤中,已知当天买入的交易数量和交易金额,接下来要计算历史持有和历史盈亏情况。

# 定义全局变量

target_return = 0.015 # 止盈比例,收益率超过此比例时抛出

# 初始化变量

df['总持有数量'] = 0

total_num = 0 # 总持有数量

df['总持有成本'] = 0

total_cost = 0 # 总持有成本

df['持仓成本单价'] = 0

per_cost = 0 # 持仓单价

df['总市值'] = 0

stock = 0

df['盈亏额'] = 0

profit = 0

df['盈亏率'] = 0

profit_rate = 0

df['止盈线利润'] = 0

for i in range(len(df)):

total_num += df['买入数量'][i] # 累计数量

total_cost += df['交易金额'][i] # 累计成本

per_cost = total_cost/total_num

stock = total_num*df['单位净值'][i]

profit = stock - total_cost

profit_rate = df['单位净值'][i]/per_cost-1

df = df.fillna(0.0) # 填补空值

if profit_rate >= target_return:

total_num = 0

total_cost = 0

df['止盈线利润'][i] = profit

df['总持有数量'][i] = total_num

df['总持有成本'][i] = total_cost

df['持仓成本单价'][i] = per_cost

df['总市值'][i] = stock

df['盈亏额'][i] = profit

df['盈亏率'][i] = profit_rate

df.tail(30) 代码详解:

由于达到目标收益率有清0的逻辑,所以使用用for循环来表示:

for i in range(len(df)) 指遍历每一行数据;

if profit_rate >= target_return 表示当大于预设值0.015时,持有数量total_num、和持有成本total_cost都归零。

for循环里每个公式的含义:

total_num += df['买入数量'][i]:把每一天买入的股数加和,计算当前累计持有数量;

total_cost += df['交易金额'][i] :把每一天的成本加和,计算累计持有成本;

per_cost = total_cost/total_num:计算每股的成本单价;

stock = total_num*df['单位净值'][i]:计算当前总市值;

profit = stock - total_cost:总利润=总市值-总成本;

profit_rate = df['单位净值'][i]/per_cost-1:收益率=当前股价/每股单位成本-1;

由于我们每一步的计算结果都要存在二维表里,方便后续输出查看,所以要保存的每个字段都需要预设变量,并赋值0。并在每次循环末尾赋值到变量里。

运行结果:

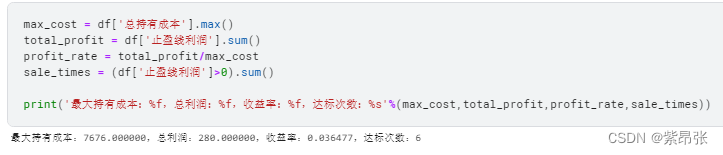

输出结果

max_cost = df['总持有成本'].max()

total_profit = df['止盈线利润'].sum()

profit_rate = total_profit/max_cost

sale_times = (df['止盈线利润']>0).sum()

print('最大持有成本:%f,总利润:%f,收益率:%f,达标次数:%s'%(max_cost,total_profit,profit_rate,sale_times))代码详解:

max()函数返回 '总持有成本' 列的最大值,表示最大投入成本。

sum()函数返回 '止盈线利润' 列的加和,表示总盈亏额。

(df['止盈线利润']>0)是条件判断,返回布尔值;由于True表示1,所以可以用sum()进行计数。

运行结果:

结果解读:

按照2023年上半年的行情,最大持有成本不到8k,按最大成本算的收益率是3.6%;我们预设的止盈线是1.5%,达到目标收益率就清仓的次数是6次。

用2021年和2022年的数据进行回测收益率接近存款的利率,但实盘可能存在交易手续费没有考虑进去,综合看来这个策略虽然不亏但收益不太理想,还需要继续探索别的方法。

![]()

![]()