本周,全球半导体巨头英特尔宣布,将出售旗下上市公司Mobileye的部分股权,预计价值约15亿美元,股份将从目前的99.3%降至约98.7%。截止昨天收盘,Mobileye的最新市值约为339.4亿美元(同期,英特尔市值约为1290亿美元)。

对比数据显示,在过去的一年时间,英特尔股价从最高点的43.53美元下跌了近30%;而Mobileye市值,从IPO到现在,上涨了近50%。

目前,英特尔正面临来自竞争对手的激烈竞争。为了夺回市场份额,公司首席执行官帕特•盖尔辛格启动了一项计划,其中包括扩张代工产线,同时提升技术工艺。

而Mobileye正是这项计划的关键资金来源。此前,在宣布启动Mobileye独立IPO时,英特尔相关负责人就表示,此举就是为了母公司能够筹措更多的资金。

此前,英特尔公布2022年四季度及全年业绩数据显示,截至2022年12月31日,第四季度营收为140亿美元,同比下降28%;公司全年营收为631亿美元,同比下降16%。

然而,Mobileye能否在未来几年继续成为英特尔的「摇钱树」,还是一个未知数。

一、市场竞争正在加剧

去年9月,英特尔正式向美国SEC提交Mobileye的IPO文件。此前,有媒体报道,英特尔已将Mobileye的IPO估值由原来的500多亿美元下调至300亿美元,上市日期也一再推迟。

2021年年底,英特尔突然宣布了Mobileye的分拆上市计划,给出的理由是“希望给英特尔的股东释放更多价值。”同时,从2017年收购Mobileye后,英特尔并没有在双方技术和产品协同上有所收获。

按照计划,作为重组上市的一部分,Mobileye还将从英特尔公司招聘了一些与汽车业务相关的员工。这意味着,双方未来的协作效应将继续弱化,甚至完成独立。

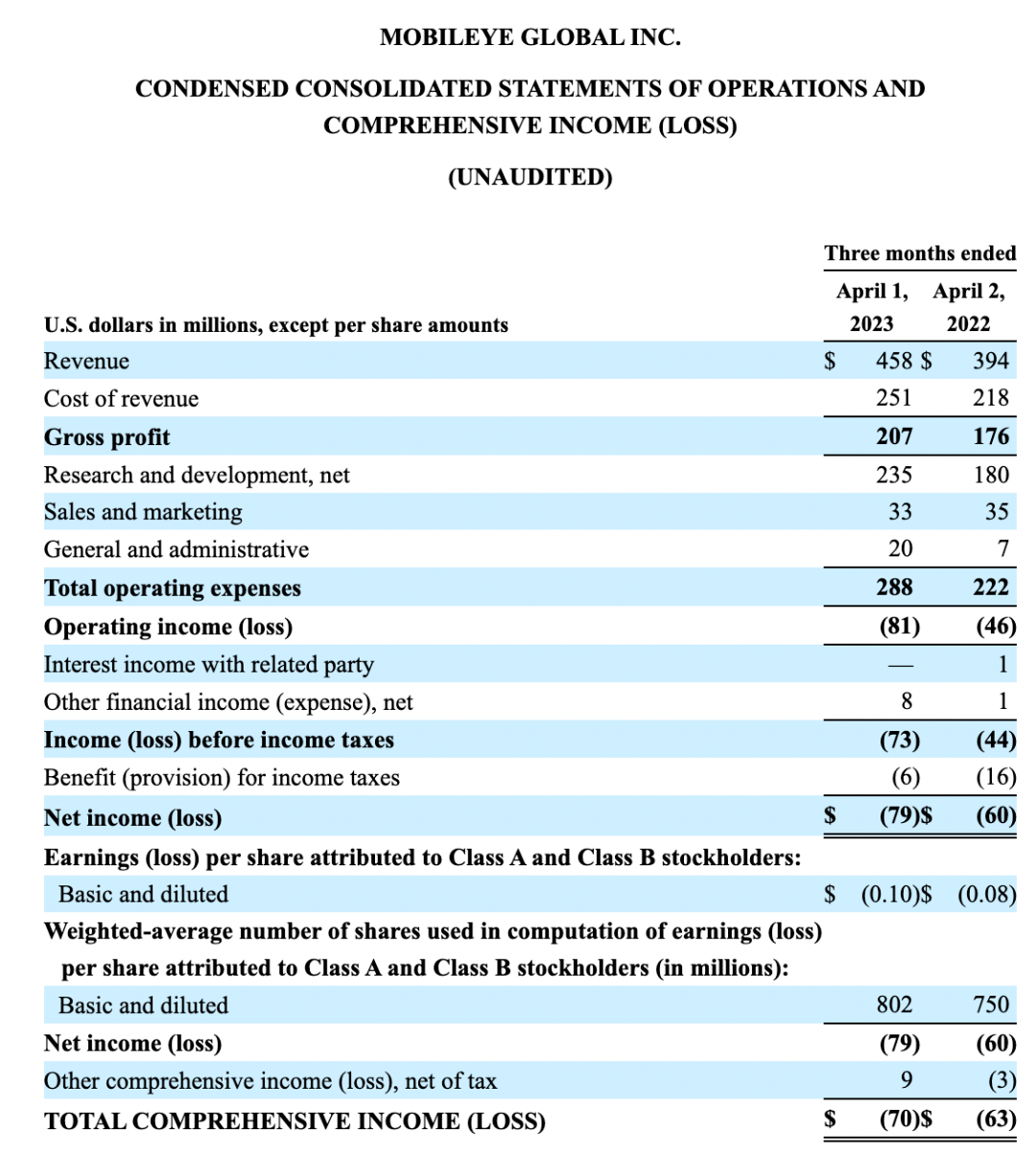

不过,在汽车芯片赛道竞争日益加剧的背景下,Mobileye的盈利难题仍然待解。数据显示,2021年、2020年和2019年,Mobileye的年营业净亏损额分别为7500万美元、1.96亿美元、3.28亿美元。

2022年,Mobileye实现年收入为18.69亿美元,同比增长约35%,在继续保持增收的背景下,2022年仍然维持亏损状态,全年净亏损8200万美元,较2021年小幅上升。

对此,该公司也坦言,ADAS和自动驾驶行业竞争非常激烈。

Mobileye面临的竞争主要来自包括一级汽车零部件供应商和芯片供应商(比如,高通除了芯片,也收购了Veoneer的软件算法公司;英伟达则是与奔驰直接合作,联合开发),以及原有汽车主机厂客户的内部解决方案开发趋势。

一直以来,Mobileye芯片最大的优势是产品(额外开发)成本低,开发周期短,而且大部分功能都经过大规模验证,并且有经验成熟的Tier1兜底。但缺点也很明显,系统封闭,很难开发特殊功能,很难迭代。

为此,,Mobileye在2021年宣布推出EyeQ Kit™,一个用于EyeQ®系列SoC的软件开发工具包(SDK),首次应用于即将交付的EyeQ®6 High和EyeQ®Ultra两款全新一代高性能SoC。

EyeQ Kit™是Mobileye首次允许Tier1和主机厂在SoC上开发自己的软件算法,同时允许联合托管第三方软件系统的能力,从而降低下游客户集成其他芯片的成本。

不过,为了争取更多的订单,Mobileye的「开放策略」可能会进一步加大公司的盈利难题。IPO文件显示,随着公司允许进一步开放第三方软件接入以及与第三方硬件的系统集成,预计毛利率将继续下降。

同时,随着智能驾驶赛道更多玩家的进入,包括英伟达、高通、地平线、黑芝麻智能、芯驰科技等强劲对手陆续拿到订单和方案量产上车,Mobileye认为,接下来几年ADAS和自动驾驶行业的竞争会非常激烈。

此外,Mobileye承认,他们的一些竞争对手拥有比更多或更完善的资源。比如,英伟达、高通都已经抢先发布了面向下一代整车电子架构的跨域超大算力计算解决方案。相比而言,Mobileye的产品线和研发能力仍停留在智能驾驶赛道。

而在中国市场,15万元以下的普及型市场,中国本土供应商开始抢占份额,车企更加强调方案的性价比和开放度。30万元以上的高端市场,多种方案已经展开白热化竞争。

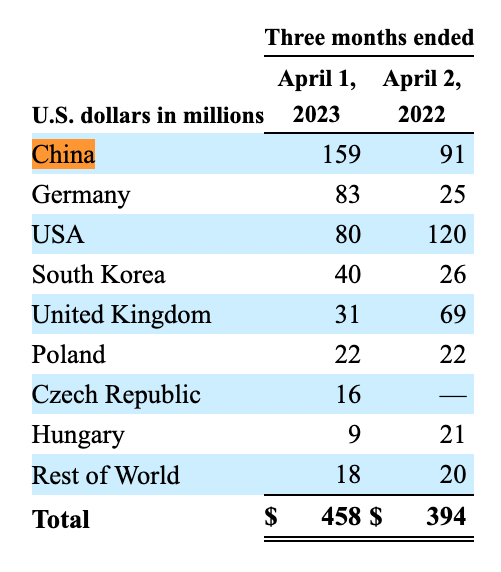

二、中国市场,是关键

进入2023年,车市行情的疲软,也带来了更大的不确定性。

高工智能汽车研究院监测数据显示,2023年1-3月中国市场(不含进出口)乘用车前装标配L2(含L2+)交付新车136.98万辆,同比仅增长19.35%;相比而言,2022年1-3月同比上年同期增速达到107.27%。

“由于一些不利因素降低了中国市场的电动汽车需求,我们降低了2023年产品线的出货量预测,这对我们的年度财务指导产生了负面影响。“Mobileye公司在今年第一季报指出,今年仍将继续大力投资以实现更多解决方案的产品化和交付。

该公司预计,2023年运营亏损将在1.66-1.95亿美元区间,全年营收预计在20.65-21.14亿美元区间,增速将下滑至13%左右。

同时,Mobileye也明确,目前与公司合作的Tier1合作伙伴可能正在开发或将来可能开发相互竞争的解决方案。

比如,今年上海车展期间,作为Mobileye的主要合作伙伴,采埃孚宣布将基于地平线芯片开发中国版“采睿星”高性能计算平台解决方案。

而另一家安波福,则同样宣布推出由中国本土团队领衔开发、行业领先的行泊一体ADAS解决方案,并且推出了行泊一体Core/Plus以及行泊一体Pro版本的不同配置方案,以充分配合中国客户的需求。

其中,在前视感知部分,StradVision公司的标识首次出现在安波福的对外方案展示中。而在去年8月,这家来自韩国的ADAS感知算法公司(StradVision)宣布完成C轮融资,战略投资者就包括安波福和采埃孚。

此外,作为Mobileye在中国市场最早一批合伙伙伴,经纬恒润基于TDA4方案的域控产品于2022年在哪吒汽车量产并获得新的定点。另一家Tier1-法雷奥同样进入高通平台的合作体系,并拿到了宝马下一代高通平台的域控制器订单。

对于Tier1来说,当下车企多元化的成本配置需求,单一的Mobileye方案已经无法满足所有客户的需求。此外,随着基于域控制器架构的计算平台进入多元化时代,一线主机厂对于软件能力内部构建也已经非常明确。

随着整车电子架构的升级,尤其是智驾域控制器的上车,对传统智能一体机市场产生冲击。尤其是摄像头模组+大算力域控制器的组合,在满足技术升级的同时,也带来了供应链的重构机会,竞争也急剧增加。

就在今年3月,Mobileye宣布在上海嘉定正式开设首个支持本地客户的技术测试中心,并宣称“继续致力于为中国汽车厂商提供先进、可靠的解决方案”。

而对于Mobileye来说,中国市场是一个必争之地,不容有失。

数据显示,受益于中国市场汽车智能化渗透率的快速提升,2022年上半年Mobileye来自中国市场的收入达到2.34亿美元,占全球收入的比重首次超过美国。

去年,极氪完成的7.5亿美元A轮融资中,Mobileye公司创始人兼CEO更是首次以个人的名义参投。作为EyeQ5的全球标杆客户,也是桥头堡。

同时,Mobileye的竞争对手也在加码。除了基于英伟达、地平线、TI、高通、黑芝麻智能、芯擎科技等多平台的中国本土供应商,包括博世、大陆集团在内的传统Tier1巨头也在加快中国本地化软件能力补充。

去年,博世中国宣布和自动驾驶公司文远知行签署战略合作协议,双方将在智能驾驶算法领域开展合作,联合开展智能驾驶软件的开发,共同推进博世中国高阶智能驾驶解决方案加速落地,后者提供软件开发和技术支持。

大陆集团则是投资入股魔视智能,共同研发和推广适合中国道路场景、优化成本的智能出行解决方案,覆盖从低成本车型到高级车型的各类乘用车车型,最快于今年实现在中国乘用车主机厂的前装量产。

而在中国本土汽车芯片市场,芯擎科技已经在今年初正式量产交付(领克08,预计8月正式上市),首款7纳米车规级SoC芯片“龍鷹一号”也将陆续在今年上市的多款车型中搭载。

除了在CPU、GPU的有效算力指标上领先同行,“龍鷹一号”为了解决更大算力的需求,还配置了SE-Link高速互联总线,两颗高算力模组可在超高速传输速率时充分协作。

此外,16 TOPS算力支持包括APA辅助泊车、RPA远程泊车等全场景泊车在内的L0-L2的辅助驾驶功能,为车企落地舱泊一体方案提供了更多的可选项,从而帮助主机厂显著降低成本。

黑芝麻智能,则是基于A1000L芯片推出Drive Sensing解决方案,是业界唯一可量产搭载单SoC芯片的行泊一体方案,支持L2+行车领航NOA。

此前,黑芝麻智能的华山®二号A1000系列芯片已经先后拿下东风集团项目定点、江汽集团平台级项目定点、合创以及吉利等诸多车企的项目定点,目前已经全面进入量产状态。

同时,黑芝麻智能也在今年首发了全球首个智能汽车跨域计算芯片平台武当系列,基于创新的融合设计架构,通过异构隔离技术,把不同算力根据不同场景,以及不同规格和安全要求,进行搭配组合,支撑电子电气架构的灵活部署。

高工智能汽车研究院此前发布预测数据显示,2023-2025年仍将是中国乘用车市场智驾赛道的高速增长周期,预计到2025年L2(含L2+)前装搭载率将突破50%大关。

对于产业链各路玩家来说,市场增量空间仍然巨大。而对于大部分一线车企来说,个性化、差异化的软硬件配置,对于上游供应商来说,也是一大变数。

![对数组的“reg [7:0] a_tmp[32:0]”理解](https://img-blog.csdnimg.cn/img_convert/9f4db2f1c190cf9d43982793d1973f7b.png)