目录

-

【行业230526山西证券】有色金属行业周报:锂价强势反弹回30万元or吨 -

【行业230526开源证券】食品饮料行业投资策略:消费复苏贯穿全年,结构分化择机布局 -

【行业230526德邦证券】核电行业深度系列报告:积极安全有序发展核电,千亿市场有望释放 -

【个股230526开源证券_鼎智科技】北交所首次覆盖报告:国内高端微电机隐形冠军,发力多元业务迎持续增量 -

【个股230526民生证券_大元泵业】泵业隐形冠军,把握产业新机遇 -

【个股230526安信证券_华旺科技】新产能新品类新成长,装饰原纸龙头扬帆再起航

【行业230526山西证券】有色金属行业周报:锂价强势反弹回30万元or吨

投资要点

板块市场表现

板块涨跌幅:有色金属板块报收4440.64,周变化-3.07%,排名第21,跑赢上证综指-0.57pct。

子板块表现:锡、钨微涨,其他子板块普跌。其中,子板块市场表现前三名:锡(0.99%)、钨(0.45%)、磁性材料(-0.42%);子板块市场表现后三位:铅锌(-4.42%)、钴(-4.44%)、锂(-4.45%)。

金属价格表现

基本金属:LME铜报收7891美元/吨,周变动-5.02%;上期所阴极铜(活跃合约)报收63460元/吨,周变动-3.50%。LME铝报收2245美元/吨,周变动-3.44%;上期所铝(活跃合约)报收17650元/吨,周变动-4.47%。

贵金属:COMEX黄金报收1969.20美元/盎司,周变动-0.73%;国内黄金期货价格(活跃合约)报收448.58元/克,周变动-0.86%。COMEX白银报收23.07美元/盎司,周变动-3.09%;国内白银期货价格(活跃合约)报收5397.00元/千克,周变动-0.06%。

能源金属:氢氧化锂价格28.25万元/吨,周变动3.67%;工业级碳酸锂价格28.25万元/吨,周变动24.18%;电池级碳酸锂价格30.25万元/吨,周变动25.00%。钴酸锂价格28.50万元/吨,周变动8.57%;电解钴价格25.50万元/吨,周变动-0.97%;硫酸钴价格37.25元/千克,周变动2.05%;四氧化三钴价格147.50元/千克,周变动0.00%。LME镍收盘价21090美元/吨,周变动0.91%;SHFE镍收盘价169080元/吨,周变动2.19%;电池级硫酸镍价格33800元/吨,周变动0.00%。

小金属:镁锭价格25050元/吨,周变动-7.39%;钯价格365元/克,周变动-3.18%;钛铁价格35400元/吨,周变动-0.56%;金属硅价格19000元/吨,周变动-6.63%;镨钕氧化物价格482500元/吨,周变动2.88%。

投资建议

基本金属:宏观方面,美国债务上限谈判仍无进展,美元持续强势对铜价带来压力;海外需求下降趋势向国内传导,出口方面均维持同比下降态势,2023年4月,中国出口未锻轧铜及铜材8.50万吨,同比下降27.0%;中国出口未锻轧铝及铝材46.17万吨,同比下降22.6%。本周,智利森蒂内拉铜矿工会接受了避免罢工的提议,铜矿供应持续恢复;港口运输问题也陆续得到解决,加工费持续上涨,本周铜精矿TC加工费88美元/吨,较上周增长1.73%。电解铝产能缓慢恢复中,本周电解铝企业开工率85.27%,较上周增加0.26%,但终端需求较弱,地产表现疲软,下游开工率维持较低水平,本周铝材开工率41.01%,周环比下降0.05%。国内工业弱复苏,基本金属价格承压,建议关注博威合金、天山铝业、神火股份。

能源金属:2023年5月25日,电池级碳酸锂价格用不到一个月的时间重返30万元/吨。短期来看,终端需求恢复虽然较为缓慢,但下游补库存需求较为积极,锂价或仍有小幅上涨空间;5月狭义乘用车零售销量预计173.0万辆,环比6.6%,受去年同期疫情和供应链受损造成的低基数影响,同比增长27.7%;其中新能源零售销量预计58.0万辆,环比增长10.5%,同比增长60.9%,渗透率33.5%。长期来看,锂矿建设与扩产产能于2023年下半年和2024年集中释放,锂价有较大下行压力;据我们测算,2023H2全球新增锂精矿产能约24万吨LCE,2024年约44万吨LCE,2024年底锂精矿产能较2022年底增加88%。建议关注天齐锂业、盛新锂能、中矿资源、赣锋锂业。

风险提示

终端需求恢复不及预期;供给超预期释放;海外地缘政治风险。

【行业230526开源证券】食品饮料行业投资策略:消费复苏贯穿全年,结构分化择机布局

市场表现:食品饮料年初至今跑输大盘,主要源于估值回落

2023年1-4月食品饮料板块下跌1.1%,跑输沪深300约13.1pct,在一级子行业中排名靠后。分子行业看,软饮料板块表现突出(+7.2%),啤酒(+5.8%)也获得明显超额收益。调味品(-8.5%)、熟食(-25.8%)跑输食品饮料板块。我们从市值分解角度观察,食品饮料2023年1-4月PE较2022年底回落21.8%,预计2023年净利增长25.5%,两者共同作用,年初至今板块市值下跌1.9%。

总量判断:消费回暖,需求曲线上行

从宏观层面来看,2022年底消费开始缓慢复苏,2023年春节旺销也验证消费回暖表现。观察经济数据,2023年一季度GDP增4.5%,是2022年一季度以后的增速高点。同时3月社零数据也有向好表现(10.6%)。整体来看宏观经济环境表现出向上势头,社零数据也验证消费复苏趋势。从微观层面来看产业表现,呈现弱复苏趋势:食品制造企业2023年1-3月营收增速1.2%,增速略回暖;利润总额同比下滑4.6%,下滑幅度收窄,也表明产业正在缓慢复苏。

2023年节奏判断:全年前低后高,复苏趋势不变

(1)从需求端来看,春节是白酒传统的消费旺季,1-2月份在春节期间居民消费场景恢复,补偿性需求释放之后,3月份进入正常淡季节奏。市场对于弱复苏的情况进行修正,相应白酒股价也有所回落。渠道秩序方面,当前高端与次高端白酒渠道库存处于良性,价格较弱。次高端白酒库存偏高,价格也有企稳迹象。经销商目前以观望为主,但产业普遍对于下半年相对乐观,对复苏回暖趋势仍有信心。

(2)大众品更多依赖于消费场景,伴随餐饮修复以及礼赠场景增多,春节期间动销也有明显回暖。节后进入淡季,大众品表现相对偏弱,主要表现为餐饮尚未完全复苏,以及消费力尚未完全恢复,背后本质在于经济恢复至正常水平尚需时日。全年维度我们仍判断大众品节奏为前低后高,随着经济活动度增加,利润至企业端传导至居民端,下半年消费情况可能好于上半年。

投资主线:寻找确定性机会

2023年食品饮料最大投资主线就是消费复苏。2023Q1公募基金持仓食品饮料比例环比提升,也从侧面反映市场对于板块复苏回暖趋势仍有信心。从估值角度来看,经过前期回调,食品饮料已步入合理布局区间,部分企业估值已低于近年平均水平。预计2023年板块估值稳定,行业仍需回归业绩增长主线。板块中白酒首选,建议配置高端与地产酒,次高端可低位布局。当前白酒估值处于近年偏低水平。建议按照业绩确定性原则布局,一方面可配置高端白酒与地产酒,业绩稳健;另一方面随着后续商务场景增加,经济活跃度提升可能给次高端白酒带来弹性机会。大众品仍处回暖过程,自上而下配置复苏行业,自下而上寻找弹性标的。全年维度大众品配置两条思路,一是餐饮较快复苏,配置餐饮链条:啤酒、调味品、餐饮供应链;二是出行恢复后客流量增多,配置连锁店模式相关企业。虽然短期市场博弈气氛较浓,但全年维度来看食品饮料还是好选择。可选择弹性大的看涨小标的,如零食行业等。

风险提示:宏观经济波动风险、消费复苏低于预期风险、原料价格波动风险。

【行业230526德邦证券】核电行业深度系列报告:积极安全有序发展核电,千亿市场有望释放

核电具备多项优点,对实现“双碳”具有重要意义。核能发电是利用核反应堆中核裂变所释放出的热能进行发电的方式,其与火力发电极其相似,只是以核反应堆及蒸汽发生器来代替火力发电的锅炉,以核裂变能代替矿物燃料的化学能。核能发电过程中,不向大气排放二氧化碳等温室气体,不排放二氧化硫、氮氧化物等有害气体,相比水电、太阳能、风电等清洁能源,核电具有占地面积较小,年发电小时数高、发电量大,对电网影响小等特点。

专营特性较强,设备投资占比高。核电产业链以核电站为中心,上游主要是核燃料循环产业、核电设备制造产业等,下游则是通过电网公司向终端用户售电。其中核燃料环节受到国家专营限制,中核集团下属的中国原子能工业有限公司是国内唯一的核燃料生产、供应及贸易服务商;核设备生产环节主要企业有上海电气、东方电气、中国一重、哈尔滨电气等,主要分为核岛设备、常规岛设备及BOP设备,设备购置费占初期投资比例约28%-35%;核电站的投运管理环节目前只有中核、国电投、中广核、华能四家核电公司持有核电运营牌照,由于寡头垄断而形成行业高度集中。

安全是核电产业发展的前提,目前国家政策支持核电发展。由于核电的特殊属性,我国核电项目均需经国务院的核准,所以国内核电产业发展对政策及政府态度的依赖较大。核电安全性是影响政府政策导向的关键因素,我国最新核准的福建漳州二期和广东廉江一期核电项目要求“确保绝对安全”、“建设和运行安全万无一失”。目前随着福岛核泄漏事故影响的渐行渐远以及3060双碳目标指引,国家政策对核电发展持支持态度。2022年印发的《“十四五”现代能源体系规划》要求“积极安全有序发展核电”。在确保安全的前提下,积极有序推动沿海核电项目建设,保持平稳建设节奏,合理布局新增沿海核电项目。

国内核电核准项目上升态势明显,千亿市场有望得到释放。“十一五”规划做出“积极发展核电”的表述后,核电每年开工数量从2006年的2台增长到2010年的9台,核准数量也在2008年达到14台,这是近年来的高峰。2011年受到福岛核泄漏事故影响,当年的核准及开工项目均为0,此后核电发展较为平缓,2016-2018更是连续3年零核准。直到2019年,核电产业逐渐复苏,2022年获核准的核电数量达到10台,是2008年以后的最高峰。中国核能行业协会预计2030年前,我国在运核电装机规模有望成为世界第一。我们测算2023-2030年核电市场空间年均可达1593亿元,核电设备市场空间年均为494亿元,乏燃料后处理厂潜在市场空间年均可达264亿元,乏燃料后处理设备潜在市场空间年均可达106亿元。随着核电核准项目以及开工项目渐次增多,相关设备企业有望充分受益。

相关标的:科新机电(专注于高端过程装备领域,为数不多的拥有资质的民营企业,核电业务迅速发展);江苏神通(核电阀门地位突出,实现了核级蝶阀、球阀等产品的全面国产化);中国一重(国际先进核岛设备供应商和服务商,有力推动国家核电产业的安全高效发展);兰石重装(国内首家实现国产替代的民用核级板式换热器设计生产企业,核燃料贮运容器细分领域具有较高的市场占有率);中密控股(实现核主泵静压轴封的实际应用,成功打破国外厂家垄断);川仪股份(牵头自主研发核电站关键设备-1E级磁浮子液位计,打破了国外垄断);海陆重工(深入核电领域20多年,国内首家配套制造核电站堆内构件吊篮筒体的企业);景业智能(核工业机器人及智能装备领域的重要供应商);佳电股份(国内首家取得核级电机设计、制造许可证的企业);航天晨光(放射性废物处理系统关键设备打破国外垄断,国内核非标成套装备重要供应商);国机重装(具备核岛主设备制造资质和能力,核能产品或将实现规模化批量化发展);台海核电(核岛装备材料研制的先行者,助推中国核电高端装备强势发展)等。

风险提示:全球范围内无法预期的核电事故;核电政策转向保守;天然铀进口受到限制;电力市场需求增长缓慢等风险

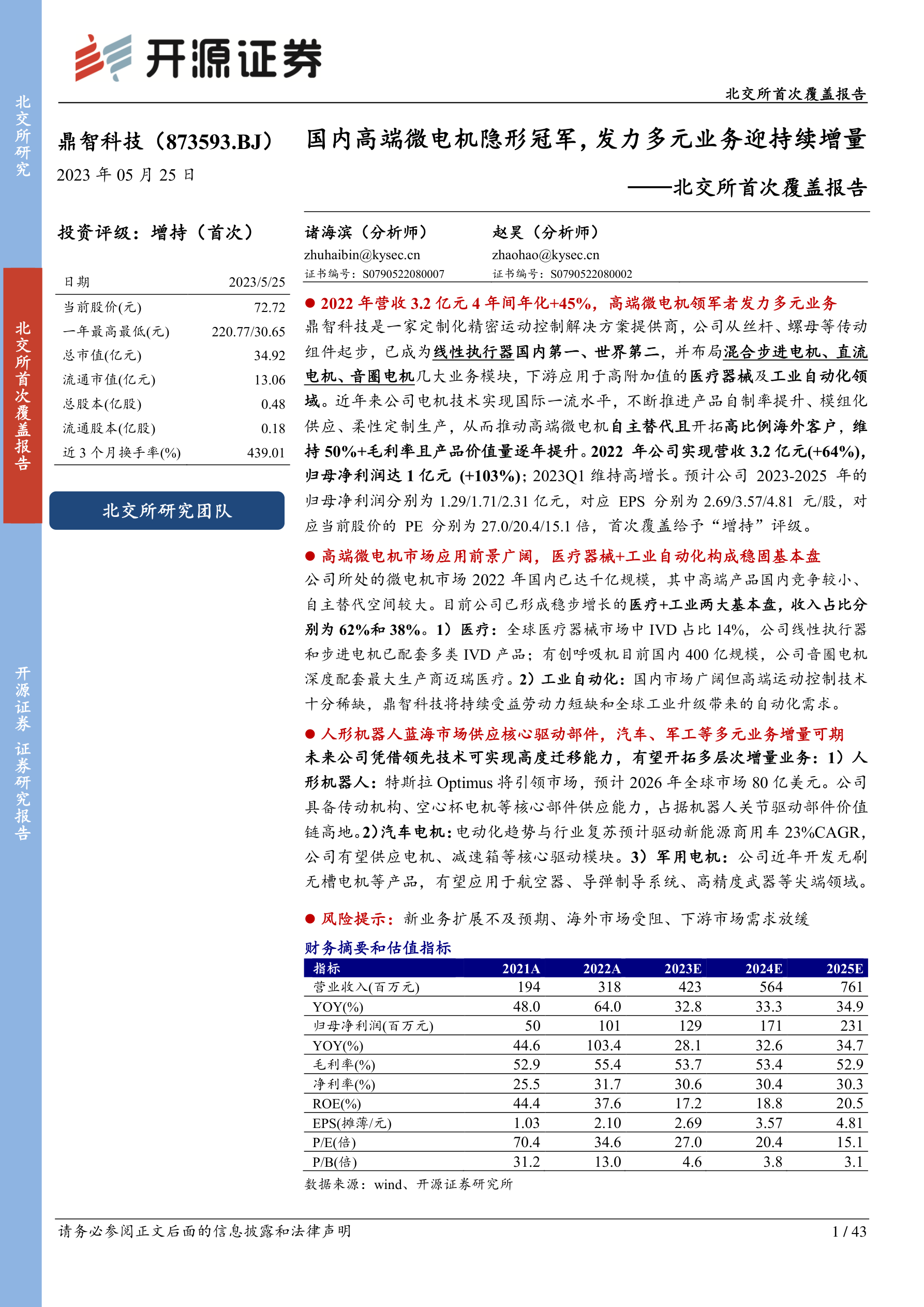

【个股230526开源证券_鼎智科技】北交所首次覆盖报告:国内高端微电机隐形冠军,发力多元业务迎持续增量

鼎智科技(873593)

2022年营收3.2亿元4年间年化+45%,高端微电机领军者发力多元业务

鼎智科技是一家定制化精密运动控制解决方案提供商,公司从丝杆、螺母等传动组件起步,已成为线性执行器国内第一、世界第二,并布局混合步进电机、直流电机、音圈电机几大业务模块,下游应用于高附加值的医疗器械及工业自动化领域。近年来公司电机技术实现国际一流水平,不断推进产品自制率提升、模组化供应、柔性定制生产,从而推动高端微电机自主替代且开拓高比例海外客户,维持50%+毛利率且产品价值量逐年提升。2022年公司实现营收3.2亿元(+64%),归母净利润达1亿元(+103%);2023Q1维持高增长。预计公司2023-2025年的归母净利润分别为1.29/1.71/2.31亿元,对应EPS分别为2.69/3.57/4.81元/股,对应当前股价的PE分别为27.0/20.4/15.1倍,首次覆盖给予“增持”评级。

高端微电机市场应用前景广阔,医疗器械+工业自动化构成稳固基本盘

公司所处的微电机市场2022年国内已达千亿规模,其中高端产品国内竞争较小、自主替代空间较大。目前公司已形成稳步增长的医疗+工业两大基本盘,收入占比分别为62%和38%。1)医疗:全球医疗器械市场中IVD占比14%,公司线性执行器和步进电机已配套多类IVD产品;有创呼吸机目前国内400亿规模,公司音圈电机深度配套最大生产商迈瑞医疗。2)工业自动化:国内市场广阔但高端运动控制技术十分稀缺,鼎智科技将持续受益劳动力短缺和全球工业升级带来的自动化需求。

人形机器人蓝海市场供应核心驱动部件,汽车、军工等多元业务增量可期

未来公司凭借领先技术可实现高度迁移能力,有望开拓多层次增量业务:1)人形机器人:特斯拉Optimus将引领市场,预计2026年全球市场80亿美元。公司具备传动机构、空心杯电机等核心部件供应能力,占据机器人关节驱动部件价值链高地。2)汽车电机:电动化趋势与行业复苏预计驱动新能源商用车23%CAGR,公司有望供应电机、减速箱等核心驱动模块。3)军用电机:公司近年开发无刷无槽电机等产品,有望应用于航空器、导弹制导系统、高精度武器等尖端领域。

风险提示:新业务扩展不及预期、海外市场受阻、下游市场需求放缓

【个股230526民生证券_大元泵业】泵业隐形冠军,把握产业新机遇

大元泵业(603757)

多元化发展的泵业隐形冠军。公司1993年以农业泵起家,后切入屏蔽泵市场成长为细分领域龙头,旗下拥有“大元”和“新沪”两大品牌,分别对应民用水泵和屏蔽泵两大产品线,屏蔽泵下游主要包含(1)以壁柜炉、热泵配套为主的家用屏蔽泵、(2)以应用于石油、化工行业为主的工业泵(3)应用于新能源汽车、储能、数据机房等场景温控的液冷泵。受益于下游的高景气,公司2022年实现营收16.8亿,同比+13%,归母净利润+77%至2.6亿;2023Q1营收同比+40%,归母净利润同比+127%。

家用屏蔽泵:产品升级&产业机遇双轮驱动,量价齐升有望保持较快增长。2022年受益于节能泵&热泵下游高景气度实现量价齐升,家用屏蔽泵业务实现营收7.46亿,同比增长+34%,营收占比达到44%,未来几年仍有望实现快速增长。我们认为家用屏蔽泵业务未来几年的核心驱动因素为:1)欧洲热泵产业加速发展,预计热泵配套屏蔽泵销量将持续保持快速增长。此外,随着热泵节能水泵产品技术门槛的进一步提高,先发企业在该领域的优势地位将巩固。2)全球“双碳”目标为公司家用屏蔽泵板块的下游应用领域带来了显著的积极变化和较强确定性的市场成长机遇,受益于前瞻性的产品布局及稳定的市场交付能力,公司节能泵业务保持快速增长。

民用泵:发力商泵,集中度有望提升。民用泵产品主要为潜水泵、陆上泵、井用泵,需求与宏观经济关联度较大,增速中枢在10%左右,2022年实现营收6.6亿,同比下滑7%,营收占比进一步降低至39%。我们认为未来该板块的主要看点为:1)公司早年间商泵业务发展较缓,未来几年公司将加大商用泵投入力度补齐短板,贡献新的成长增量;2)随着环保压力增大、劳动力成本逐步退潮以及产品技术门槛提高,面临成本侧和需求侧双重压力的中小泵业存在加速出清的可能,公司有望进一步提升自身份额。

工业屏蔽泵:国产替代正当时,保持快速成长。工业用屏蔽泵在我国发展起步较晚,但近年来我国泵企设计能力、加工精度与生产效率不断提高,产品系列化和通用化程度不断增强,存在明显的国产替代趋势。公司自2017年首次进入中石化、中石油等大型央企的采购名单后,工业屏蔽泵业务快速发展,近五年公司工业屏蔽泵业务营收CAGR约30%。目前已进入多家行业龙头公司的供应体系。2022年实现营收1.9亿,同比增长37%,营收占比提升至11%。

液冷泵:需求方兴未艾,新兴赛道极具潜力。在储能、数据中心、新能源车等领域核心发热部件发热量几何式提升的背景下,液冷技术逐渐成为解决各场景温控问题的主流技术之一,液冷泵可通过调节冷却液流量来控制电池温度,是液冷热管理系统的不可缺少的核心零部件之一。公司是氢燃料电池液冷泵龙头,在锂动力电车、储能、数据中心等后发领域已有相关产品储备,储能方面已实现小批量订单落地,数据中心方面产品已进入量产阶段,2022年公司在液冷领域营收达4000万元,新兴赛道潜力充足。

投资建议:预计公司2023-2025年营收分别为20.1/23.8/27.8亿元,同比增长19.6%/18.4%/16.8%;归母净利润3.4/4.1/4.8亿元,同比增长32.0%/18.3%/18.5%,对应当前市值14/12/10倍。首次覆盖,给予“推荐”评级。

风险提示:公司销量增速低于预期,原材料价格上涨,汇率波动风险。

【个股230526安信证券_华旺科技】新产能新品类新成长,装饰原纸龙头扬帆再起航

华旺科技(605377)

华旺科技:中高端装饰原纸龙头,盈利能力表现优异:华旺科技深耕装饰原纸20余年,22年设计产能为27万吨、市占率达21.5%,23年新增8万吨产能后将继续夯实装饰原纸龙头地位。产能持续扩张驱动华旺业绩快速增长,2016-2022年营收从13.47亿元增长至34.36亿元,CAGR为16.9%;归母净利润从1.01亿元增长至4.67亿元,CAGR为29.1%。2022年华旺装饰原纸、木浆贸易收入占比分别为69.4%、28.2%。华旺议价能力较强、费用管控良好,持续提升中高端产品占比,2022年毛利率、净利率分别为18.5%、13.5%,ROE为15.2%,盈利能力与韧性表现优异。

装饰原纸中高端升级趋势明显,龙头市占率或持续提升:装饰原纸为人造板的主流贴面材料,是终端家居应用的面子工程,质量优劣直接影响下游生产效率与终端产品质量,下游对质量敏感度较高;且装饰原纸成本在下游人造板价值中仅占比5%,下游对价格敏感度较低。装饰原纸中高端产品渗透率较高,但相比渗透率100%的欧洲市场仍有增长空间。此外,国内先进产能已达到世界领先水平,受益主要出口地区东南亚高经济增速带来快速增长的需求,同时相对欧洲具备成本优势,出口中高端的欧洲市场增速较高。2022年我国装饰原纸出口金额为20亿元,同比增长7.4%。2022年我国装饰原纸市场规模为106万吨,未来中高端装饰原纸、出口增长为主要驱动。装饰原纸格局不断优化、2022年行业CR3份额达80%,伴随龙头产能扩张,集中度有望进一步提升。其中华旺、夏王中高端产品制造能力领先,2022年中高端产品CR2份额达72%。同时2020年特种纸整体市场规模达718万吨,其他特种纸品类仍有610万吨空间;其中医疗与食品包装用纸等大消费品类景气度较高,2021年我国食品、医疗包装用纸产量同比增速分别为12.9%、11.9%。

产品品质+成本管控领先,产能、品类、市场持续拓展:1)华旺具备领先技术优势,产品中高端占比较高,同时具备定制化、多品类生产能力,客户粘性较强,成本向下游传导较顺畅,产品价格易涨难跌。2)华旺延伸上游木浆贸易业务增强低价备库能力,精细化管理能力优异,持续推进智能化转型,同时通过技术创新节约原材料、能源,在原材料、制造、人工、能源成本皆形成优势。华旺较可比公司具备15%-25%的吨成本优势,筑造盈利韧性。2022年浆价达100%历史分位后于高位横盘,22年华旺毛利率同比下降3.4pct至18.5%,降幅显著小于多数其他特种纸、大宗纸龙头。截至2023年5月10日,全球纸浆供需失衡,部分浆厂阔叶浆报价下调至475美元/吨,较前期高点已下降超50%,浆价短期无显著上涨动能,华旺盈利弹性释放可期。3)华旺产能持续扩张,8万吨装饰原纸产能将于2023年9月投放,届时产能将达35万吨,市占率将进一步提升。华旺于2020年加速开拓海外市场,2022年外销收入占比达14%,有望持续提升。同时,华旺计划开拓其他特种纸品类,计划建成40万吨其他品类特种纸产能,包括食品级用纸、医疗级用纸、工业用纸等,未来持续成长可期。

投资建议:华旺科技为国内中高端装饰原纸龙头,维持买入-A的投资评级。我们预计华旺科技2023-2025年营业收入为38.65、47.95、58.03亿元,同比增长12.47%、24.05%、21.02%;归母净利润为5.45、6.65、8.01亿元,同比增长16.54%、22.18%、20.38%,对应PE为12.6x、10.3x、8.6x,给予23年16.5xPE,目标价27.06元,维持买入-A的投资评级。

风险提示:需求不及预期风险;原材料价格大幅波动风险;产能投放不及预期风险;海外贸易环境恶化风险;行业竞争加剧风险。

关注@漫游随机,后台留言"研报+日期"获取当日全部研报🗂️请注意当日研报集合需次日生成

本文由 mdnice 多平台发布