又一家老牌电动两轮车企业“开”向了资本市场。

11月22日,绿源集团控股(开曼)有限公司(以下简称“绿源集团”)正式向港交所递交招股说明书,拟主板挂牌上市,中信建设国际担任独家保荐人,这标志着“一部车骑10年”电动车品牌绿源拉开了上市序幕。

绿源集团招股说明书内容显示,本次IPO所募集的资金净额将用于研发工作以保持技术优势;加强销售及分销渠道,以及用于品牌及营销活动以提升品牌知名度;加强产能,主要包括建设新的生产设施以及升级生产设备及机器;用作营运资金及其他一般企业用途。

深耕电动两轮车行业20载,“老大哥”将冲刺IPO

绿源集团成立于2003年,是国内最早一批进入电动两轮车行业的企业。绿源集团电动车的老板倪捷,被称为国内电动车的创始人,倪捷、胡继红夫妻二人也是绿源集团的联合创始人。绿源集团招股书内容显示,2007年,绿源集团获选为中国驰名商标,并在2018年获评为中国品牌500强之一。截至最后可行日期,绿源集团在国内共持有282项专利,其中42项为发明专利,178项为实用新型专利,62项为外观设计专利。

自研的液冷电机技术是绿源电动车产品的一大卖点。根据招股书,液冷电机技术可以使电机的工作效率提升至90%以上,实现电动车产品的长续航里程和使用寿命,公司自主研发的液冷电机技术是目前唯一荣获中国轻工业联合会颁发「科学技术进步奖」的电动两轮车电机相关技术。

目前,绿源集团在浙江、山东及广西设有三个生产基地。截至2021年,电动两轮车年产能约达到210万台,公司也是业内仅有的9家年产能突破200万辆的制造商之一。绿源集团以线下经销商为主,截至2022年6月,公司拥有经销商数量超过1000个,终端门店数量超过9200个。

国内市场稳步增长,绿源集团稳中求进

绿源集团招说明书显示,中国电动两轮车行业自2013年至2019年已处于成熟阶段多年,其特点是增长较慢而市场集中度较高,餐饮外卖、电商及按需配送以及智能技术初步兴起。

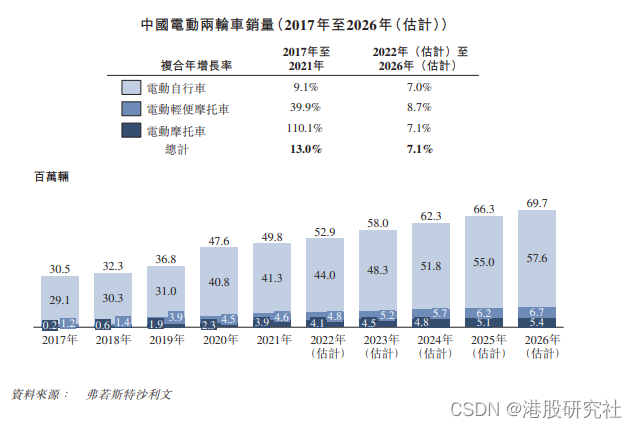

尽管如此,由于2019年新国标的通过推动淘汰不合格车辆并刺激巨大的替换需求,并标志着更新及转换阶段开始,中国电动两轮车的总销量由2017年的30.5百万辆增长至2021年的49.8百万辆,复合年增长率为13.0%。

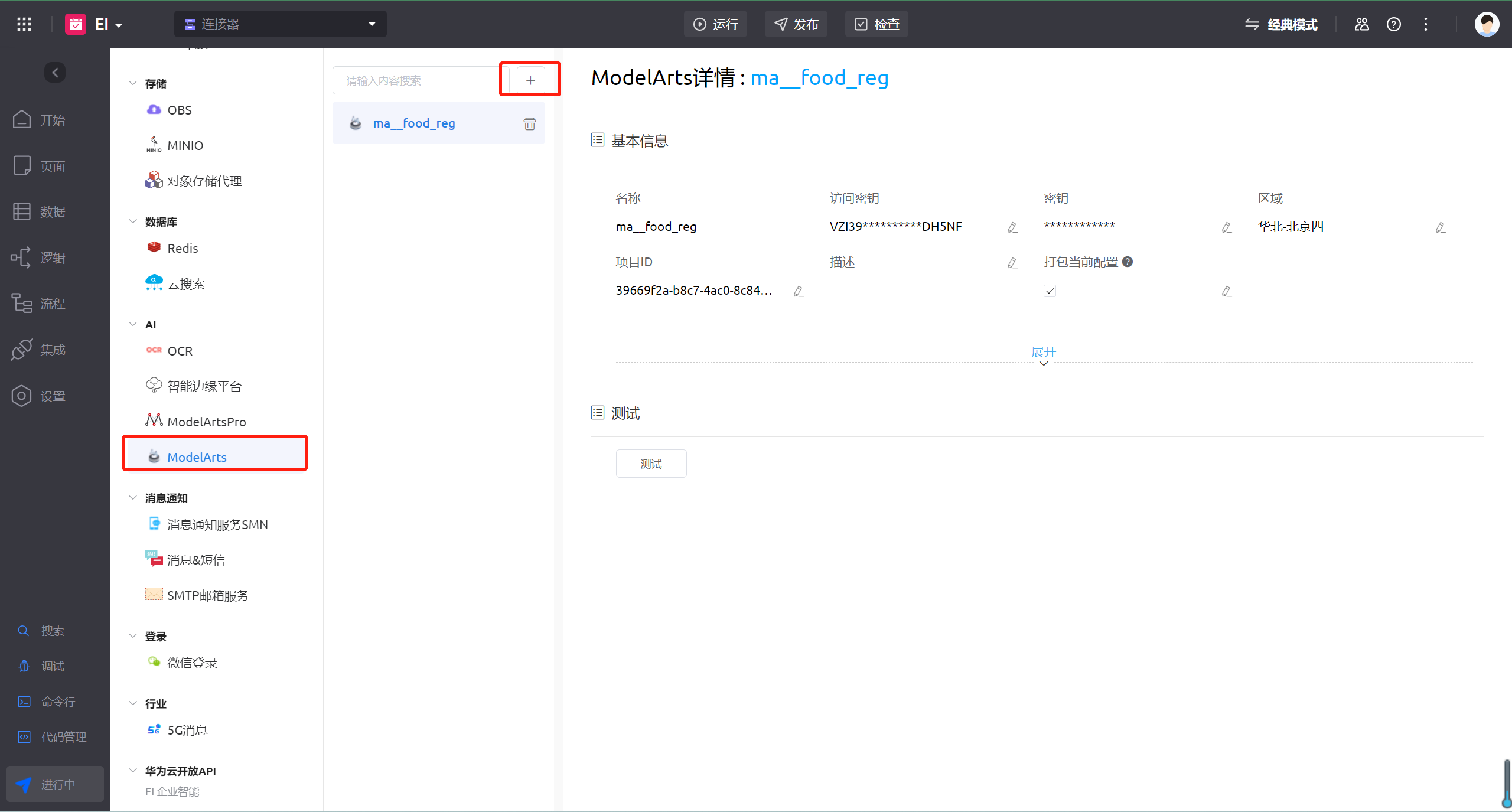

绿源集团招股说明书

在市场增长的背景下,绿源集团构建了广覆盖、高效率的销售及经销网络,并开展信息化建设和在线零售平台搭建,不断提高公司产品的渗透率和覆盖面。根据弗若斯特沙利文报告,绿源在整体产品质量的消费者质量满意度方面排行第一。作为国内最早一批进入电动两轮车行业的企业,绿源集团多次参与行业规范的制定。

同时,绿源集团不断拓展与经销商、供应商以及商业客户合作关系的广度和深度,把握新国标落地、共享出行蓬勃发展带来的行业规范化、规模化发展机遇。

绿源集团不断在生产装备自动化、智能化方面作出投资,在保持规模优势的同时,致力为消费者带来质量更可控的产品,进一步提升自身品牌形象。同时,绿源集团高度重视技术创新、产品升级更新,是行业内少有的坚持关键部件自主研发、自主生产关键部件的电动车企业。核心技术覆盖电动两轮车的关键部件(电机、控制器、电池和充电器等),紧跟行业趋势,研发战略围绕锂离子电池安全、电动两轮车智能化等具备强大潜质的领域。

绿源集团在招股说明书中还表示,将继续推广品牌,以提高在现有及潜在终端客户中的知名度,从而提升在国内市场的份额。绿源集团计划使用多种营销工具来提高品牌的可视化及认可程度,并确保获得全面的消费者曝光率。其中包括线下推广、黄金时段的电视广告、公关活动、聘请代言人及其他传统媒体渠道以及互联网广告、新兴社交媒体平台及其他新媒体渠道。

但是,绿源集团作为国内最早入局两轮电动汽车的品牌,“起了大早,却赶了晚集”。同为电动两轮车企业的雅迪、新日、爱玛,已经分别于2016年、2017年、2021年登陆了资本市场。此外,据艾瑞咨询研报,2021年,绿源集团在国内电动两轮车市场中销量排名位居第七位,头部位置被雅迪、爱玛、新日等品牌占据。

与头部公司差距逐渐拉大,绿源能否力挽狂澜

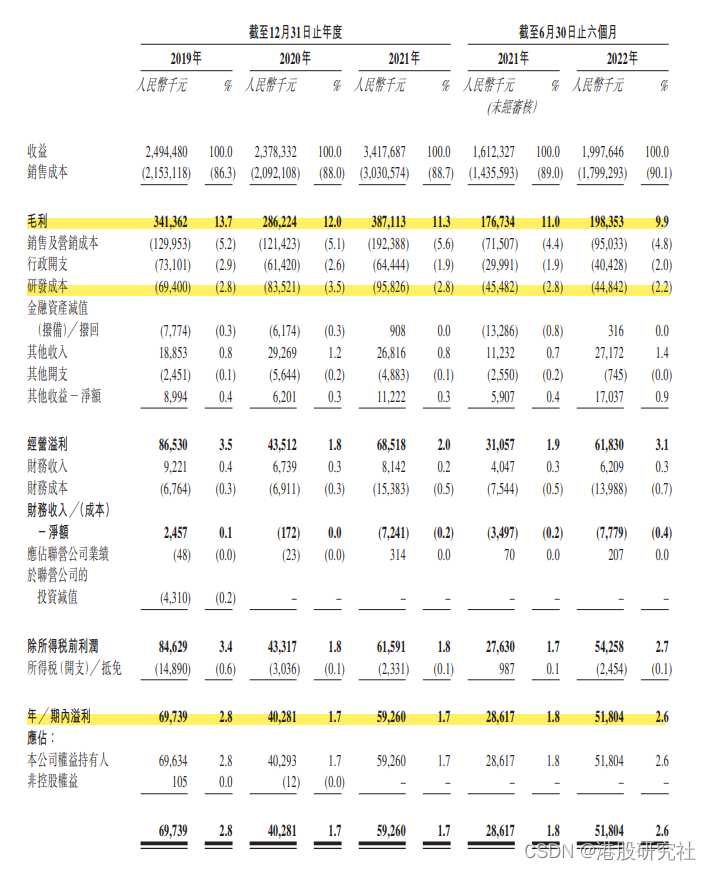

绿源集团招股书披露,2019年至2022年上半年,绿源集团的营业收入分别为:24.94亿元、23.78亿元、34.18亿元、19.98亿元,年复合增长率为17.1%。

尽管营收呈现增长的态势,但净利润却波动下滑。报告期内,绿源集团的净利润分别为6973.9万元、4028.1万元、5926.0万元、5180.4万元,其中,2021年较2019年下滑了15%。

绿源集团招股说明书

与此同时,报告期内,绿源集团毛利率也呈现下滑态势,分别为13.7%、12.0%、11.3%、、9.9%。尽管整个电动两轮车行业的毛利率均呈现下滑趋势,但与雅迪、爱玛相比,绿源的毛利率近3年来始终处于低位。毛利率低,主要是销售成本高。2019至2021年,销售成本占总收入分别为86.3%、88.0%、88.7%,其中九成为原材料及消耗品。

以2022年上半年为例,其销售成本为17.99亿元,同比增长25.3%。绿源集团称,主要由于所用原材料及耗材增加3.51亿元,与营收增长一致,其中电池成本上涨导致公司电池产品毛利率出现下降,以及电商服务的毛利贡献出现下降等。

绿源集团在招股书中表示,由于一些无法控制的因素 ( 如通货膨胀等 ) ,公司面临原材料、零件、组件、包装材料及能源、交通运输等必要供应或服务的价格出现波动。不过,相对于已经完成上市的电动两轮车生产商,如雅迪2022年上半年实现毛利率约17.92%、新日约13.41%,绿源集团的毛利率还是有些偏低。

“产品质量过硬”一直是绿源集团首要宣传的要点。在绿源集团官方网站上,一句“一部车骑10年”宣传标语格外显眼。作为技术派的代表,2019年至2022上半年,绿源集团的研发成本分别为6940.0万元、8352.1万元、9582.6万元、4484.2万元,占总收入的比例分别为2.8%、3.5%、2.8%、2.2%,近两年呈现明显的下降趋势。同期,绿源集团在销售及营销上支出为 1.3 亿元、1.2 亿元、1.9 亿元、0.95 亿元,也就是说研发成本约是销售及营销开支的一半。

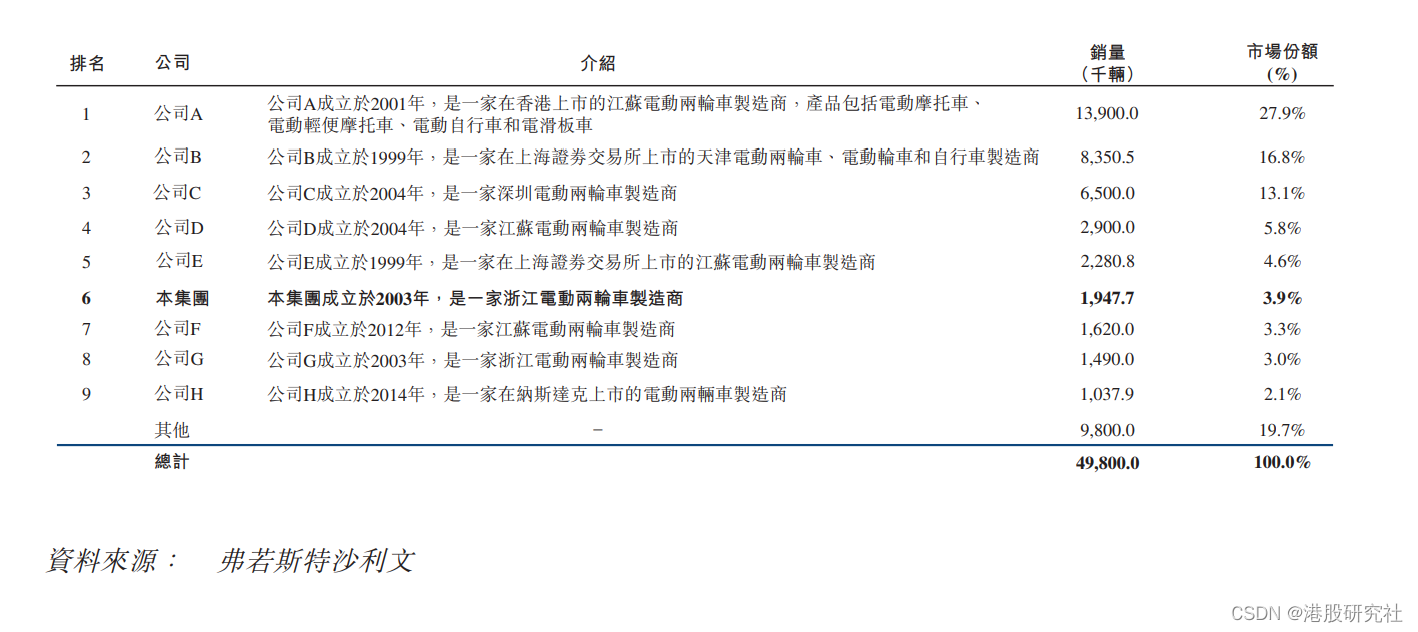

除此之外,作为电动两轮车老品牌的绿源集团,市占率并不大。截至2021年,我国电动两轮车制造商约100家。根据弗若斯特沙利文报告,其中前9大厂商共占据80.3%的市场份额。目前,电动两轮车的头部企业分别是雅迪和爱玛,两家公司去年销量分别为1386万辆、835万辆,市场占有率分别是27.9%和16.8%,其他为爱玛(835.05万辆 16.8%)、台铃(650.00万辆 13.1%),绿源集团以3.9%的市场份额排名第六。

绿源集团招股说明书

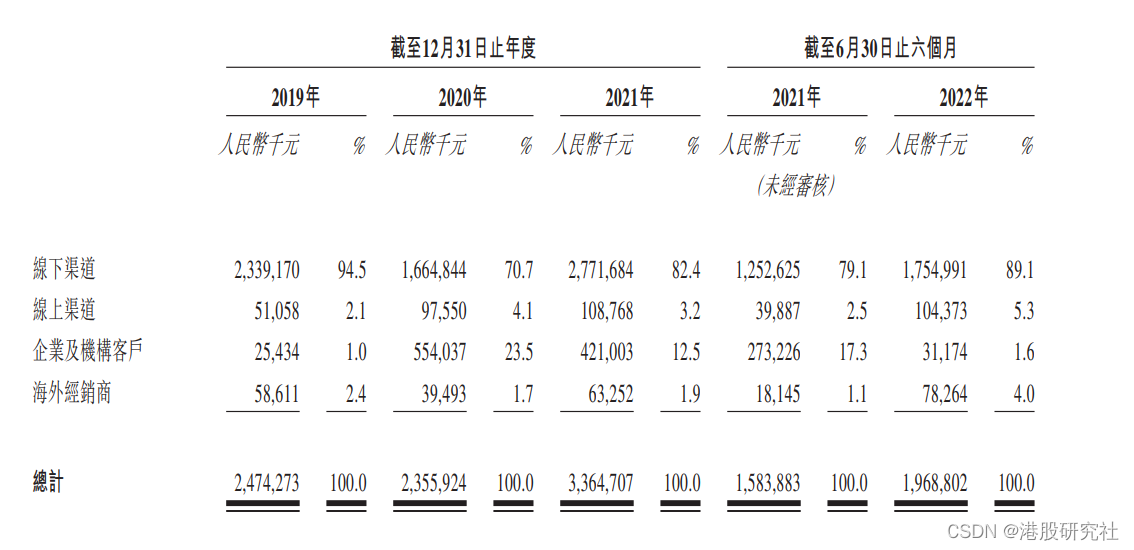

值得一提的是,绿源目前主要采用的是经销商模式。主要通过经销商销售产品、提供售后服务,同时,也以线上渠道、企业及机构客户等渠道为辅助渠道。

招股说明书显示,今年上半年,绿源集团线下经销商销售额为17.55亿元,占比约为89.1%,相较2019年的94.5%占比有所减少;线上渠道的销售额1.04亿元,占比约为5.3%,2019年该占比为2.1%;企业、机构客户和海外经销商的销售额约为1.09亿元,占比合集5.6%。

此外,绿源集团的经销商数量在连年下滑。2019年至2021年,绿源的经销商数量分别为1222家、1114家、1108家。截至今年6月30日,线下经销商数量减少为1086家。

绿源集团招股说明书

同样,其B端客户并不稳固。2021年,绿源集团第一大及第二大客户均是来自共享出行服务供应商,两大客户为公司带来的收入就达到了4.2亿。但2022年上半年,绿源来自企业及机构客户的收入为3117.4万,同比大幅缩水近90%。

招股书提到,多重因素可能影响该公司的业绩,包括消费者支出减少、行业竞争加剧、行业增长放缓、供应链及物流瓶颈、原材料成本上升等。

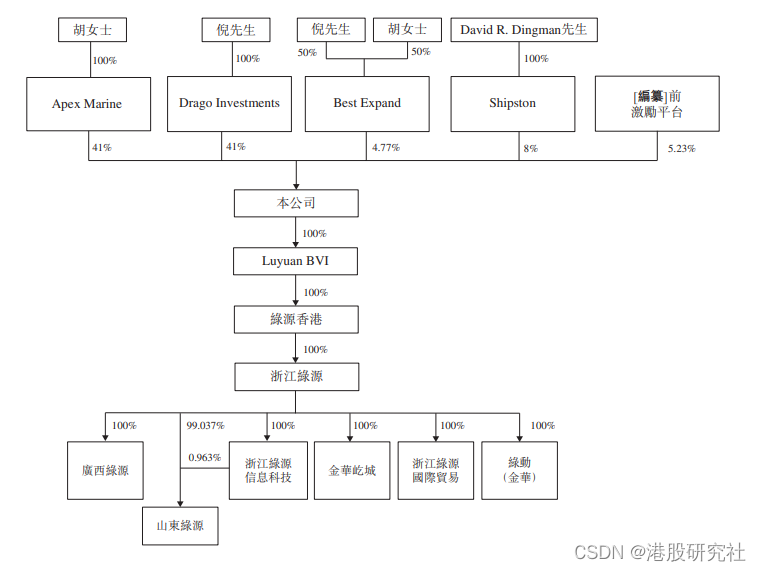

招股书显示,绿源电动车在上市前的股东架构中,倪捷先生、胡继红女士夫妇各自通过Drago Investments、Apex Marine分别持股41%、41%,此外他们通过各持50%权益的Best Expand,持股4.77%。他们合计持有86.77%的股份,为控股股东。David R. Dingman先生,通过Shipston持股8%,激励平台持股5.23%。

绿源集团招股说明书

结语

尽管被称为电动两轮车行业的“老字号”,但可见近年来绿源集团遭到了后起之秀的挑战。从整个电动两轮车市场来看,不难发现,绿源集团与行业头部的雅迪、爱玛相比,还是有一定差距。但凭借着悠久的历史品牌以及多年用户积累,绿源集团选择进入资本市场,获取能够迎来更多的机会。

无论市占率、毛利率、研发,还是渠道上均已不占优势的绿源集团,选择背水一战,冲刺IPO,可谓前有强敌后有追兵,绿源集团必须拿出真本领才能重新赢回市场。

来源:港股研究社

![[附源码]Python计算机毕业设计SSM考勤管理系统(程序+LW)](https://img-blog.csdnimg.cn/361e94cb3715465597ada5cfab386e4b.png)

![[附源码]计算机毕业设计springboot万佳商城管理系统](https://img-blog.csdnimg.cn/a3ef5aa99c894abeaf42fad8b9b4521a.png)

![[附源码]Python计算机毕业设计SSM考勤系统设计(程序+LW)](https://img-blog.csdnimg.cn/4370b90f5b9e443c83b6b888c99da9d0.png)

![[附源码]计算机毕业设计springboot校园便携系统](https://img-blog.csdnimg.cn/b94325aac09d4a8fa39be1c05f538040.png)

![[附源码]Python计算机毕业设计Django家庭医生签约服务管理系统](https://img-blog.csdnimg.cn/262c76fe08224ac78668aa6052de5da8.png)