在本文中,我想向您展示如何应用S&P500股票市场指数的交易策略。最近我们被客户要求撰写关于交易策略的研究报告,包括一些图形和统计输出。

通过组合ARIMA + GARCH模型,从长期来看,我们可以超过“买入并持有”方法。

相关视频:时间序列分析:ARIMA GARCH模型分析股票价格数据

时间序列分析模型 ARIMA-ARCH GARCH模型分析股票价格数据

相关视频:在Python和R语言中建立EWMA,ARIMA模型预测时间序列

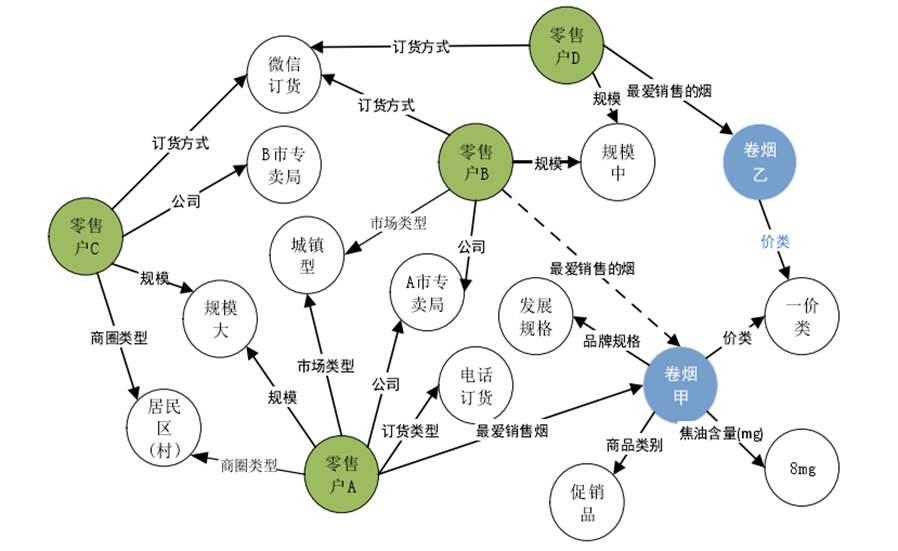

策略概述

该策略在“滚动”预测的基础上执行:

- 对于每一天,股票指数的对数收益的前k天被用作拟合最佳ARIMA和GARCH模型的窗口。

- 组合模型用于对第二天的收益进行预测。

- 如果预测为负,则在上一个收盘时做空股票,而如果预测为正,则做多。

- 如果预测与前一天的方向相同,则什么都不会改变。

策略实施

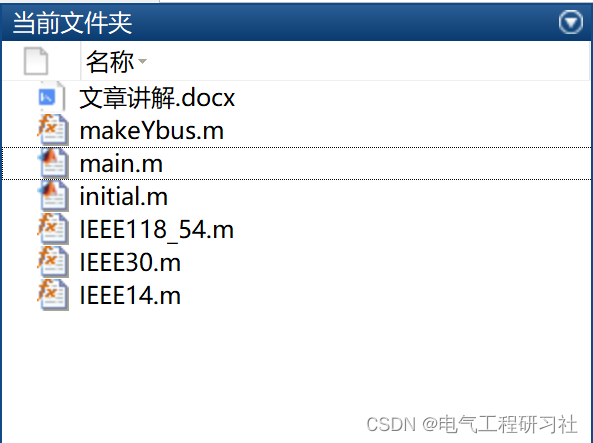

第一个任务是在R中安装和导入必要的库:

如果已经安装了库,则可以简单地导入它们:

> library(quantmod)

> library(lattice)

> library(timeSeries)

> library(rugarch)完成后,将把该策略应用于S&P500。

然后,我们可以创建标准普尔500的“收盘价”的对数收益率差分序列,并去除初始NA值:

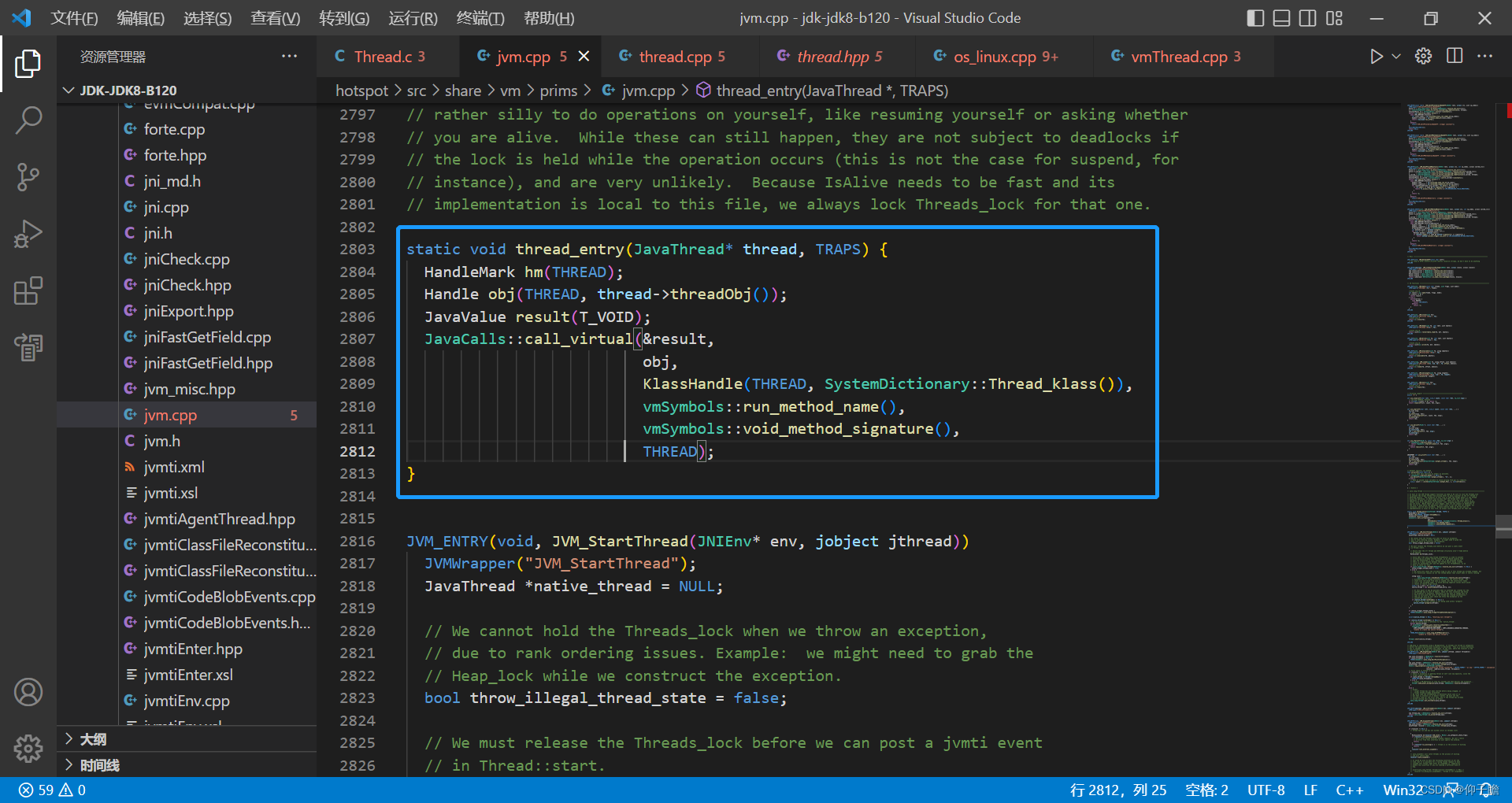

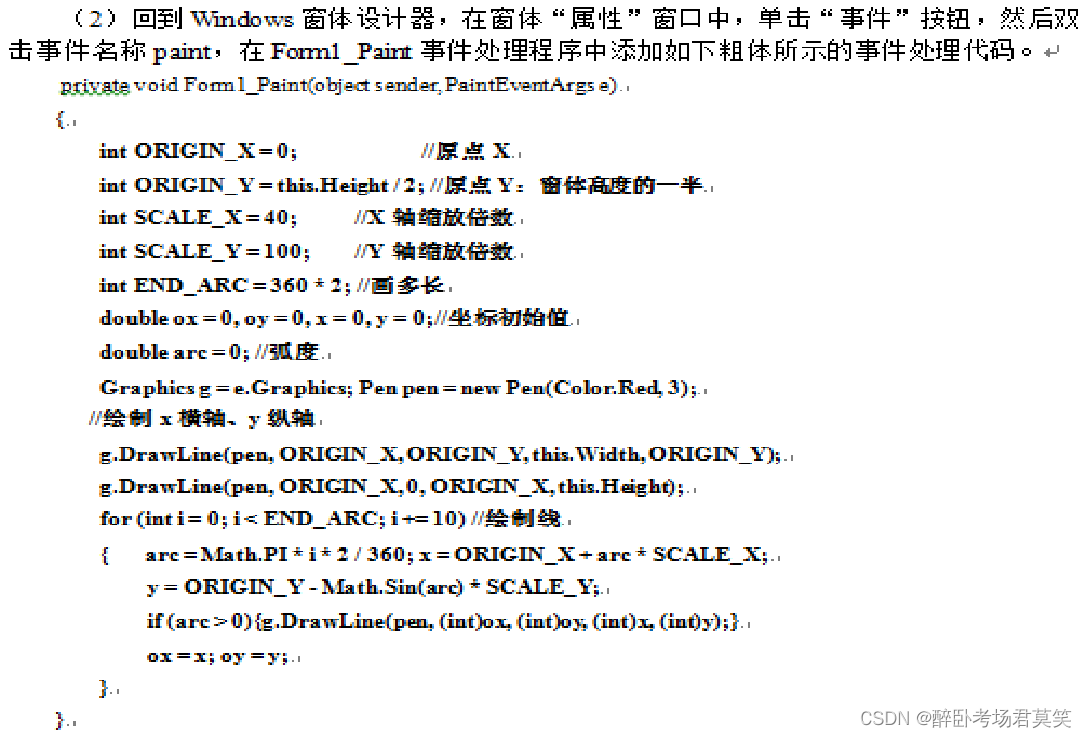

根据Akaike信息准则,循环过程将为我们提供“最佳”拟合ARMA模型,然后我们可以将其用于输入GARCH模型:

> final.aic <- Inf

> final.order <- c(0,0,0)

> for (p in 0:5) for (q in 0:5) {

> if ( p == 0 && q == 0) {

> next

> }

>

> arimaFit = tryCatch( arima(spReturnsOffset, order=c(p, 0, q)),

> error=function( err ) FALSE,

> warning=function( err ) FALSE )

>

> if( !is.logical( arimaFit ) ) {

> current.aic <- AIC(arimaFit)

> if (current.aic < final.aic) {

> final.aic <- current.aic

> final.order <- c(p, 0, q)

> final.arima <- arima(spReturnsOffset, order=final.order)

> }

> } else {

> next

> }

> }如果GARCH模型无法收敛,那么我们只需将日期设置为产生“长期”预测 。

为了准备CSV文件的输出,我创建了一个字符串,其中包含用逗号分隔的数据,并带有第二天的预测方向:

> if(is(fit, "warning")) {

> forecasts[d+1] = paste(index(spReturnsOffset[windowLength]), 1, sep=",")

> print(paste(index(spReturnsOffset[windowLength]), 1, sep=","))

> } else {

> fore = ugarchforecast(fit, n.ahead=1)

> ind = fore@forecast$seriesFor

> forecasts[d+1] = paste(colnames(ind), ifelse(ind[1] < 0, -1, 1), sep=",")

> print(paste(colnames(ind), ifelse(ind[1] < 0, -1, 1), sep=","))

> }

> }倒数第二步是将CSV文件输出 。

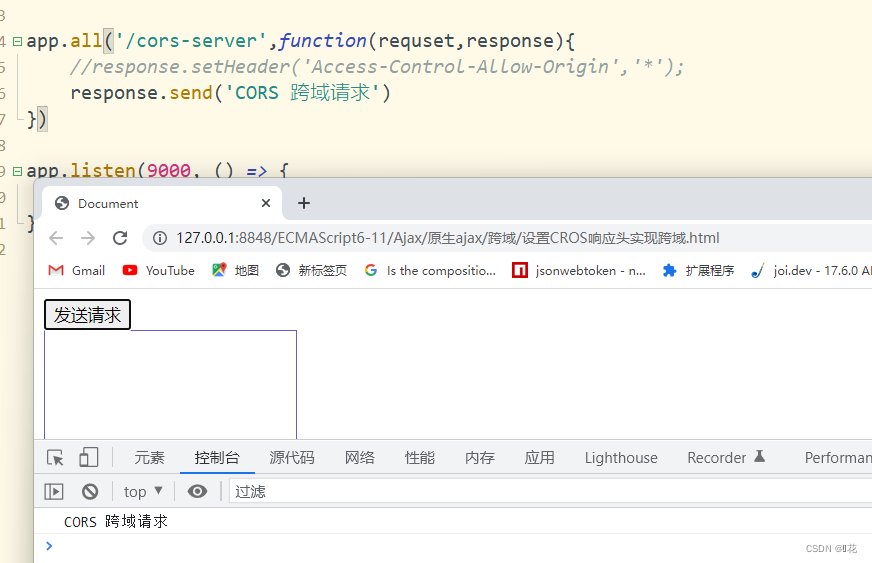

确保在与forecasts.csv文件相同的目录中运行:

forecasts = open("forecasts.csv", "r").readlines()

至此,我们已将更正的指标文件存储在中forecasts_new.csv。

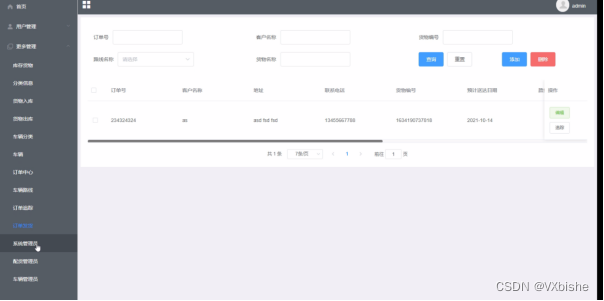

策略结果

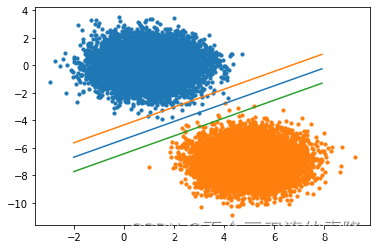

现在,我们已经生成了指标CSV文件,我们需要将其效果与“买入并持有”进行比较。

我们首先从CSV文件中读取指标并将其存储为spArimaGarch:

然后,我们将ARIMA + GARCH预测的日期与S&P500的原始收益集相交。

一旦获得ARIMA + GARCH策略的收益,就可以为ARIMA + GARCH模型和“买入并持有”创建资产曲线。最后,我们将它们合并为一个数据结构:

> spArimaGarchCurve = log( cumprod( 1 + spArimaGarchReturns ) )

> spBuyHoldCurve = log( cumprod( 1 + spIntersect[,2] ) )

> spCombinedCurve = merge( spArimaGarchCurve, spBuyHoldCurve, all=F )最后,我们可以在同一图上绘制两条收益曲线:

> xyplot(

> spCombinedCurve,

> superpose=T,

> col=c("darkred", "darkblue"),

> lwd=2,

> key=list(

> text=list(

> c("ARIMA+GARCH", "Buy & Hold")

> ),

> lines=list(

> lwd=2, col=c("darkred", "darkblue")

> )

> )

> )资产曲线如下:

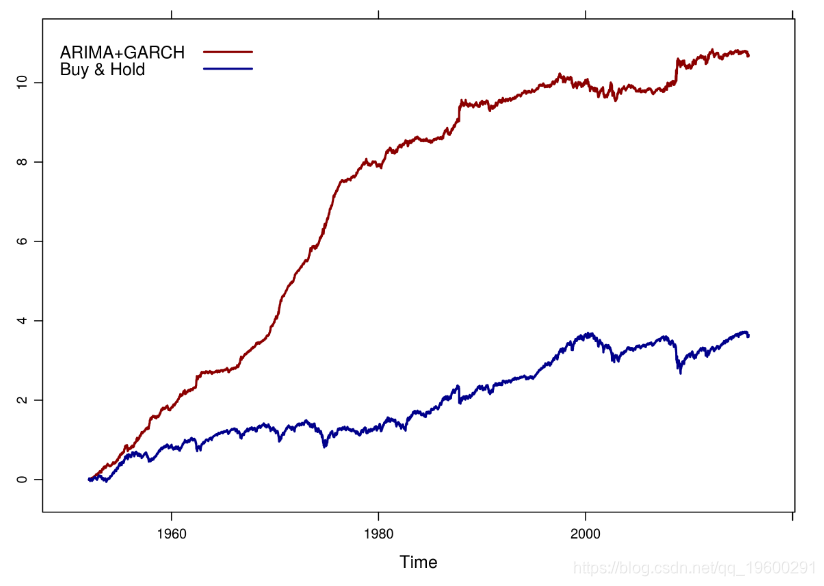

ARIMA + GARCH策略的股票曲线与S&P500的“买入并持有”

如您所见,在65年的时间里,ARIMA + GARCH策略的表现明显优于“买入并持有”。但是,您还可以看到,大部分收益发生在1970年至1980年之间。

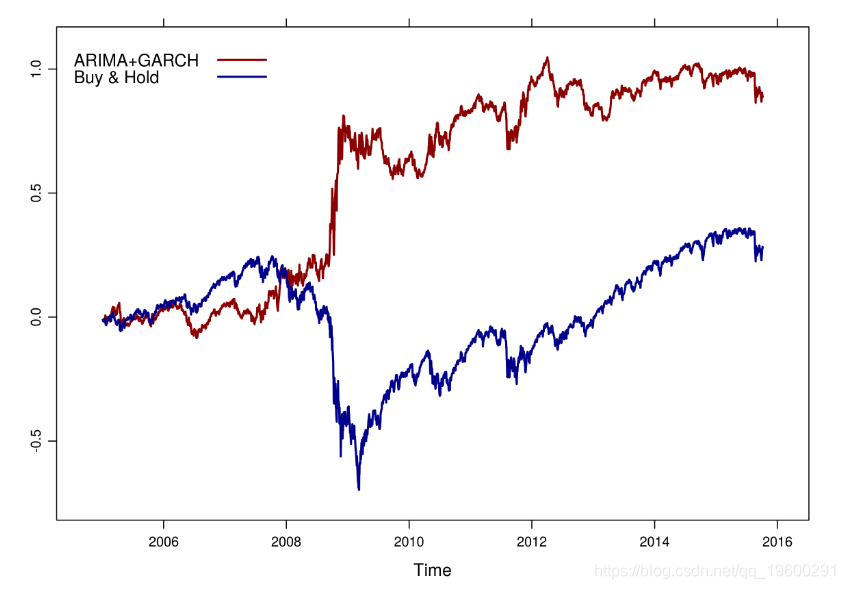

因此,在将此类模型应用于历史序列真的合适吗?另一种选择是开始将模型应用于最新数据。实际上,我们可以考虑一下从2005年1月1日至今的最近十年的表现:

从2005年至今,ARIMA + GARCH策略与S&P500的“买入并持有”股票曲线

现在,我们已经完成了ARIMA和GARCH模型的讨论,我想通过考虑长状态空间模型和协整时间序列来继续进行时间序列分析讨论。

时间序列的这些后续领域将向我们介绍一些模型,这些模型可以改善我们的预测,这将大大提高我们的交易获利能力和/或降低风险。

参考文献