对于大多数的工薪阶级来说,目前现行的个人所得税适用于全年累计收入+一次性税收优惠。

有可能有的人不理解一次性税收优惠是什么意思,所以这里我首先解释下什么是一次性税收优惠,然后在讲一下为什么明明公司多发了钱,到手反而会更少呢?

一.个人所得税现行政策

不享受一次性税收优惠

如果其不享受一次性税收优惠,计算方式如下:

((工资-五险一金)*12个月+年终奖-6W基础免征额)*对应税率-速算扣除数

((23000-3000)*12+50000-60000)*20%-16920=29080元。

享受一次性税收优惠

如果其享受一次性税收优惠,计算方式如下:

则其全年应缴纳的个人所得税

((工资-五险一金)*12个月-6W基础免征额)*对应税率-速算扣除数+(年终奖*对应税率)

((23000-3000)*12-60000)*20%-16920+(50000*10%)=24080。

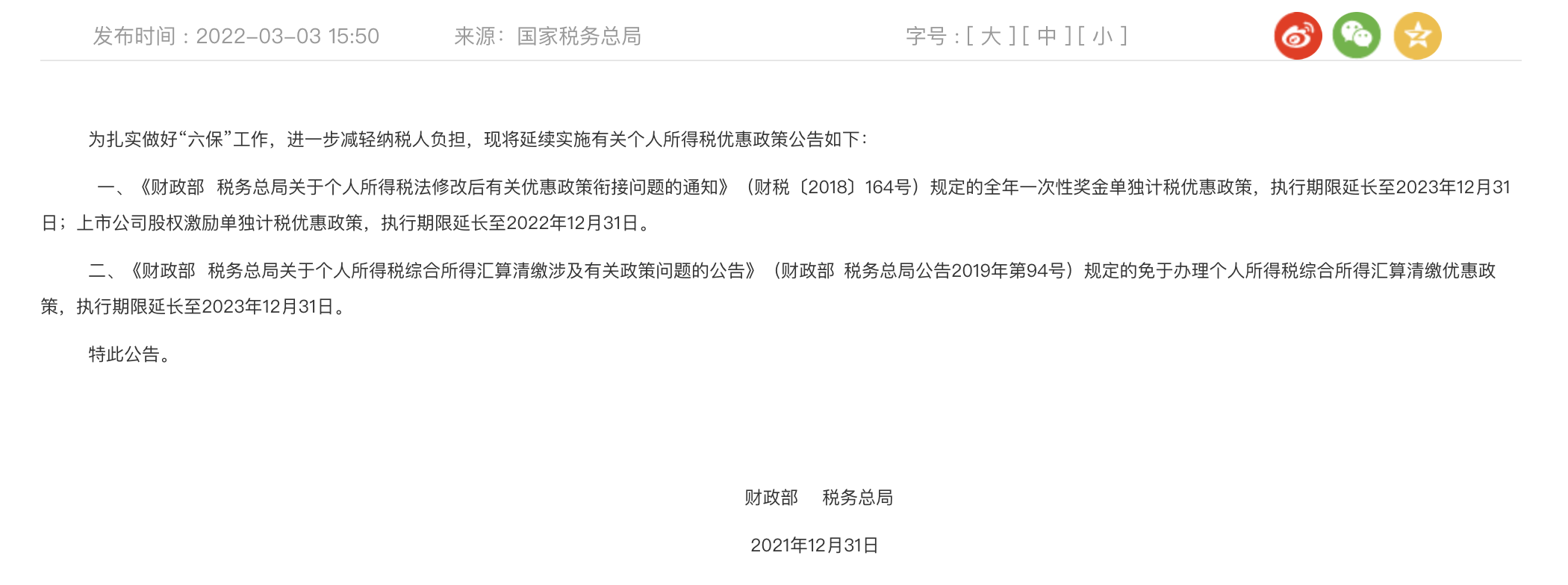

优惠政策延期

是不是很惊讶,一下子省了整整5000块,而且这是完全合法的,并不属于避税的行为。

目前,一次性税收优惠已经延期到了2023年的12月31日。

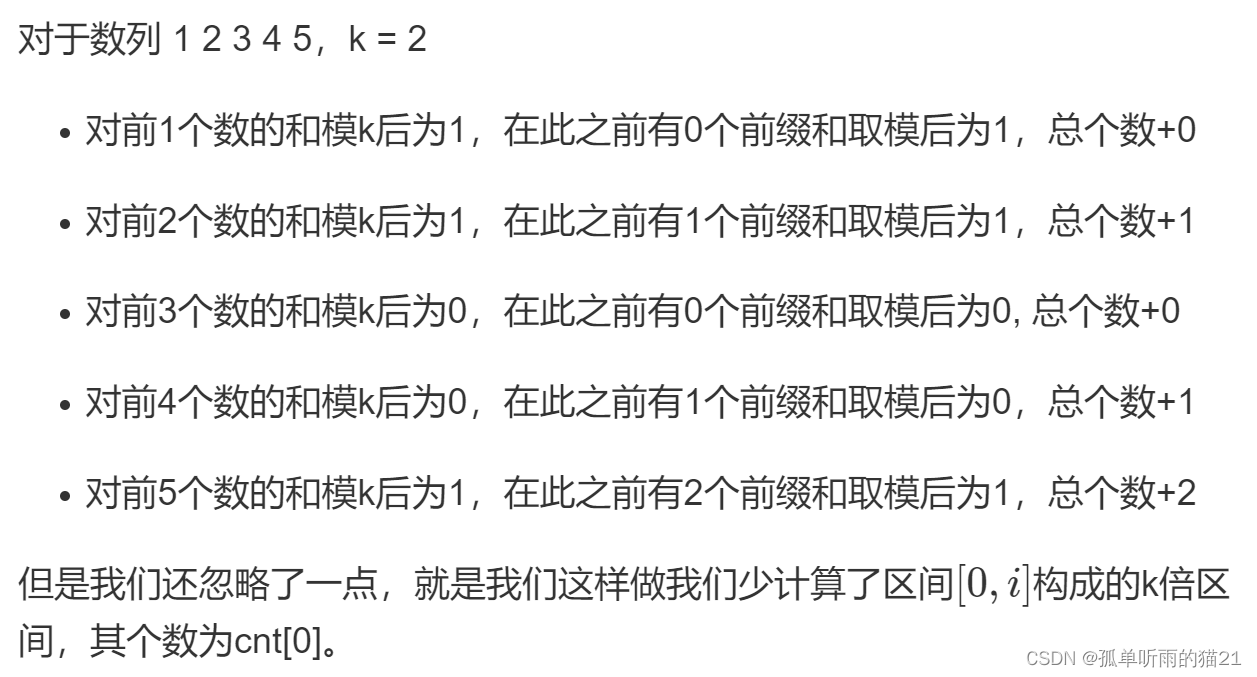

二.为什么奖金多发到手的反而会少

刚才提到了一次性税收优惠,但是这个政策有一个小BUG,就是用年终奖直接除以12来计算的税率区间,没有考虑到速算扣除数的问题。

我们以最极端的情况为例,员工A年终奖96W,员工B年终奖96W零1块钱。

员工A,年终奖96W,对应税率区间为35%,则需要为年终奖缴纳的税款为:960000*0.35%=336000

员工B,年终奖96W零1元,对应税率区间就提升为45%了,所以需要为年终奖缴纳的税款为:960001*0.45%=432000

两者整整差了9.6W,这也就是我们经常所说的,年终奖多发一块钱,到手少10W的原因所在。

最后,博主也贴心的帮大家整理多缴纳的区间,大家在选择年终奖的时候要尽量避开这些区间,希望能够帮助到大家。

| 范围(单位万元) | 最极端情况下多缴额 |

| 96-113.45 | 17.45 |

| 66-71.08 | 5.08 |

| 42-48 | 6.00 |

| 30-33.75 | 3.75 |

| 14.4-15.52 | 1.12 |

| 3.6-3.71 | 0.11 |

| 0-3.6 | 0 |