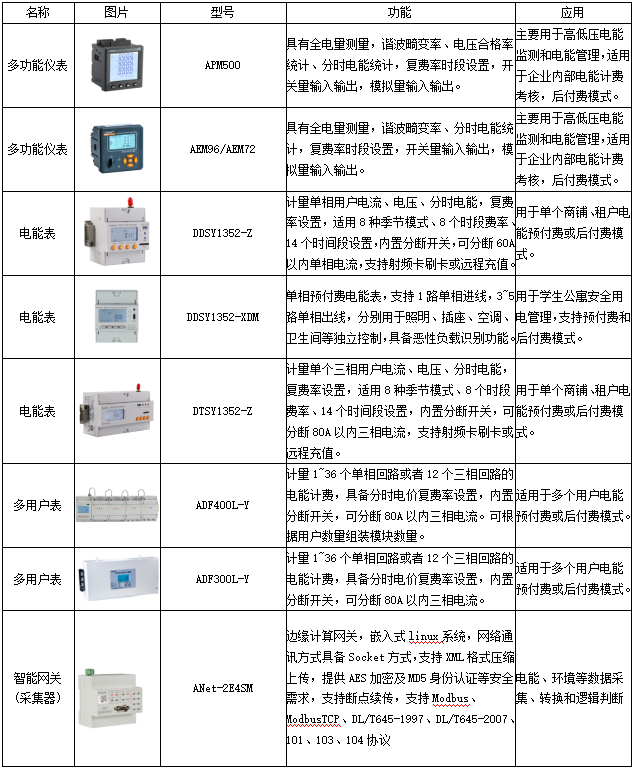

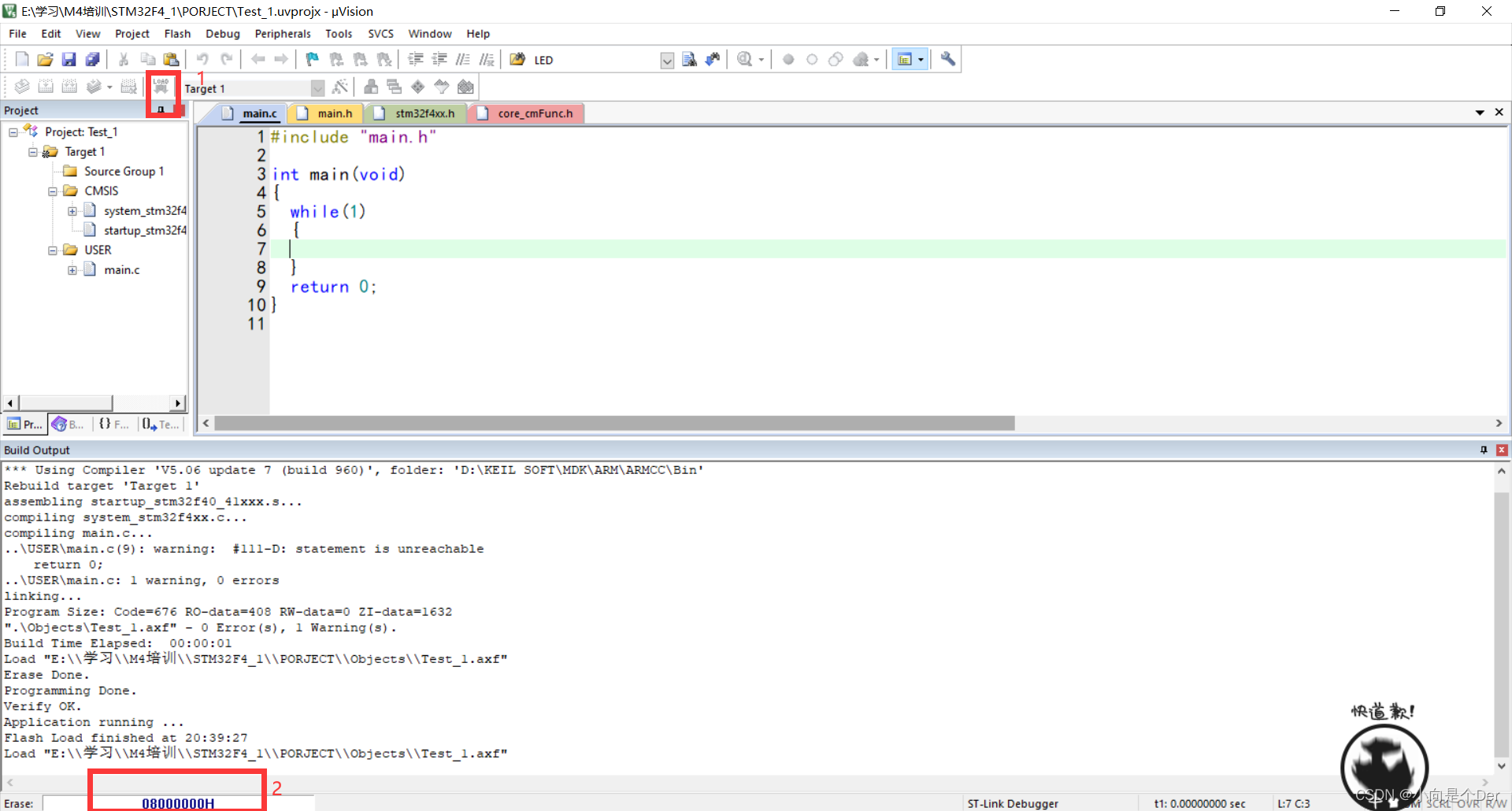

北京时间2月28日,名创优品发布2023财年中报,财报显示,2023财年第二季度营收规模有所收窄,但净利润、毛利率、门店数量均实现了不错的增长,总体表现可圈可点。

(资料来源:富途牛牛)

此外,值得一提的是,近日名创优品在广州举办了全球品牌战略升级发布会,宣布公司下一步品牌转型升级战略,不仅提出海外市场业务持续扩张,也提出了若干重要转型方向,值得市场关注。

减收但增利,即将迎来行业增长期

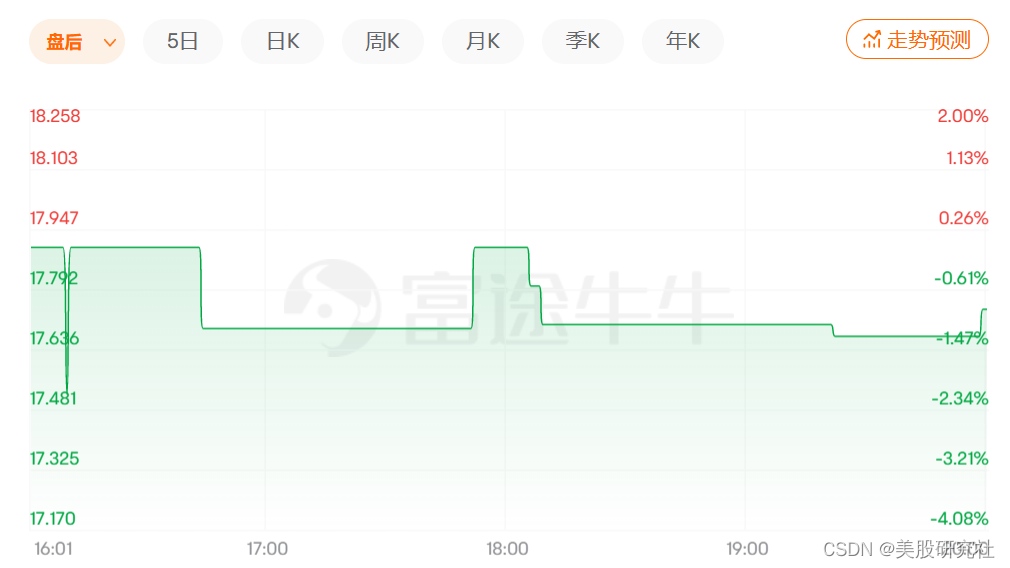

具体而言,2023财年中报显示,第二季度名创优品实现收入24.94亿元;第二季度实现利润3.60亿元,同比增长95.4%;毛利率为40.0%,同比上涨8.9个百分点,环比上涨4.3个百分点。整体营收规模虽有所收窄,但净利润及毛利率均实现了不错的增长。

(资料来源:同花顺)

再将时间维度拉长,事实上,前几个季度名创优品就在盈利能力上取得了较大的增长,2023财年前两个季度净利润(7.64亿元)已超过2022财年全年净利润规模(6.40亿元),实现了跨越性的增长。这主要是因为国际业务的收入贡献增加,毛利率通常高于国内业务,从2021年同期的25.9%增加到本季度的39.5%,另外,品牌战略升级相关的新产品贡献了更高的毛利率,公司在成本方面也进行了更有效的控制。

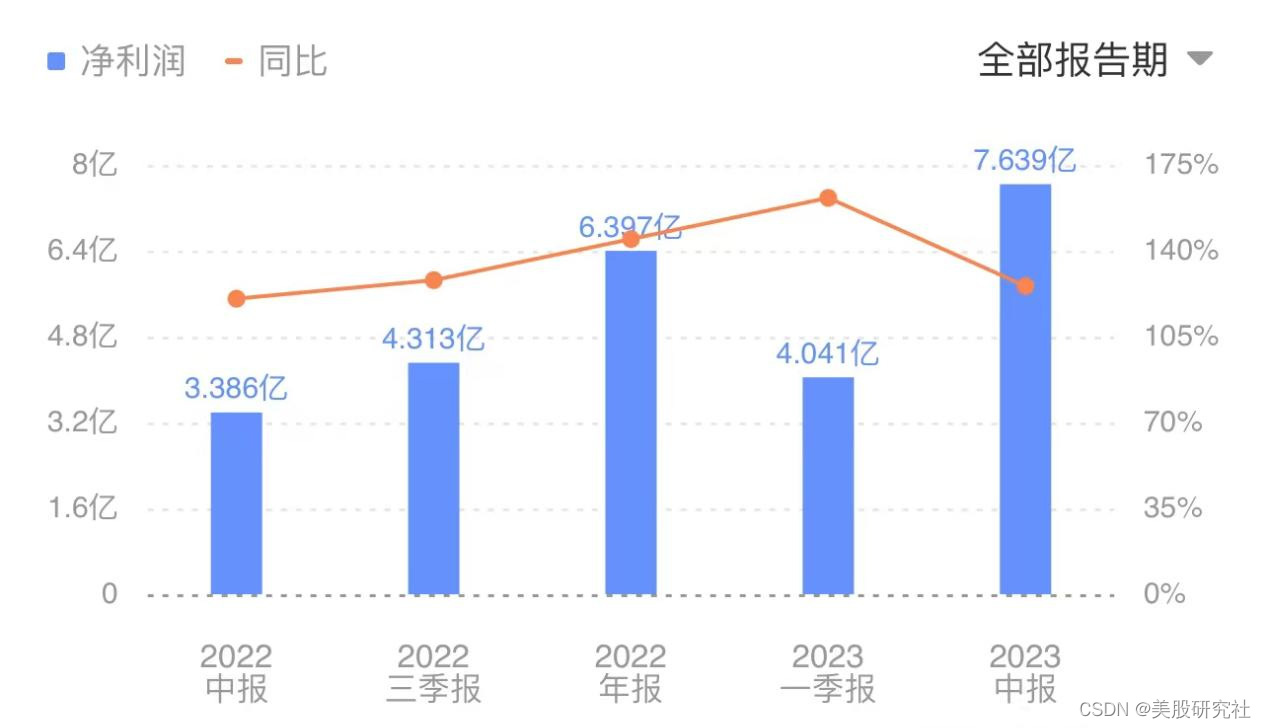

而与净利润涨势截然不同的是,从上年同期以来,名创优品的营收增长速度逐渐下滑,直至2023年中期出现逆增长。虽然公司净利润规模在持续增长,但营收的下滑也发出了不妙的信号。

(资料来源:同花顺)

对此,财报也做出解释,具体原因主要在于疫情影响。根据名创优品的估计,线下公司门店的总客流量在10月、11月和12月分别下降了27%、36%和34%,相应期间的销售额分别下降了23%、32%和30%。此外,名创优品临时关闭的门店数量在11月下旬达到峰值,超过950家。

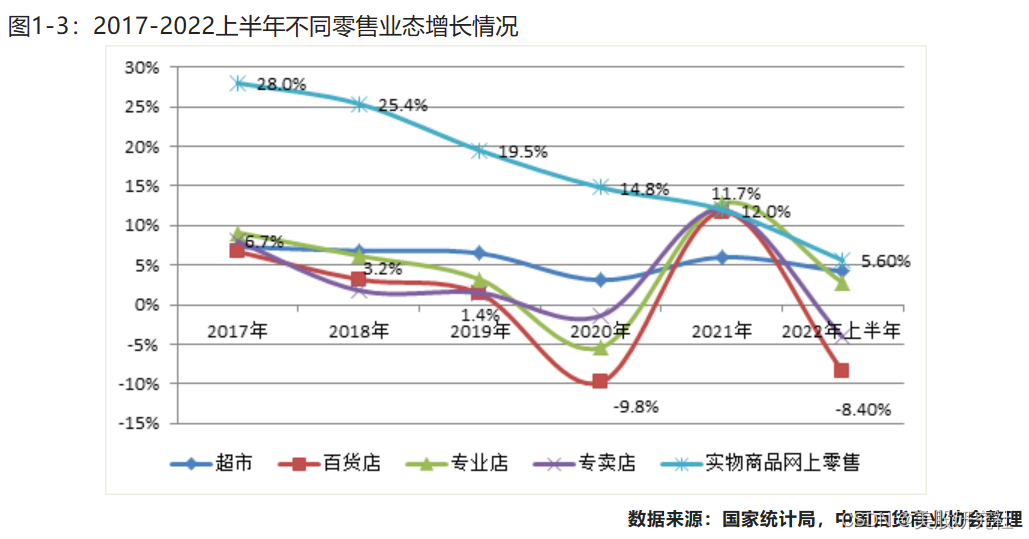

宏观来看,其实整个线下零售行业均面临客流和业绩压力。据行业研究报告不完全统计,2022年全年实体零售多个业态合计约7000家左右实体门店关闭,其中,商超关闭超过1000家,服饰门店关闭4000余家,美妆个护关闭700余家。

以同属生活百货零售赛道的无印良品为例,2022年财报显示公司营收同比增长9.4%,归母净利润分别同比下滑27.6%,无论是其本土市场日本还是最大的海外中国市场表现均不尽如人意,不排除其自身运营上存在瓶颈等原因,但国内外零售行业现状低迷的影响不可忽视。

不过,随着疫情管控政策放松,消费动力将逐渐增强,进而带动整个零售板块走向回暖。看向名创优品,财报显示2023年公司线下销售开始出现较大反弹,2023年1月份销售额同比增长约40%,春节7天假期销售额同比增长约25%。

可以预见,疫情影响的余波结束后,整个线下零售行业将迎来增长期。

海外市场“开疆拓土”,机遇与挑战并存

在目前业务增长战略上,名创优品聚焦全球门店网络扩张,尤其是海外市场的抢滩与渗透。

不同于已初步站稳脚跟的国内市场,名创优品在暂未大力开疆拓土的海外市场有着较为充足的增长空间。虽然近两年疫情影响延缓了名创优品重点发力海外市场的计划,但随着大环境趋势逐渐明朗,名创优品再次显现了其扩张海外市场的野心,以期寻求更大的增长空间。

从目前名创优品海外市场发展情况来看,其展现了不可小觑的实力。财报显示,名创优品的海外业务在持续扩大,报告期内海外市场带来收入9.9亿元,已占公司收入的40%,是过去三年的最高水平。并且,截至2022年12月31日,名创优品海外市场门店数量为2115家,同比增加238家,环比增加88家,扩张态势良好。

名创优品海外市场中,美洲市场的表现颇为亮眼。财报显示,截至2022年12月31日的6个月内,名创优品除中国外的亚洲国家GMV达到1.89亿元,美洲的GMV达到2.02亿元,欧洲的GMV为0.33亿元,其他国家为0.30亿元。除中国外的亚洲国家门店的平均年化收入为170万元,而美洲国家则达到290万元。

结合数据来看,名创优品未来发展形势大好,但放在大环境中,名创优品海外市场扩张之路仍是机遇与挑战并存。

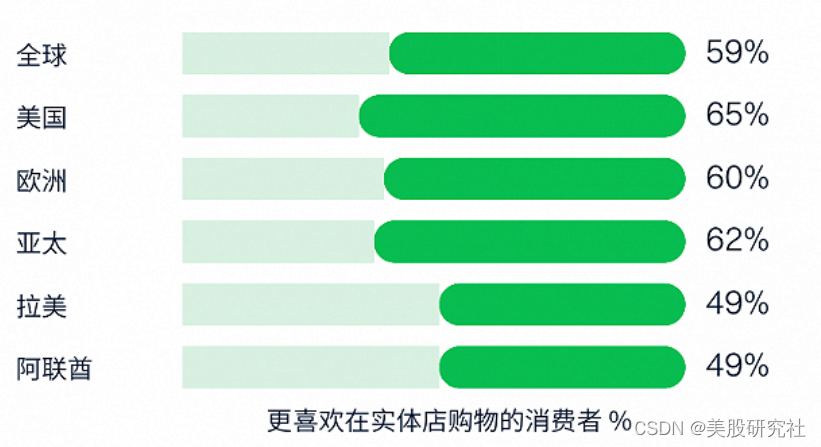

根据Retail Customer Experience发布的研究报告,60%的成年人表示疫情前他们偏向于选择线下购物,现在线下购买率已经降到了37%。可以看到,随着线上电商零售的繁荣以及疫情的影响,全球线下实体零售在过去几年的市场份额遭到了较大的挤压。不过,《2022海外零售消费白皮书》也指出,在全球范围内,59%的消费者仍然更喜欢在实体店购物。

(资料来源:《2022海外零售消费白皮书》)

可见,虽然海外零售市场发展大趋势在向线上转移,但线下实体市场并非完全失去竞争力,全球仍存在超过一半消费者对线下购物持有更积极态度。而与此同在的,也是较为紧张的竞争局面。

名创优品出海一方面要与各国市场上本土企业竞争,如美国本土的Dollar General、Five Below,另一方面也需要与同样在开拓海外市场的跨国零售品牌对抗,如无印良品、大创等日本大型零售品牌。

以生活百货赛道国际头部企业无印良品为例,其自1991年便开始进军海外市场,足足比名创优品早了20余年。其财报显示,截至2022年8月底,无印良品在日本开设了493家门店,海外开设了579家门店,海外业务逐渐成为其发展重心。

不过,不同于无印良品的品牌定位,名创优品以轻资产快速扩张战略实现了全球渠道网络的快速铺开,建立了较为强大的渠道网,报告显示,截至2022年底海外市场开设2115家门店,从门店数量上赢下一局。

与无印良品这般强劲的竞争对手相比,名创优品出海的优势在于其能够基于构建的强大供应链体系通过规模化定制直采实现降本增效,并通过性价比优势以及本地化运营策略向海外提供多样的sku矩阵,报告显示,截至2022年12月31日止六个月内,名创优品平均每月推出超过560个SKU,为消费者提供超过7600个可选的核心SKU的广泛产品组合,而美国本土零售品牌的上新速度基本半年一次,远远低于名创优品每月一次的频率。

但是在原创设计能力上,名创优品还是有待改进空间,亟需增强原创IP造血能力。并且,随着低价市场不断被填充,其未来与名创优品的国内及海外市场竞争或许会更加激烈。这种情况下,必须更加关注专注产品创新。

产品为王,开启品牌战略升级之路

在近日举办的品牌战略升级发布会上,名创优品宣布了未来发展方向,主要聚焦于三个转变:从渠道品牌升级为产品品牌;从零售公司升级成内容公司;将顾客升级为用户。可以看出,名创优品将在品牌定位上做出较大升级。

随着步入下一个十年发展期,名创优品不再甘于仅做生活百货渠道零售商,而是期望基于自身十年铺开的强大渠道网络来搭建自营品牌矩阵,以期推出更高毛利的自营品牌产品或逐渐掌握定价权来提升公司盈利空间。

从品牌成长角度来看,随着IP价值、品牌价值、内容价值在如今时代越来越受到消费者的青睐与重视,除了部分功能性商品之外,被赋予上述属性的零售商品能够获得更高的商业价值从而赢得消费者的买单,“内容为王,品牌至上”再度成为市场的主流。

另外,在国内生活百货零售赛道出现了越来越多的后起之秀,也有着更加细分的发展趋势,越来越多竞争者加入其中挤占赛道,也给名创优品的市场地位带来了不小的威胁与挑战。

对于名创优品而言,若仅仅依赖渠道网络在如今的内容时代或许无法实现更加跨越性的突破,缺乏造血能力意味着无法收获更多的品牌黏性消费者从而稳固市场份额。因此,名创优品开启品牌转型升级也是寻求企业突破口的必然之势。

近年来,名创优品也意识到内容属性的重要性,其基于年轻人的需求和喜好,侧重IP联名和设计,并将IP打造作为产品创新的焦点。此前,名创优品与迪士尼、漫威、皮克斯等国际知名IP的联名产品在市场上获得了火热追捧,今年其也将与侏罗纪公园、超级马里奥、宝可梦,芭比娃娃等IP建立新合作。

为了增强产品设计能力,名创优品还在中国、美国、日本、韩国成立了四个设计中心,以打造自身的IP矩阵。同时,名创优品整合超1100家优质供应链企业,还首次纳入WGSN、潘通等全球顶尖的潮流和消费趋势洞察机构,以精准把握市场需求,使产品开发更具前瞻性。

尽管市场竞争激烈,但随着零售业迎来发展东风期,可以预见,名创优品自身原有业务的发展或将迎来拐点从而摆脱营收下滑的趋势,加之不断进行海外市场扩张,以IP设计为起点的品牌转型升级之路开启,名创优品或将再掀起一波消费热浪。

作者:海岛

来源:美股研究社