北京时间2023年2月16日,美国网络设备老牌巨头思科公布了其2023财年第二季度财报,业绩超预期。

据思科财报显示,其2023财年Q2实现营收136亿美元,分析师预期为134.3亿美元;同时给出大超预期的业绩指引,思科预计第三财季收入将增长11%-13%,分析师预期增长5.8%,预计全年收入将增长9%-10.5%,分析师预期增长5.7%。大超预期的业绩指引也令其股价产生反应,盘后思科股价一度涨超11%。

总体而言,思科2023财年第二季度的表现可圈可点,但在业绩持续增长下,也存在增收不增利,亚太地区停滞不前的情况,面对竞争对手的激烈竞争,思科选择裁员重组,押宝云平台,这对思科而言是否为一剂良方呢?

增收不增利,产品业务支撑营收

财报显示,思科2023财年第二财季营收为136亿美元,同比增长7%;净利润为28亿美元,同比下降7%;同期,不计入某些一次性项目(不按照美国通用会计准则)调整后的净利润为36亿美元,同比增长3%。

从数据来看,思科出现了增收不增利的情况。

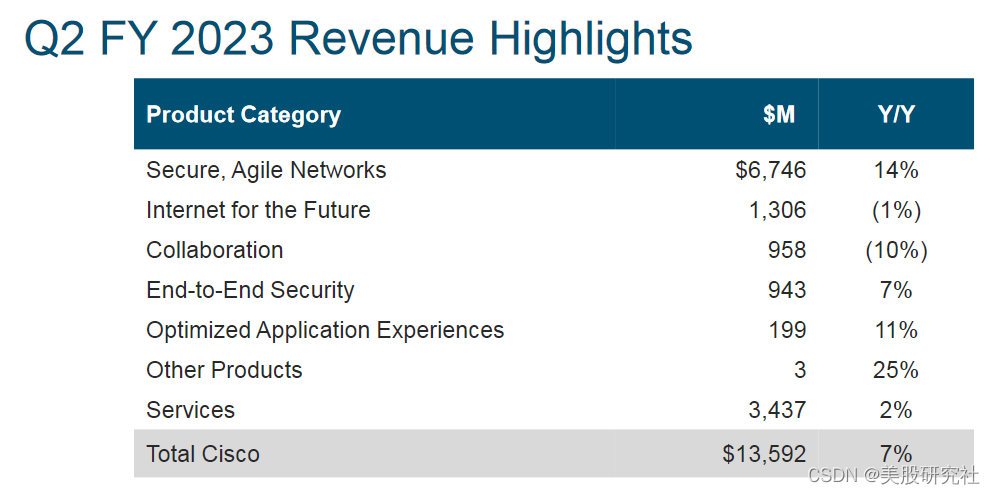

细究其业务情况,思科的增长主要来自于产品业务。据财报显示,思科将业务分成两部分,分别为产品业务和服务业务,其中产品业务本季度实现营收101.55亿美元,同比增长9%;服务业务本季度实现营收34.37亿美元,同比增长2%。

而其增收不增利的问题也与产品业务相关,据其财报显示,思科第二财季销售成本为51.65亿美元,上年同期为46.71亿美元。其中,思科第二财季产品销售成本为40.38亿美元,上年同期为35.69亿美元;服务销售成本为11.27亿美元,上年同期为11.02亿美元。

思科的产品业务成本显著提升,主要原因还是受疫情和通胀形势下供应链的中断和原材料涨价所影响,虽然思科表示已经通过涨价转嫁部分成本,但仍没有完全覆盖成本的上涨。

受此影响,思科第二财季总毛利率、产品毛利率和服务毛利率分别为62.0%、60.2%和67.2%,去年同期分别为63.3%、61.8%和67.3%,产品业务的毛利率有所下降。

总体而言,思科本次业绩增长的支撑虽然仍为产品业务,但是其成本的增长也让利润增长承压。

竞争激烈,硬件领域持续增长恐难维持

产品业务为何能成为思科业绩的主要倚仗?可以从其产品业务的细分项中找到答案。

据思科财报显示,思科2023财年第二财季来自于安全和敏捷网络业务的营收为67.46亿美元,与去年同期相比增长14%;来自于优化应用体验的营收为1.99亿美元,与去年同期相比增长11%;其他业务的上涨幅度均低于10%。

显然,在产品业务中,最大的支撑是安全和敏捷网络业务,此业务其实就是包括路由器、数据中心在内的思科传统的网络设备硬件业务。

虽然此业务目前支撑着思科的增长,但伴随竞争的加剧,思科在硬件市场的增长越发吃力,从思科的分地区业绩便可窥见一丝端倪。

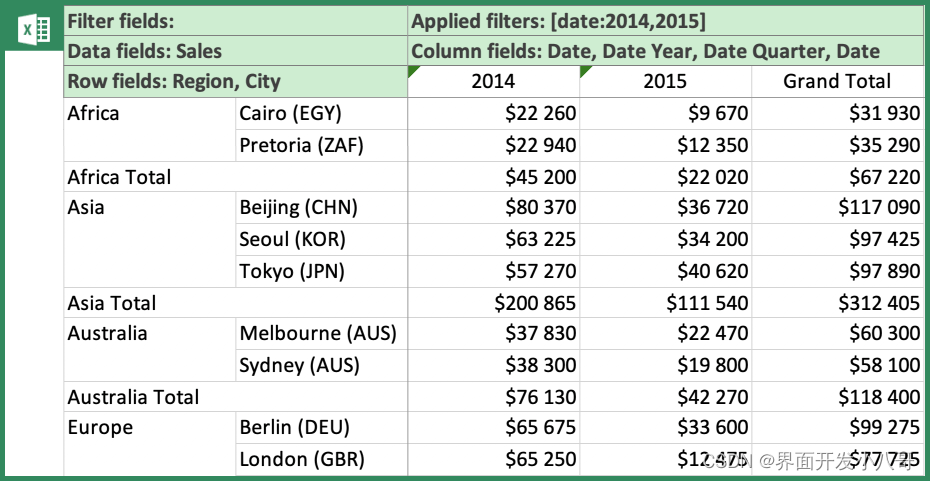

财报显示,思科2023第二财季来自美洲的营收为78.25亿美元,与去年同期相比增长9%;来自EMEA(欧洲、中东和非洲)地区的营收为37.28亿美元,与去年同期相比增长5%;来自APJC(亚太、日本和大中华区)地区的营收为20.39亿美元,与去年同期相比增长1%。

其中,美洲地区是思科的收入主要来源,其产生收入占思科总营收的58%。由于起家于此,思科在美国硬件市场具有统治地位,持续的增长无可厚非。

而与此相反的是以中国为首的APJC地区,据财报显示,思科近一年来的四个季度来自APJC地区的业绩增长率分别为-6.37%、-2.05%、0.34%、1%。显然,近一年以来思科在亚太地区的收入增长缓慢,甚至出现下滑。

具体而言,在亚太地区,思科的主要竞争对手是以华为、中兴、新华三为首的中国企业。以路由器为例,据华经产业研究院数据,截至2022年,在中国市场,市场份额主要由国内公司占有,华为和新华三的路由器市场份额占比分别为47.3%和30.8%,思科占比较小,仅为3.6%。

曾经,在2005年左右,思科占据了中国近80%的市场份额,且产品价格普遍较高,而随着网络设备技术的发展,思科在技术方面不再拥有垄断地位,本土企业强势崛起,利用价格优势快速抢占市场,外加政治因素导致中国企业更倾向于选择本土设备供应商合作。思科在中国逐渐败退,其他的国外企业也难以在华为、中兴等本土企业崛起后进入中国市场。

其实不仅是中国市场,放眼全球,思科在硬件市场都不轻松,随着华为、Arista等企业的崛起,思科的市场份额被逐渐蚕食。据Dell'Oro Group数据显示,思科在全球网络设备的市场份额已从2015年的51%降至2021年的36%。特别是在交换机市场,华为的份额已经逐渐和思科持平。据IDC数据显示,截至2022年第二季度,思科全球服务提供商和企业级路由器市场份额为33.2%,华为则为32.8%。

另外,从市场重心变化来看,思科可能也难以在硬件业务上找到持续增长的突破点。随着互联网技术的进一步发展,云服务取代了部分企业自建网络的需求,全球网络设备硬件市场增长逐步放缓,据华经产业研究院数据,2021年,全球网络设备市场规模达到6500亿元,预计到2027年增长至8580亿元,复合增长率仅为4.74%。

在这种情况下,思科跟随市场发展趋势,加强软件业务布局,已成为必要选择。

裁员重组,押宝云平台能否突破

实际上,早在罗宾逊接任思科CEO时,就可以看出思科转型的决心。在其接任的第一年,思科便收购了15家公司,几乎都集中在云、安全、物联网和数据分析等领域,借此不断将业务向软件领域拓展。目前来看,也取得了一定成效。

据财报显示,思科2023财年软件收入为42亿美元,同比增长10%,软件订阅收入为35亿美元,同比增长15%。

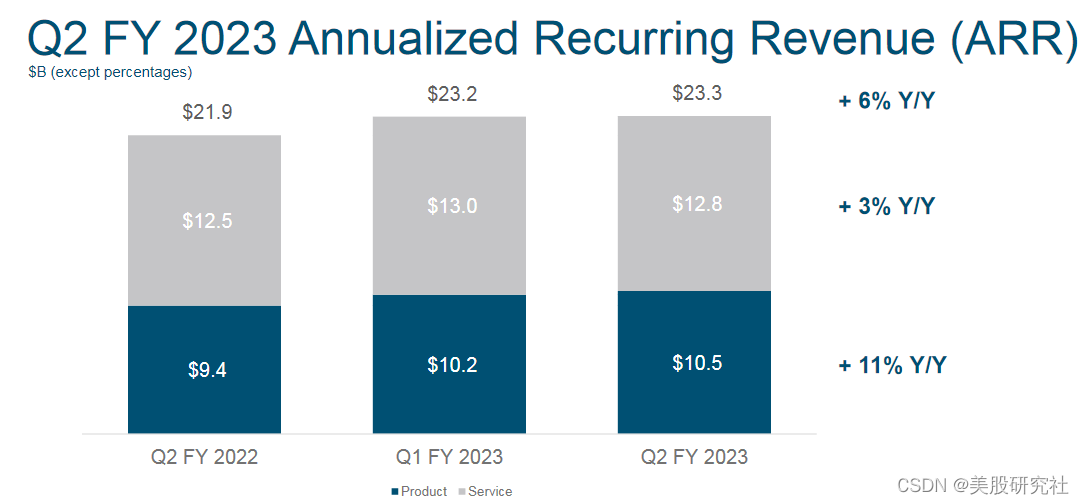

同时,在软件和订阅业务的推动下,思科的ARR(经常性收入)达到23.3亿美元,同比增长6%。

从上述数据来看,在软件转型方面,思科已经取得一定成效,但是这仍然难以作为其未来持续增长的强力支撑。

基于对云服务领域巨大发展前景的把握,思科选择继续加大力度押宝云平台。据了解,随着5G的发展,越来越多的企业选择云服务而非搭建自己的网络,Canalys数据显示,2022年全球云基础设施服务总支出为2471亿美元,同比增长29%,预计在2026年市场规模将突破万亿。

与市场需求同步,思科近年来在此领域动作频频,并在近期的每一次财报说明会中都强调了对云平台的投入。

思科的CEO在上一季度的财报说明会中便宣布支出6亿美元的遣散费和其他重组相关的费用,预计将裁员约5%的员工,涉及4000人。其表示在本次重组中将专注于将资源转移到企业网络空间并加速其平台战略,即继续加码云平台,而这也可以从本财季财报透露的一些动作得到证实。

财报显示,数字化转型和混合云是思科本季度支出的主要领域。在2月7日,思科在其Cisco Live 2023中推出全新的Cisco Full-Stack Observability Platform系统,声称此系统是第一个支持开放式遥测的网络可视性解决方案,与其他云服务商为客户提供定制化云产品不同的是,此系统可以让用户可视化看到各个服务之间的关联,提升其云原生应用的数字化体验,帮助客户打造一个建立在开放可扩展架构上的应用生态系统。面对有打造应用生态需求的大型企业,思科的系统相对是更吸引人的,思科或许可以借此进一步打通大型企业的市场。

但不可否认的是,思科在云服务市场的前路也不好走。目前云服务平台的主要市场被几家巨头牢牢把握,据Gartner数据显示,2021年全球云计算市场前五厂家便占据了81.23%的市场份额,其中亚马逊38.92%、微软21.07%、阿里云9.55%、谷歌云7.08%、华为云4.61%。

思科想要在云计算市场取得成效,则必须面对以亚马逊AWS为首的巨头,头部企业已经占据了80%以上的市场空间,思科不管是选择剩下的20%由无数中小云服务商瓜分的蛋糕还是那80%由巨头们把握的份额,都需要面临无比激烈的竞争。虽然思科在云服务业务的决心很足,但想要借此突破,亦任重道远。

作者:熊生

来源:美股研究社