《港湾商业观察》黄懿

近日,希迪智驾(湖南)股份有限公司(下称“希迪智驾”)向港交所主板递交上市申请,联席保荐人为中金公司、中信建投国际、中国平安资本(香港)。

资料显示,希迪智驾的前身为长沙智能驾驶研究院有限公司,主营业务为矿车、货车等无人驾驶商用车研发,销售以及配套V2X(车联网)解决方案业务。

最近不少自动驾驶企业扎堆IPO,希迪智驾此番冲刺“自动驾驶矿卡第一股”前景又如何?

持续亏损8.2亿,毛利率下滑

2021年至2023年及2024年上半年(报告期内),希迪智驾的收入分别为7738.5万、3105.6万、1.33亿、2.58亿;净亏损分别为1.795亿、2.63亿、2.55亿、1.23亿,合计亏损8.2亿元;经调整净亏损(非国际财务报告准则计量)分别为1.14亿、1.59亿、1.38亿、5944.8万,合计亏损4.7亿元;毛利率分別为33.1%、-19.3%、20.2%、17.2%;经调整净亏损率(非国际财务报告准则计量)分别为147.3%、511.5%、103.7%、23.0%。

希迪智驾表示,自动驾驶的销售收入持续增长,乃主要由于全栈自动驾驶矿卡解决方案销量及客户群增加。

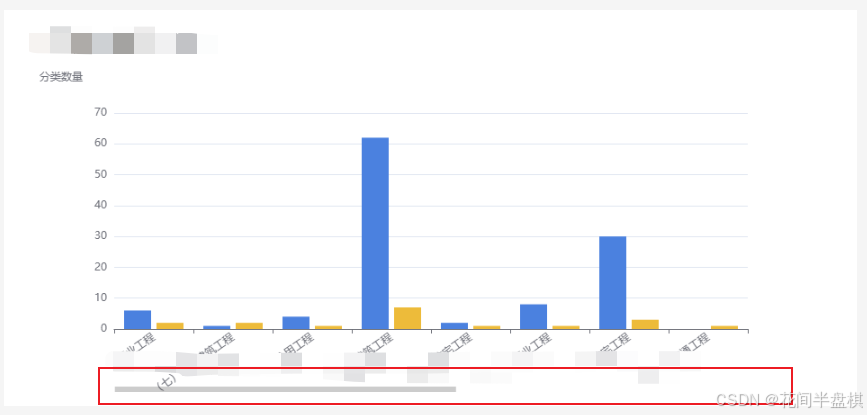

报告期内,来自自动驾驶的收入占比分别为8.8%、90.2%、56.1%、60.4%,其毛利率分别为22.5%、-25.1%、19.5%、16.1%;来自V2X的收入占比分别为91.2%、9.8%、27.8%、28.7%,其毛利率分别为34.1%、33.5%、17.7%、7.7%;来自高性能感知的收入占比分别为0、0、16.1%、10.9%,其毛利率分别为0、0、27.0%、48.0%。

可以看出,整体毛利率的下滑主要是因为自动驾驶和V2X的毛利率下滑导致的。

公司表示,2021年至2023年,毛利率经历了大幅波动,主要因为公司于2022年录得毛损,其主要由于句容项目的毛损。毛利率由截至2023年上半年的15.1%增长至截至2024年同期的17.2%,乃由于自动驾驶毛利率微弱改善及开始高性能感知,这自2023年起录得显著更高的毛利率。

自动驾驶企业扎堆IPO

希迪智驾的自动驾驶解决方案包括全栈自动驾驶矿卡解决方案及自动驾驶物流车解决方案。自动驾驶业务的主要成就集中于自动驾驶矿卡。

根据灼识谘询的资料,希迪智驾为中国某矿区交付了56辆自动驾驶矿卡,与约500辆有人驾驶卡车混合行驶,组成全球最大的混编作业采矿车队,并交付了中国首个完全无人驾驶纯电采矿车队。以截至2024年上半年的收入计算,公司在中国自主采矿市场排名第一。

报告期内,公司分别服务31名、44名、85名及100名客户。截至2024年9月30日,公司向客户交付了123辆自动驾驶矿卡,并收到320辆自动驾驶矿卡及206套独立自动驾驶卡车系统的指示性订单。

公开资料显示,无人驾驶矿车、包括新能源矿车的行业机遇,始于近年国家对绿色矿山的倡导。按测算,一辆重卡的污染排放相当于300辆燃油轿车,而宽体矿卡排放更是重卡的4倍,其相当于1200辆轿车。实现矿车的新能源化和绿电化,即为“绿色矿山”的理念。

有意思的是,最近不少自动驾驶企业扎堆IPO。11月8日,新能源矿卡企业博雷顿科技更新港交所的招股书;新能源商用车解决方案企业特百佳动力则正在接受海通证券的IPO辅导;11月27日,小马智行(PONY.US)正式在纳斯达克挂牌上市,成为今年以来美股自动驾驶领域最大规模IPO。

这也是得益于无人驾驶理念在市场的普及度逐渐提升。

在市占率方面,根据灼识咨询的资料,按截至2024年上半年的收入计,希迪智驾为中国第二大自动驾驶商用车技术公司,市占率为8.2%。其中,前五大市场参与者共计42.7%市占率,位列第一的公司市占率为12.9%,比希迪智驾多出4.7个百分点。

黄河科技学院客座教授表示,“自动驾驶分为很多领域,最热门的是Robotaxi,但是投资者对该领域的热情正在降温,小马智行上市第一天跌破发行价就是例子之一。而自动驾驶矿卡,业内较为看好。矿区较多为无人区,交通场景相对简单,对自动驾驶的要求比较低,比较容易实现。与此同时,用自动驾驶矿卡可以在一定程度上节约人力资源和成本,所以市场对其较为看好。”

张翔进一步指出,“值得注意的是,目前自动驾驶矿卡未必可以完全适应矿区较为恶劣的环境,比如说爬坡、重力装卸、颠簸等情况,对于自动驾驶矿卡而言,其安全性有待提高。此外,这一系列的矿卡产品价格较高,国家目前没有对应的补贴政策,对于开采的车队而言,前期投入较大。作为一种新兴产品,大部分开采车队保持着观望的态度,新的商业模式也有待验证。”

“因此,自动驾驶矿卡的发展前景无需置疑,但是目前发展较慢,希迪智驾目前交付的数量也并不多,但是中国内地市场很大,市占率小即可说明问题。”

存货水平高,偿债能力有所下降

的确,市场上对自动驾驶的需求量并不明朗,体现于希迪智驾的存货水平较高。

报告期内,希迪智驾的存货分别为7721.4万、1.23亿、1.74亿、1.16亿;存货周转天数分别为452.8天、988.5天、513.6天、121.8天。其中,制成品分别为667.8万、622.8万、688.5万、853.2万。

公司表示,存货周转天数由2021年的452.8天增加至2022年的988.5天,主要是由于2022年有关若干V2X项目的验收期延长,导致进行中合同成本而非销售成本增加以及收入确认的相应延迟进一步导致该年度收入减少,这两个因素共同导致截至2022年12月31日的存货结余增加。公司仍处于早期商业化阶段,存货对项目验收期的波动更为敏感。存货周转天数于2023年降至513.6天,主要由于上述V2X项目的项目验收。存货周转天数由2023年的513.6天进一步减少至截至2024年上半年的121.8天,主要由于存货管理提升。

截至2024年9月30日,截至2024年上半年存货的36.6%在下半年已被消耗或出售。

也因为公司处于早期商业化阶段,持续的亏损也使得公司也在不断扩大借款规模。

2021年至2023年以及2024年6月30日及2024年9月30日,希迪智驾的借款分别为零、1.464亿、1.275亿、1.696亿及2.081亿,主要指有抵押及无抵押银行贷款(主要用于补充营运资金)。

报告期内,希迪智驾的负债净值分别为3.39亿、6.02亿、8.57亿、9.795亿;年末现金及现金等价物分别为5.01亿、3.82亿、2.35亿、3.32亿;公司的流动比率分别为4.6倍、3.0倍、1.9倍、2.1倍;速动比率分别为4.0倍、2.5倍、1.5倍、1.7倍。

由此,不仅要抓紧推进成熟商业化的进程,更要注意自身的现金流情况,保证公司的正常的运转。(港湾财经出品)