《港湾商业观察》廖紫雯

日前,杭州九源基因工程股份有限公司(以下简称:九源基因)二闯港交所,保荐机构为华泰国际、中信证券。此前,公司曾于1月向港交所提交过上市申请,但后续未有相关进展。

招股书披露,报告期内,九源基因存在营收整体出现下滑态势、核心产品骨优导贡献超五成营收、押注“减肥神药”赛道、国内分销商减少净额达250家、华东医药及其附属公司的关联交易等情况。

或受集采影响,押注“减肥神药”赛道

九源基因创立于1993年,是一家总部设于浙江省的中国生物制药公司,拥有超30年生物药品及医疗器械研发、生产及商业化经验。公司专注四大治疗领域:骨科、代谢疾病、肿瘤及血液。

2021年-2023年及2024年前四个月(以下简称:报告期内),九源基因实现营收分别为13.07亿、11.25亿、12.87亿及4.73亿;实现纯利分别为1.19亿、5986.7万、1.20亿及7068.5万。

截至最后实际可行日期,九源基因已围绕该等治疗领域建立一个多元化的产品组合,当中包括八款已上市产品(包括中国首款重组人骨形态发生蛋白-2(“rhBMP-2”)骨修复材料骨优导),以及超过10款在研产品(包括中国首款获得IND批准并递交NDA申请的司美格鲁肽生物类似药JY29-2)。

其中,九源基因已上市的产品组合包括于骨科、肿瘤及血液领域的一款药械组合、两款生物制品,以及五款化学药品。

报告期各期,九源基因所有已上市产品所产生的收益分别占公司总收益87.6%、93.8%、91.5%及85.7%。其中,公司来自骨优导的收入分别为3.55亿、4.44亿、7.09亿和2.69亿,占总收入的比重分别为27.2%、39.5%、55.1%和56.8%。

根据灼识咨询的资料,骨优导为中国首款获准销售的含rhBMP-2骨修复材料,于2023年中国骨修复材料市场中按销售收益计排名第一。公司于2010年向杭州华东医药集团有限公司收购骨优导,于往绩记录期间的大部分收益均来自该产品。

招股书披露,国家医保局自2020年起就高值医用耗材实施集中VBP计划,该计划集中于临床使用普遍、临床使用量大及市场竞争充分的医疗器械及耗材。于2023年,国家组织高值医用耗材联合采购办公室刊发国家组织人工晶体类及运动医学类医用耗材集中带量采购公告,当中宣布(其中包括)第四批高值医用耗材VBP名单。入选第四批VBP名单的医疗器械出现大幅降价。具有生物制剂和医疗器械相结合的独有特性以及创新性的BMP骨修复材料未被纳入第四批VBP名单。

然而,采购公告第5条规定,对于未列入第四批VBP名单的部分医疗器械,地方政府应通过实施竞价规定或限价等措施对其进行价格调控。BMP骨修复材料属于第5条所列的产品,故须遵守相关地方监管机关所实施的价格调控。

根据灼识咨询的资料,该价格调控可能会导致有关价格限制对骨优导的销量及收入的影响带来不明朗因素。根据采购公告,BMP骨修复材料生产商可自愿选择参与第四批VBP名单。申请加入第四批VBP名单的截止日期为2023年11月30日,并未有BMP骨修复材料生产商加入第四批VBP名单。根据灼识咨询的资料,鉴于售价及利润率可能大幅下降,故rhBMP-2产品的生产商不太可能自愿参与国家VBP计划。

截至目前,地方监管部门尚未发布价格调控的详细实施细则,价格调控最早可能于2024年下半年生效,各省的实施细则可能有所不同,并可能在全国范围内分阶段实施。在缺乏官方指引的情况下,价格调控的潜在降价范围仍不明朗。此外,由于政府最近于2023年方开始通过招标要求或价格限制来调控医疗器械的价格,故并无足够的先前基准来进行比较。

九源基因表示,公司可能无法预测或控制的任何该等或未来政策变动,均可能会对公司的产品定价以及相应的收益及盈利能力造成重大不利影响。

核心产品或受集采影响的情况下,公司选择押注减肥神药赛道。JY29-2是一款司美格鲁肽生物类似药,公司正在开发有关药物,公司以吉优泰®作为品牌名称的用于治疗2型糖尿病(“2型糖尿病”),以吉可亲®作为品牌名称的用于治疗肥胖症及超重。

招股书披露,JY29-2(吉优泰)为中国首款取得IND批准、完成III期临床试验并递交NDA申请的司美格鲁肽生物类似药。于2024年1月,公司为JY29-2(吉可亲)用于治疗肥胖症及超重取得国家药监局的IND批准。

同时,招股书指出,司美格鲁肽产品(以通用名记)于2023年的全球销售额达到206亿美元,成为2023年全球三大最畅销药物。然而,用于治疗2型糖尿病、超重及肥胖症的司美格鲁肽的市场规模可能因用于治疗有关适应症的替代防治方法而受限,且药物治疗仅用于治疗部分2型糖尿病、超重及肥胖症人口。

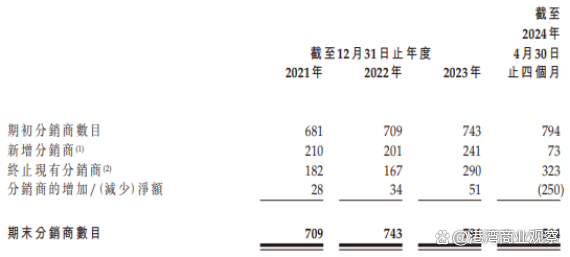

国内分销商减少净额达250家

报告期各期,九源基因分销商收入分别为9.52亿、8.31亿、8.48亿、2.89亿,占公司营收比例分别为72.8%、73.8%、65.9%、61.1%,其中,国内分销比例分别为71.5%、73.7%、65.7%、61.1%。

报告期各期末,九源基因实体层面国内分销网络分销商数目分别为709家、743家、794家、544家,其中,截止2024年前四个月,公司国内分销商减少净额达250家。

于往绩记录期间,九源基因直接与国内分销网络的实体级别的分销商订立分销协议,该等分销商于与公司订立分销协议时有决策权。分销协议年期通常为一年。

报告期各期,于有关期间与公司至少进行一次交易,且紧接上一财政年度与公司并无任何交易的实体级别的分销商分别为210名、201名、241名及73名,乃主要由于2023年3月纳入国家集中VBP计划前,于2021年及2022年公司聘请分销商分销公司的产品亿喏佳及于往绩记录期间分销公司的产品骨优导的需求不断增加,与公司的产品销售及增长一致。

报告期各期,于有关期间与公司并无进行任何交易且于紧接上一财政年度与公司至少有一次交易的实体级别的分销商分别为182名、167名、290名及323名,乃主要由于往绩记录期间集中VBP计划纳入公司的若干产品,导致聘请分销商分销有关产品的需求减少。

著名经济学家宋清辉对《港湾商业观察》表示,观察到九源基因分销商减少幅度过大。此类公司分销商收入大幅减少主要或是由于吉欧停和依诺肝素原料药销售收益减少等因素所致,但是,此举对公司带来的影响不容小觑,可能会导致公司业绩原地踏步、停滞不前。

同时,于往绩记录期间,九源基因对五大分销商(按集团层面计算)的销售额分别为5.96亿、5.00亿、4.99亿、1.81亿,分别占总收益约45.6%、44.4%、38.8%、38.2%。

九源基因表示,对五大分销商的销售额由2021年的5.96亿下跌16.1%至2022年的5.00亿,主要乃由于吉欧停于获纳入国家带量采购计划后的销量及售价同告下降,令来自销售吉欧停的收益减少所致。

华东医药同为公司客户及供应商

九源基因的客户主要包括分销商及直接向公司购买药品及药械组合产品的医院。

九源基因于往绩记录期间各年度╱期间的五大客户主要包括公司的分销商。报告期各期,公司对五大客户(按集团层面同一集团控制的实体合并计算)的销售总额分别为7.26亿、5.39亿、5.72亿、2.34亿,分别占相关期间公司收入的55.5%、47.9%、44.4%及49.4%。

宋清辉指出,五大客户集中度过高对公司而言意味着存在诸多潜在经营风险和挑战,一方面是如果这五大客户的需求发生变化或转向其他供应商,公司可能会面临较大的经营风险,另外一方面此举也会影响其独立性,降低公司在定价和议价方面的能力,从而影响公司的盈利能力。总而言之,建议公司保持合理的客户分布,逐步降低对五大客户的依赖,此举也是提高公司稳定性和市场竞争力的重要策略。

报告期各期,公司对最大客户的销售额分别为3.31亿、2.63亿、2.82亿、1.05亿,分别占相关期间收入的25.3%、23.4%、21.9%及22.2%。

其中,向华东医药及其附属公司作出的销售分别约为9700万、9120万、1.31亿、5970万,分别占各期间公司收益的7.4%、8.1%、10.2%及12.6%。2024年前4个月,华东医药及其附属公司已成为公司的第二大客户。

九源基因表示,公司通常向客户授予30至90天的信贷期,而药械组合产品的客户可获较长信贷期。分销商通常通过电汇及银行承兑汇票与公司结算。除华东医药(于集团层面)外,公司于往绩记录期间各年度╱期间的全部五大客户均为独立第三方。除华东医药(于集团层面)外,于往绩记录期间各年度╱期间,董事、彼等各自的联系人或据董事所知截至最后实际可行日期拥有公司已发行股本超过5%的任何股东,概无于任何五大客户中拥有任何权益。

九源基因的供应商主要包括支持公司药品及药械组合产品生产的原材料及设备供应商,华东医药及其附属公司同为公司供应商,二者构成关联交易。

报告期各期,九源基因向五大供应商(按集团层面同一集团控制的实体合并计算)的采购分别为2.17亿、1.39亿、1.39亿、4650万,占相关期间采购成本总额的54.5%、56.4%、60.6%及63.5%。期间,公司向最大供应商的采购分别为1.62亿、9500万、5500万、1830万,占相关期间采购成本的40.6%、38.5%、24.0%及25.0%。

其中,报告期各期,公司向华东医药及其附属公司的采购金额分别为1170万、670万、750万、210万,分别占各自期间采购成本的2.9%、2.7%、3.3%及2.9%。(港湾财经出品)