作为全球市值最高的上市公司,英伟达的财务数据变化历来是资本市场关注的焦点。不管是数据中心、游戏还是汽车业务,这家GPU巨头的业务进展,一定程度上也代表着不同细分市场的风向变化。

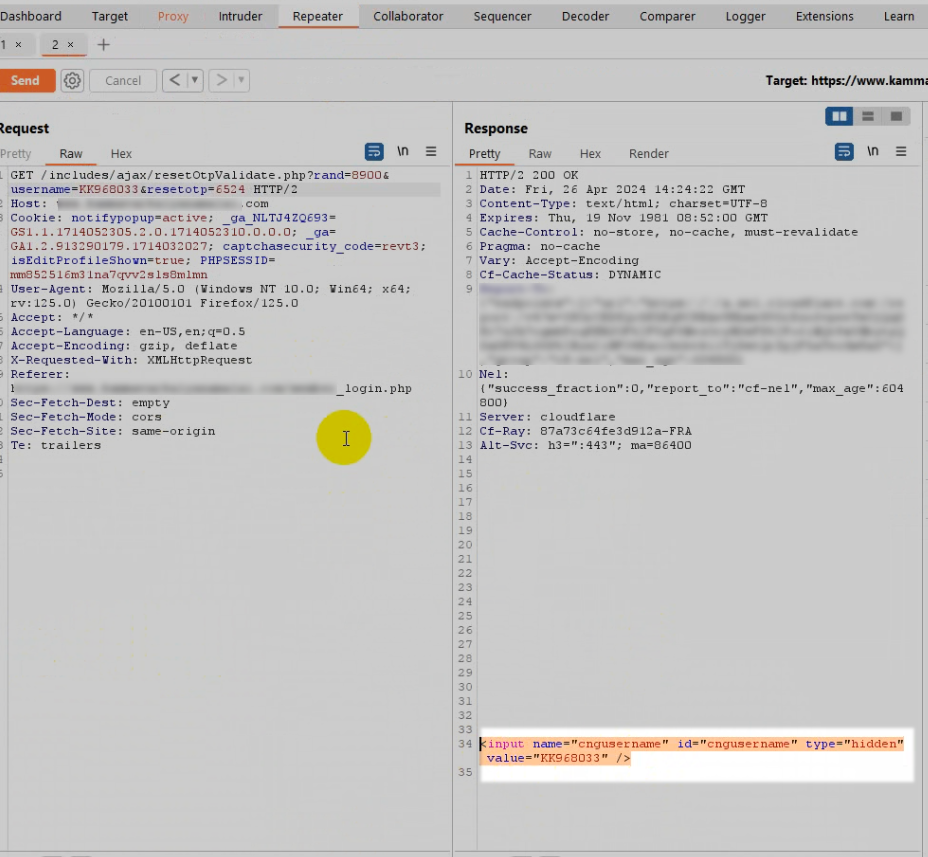

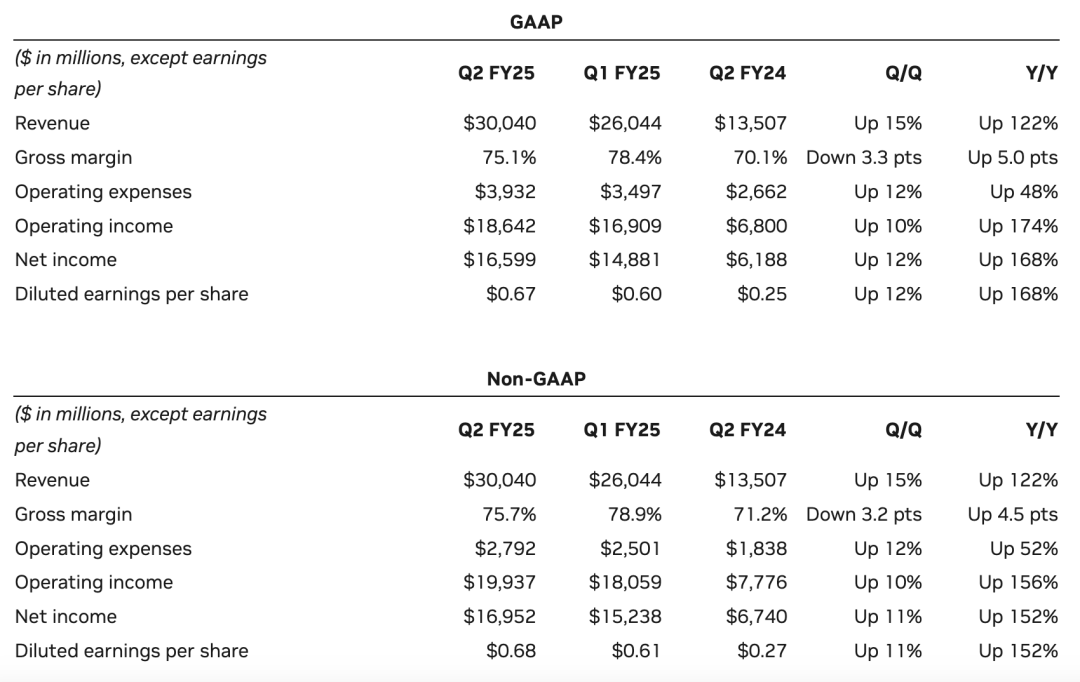

本周,英伟达对外发布最新数据,截至2024年7月28日的今年第二财季收入为300亿美元,比上一季度增长15%,比去年同期增长122%。而创纪录的季度收入背后,是数据中心和生成式人工智能带来的持续需求增长。

按业务分类,数据中心产品线实现营收263亿美元(占收入比重超过85%),较第一季度增长16%,较上年同期增长154%,依然是表现最好的业务板块。

此外,汽车业务实现收入3.46亿美元(仅占公司季度整体收入的1.15%),较上一季度增长5%,较上年同期增长37%。同时,今年上半年(从2月-7月)英伟达的汽车业务收入为6.75亿美元,同比增长22.95%。

从数字变化来看,尽管仍保持增长势头,但显然压力不小,包括价格方面。作为目前英伟达汽车业务的核心,智驾市场的红利(不只是出货量,还有价格)能否持续,仍是一个未知数。

根据高工智能汽车研究院监测数据显示,今年1-6月,仅在中国市场(不含进出口),乘用车前装标配英伟达Xavier/Orin智驾芯片上车交付73.99万颗,同比增长高达91.34%。

91.34%与22.95%两个数字的对比,也进一步凸显英伟达在汽车行业的阶段性难题。一方面,非中国市场的实际上车进展显然低于预期,尤其是高通入局,已经造成挤压;另一方面,中国市场已经开始在卷成本,竞争对手更是层出不穷。

同时,和此前季报披露新增重点合作汽车客户不同,本次季报仅重点提及在今年CVPR会议上获得自动驾驶国际挑战赛“端到端自动驾驶”赛道冠军的信息。

这也进一步凸显后续新客户接棒的压力,尤其是接下来车端旗舰计算平台DRIVE Thor能否按照预期实现规模化上车,还是一个问号。

公开资料显示,这套英伟达自研的端到端模型,能够获取摄像头、激光雷达数据以及车辆的轨迹历史记录,在传感器输入后的五秒钟内就能生成安全的最佳车辆路径。

按照英伟达公司的官方说法,名为Hydra-MDP的模型在大规模端到端驾驶类别中击败了全球400多个参赛者并荣登榜首,是一个关键里程碑。事实上,考虑到英伟达正在自研高阶智驾的全栈方案,但进度并没有达到预期,这次获奖更像是给团队打气。

有意思的是,就在英伟达公布财报的前一天,作为公司在智能驾驶领域的重点客户之一,小鹏汽车刚刚正式对外发布全新一代车型MONA M03,这款被定义为“智能时代的新3系”的智能纯电掀背轿跑,首发20万以内唯一高阶智能辅助驾驶。

而这套全场景智能辅助驾驶XNGP(覆盖高速、城区)继续采用英伟达ORIN计算平台(双芯片),不限城市、不限路线、不限路况,全国都能开。

不过,考虑到成本问题,M03的中低配两款车型并没有采用类似G9/G6低配车型降级单颗ORIN的策略,而是沿用了早期小鹏部分车型的前视一体机方案(成本大幅降低)。

这意味着,进入15万元以下价位市场,英伟达的计算平台方案对于车企来说,是较为突出的成本负担。正如小鹏汽车发布会所说,“不同产品满足不同需求。”

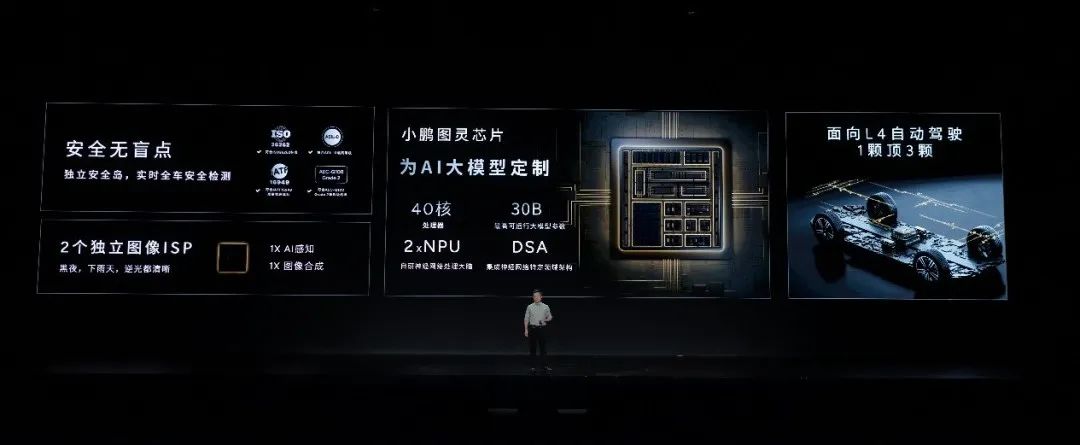

同时,特斯拉自研芯片的路径,正在被越来越多的车企效仿。本次新车发布会上,小鹏汽车也正式发布了全球首颗可同时应用在机器人、AI汽车、飞行汽车的芯片—“小鹏图灵”。

作为端到端大模型的定制芯片,“小鹏图灵”集成了2个自研的神经网络处理大脑(NPU)、2个独立图像信号处理器(ISP),并采用面向神经网络的DSA(特定领域架构)。

在性能指标方面,相比于英伟达ORIN,“小鹏图灵”拥有40核处理器,计算能力是前者的3倍,支持本地端运行最高30B参数的大模型。为适配L4级自动驾驶安全需求,“小鹏图灵”芯片还设置独立安全岛,可实时展开全车无盲点安全检测。

而在发布会后的媒体采访环节,小鹏汽车CEO何小鹏表示,“自研图灵芯片后,也会使用英伟达的芯片。”但,对于英伟达来说,特斯拉效应无法回避。

无独有偶,就在一个月前的7月27日,蔚来汽车在2024创新科技日活动上正式对外披露,自研5纳米智能驾驶芯片“神玑NX9031”流片成功。同时,基于自研的整车全域操作系统SkyOS·天枢,实现硬件与软件、算力与算法的深度融合。

按照该公司的说法,这颗采用5nm工艺的芯片,拥有超过500亿颗晶体管,以及32核CPU和自研的推理加速单元NPU,性能相当于四颗英伟达ORIN。

此外,理想汽车也在加紧芯片自研,包括资深AI芯片架构师(负责下一代深度学习加速芯片研发)、SoC设计集成高级专家(FPGA验证、第三方IP筛选等)都是近期热招岗位。

目前,在中国乘用车市场,理想、小鹏、蔚来三家是英伟达Orin平台的主力客户;高工智能汽车研究院监测数据显示,2023年仅理小蔚三家就贡献了Orin在中国市场前装份额的近9成。

其中,按照芯片搭载颗数测算,2023年蔚来旗下车型搭载英伟达芯片总数占到整体市场的52.38%。此前,有业内人士表示,从投入产出的短期经济利益角度来看,车企自研芯片并最优解;但从系统层面来看,则是另一回事。

“大模型需要分布式计算能力,包括数据并行、模型并行、流水并行等分布式计算方案,计算效率尤其关键。”这意味着,采购第三方芯片+自研算法并非最优解。

而作为英伟达在中国市场关键的合作伙伴之一,手握不少订单(比如,比亚迪)的Momenta也在去年推出了基于高通Ride SA8650的智驾方案。当然,这家软件供应商也在加紧自研芯片,布局软硬一体。

与此同时,英伟达去年开始加大自研软件算法布局,并直接与车企合作系统方案(目前公开的客户是奔驰和捷豹路虎);这意味着,不同业务模式之间的客户关系也颇为微妙。

有意思的是,对于英伟达而言,车端业务的权重,也在被不断弱化。

数据显示,2021年英伟达汽车业务营收5.66亿美元,占公司总营收比重为2%;2022年营收9.03亿美元,占比约3%。到了2023年,汽车业务收入增至10.91亿美元,但占比却下降至1.79%。

显然,对于一家年收入将会超过千亿美元的公司来说,业务权重至关重要。就在今年初,英伟达首席财务官对外表示,“我们预计英伟达来自汽车数据中心的芯片需求将大幅增长。”

有消息称,特斯拉仅在2023年就采购了1.5万颗英伟达的H100 GPU用于数据训练。而这部分业务收入,目前就是归属于英伟达的数据中心业务板块。

事实上,相比于数据中心业务的绝对优势,在车端市场,英伟达还有更多的直接竞争对手,比如,高通以及数家来自中国本土的芯片公司。以高通为例,目前已经拿下了丰田、大众、宝马等多家车企的智驾或舱驾一体订单。

尤其高通100TOPS的计算平台方案,在10-25万价位区间市场有较高的性价比优势(这也是为什么英伟达从去年开始强推80TOPS的Orin-N版本平台),也成为不少头部Tier1和车企的新宠。

此外,作为英伟达的潜在大客户之一,比亚迪从去年开始陆续上车英伟达ORIN平台,并且计划2025年上车下一代跨域计算平台Drive Thor。同时,英伟达支持的MTK,也在与比亚迪洽谈智能座舱的合作,寻求从高通手中抢夺份额。

有意思的是,作为比亚迪在高阶智驾赛道布局的合资公司,迪派智行股东之一的Momenta,也是目前市场上少有的同时具备高通和英伟达两个智驾平台方案量产上车能力的公司。

然而,对于英伟达来说,半路又杀出一个程咬金。

8月27日,华为对外宣布,与比亚迪旗下方程豹品牌签订智能驾驶合作协议,双方拟共同打造首个硬派专属智驾方案,首款产品方程豹豹8车型将于年内上市。

至此,作为全球新能源汽车龙头,比亚迪在旗下多个品牌车型的智驾平台集齐了英伟达、Mobileye、地平线、华为等市场主流计算方案。

这也是华为智能化方案在比亚迪的二进宫(毕竟,任何一家供应商都不会轻易放弃龙头车企的订单)。此前,华为的座舱麒麟芯片以及智驾方案(包括MDC域控制器)都曾一度接近SOP,但最终因为各种因素而夭折。

考虑到华为车BU(引望)独立后,在市场拓展灵活性的进一步加强,无疑会对英伟达的市场份额产生挤压效应。此外,乾崑智驾也是目前国内少有的具备从芯片到系统解决方案的软硬一体玩家。在这一点上,目前英伟达还处于软件算法的突破阶段,后续能否在中国客户落地,还是一个未知数。

毕竟,软件是英伟达最关注的核心竞争力,不管是现有的CUDA软件生态,还是后续的应用层软件收入。“对于芯片厂商来说,软件可以进一步提高客户粘性,增加客户更换芯片的成本。”